1月24日,DeFiLlama数据显示,Fantom链上锁仓加密资产价值高达120亿美元,已超越知名公链Solana(TVL为77亿美元)和雪崩协议(TVL为79亿美元),冲进公链TVL排名的前四名,前三名分别是以太坊、Terra和币安智能链BSC。

很长一段时间内,Fantom公链的生态发展一直不温不火,偶有爆款应用诞生,但并未引起市场轰动,为何这次其链上TVL激增?链上应用争夺TVL排名成为重要原因,而机池Yearn的创始人AndrewCronje充当了TVL争夺战的推动者。

1月6日,花名AC的AndrewCronje在推特上发布新项目Ve时表示,该应用的Token将会空投给Fantom链上TVL排名前20的DeFi应用。消息一出,该链上的应用开启了TVL争夺大战,以期获得Ve应用Token的空投资格。

截至1月27日,Ve应用仍未上市,它的相关内容仅有AC在推特及Medium上发布的基本信息。不过根据AC所披露的内容推测,Ve是一个采用AMM机制的应用,能够帮助DeFi应用发行和管理Token资产。

从目前看来,Ve(3,3)最实在的价值是推动了Fantom链上TVL的增长。它到底是什么?与其他AMM式的DeFi应用有何区别?Fantom链上TVL的战况如何?本期DeFi蜂窝将带来部分解答。

百度虚拟形象驱动专利公布 可应用于元宇宙场景:10月17日消息,据天眼查,北京百度网讯科技有限公司“虚拟形象驱动方法、装置、电子设备及存储介质”专利公布。专利摘要显示,该专利涉及计算机视觉、深度学习以及增强现实等人工智能领域,可应用于虚拟形象生成以及元宇宙等场景。[2022/10/17 17:29:04]

Ve(3.3)空投引爆Fantom链上TVL

根据1月23日AndrewCronje在Medium发布的最新内容显示,Ve应用真正的名字是Solidly,简称Ve是AC介绍Solidly应用的运营机制及特点时的说法,DeFi关注者在传播过程中沿用了这个简称。

Ve原是AC和DeFi2.0应用开发者?Daniele?共同构建的新项目。2022年1月,二人在推特上表示将会一起推出一个新项目。两位DeFi领军人物领衔,Ve在概念阶段引起了DeFi爱好者的兴趣。

公开信息显示,Ve是一个基于自动做市商模式形成的Token发行机制,特点是「更好地平衡开发者与生态系统参与者之间的利益」。

似乎在AC看来,现在的DeFi市场在存在利益不均的问题,项目应用往往会在用户的「积极参与」中失去利润,失掉活下去的资本,甚至走向流产。这倒也不是危言耸听,DeFi应用市场的确存在火爆一时但无法可持续发展的困境。

三星资管推出元宇宙概念ETF,7月7日于港交所上市:6月27日消息,据三星资产管理(香港)官方网站宣布,该公司将推出“三星亚太元宇宙概念ETF”(SAMSUNG Asia Pacific ex NZ Metaverse Theme ETF),计划于7月7日在港交所上市,设定的上市价格为15港元,每手50个基金单位,价格约为750港元。

这是香港首只亚太元宇宙主动型管理ETF,帮助投资者在亚太(新西兰除外)投资元宇宙相关行业,拟投资的元宇宙业务公司可能包括但不限于以下类别:扩增实境/虚拟实境、人工智能、社交媒体、网络游戏、数码交易、装置和平台。[2022/6/28 1:34:52]

当前的AMM机制多数为去中心化交易应用所采用,它是一种区别于中心化交易所订单簿模式的流动性提供方式,以激励为引导,鼓励用户充当做市商,为「资产交易对」提供流动性,供Token交易/兑换的用户使用,保障资产能够以「去中心化」的方式进行兑换。

AMM模式在2020年由以太坊上的借贷应用Compound带火,流动性耕种/挖矿成了DeFi的主流模式,由于有应用发行的Token奖励产生,大量的加密资产用户迁移至链上尝试开放式金融的玩法,甚至从中「掘金」。

在AMM模式中,为应用中的资产兑换池注资、提供流动性的用户被称为LP,他们会获得应用发行的Token奖励,提供流动性的资金量越大,奖励往往越多,但真实的收益率未必更高,这取决于奖品Token的市场价格,LP整体的收益率还要考量投入的「资产对」在市场波动中形成的无常损失。一旦奖品Token掉价,收益率就会减少,如果遭遇了高额的无常损失,LP可能会得不偿失。

网易联手浙江传媒学院加强元宇宙等前沿领域合作:金色财经报道,据网易公司消息,网易与浙江传媒学院签署战略合作框架协议,共同挂牌成立“浙江传媒学院网易产业学院”,双方将在数字文化、人工智能、元宇宙等数字经济前沿领域加强合作。[2022/1/26 9:13:29]

为资产对提供流动性资金的LP们在经历各种「塌矿」亏损后,形成了「挖-提-卖」的操作习惯,应用Token在抛售中贬值,反过来降低了LP贡献流动性的积极性,LP们执行「早进场、早退出」的策略,形成了DeFi应用被「挖完即抛」的后果,发展难以为继。

基于这样的困局,Ve希望能通过稳定币协议Curve的「Ve-Token」即VeCRV的锁仓机制,加上算法稳定币Olympus社区的「3,3」理念,解决DeFi应用Token分发、管理问题。需要注意的是,Ve不是「去中心化交易所」,它在AMM机制上进行了应用的再构建,试图以更细化的方式分配应用Token。

Ve利用了稳定币兑换协议Curve的锁仓机制。在Curve中,用户可以通过锁仓原生通证CRV获得VeCRV,目前,1CRV锁仓4年可得1VeCRV。持有VeCRV可以分成Curve平台的收益,可以用来投票决定哪些项目能上线Curve,也可以投票管理流动性奖励的收益率。

也就是说,如果某个项目Token想要获得进入Curve资产池的机会,或者提高资产池的奖励,就需要持有足够多的VeCRV来投票。这反过来促进了CRV的长效锁仓。Ve借鉴了这一做法,用户需要通过Ve应用的Token来决定其上线资产池的收益分配情况及奖励速度。

元宇宙数字资产平台WhaleFin现已上线:12月14日消息,元宇宙数字资产平台WhaleFin现已正式上线,WhaleFin是由数字金融科技平台Amber Group最新推出的旗舰产品,将开创全新的个人财富增长与管理模式。[2021/12/14 7:38:12]

而所谓算法稳定币Olympus社区的「3,3」理念,即持有应用原生Token的用户都参与锁仓或质押时,可以获得最大收益。锁仓削弱了Token抛压,应用方也有充足的时间发展,最终让用户受益。

Ve事实上是试图让DeFi应用能够根据社区共治的方式,而非单纯的市场作用来调节原生Token的通胀率。

相比Curve的一稳定币兑换功能,Ve更看重Curve的稳定币发行功能——如果一个新的稳定币项目A上线了Curve,这个稳定币A就能在该应用中实现直接实现与USDT、USDC、DAI等主流稳定币兑换的功能,快速解决了新应用的Token流动性问题。但新项目想要上线Curve,需要经过官方的白名单审核,且要获得VeCRV投票的支持。Ve决定更加开放——允许任何DeFi应用Token上线资产池,无需审核,但奖励分配及收益率以VeToken的持仓量为依据,进行投票。

此外,Ve融入了NFT,它将锁仓凭证铸造成了VeNFT,可在二级市场流通,用户随取随用,且支持VeNFT抵押、借贷等,并享受投票治理权利。

前BlackRock高管解释机构投资者尚未进入加密领域原因:前BlackRock高管,Prime Factor Capital联合创始人Adam Grimsley指出,尽管一些高净值人士正在建立投资组合,但多数机构投资者仍在等待监管机构的确定性。在6月16日召开的Zeroing In On Europe会议上,他表示:伦敦缺乏监管,同时,银行、机构和专业投资者被留在了“起点线”上。规模、基础设施、人脉和声誉等因素也已被证明是迅速进入这一领域的障碍。对波动性、流动性不足和监管不确定性的担忧,足以阻止所谓的传统机构进入市场。另一方面,Grimsley也表示:“高净值个人和主要投资者,通过家族理财或私人银行等方式在过去几年里一直在悄悄地建立加密货币头寸。”[2018/6/18]

需要注意的是,目前的Ve还处于概念阶段,产品并未面世,所能看到的运行机制仅据AC所披露出的信息而来,产品的具体功能依旧在市场猜测中,能否成为爆款应用,还得等它真正上线。

匿名新项目VeDAO一天吸金8亿美元

Ve还是概念,但名为「VeDAO」的匿名项目快速借机上马,引发了Fantom链上应用的TVL大战。

1月19日晚,一个匿名开发者发起的VeDAO实验出现,主要目的只有一个,捕获足够多的TVL,打入Fantom链上TVL排名前20,以满足VeNFT空投奖励快照的需求。说白了,就是为争夺Ve空投而先发Token吸引资金的「组织」。

VeDAO上线24小时后,资金锁仓量高达10亿美元,一跃成为Famtom链上TVL第二的应用。

VeDAO快速提升TVL的策略是,用户可以通过为期四周的资产锁仓和流动性挖矿来获得该项目的治理通证WEVE奖励。VeDAO页面十分简单,只有用户锁仓资产功能,接受用户投入ETH、FTM、USDC、稳定币MIM、YFI等资产,锁仓即可获得WEVE。目前,VeDAO上单一资产的锁仓挖矿已暂停,仅支持用户为「MIM-WEVE」资金池做流动性、获取WEVE奖励。

VeDAO?官网

WEVE尚无实际用途,公开信息显示,「WEVE持有者将共同管理VeNFT,决定VeNFT分配方式及挖矿奖励收益情况」。这种承诺十分危险,因为VeDAO本身仅是用WEVE通证来换取用户的USDC、FTM、ETH等价值资产的锁仓,以提高自身应用的TVL。至于获得VeNFT后如何分配,官方并没有明确表示。特别需要注意的是,VeDAO并没有经过审计,项目匿名,风险较高,参与用户需警惕「跑路」风险。

链上老项目「连横」组成0xDAO反击

匿名项目VeDAO崛起引起Famtom链上老牌应用的警惕,多个项目社区认为,VeDAO是专门从Fantom长期建设者中盗取短期流动性的投机分子,偷袭了Fantom链上原生应用的TVL,参与者是以太坊上的羊毛党,一旦VeNFT空投快照过后,这些资金会从Fantom上撤出流动性,对链上生态并不友好。

于是,反攻开始了。

Fantom链上的去中心化交易所SpookySwap、借贷应用Scream、机池LiquidDriver等原生应用齐上阵,联合组成了0xDAO,想要夺回属于自己的TVL。

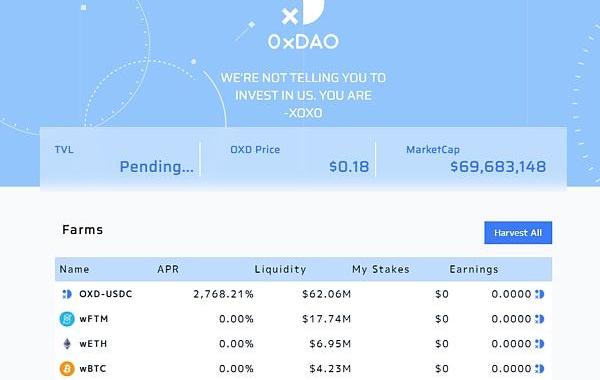

0xDAO祭出「战旗」,专门打击那些从Fantom长期建设者那里吸引短期流动性的组织,喊出「保障用户资金安全」的口号,但战法和VeDAO类似——用户通过锁仓单一Token或提供流动性,获取0xDAO治理通证OXD奖励,目前支持用户锁仓的单一资产为FTM、ETH、USDC、DAI等资产,LP池包括OXD-USDC。

0xDAO锁仓挖矿

0xDAO想用「魔法打败魔法」,优势是团队明牌,有长期建设的信用做背书,用户参与相对安全。上线之后,0xDAO在4小时内将锁仓资金吸引至10亿美元,TVL超越VeDAO,最高时达到40亿美元。

此外,0xDAO有更长远的规划,希望能真正发挥DAO的功能,也披露了获得VeNFT空投后的规划。由于Ve(3,3)未来将决定应用Token的分配方式及收益率,随着0xDAO的TVL增长,它有望获得更多的VeNFT,那么它就拥有了在Ve上的话语权,这间接推动新上线的DeFi应用要想办法获得0xDAO的支持,即获得OXD投票的支持。

相比WEVE,OXD预设了更长远的用途,大量的资金从VeDAO撤出转移至0xDAO中,0xDAO对VeDAO的反击战成功了,但Fantom的高光时刻也就此打住了。

1月25日,AC宣布,Fantom生态新项目Solidly已于1月23日完成快照,并公布了获得VeNFT空投资格的20个应用名单,其中包括VeDAO和0xDAO。根据规则,获得VeNFT的项目方将拥有Solidly的治理权。

这轮TVL大战为Fantom公链赚足了眼球和热度,链上各应用为了争夺TVL排名使出了浑身解数。但随着大战落幕,VeDAO和0xDAO协议上的锁仓资金也大幅流失。尤其是VeDAO,截至1月27日,该项目的TVL只剩2100万美元,0xDAO的TVL也回落至3.86亿美元,前者不足后者的十分之一。

事实上,无论VeDAO还是0xDAO,都存在炒作性质,虽然TVL大战为Fantom带来了流量和热度,但由于Solidly产品并未上线,功能能否实现项目发起的目的,这还无法评估。短时间内的链上TVL上涨并非公链本身或链上生态改善带来的增量,且链上DeFi协议能否长期支撑这些资金也值得怀疑。

1.2022年加密监管提上日程随着加密行业的发展以及加密原生公司的不断创新,2022年该行业将迎来“更广泛的新的监管”,2022年有望带来比往年更加清晰的局面.

最近,Cryptovo主办了一次明星云集的圆桌会议,与会者包括DigiByte的联合创始人HansKoning、CryptoCorner的主持人O.J.Jordan、CitizenCosmos的.

2021年被称之为“元宇宙元年”,也迎来了元宇宙商标注册的热潮,2021年全年,注册的元宇宙商标数量占目前元宇宙商标总数的99.9%.

原文标题:《红杉看不见的手:RoelofBotha如何成为风险投资界最有权势的人》 作为投资行业内头部公司的潜藏大佬,很少有人了解RoelofBotha.

自2021年以来,.xyz域名开始频繁出现在大众的视野,特别是在Web3领域发展迅速,众多知名的区块链终端如Block.xyz、Spiral.xyz、Matcha.xyz、Monolith.xy.

不可替代代币(NFT)在韩国越来越受欢迎。该国的高科技产业,加上其在K-pop和视频游戏等流行文化产品方面的实力,使其成为NFT业务的沃土.