“原本的CurveWar似乎变成了ConvexWar,CVX也成为了CurveWar中最为重要和受欢迎的角色。

早在2020年8月就爆发的CurveWar在过去很长一段时间里始终没获得足够的关注,但随着Convex的出现,形势出现了极大变化,各大协议也开始争夺CVX的话语权。战争的火药味越发浓烈,而CRV、CVX、YFI在过去一个月内也展示出了强劲的表现。为什么会有CurveWar?它的主要参与者有哪些?谁是最大的赢家?

为什么会有CurveWar?

Convex:我雇佣的雇佣?

Convex是专为优化Curve利率而打造的DeFi协议,旨在尽可能多地锁仓CRVToken。CRV持有者可以在Convex上永久质押他们的代币,并换取等额的cvxCRV作为流动性,不仅可以享受与veCRV持有者相同的CRV激励,还能获得额外的CVX作为奖励。而Convex从中得到的好处,就是从veCRV持有者手中换来了完全自主的CRV治理权。

Curve Finance:攻击只对使用Vyper版本和“纯”ETH的用户有影响:金色财经报道,DeFi协议Curve Finance在社交媒体发文称,本次攻击事件只对使用Vyper版本和“纯”ETH的用户有影响,并且重申对crvUSD合约本身以及其他流动性池没有影响。今日凌晨由于Vyper部分版本出现故障,许多使用Vyper 0.2.15版本的Curve Finance稳定币池(alETH/msETH/pETH)遭到攻击。[2023/7/31 16:08:11]

短短几月,Convex就成功地积累了足够多的CRV,并能有效地决定Curve上矿池的激励分配,可以说是赢下了CurveWar的第一战。但对于Convex来说,事情远没有单纯控制CRV那么简单,解决自己治理Token的价值来源问题显然也很重要。

于是Convex如法炮制Curve,做了一个套娃机制:CVX是Convex平台的治理代币,通过锁定CVX可以让LP对Convex的veCRV治理决策进行投票,也就是说,控制了Convex就等同于控制了Curve。

PeckShield:Conic Finance遭攻击根本原因在于新的CurveLPOracle V2合约:7月21日消息,区块链安全机构 PeckShield 针对 Conic Finance 遭到攻击事件分析称,初步分析显示根本原因来自于新的 CurveLPOracle V2 合约,其审计也发现了类似的只读重入问题。然而,新推出的 CurveLPOracleV2 合约中也出现了同样的问题,该合约不属于审计范围。

今日早些时候报道,Conic Finance遭受攻击,损失约320万美元。[2023/7/21 15:51:07]

更为精妙的是,按照当前比率计算,协议通过一美元CVX所购买到的CRV衡量权重,甚至比直接购买CRV还要多。在上一轮Votium投票中,协议每向vlCVX持有者支付1美元,自己在Curve平台的矿池就能获得4.15美元的CRV。这样一来,对于CVX的需求就有了明显的上升,当前已经有1.42亿个cvxCRV和2300万个CVX被锁定,CVX的价值也在不断稳步上升。

做空Curve的巨鲸在Aave V2上的借贷正在被清算:11月22日消息,行情数据显示,CRV 价格已经突破 0.61 美元,24 小时上涨超 20%,Aave 上 0x57e0 开头巨鲸健康系数(Health Rate)已经降至 1 以下,其 USDC 抵押品正在被清算。此前,该巨鲸从Aave V2抵押了6255万美元,借入了9047万枚CRV,并转入交易所试图做空CRV。[2022/11/22 7:57:15]

除此之外,Convex的Token解锁时间表也是由CRV锁仓量决定的。当CRV锁仓达到5亿时,CVX1亿的流通循环将全部解锁,而平台在CVX排放结束后获得的每个边际CRV都会提高CVX对CRV的比率,这就意味着每一个CVX对Curve平台流动性激励的衡量权重都会增加。

ConvexWar

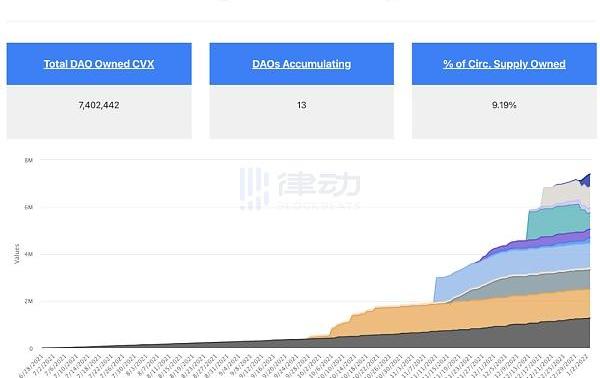

现在,为了更有效率地争夺Curve激励控制权,协议们在Convex上展开了新一轮的迷你战争。对Alchemix、FRAX、Tribe和Luna等稳定币协议来说,他们可以通过两种途径来获得更高的CRV激励配额。一是「贿赂」CVX持有者,二是自己积累并锁定CVX。而由于一枚CVX实际上控制着多枚veCRV,所以直接购买CVX成为了协议的最佳选择。但问题是,现在只有不到4%的CVX可供交易所购买,而这些协议所需积累的数量却远远超过了市场上所流通的数量。为此协议也是各显神通,尽可能的积累自己金库中的CVX。

yearn.finance团队推出基于Curvemetapool的CurveSwaps:3月22日,yearn.finance创始人AC宣布推出CurveSwaps。据介绍,CurveSwaps是一个基于CurveFinance创建的,允许用户使用自有代币创造稳定币流动性池的去中心化交易平台。[2021/3/22 19:07:07]

YearnFinance

Yearn金库同样依靠为Curve矿池提供流动性以获得CRV奖励,但只有10%的CRV奖励会被Yearn锁在后台用于购买更多CRV,剩下的90%全被用于奖励提供支持的LP。很显然,这让Yearn在CurveWar中输给了Convex。如今,Yearn已将他们所有的veCRV都委托给了Convex,以期提高自己工厂池的产量。当然需要注意的是,该委托并不会将Yearn自己的投票权委托给Convex。

Curve支持添加wZEC和renZEC资金池 并欲将CRV纳入Bancor流动性挖矿计划:11月24日,稳定币兑换平台Curve发文公布项目治理进展称,添加ZEC锚定币wZEC和renZEC资金池的提案已通过,同时通过一个Metapool添加了来自pTokens团队的比特币锚定币pBTC。此外,sCIP 17号提案建议利用社区基金将CRV纳入Bancor新推出的流动性采矿计划中。同时,分配管理费(接近300万美元)投票已达到法定投票人数,投票通过后,将开始以3CRV(TriPool的LP代币)的形式分配。[2020/11/24 21:55:18]

Olympus

Olympus团队也是很早意识到了Curve重要的战略意义。团队也希望利用Curve投票权来提高OHM国库资产的收益率,并实现对Curve生态系统的重要治理。在其治理提案OIP-43中,团队提议通过发行CVX债券,以增加Olympus金库中CVX的持仓量。在Olympus团队看来,成为使用CVX的先行者是一个巨大的优势:CVX排放率会随着时间的推移而降低,这会使未来获取和当前控制权同等的CVX变得更加困难且昂贵。现在,OlympusDAO已经拥有超317,000枚CVX,价值690万美元。

其它算稳协议

像Abracadabra、Frax、Alchemix这些算稳协议则更多的是向CVX持有者提供「贿赂」。在过去一轮的Votium投票中,这几个项目都名列前茅:Abracadabra和Frax分别向持有者支付了223万美元和97万美元,而Alchemix则在alETH和alUSD算稳池之间分摊了130万美元的「贿款」。此外,与Frax开发团队相关的合同地址还锁定了近705,000枚CVX;而Abracadabra也决定将每周协议费用的5%用于购买和锁定CVX。

挖墙脚的MochiInu

必须承认,战争就是尔虞我诈,必然会有不守规则、趁火打劫的参与者。就在去年11月,CurveEmergencyDAO就发现一个叫MochiInu的协议在对Curve进行「治理攻击」,并火速出击,切断了相关矿池及其CRV激励。

在将USDM推广为「有背书」的稳定币并加入Curve矿池后,MochiInu利用其无限量的MochiToken凭空铸造了4600万美元的USDM,并用这些USDM耗尽了DAI的USDM-3池,通过所得利润购买了大量的CVX。其意图其实很明显,就是想控制大量CVX,通过提高CRV激励以扩大USDM-3池,从而产生飞轮效应。但最终由于USDM的抵押品严重不足,USDM挂钩失败,给投资者造成了重大损失。

Mochi至今仍然控制着大约100万枚CVX代币,虽然ConvexDAO取消了Mochi的投票权,但Mochi未来仍能通过cvxCRV奖励的形式获得可观的收入。毫无疑问,这种行为违背了Curve权力下放的初衷,也暴露了Curve当前的问题。在很多人看来,Curve向来都是新算稳的保护伞,没有Curve很多协议都难以为自己打开局面,但也正是因为Curve的这个角色,让他成为了一些协议挖墙脚的对象。未来Curve生态想要做强做稳,就必须解决这个问题。

护城河还是特洛伊马?

与现实世界中的战场不同,区块链拥有无限的空间,那为什么其他协议在可以自己建造城堡的情况下,仍然选择围攻Curve的城墙?答案很简单——他们无法打造坚固的的护城河,这在律动《VariantFund联合创始人:Web3应用如何打造防御性?》一文中也有更深入的阐释。相比之下,Curve依靠其独特的AMM结构和庞大的流动性,能够打造足够坚实的应用壁垒。此外,巨鲸们被为了获得更大的投票权,也会选择更长久的CRV锁定时间,就目前而言,CRV的投票锁定期为3.65年。Curve的这些优势都是其他协议难以复制的,目前没有任何一个Curve分叉能与其竞争就是最好的证据。

Curve已经成为当前DeFi领域一个关键的基础设施,围绕它产生的协议战争也受到了更多的关注。不可否认,通过控制大量veCRV,Convex在这一过程中为Curve生态的发展做出了极大贡献。但也正因如此,原本的CurveWar似乎变成了ConvexWar,CVX也成为了CurveWar中最为重要和受欢迎的角色。像BadgerDAO、Abracadabra、OlympusDAO等大型协议都在不断地积累CVX以寻求控制CRV激励。从这一基本面上看,CVX拥有了比CRV本身更高的价值提议:随着CVX排放逐渐减缓,CVX作为「投票控制器」的内在价值也不断上升,这也促使协议简介通过CVX来争夺Curve激励的控制权,CRV本身则在一定程度上被架空。这不禁让我们思考,Convex究竟是Curve的护城河还是特洛伊马?谁才是这场战争的真正赢家?

以上内容仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

-END-

第二层扩展的概念很早就有了,它是对区块链主链交易性能进行提升和扩展的一种技术方案。第二层扩展的核心思想是尽可能将高频、繁琐的交易从区块链主链拿到链下,在链下的其它系统中执行,以减少在主链上的资源.

接触区块链这么些年,行业的风口总是变幻莫测。从ICO、STO、矿场到现在的NFT,圈内的朋友打个照面,总是戏谑圈内一天,圈外一年.

1.当加密资产不再处于金融系统的边缘将带来怎样的变化?虚拟资产和金融市场之间的联系越来越紧密,随着2020年加密市场的不断发展,多个机构指出,加密货币将不再边缘.

原文标题:《Dani''svision》 分析 随着令人期待的SOLID的推出,DaniToken生态系统很可能会在短期内大幅增长.

1月18日,微软发布声明称,将以全现金方式斥资687亿美元收购游戏巨头动视暴雪,这将成为微软有史以来规模最大的一笔收购,同时也将改写游戏行业的收购纪录.

从去年8月到今年元旦,NFT经历了一波又一波的热度,似乎一整年都是在NFT的热点项目中度过,最后以周杰伦的PhantaBear完成了完美的承上启下.