对PoS(权益证明)共识算法的一种常见批评是它让「富人更富」,大致可以解释为「规模经济有利于既有的富人,而不利于资源匮乏的人」。

通过观察任何大规模运营的行业,我们可以很容易地看到这种情况:随着时间的推移,那些能够以更加高效和更大规模运营的企业,能够利用自己的影响力和规模,推动其形成行业垄断。我们甚至可以在民族国家层面上看到这一点,即领土更大、资源更丰富的国家拥有更大的影响力,达成更大的贸易协议,并以贫穷国家的利益为代价直接将国际事务推向有利于自身的方向。

就加密货币共识算法而言,也很容易看到这种情况:更大的参与者能够在其业务中投入更多的资金,增加他们在特定区块链的安全系统中的整体份额,并为自己带来更多的回报。这形成了一种循环效应,他们能够将这些收益回报再投资到更大的业务中,为他们带来获得更多回报的潜力,就这样循环往复。

这实质上就是持续的零和游戏,因为在一个公开可访问和参与不受限的加密货币安全机制中,提供的奖励是固定的,但参与者的数量可能是无限的,如果某个参与者能够有效利用其业务的规模经济效益,那么他就能够以其他竞争者的损失为代价获得市场份额,且随着时间的推移,他可以利用这种差异建立起不可逾越的领先优势。很容易看出,在这样的加密体系中,富人将如何变得更富,以及为何这种情况是十分危险的。

下面我们来谈谈基于PoW(工作量证明)和PoS(权益证明)的系统在规模经济上的差异。

PoS的经济安全性

PoS背后的理念是,个人将自己持有的加密货币(通常是区块链的原生货币)作为抵押品存入到该加密货币协议中进行托管。他们将有权提议新区块,并参与到对这些区块在区块链中的最终排序达成共识。作为回报,他们会因为履行这些职责获得奖励(获得的奖励通常是该原生货币),因此他们受到了赚取区块奖励的激励而参与进来。

彭博分析师:与比特币相比以太坊的表现一直很有希望:金色财经报道,彭博商品分析师Michael McGlone最近发布了一份报告?,指出尽管大多数风险资产在2022年的价格走势惨淡,但与比特币相比,以太坊的表现一直很有希望。 在9月份过渡到股权证明之后,以太坊的增长可能已经达到拐点,这意味着它可能会同时对抗比特币和股票市场。

Michael McGlone还认为,以太坊的关键支撑/阻力位是1,000-2,000美元区间。 McGlone强调 Solana 97% 的回撤是加密货币投机过剩在 2021 年泡沫之后被清除的一个例子。以太坊的主要竞争对手因 FTX 交易所的崩溃而受到特别严重的打击,但此后由于BONK 空投而恢复。[2023/1/6 10:24:07]

在一个无须许可的共识系统中,必须要参与到共识中才能获得这些奖励,否则其他参与者同样很容易“窃取”这些奖励。参与者对于交易历史达成共识的目的是为了获得这些奖励(以及交易费和包括MEV在内的其他收益),并确保这些奖励不会被其他人夺走。

在像以太坊2.0这样的PoS算法设计中,「最终确定性」(Finality)的概念是尤其值得注意的。在区块链中,通过达成共识来确保区块链的历史记录是处于「被敲定」(finalized)的状态,也即参与者无法在不违背协议规则的情况下篡改该记录,这是有可能实现的。这正是PoS所独有的,因为PoW并没有这种属性。这种属性是有价值的,尤其是对于一个全球交易结算网络而言,因为这样一来就可以确定一个明确的时间轴,在这个时间轴上的交易可以被视为「被敲定」,无法在不违反共识规则的情况下被篡改。

Aave Leslie :相比于加密艺术,更期待票据、房产等市场与NFT、DeFi 结合:3月30日,在以《Layer2+NFT的化学反应》为主题的AMA中,Huobi Global DeFi 板块项目

Aave Asia Growth Leslie 表示,他对期待 NFT 不止是产生在艺术品、游戏资产领域,更期待凭证、存证、票据、房产等资产的的市场与NFT、DeFi 的结合,增加融资、借贷渠道、效率和资金利用率。

Aave正在进行非常积极探索layer2。Aave拥有多市场方法,因此,Aave 的 Layer2 实际上会是多种解决方案。这样做的目的是使DeFi可以真正为每一个人提供去中心化金融,无论投资组合的规模大小,任何人都可以使用。[2021/3/31 19:33:47]

当然,我们也应该知道PoS的这一属性也有其实际的限制,也即,如果某个攻击者能够获得PoS协议中绝大部分(超过66.6%)被质押的币,并愿意为了某个目的(比如对区块链进行破坏或者为了逆转某笔高价值的交易)而发起攻击。

这种攻击行为的成本是非常高的,因为当前以太坊的PoS协议中已经质押了价值数十亿美元的ETH,因此单笔交易的价值不太可能高于逆转这笔交易带来的成本,攻击者也不太可能获得足够的资源来发起违反协议规则的行为。但这仍然是可能的。

PoS与其他共识系统(比如PoW)之间仍有相似之处,从根本上说,它们的结构通常是相同的:共识参与者需要获得所需的资源来参与提议区块和对区块达成共识,并因此而获得奖励。但是,这两种不同的共识协议在每个细节上也有很大不同,包括执行这些职责所获得的奖励的相对份额、参与者可能获得的协议外收益、投入的资源的机会成本,以及涉及到参与进来的其他外部因素。

徐佳:相比直接买币,挖矿显然更有优势:嘉楠区块链副总经理徐佳今日在线上专访中就目前矿业市场情况展开分享。她表示,币价的剧烈波动,是风险和机遇的放大器。一方面,这对矿业而言,不会带来实际性的损失,在一定程度上反而会促进整个产业的发展。

对于如今的矿业环境,她表示,如今挖矿行业的环境可以用九个字概括,集中化、专业化、合规化”,大公司、大矿场会对整个挖矿行业起主导作用。这些机构拥有雄厚的资金实力、行业经验,也拥有比较良好的政府关系,让我们整个行业更加的合规和标准。矿业目前发展的不错,而且这个行业还诞生了一些大的上市公司,并且挖矿一直是区块链产业链的头部。对于投资者而言,相比直接买币,挖矿显然更有优势。[2020/3/25]

进入门槛&规模经济的限制

在这篇文章中,我想深入研究这些共识实现的细节,以及协议的共识选择如何驱动协议的应急行为。这些细微的差异可能导致截然不同的结果。分析这些差异非常重要,这样我们就可以识别这些共识实现结构中的潜在问题,从而构建更好的系统。

例如,比特币区块链目前大约每10分钟挖出一个区块并提供6.25BTC的区块奖励(合计每天大约900BTC),且用户为了发送交易而向矿工支付的交易费大约相当于该区块奖励的6%。因此比特币矿工们的年收入合计约为200亿美元。

为了获得这些收入,比特币矿工需要从少数几家挖矿硬件制造商那里购买ASIC设备,这些设备制造商提供的挖矿设备必须有着使挖矿有利可图的效率水平,从而不会使你亏本挖矿。大型买家购买这些硬件的实际成本是很难推测的,因为这些销售数据很难获取,且这些硬件制造商倾向于与大买家达成私下交易。但是,到目前为止,最大的成本并不是购买这些矿机所需的资金,而是在大型矿池配置中24/7运行这些设备以持续挖矿比特币所需的电力运营费用。

分析 | 主要加密交易所的交易量与年初相比大幅下降:据cointelegraph报道,Diar11月26日发布的一份新报告指出,主要交易所的交易量经历了大幅下降。Diar的数据来自8个领先的加密交易所——币安,OKex,火币,Bitfinex,Kraken,Poloniex,Bittrex和HitBTC。自2018年1月以来仍列出的加密货币中60%目前的交易量低于年初。超过20%的加密货币经历了大幅下降,少于今年1月牛市中交易量的90%。[2018/11/27]

虽然在理论上比特币挖矿是任何人都可以参与的,但我们可以看到,由于比特币网络的结构及其参数,参与比特币挖矿是存在进入门槛的,比如需要获取ASIC设备以及存储和运行这些设备的空间、电力成本,以及以必要的规模购买这些设备来与其他有着类似规模的矿工进行竞争的资本支出。因此,并不是每个人都能够获得这些机会,参与进来需要一定的资本水平,而且这还没有考虑到运行一个大型矿场需要考虑的成本,以及不同地区之间的电力成本的差异。

另一方面,挖矿的规模经济也面临局限性。例如,最有可能的是,你不能只是去一个特定的地区并购买所有可用的电力来运行你的所有挖矿设备,因为这将吸引政府的注意,政府通常希望确保其他公民也能公平地获得电力;你也可能无法找到一个无限大的建筑来安置所有的设备,或者建造一个足够强大的冷却系统来冷却那么多的废热。此外,这些挖矿设备制造商每年生产的设备有限,你不可能买断所有的设备(至少这也会把设备的价格推高至超过你的挖矿盈利点)。

然而,尽管有这些内在的限制,但随着时间的推移,更多的挖矿硬件被制造出来,硬件的效率不断提升,且降低挖矿运营成本的创新不断被发掘,比特币挖矿的经济规模每年都在增长。

动态 | EOS账户总数相比上周同期增加29866个:据EOS引力区,加入投票的EOS达到4.0229亿个,占EOS总量的39.52%,相比昨天增加11万个。的7家超级节点分别是:第1名火币矿池、第3名zbeos、第5名starteos、第9名EOS佳能、第11名eosflytomars、第15名EOS cochain、第20名EOSBEIJING、第35名引力区。EOS账户总数达到428431个,相比上周同期增加29866个。[2018/10/25]

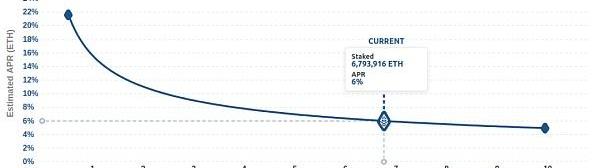

相比之下,PoS的这些参数有着很大不同,在PoS中有着不同的限制和进入门槛。比如,以太坊2.0的PoS设计提供的区块奖励会随着参与进来的验证者的数量的增加而减少(当前每年的区块奖励大约是400,000ETH)。目前,在PoW以太坊主网中,每天用户支付给矿工的交易费大约是4,000ETH,当以太坊PoW链与PoS链进行合并时,这些交易费从理论上来说应该不变甚至更高。此外,在过去一年里,检测到超过5亿美元的MEV(矿工可提取价值)价值已经被捕获,而且随着我们找到更加复杂的方式来检测MEV,这一价值将会继续增长。总的来说,这意味着以太坊验证者的年收入合计约为64亿美元。

上图:以太坊2.0的奖励曲线(奖励会随着验证者数量的增加而减少)

为了成为PoS以太坊中的验证者,你需要至少质押32ETH(价值约100,000美元)才能成为一名验证者,这将给予你1/N的几率被随机选中参与到协议共识中。由于协议的构建方式,验证者实际上在本地集中在一起,这减少了区块奖励的易变性,因为每个验证者获得的的区块奖励都差不多;但这并不会影响验证者获得的交易费或者潜在的MEV价值,当验证者被选中提议区块时,交易费和潜在的MEV价值都是专门奖励给区块提议者的,这意味着验证者保持在线很重要,这样就不会错过赚取这些费用的机会。

在PoS中,验证者离线将带来损失。验证者会因为无响应(离线)而导致其质押金被扣除,如果在同一时间有足够多的验证者同时不响应,那么该惩罚将呈指数级增长,以阻止协议共识的停止和区块链的停止运行。这推动了验证者分布的去中心化,以及软件设置的多元化(从而确保尽可能高的正常运行时间)。在不同的地点进行质押的成本几乎没有变化,这使得质押变得容易得多。此外,为了运行大量验证者节点而运行更加复杂的验证者设置将增加技术成本,削减整体盈利能力。

计算进入门槛

在无须许可的加密货币安全系统中,从理论上来说,任何人都可以满足必要的进入门槛和盈利能力要求,以确保自己能够参与到协议的这场持续的零和游戏中。然而,在实践中,存在一些隐性或显性的限制,阻止那些资源较少的个人参与进来。

计算PoS的进入门槛很容易。对于以太坊来说,这个门槛是获取32ETH(约10万美元)、最低规格的硬件(购买硬件的费用大约1000-2000美元,或者租赁设备每月大约200美元),以及一个可靠的互联网连接(每月大约100美元)。如果验证者质押18个月,那么合计大约是10.5万美元,其中大部分是资本成本。使用我们上文提及的数字,该验证者在18个月共计可以获得大约45,000美元的收入(假设该验证者没有因不当行为或者离线而被惩罚,也忽略运行验证者节点产生的人力成本),以ETH计算的年化总回报率约为28%?。当我们将这些成本计算进去时,那个这个回报率将下降很多。更加合理的估计是,在未来的条件下,年回报率可能更接近5%。

而对于PoW,计算这个数字要困难得多。首先,PoW没有像PoS那样在可用的验证者的插槽数量方面存在协议内限制(因为PoS中的验证者数量受到了币的总供应的限制,而PoW中的矿工数量可以是无限的);其次,PoW挖矿的资本成本与PoS差异很大(PoW挖矿涉及到ASIC、电力、场地、设备维护等);再次,PoW生态系统也不透明得多,难以进行类似的盈利能力比较,但我们将尽最大努力从哈希率图表和ASIC设备的公开成本中得出结论。

ASIC设备在开始失效或被新型号的ASIC替换之前有大约18个月的盈利窗口期,所以希望我们在PoS计算中选择相同的窗口期是有意义的。挖矿行业也是一个更成熟、更大的行业,年化回报率(以BTC计算)可能比我们这里计算的要低得多。

首先,让我们做一些更直接的比较。ETH的最大数量决定了可以质押的验证者总数(插槽)的上限。如果ETH的总供应量的上限为1.2亿ETH(注意,理论上ETH的供应量是没有上限的,但实际上大概是这么多),那么总共大约有375万个验证者插槽可用(每个验证者质押32ETH)。

目前比特币的哈希率为1.15EH/s,而AntminerS9矿机的哈希率约为13TH/s,价格约为500美元。要想拥有比特币网络哈希率的1/375万,你需要拥有2375台AntminerS9矿机,硬件成本约为119万美元。而更高效的AntminerS17Pro矿机成本约为2000美元,算力约为53TH/s,所以你只需要拥有约583台AntminerS17Pro矿机,也即只需花费约117万美元的硬件成本,就能拥有与一个以太坊2.0验证者插槽相同百分比的网络份额(即1/375万)。

但由于以太坊的市值仅为比特币的42%左右,因此在比特币网络中拥有与在以太坊2.0网络中一个验证者插槽拥有的相同的网络份额(即1/375万)的等效成本仅约为49.5万美元(相当于10.75BTC),也即248台AntminerS17Pros矿机。

以0.11美元/千瓦时的电力成本计算,一台AntminerS17Pro矿机在大约4年的时间里挖出1BTC需要支出约1.56万美元(相当于0.35BTC)的电费;因此,可以推测,我们使用这248台AntminerS17Pros可以在4年内挖出248BTC,合计成本为387万美元(相当于84BTC)。按照我们18个月的间隔计算,也就是能够以145万美元(31.5BTC)的电费成本挖出93BTC,年化回报率为47%(以BTC计算)!最近由于中国打击挖矿以及比特币哈希率的其他结构性变化,最近这个数字要高得多,但我们可以假设,实际的年回报率应该至少是这个数字的一半。

做一个更加对等的比较,假设在18个月的时间里,我们只能在挖矿设备和电力上花费10.5万美元,那么在实践中的收益如何?使用这一成本,我们可以购买大约6台AntminerS17Pros矿机(合计成本1.2万美元,相当于约0.26BTC),在18个月内可以挖出大约2.25BTC,花费3.96万美元(相当于0.86BTC)的电力成本,年回报率约为33%(以BTC计算)。这与上文计算的一名以太坊验证者的年回报率非常相似!但我们可以开始看到规模经济是如何发挥作用的,资源更丰富的参与者(拥有248台矿机)?可以获得比资源不那么丰富的参与者(拥有6台矿机)多42%的回报。显然,在PoW规模经济中,富人越来越富!

总结

正如我们所看到的,如果我们从运营成本和资本支出的角度来比较,PoW挖矿和PoS质押的盈利能力其实并没有太大的差别。撇开关于二者的「去中心化」程度的讨论不谈,我们可以看到,针对PoS让「富人更富」的论点从根本上是有缺陷的。现实情况是,任何资本密集型投资的参与者都能获得比那些无法投入这么多资本的参与者更高的回报。

希望这足以让你相信,这个针对PoS的论点在智力上是懒惰的,稍加观察就会不成立。此外,笔者希望大家能够更加重视基于盈利能力的加密货币经济安全性的比较,以及规模经济如何影响无须许可的安全系统的进入门槛。

对几十次黑客攻击的分析确定了去中心化金融领域的主要载体和典型漏洞。去中心化金融领域正在以惊人的速度增长。三年前,DeFi锁定的总价值仅为8亿美元.

DeFi数据 1.DeFi总市值:1010.2亿美元 市值前十币种排名数据来源DeFiboxDeFi总市值数据来源:Coingecko2.过去24小时去中心化交易所的交易量:46.

从支付宝限量发售NFT付款页面,到腾讯旗下NFT交易软件幻核首发NFT卡的秒杀,传统市场正在以实际行动展露出对NFT的巨大热情.

原标题:原创|NFT,何种情况演变成“金融产品”?2021年8月2日,国内某知名企业发布国内首个NFT交易APP,同时在该APP上推出了相应的NFT产品.

美国证券交易委员会主席GaryGensler在回应美国参议员ElizabethWarren关于要求确定加密监管的一封信中指出,“确实需要监管加密货币交易并保护投资者和金融体系.

网传今年火热的NFT已经走到了熊市,近两个月全靠元宇宙挑起新风口大梁,不过谣言归谣言,这一周卖出天价的CryptoPunk可不管这些,成交价格涨到了天际.