(花瓶里的尧尾花,梵高)

在加密世界,四年是一个很重要的周期,它由比特币的减半来定义。如今,这一周期效应依然是加密领域的重要MEME,依然影响着人们的决策。关于这个方面,可以参考蓝狐笔记之前的文章《加密周期与价值流向》、《如何理解加密货币的市场周期性》、《比特币的减半效应与ETH2.0的质押效应》。

今天聊的是在这个四年周期下ETH的变化。ETH是以太坊的原生代币,2017年的ETH和2021的ETH正在发生质的变化。

从播种到收获

2017年以太坊基本上没有什么实质生态,2017年以太坊火的是首次代币发行。当时以太坊的主要用例就是首次代币发行的融资。当时几乎大多数的项目都只是概念,人们基于概念投资或投机。而这种泡沫来势迅猛,但去也汹涌。

当然,2017年的泡沫并非一无是处。2017年的牛市让很多人看到区块链和以太坊的潜力,看到除比特币之外,还有其他区块链的机会。同时,在这个时期,有一些项目获得了融资,并坚持下来,为未来的以太坊生态繁荣打下基础。像Chainlink、Aave、MakerDAO、Kyber、Loopring等不少项目都是在那个时期获得了发展的资金。

因此,2017年前后是以太坊生态的播种阶段。在疯狂的泡沫中,大多数项目烟消云散,一地鸡毛,但有一些优秀的团队,在以太坊的大地上播下了种子,并开始生根发芽。

因为当时以太坊生态并没有实际的价值支撑,在疯狂的首次代币发行泡沫退去之后,随之而来的大规模下跌。

Omni Futures将推出Omni II 开启A轮融资:加密货币服务平台Omni Futures将推出新项目Omni II,开启A轮融资。据悉,Omni II将用于发展加密挖矿行业的基础设施。Omni Futures的总经理Ali Farhat表示“Omni II的需求来自市场对新的专有挖矿技术的兴趣”。(NEWSBTC)[2020/12/18 15:41:25]

经过了几年的探索,如今的ETH已经有了坚实的生态支撑。其中最大的支撑就是DeFi生态的形成,目前整体DeFi市值超过160多亿美元,有些协议有一定规模的用户、交易量和费用收益。而对于ETH本身来说,大多数DeFi协议都锁定了不同规模的ETH,ETH已经从融资媒介蜕变为底层的价值资产。

如今DeFi对ETH形成强大需求:

*DeFi中锁定的ETH总量达到660万个

DeFi中锁定了大量的ETH,达到660万个,按照当前价值超过34亿美元。除了以太坊,DeFi整体锁定的资产量128亿美元。

DeFi正在形成对ETH越来越大的需求,在Unswap上,流动性最好的是ETH(WETH),交易量最多依然是ETH。随着DeFi向纵深发展,例如去中心化期权等,ETH在DeFi中的需求只会越来越多。

*DeFi生态的用户

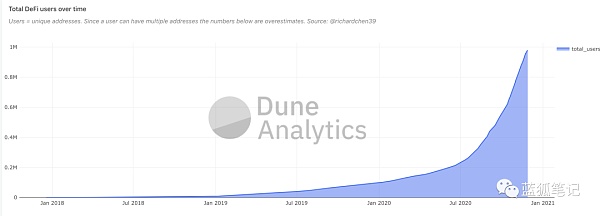

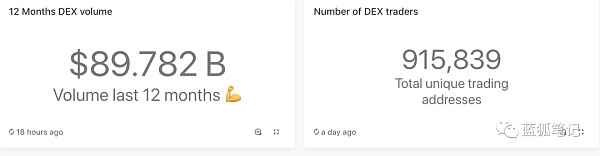

目前DeFi用户接近100万左右,这里包括DEX、借贷、衍生品、保险、稳定币、聚合器等等,这些都是真正在使用产品的用户。

(DeFi用户快突破百万,DuneAnalytics)

*DeFi推动下的以太坊的交易费用

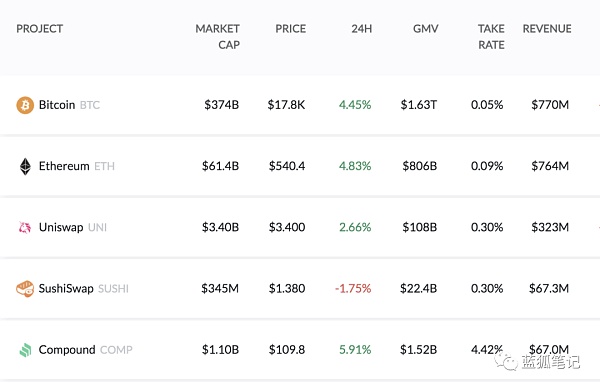

以太坊的交易费用在DeFi推动下,逐渐形成对其他协议和项目的碾压之势。目前以太坊年化捕获费用高达7.6亿美元,仅次于比特币的7.7亿美元。此外,费用靠前的协议和项目基本上都是DeFi领域的。随着DeFi的发展,这个趋势只会增强。而随着EIP-1559提案的实施,这意味着ETH将有机会捕获以太坊的费用收益。它会减少ETH的通胀率,甚至在一定临界点带来通缩的可能性。

(以太坊年化捕获费用高达7.6亿美元,Tokenterminal)

*以太坊逐渐成为承载各种资产的首要阵地

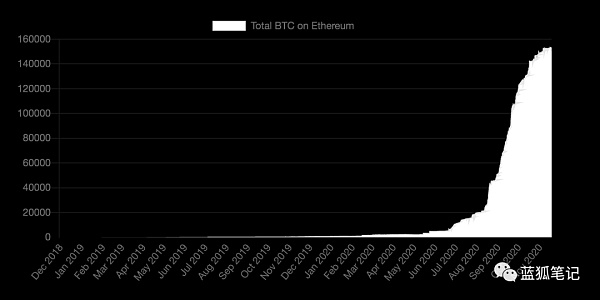

由于以太坊上蓬勃发展的DeFi,它形成了对其他各种资产的虹吸。其中包括加密领域的头号选手比特币。如今在以太坊上流通的BTC超过15万个,价值超过26亿美元,而这还只是开始。

(以太坊上流通的BTC超过15万个,BTCONETHEREUM)

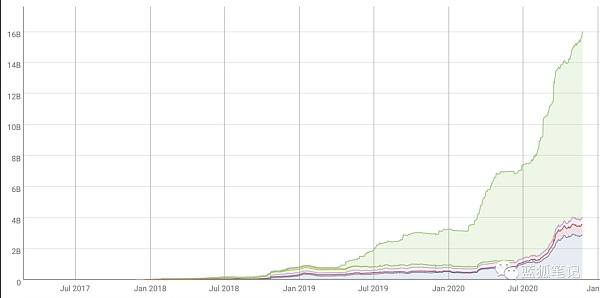

此外,在以太坊上流通的稳定币也超过160亿美元。

(以太坊上流通的稳定币高达160亿美元,Coinmetrics)

随着以太坊DeFi协议越来越多,流动性越来越好,安全性越来越强,它还会虹吸更多的比特币和稳定币,且随着Layer2的发展,DeFi可以容纳更大量的资产规模,这会形成对ETH和其他资产的更大需求。

目前DeFi上锁定130多亿美元的资产,而ETH价值600多亿美元,将来在DeFi上锁定上千亿美元资产时,ETH只有成为更大规模的资产才能容纳这些资产的流通,才能为它们提供足够的安全。

*DeFi对CeFi形成实质竞争

如今的DeFi正日趋成为CeFi的实质对手,这在交易领域率先表现出来。如今DEX从今年以来的交易总量高达890亿美元,在过去一周的交易量超过50亿美元,虽然跟CEX相比还有很远距离,但是这种竞争的趋势已经显现出来了。

(DEX今年以来的交易量接近900亿美元,DuneAnalytics)

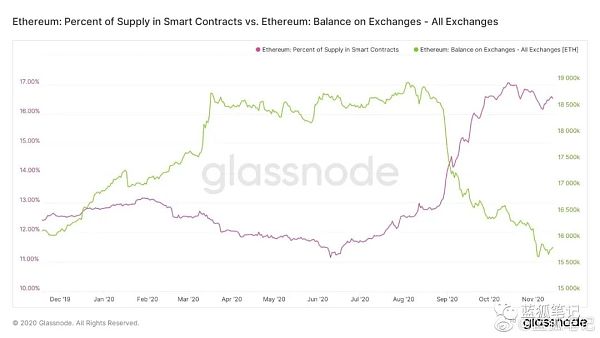

(DeFi上锁定的eth越多,CEX上的eth就越少,此消彼长,glassnode)

加密借贷方面,Compound目前锁定资产量高达15亿美元,Aave高达13.5亿美元,其中分别锁定的ETH高达110万个和39.2万个。此外,衍生品方面,Synthetix、UMA在继续,还有Hegic的去中心化期权;保险领域的Cover、Nsure以及NXM在发展;聚合挖矿领域的YFI正在极速演化,不断推出各种DeFi产品;甚至还有NFT跟DeFi的结合,如MEME等。

DeFi生态的繁荣,促进以太坊的演化,让ETH逐步成为DeFi领域最重要的底层资产。从这个角度,ETH从2017年的融资工具逐步演化成为有实质可持续需求的底层资产。

金色财经 区块链11月30日讯 随着数字资产触角开始伸向金融行业的各个垂直领域,越来越多人尝试探索创新用例,并希望利用“去中心化”概念带来颠覆创新。最近,基于数字资产的去中心化外汇模式吸引了社区关注,而这似乎也成为了一个充满前景的全新业务。 证券市场是交易公司股票的地方,主要参与者是银行和散户/机构交易者。

本文是《区块链技术手册》系列的第一篇,《区块链技术手册》系列是一个可以了解加密货币技术逻辑的文章系列,主要介绍比较特色的项目类别或者主流项目的技术架构。 第一篇选择了介绍以太坊2.0,会尽力全面的把相关技术内容汇集此文中,如有偏颇请指正。

1、一图了解42亿美元PlusToken跨国大案“落网线” 11月26日,PlusToken案二审刑事裁定书公布。

昨天比特币最高时回调超过3000美元,带动了市场的整体下跌,各大币种损失惨重。从纯技术上来讲,昨天行情进行了三次探底,前面两次都被跌破,第三次暂时反弹了上去,但当前看起来并不稳固,即使还有再次试探该底部的机会。

文章系金色财经专栏作者炊事团团长供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当。?? 近几个交易日美股高位波动趋窄,比特币上行收敛结束后,横向高位震荡盘整。注意盘面上已经3个交易日未出新高,高位收敛是一个绝对意义上的空头信号。

最近,以太坊又重新回到币圈中心了,ETH价格从11月4日一路飙升,从443美元最高涨到622美元。虽然目前区块链和数字货币已经被更多人认可了,但是首先攫取币圈用户目光的依然还是币价。树莓之前在微博超话里发过一段感慨,自己在460美元的时候出了ETH,现在可是后悔得肠子都青了呀。