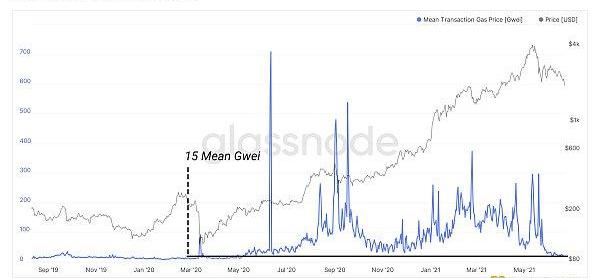

随着DeFi链上的活动陷入停滞,以太坊和DeFi代币价格持续呈现疲软态势。Gas价格已达到自2020年DeFi夏季开始以来的最低点。随着EIP-1559敲响以太坊的大门,它促使许多人重新考虑以太坊通货紧缩的程度。

在看跌情绪中,由于核心DeFi参与者寻求稳定币的最高收益率,积累治理代币并继续持有现货ETH,因此链上的流动性仍然强劲。长期持有ETH的人似乎仍然意志坚定。此外,随着数十个VC资助的项目达到3-12个月的开发周期尾声,更多的产品正在进入市场。

盘整期来到,整个行业活动放缓

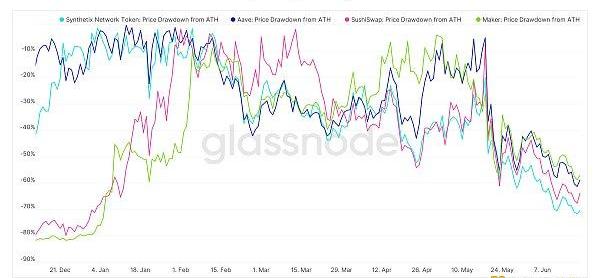

由于参与者在横向移动期间大部分时间处于闲置状态,因此活动已从之前的指数级增长中停滞下来。在价格波动期间可以看到短暂的活动爆发,但随着价格稳定,它会迅速放缓。大多数主要DeFi治理代币的价格下跌继续加深。

数据:目前已有14,041地址领取了ARKM空投:金色财经报道,据余烬监测,目前已有14,041地址领取了ARKM空投,领取数量为11,502,341,平均每个地址819枚。目前14,041已领取ARKM空投的地址中,空投数量超过1万枚的地址有125个。[2023/7/18 11:02:31]

自2020年以来,Gas价格已恢复到去年夏季早期的水平,以至于愿意耐心等待的交易者甚至可以在非工作时间支付一位数的GweiGas费。

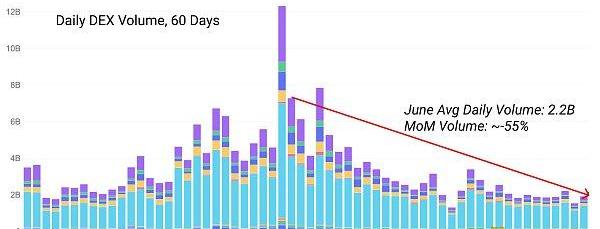

在整个2021年牛市中,DEX交易量主导了Gas消耗量。Uniswap仍然保持其作为空间中最大交易者的桂冠,即使DEX的整体交易量下降,但每月DEX交易量仍同比增长5600%+,成交量在每天20亿美元的水平附近巩固,在波动加剧期间显着飙升,反之亦然。

数据:2021年上半年ETH交易量同比增长1461% 远超BTC:7月28日消息,根据加密货币交易所Coinbase的一份新报告,今年上半年,以太坊的交易量增长速度超过了比特币。该报告承认,今年上半年是加密货币有史以来最活跃的时期之一,在价格、用户采用率和交易活动方面出现了几个历史新高。报告从全球20家交易所获得的数据显示,在此期间,比特币的交易量达到2.1万亿美元,比去年上半年的3560亿美元增长489%。以太坊的总交易量达到1.4万亿美元,但其增长速度更快,比2020年上半年的920亿美元增长1461%。Coinbase表示,这是有史以来的第一次。(Cointelegraph)[2021/7/28 1:20:19]

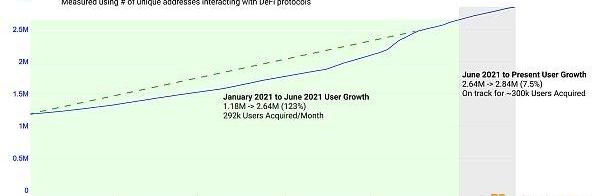

用户增长保持相对稳定,与4月份的18%和5月份的25%环比增长略有放缓,6月,用户增长可能达到约12%。高用户增长对于持有者来说可能是一个看涨的指标,因为它是采用的关键指标,也是确定是否存在边际代币买家的关键指标。虽然总用户数的增长仍然强劲,但增长的百分比曲线正趋于平缓。

LendHub将于2月3日14:00开启流动性挖矿:据官方消息,LendHub将于2021年2月3日14:00(UTC+8)开启LHB流动性挖矿。首期上线LHB-HT和 LHB-USDT的流动性质押挖矿,用户通过质押LHB-HT 和 LHB-USDT的LP Token即可获得LHB奖励。

LendHub是一个基于火币生态链Heco的去中心化借贷平台,支持多个Heco币种的质押借贷,用户通过在LendHub上进行存币或借贷即可获得激励通证LHB奖励。LendHub将陆续上线更多币种的流动性挖矿。[2021/2/2 18:42:47]

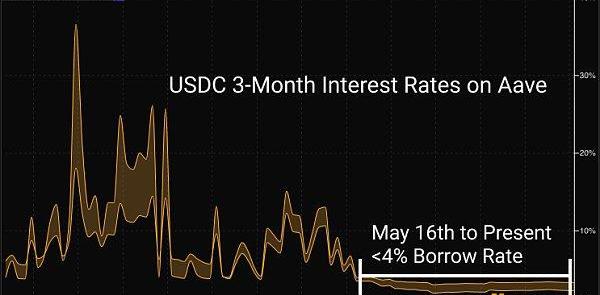

随着对链上杠杆需求的放缓,主要借贷市场的收益率开始下降。在收益率下降的过程中,出现了低波动性利率。这些低利率并不全是坏事,他们让稳定币的质押者和卖空者都能获得廉价的借贷资金,这在牛市期间几乎是闻所未闻的。只要流动性保持强劲且借贷需求减少,借贷市场的收益率将继续保持低位。这反映了我们在对DeFi现状的分析中探讨的利用率和收益率之间的关系。

DAI发行量突破14亿枚创历史新高:MakerDAO官方发布微博宣布,DAI发行量突破14亿枚,创历史新高。[2021/1/9 15:44:44]

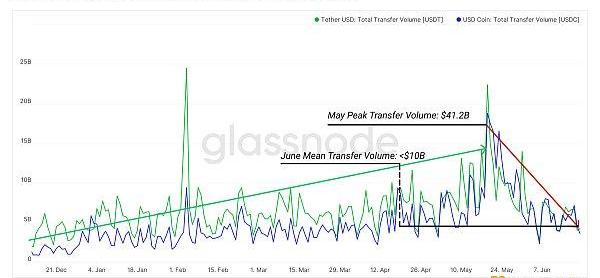

稳定币转账量已经结束了长时间的需求和增加的交易量。USDT转账历来一直是以太坊上前十大Gas消耗者,因为各种规模的持有者普遍使用USDT在交易所之间转移资产,而不承担价格波动风险。

调整期流动性依旧强劲,DeFi继续向前

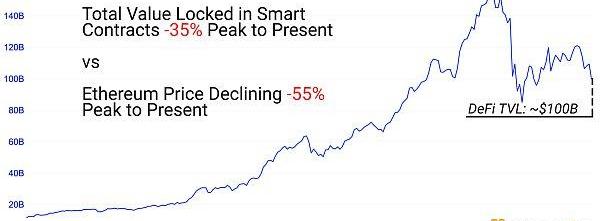

许多人预测,如果熊市到来,流动性将大范围枯竭,无风险收益率将收紧。到目前为止,由于价格已超过总流动性,因此在调整期间流动性仍然强劲。

火币Pro将在3月13日14:00-14日14:00暂停ZEC提币:火币Pro发布公告,因ZEC官方进行系统升级,火币Pro定于3月13日14:00到3月14日14:00期间暂停ZEC提币业务,充币业务不受影响,到账时间可能会延迟。[2018/3/13]

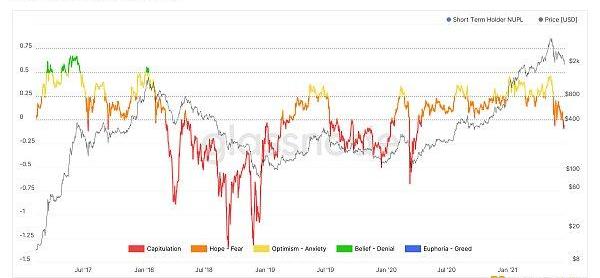

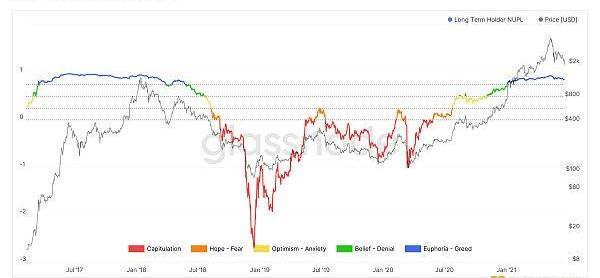

随着未实现的净损益指标进入投降区,短期ETH持有者目前正在看着他们的未实现收益蒸发,这显示了最近购买ETH代币的用户从账面收益逐渐变成账面亏损,在未实现收益几乎达到市值的46%之后,短期持有者现在持有的账面损失总额为市值的-25%。

鉴于STH-NUPL下降的幅度,我们可以得出结论,大量ETH是在从约220万美元上涨至ATH的过程中购买的,目前所有ETH都在水下。风险在于,随着价格回升至其成本基础,这些投资者可能会清算。相反,如果信念仍然很坚定,那么无论接下来发生什么波动,它们都可能保持不变。

长期持有者仍然保持盈利,持有相当于市值80%左右的账面收益。由于大多数长期持有人仍能盈利,长期净资产负债表持平,但如果市场继续下跌,他们将看到未实现收益下降。

目前长期持有者仍然有利可图,这突显出2020/2021年对许多ETH持有者来说是多么令人印象深刻。如果市场呈下降趋势,这些持有者的信念将受到考验。

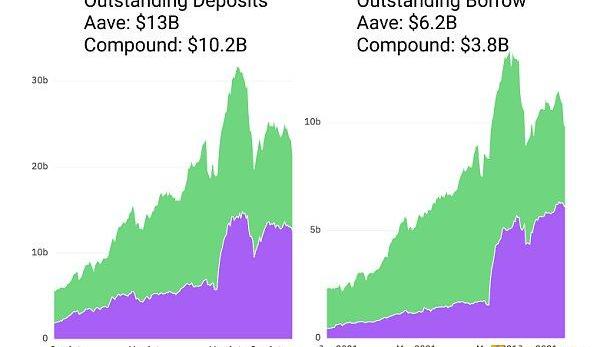

与以前的投降时期不同,许多长期持有者现在可以在DeFi中部署他们的资产,ETH广泛存入Aave和Compound等借贷协议中,目前在Aave和Compound中的未偿债务超过40亿美元。

这些协议允许他们存入ETH作抵押借出稳定币,然后可以用来获得有吸引力的风险规避收益率或投机代币价格。这些持有者可以积累治理代币,增加他们的稳定币余额,或大举买入,同时保持他们作为长期贷方对ETH的敞口。Aave和Compound的存款和借款依然强劲。

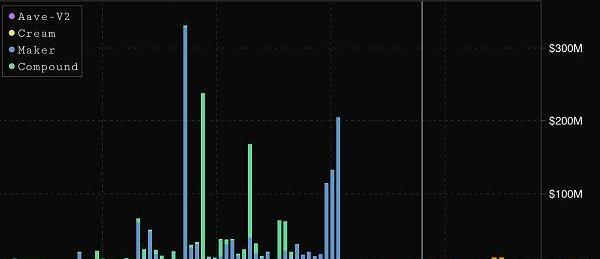

随着我们进入进一步的波动,看看大型借款人的清算水平在哪里很有趣。其中许多是自动头寸,当健康因素达到危险水平时就会关闭。随着价格达到清算水平,借款人的菜单上会出现额外的抵押品、平仓头寸或容忍清算。例如,以下是ETH贷方清算水平的视图,按清算价格水平划分;请注意1500美元的大型Maker头寸和1000美元的大型Compound头寸。

看看哪些资产以最高的速度清算也很有趣,以最近一周的LINK清算为例。

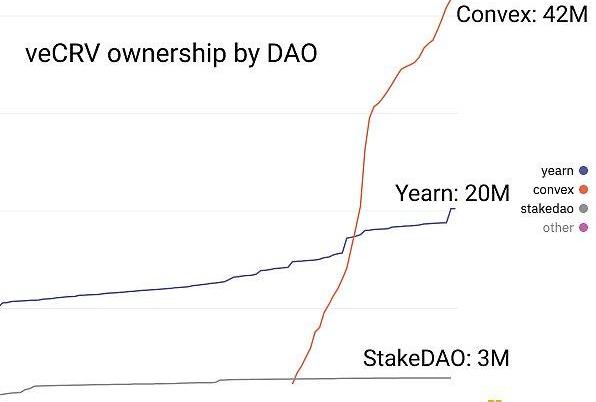

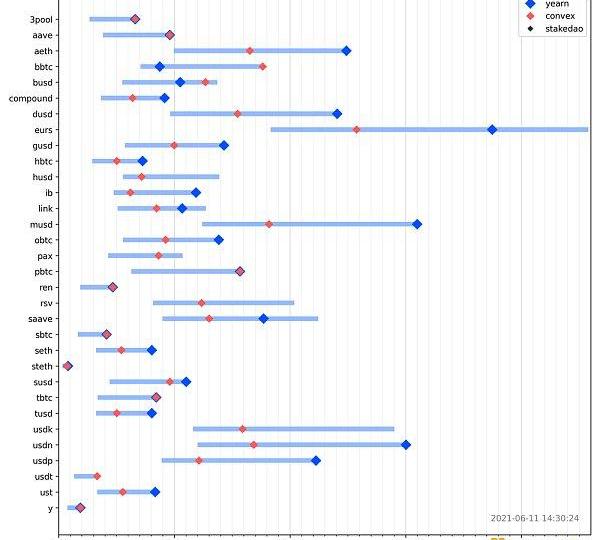

在经济低迷时期,稳定币收益仍然强劲。在CurveFinance生态系统中,随着Yearn、ConvexFinance和StakeDAO争夺存款主导地位,竞争开始了。该协议拥有的veCRV让我们了解每个协议购买和锁定的代币数量,以提高其用户的奖励回报。

所有三个协议的收益率都保持强劲,每个协议都提供了具有较高回报的特定池。Convex在许多稳定币中处于领先地位,Yearn在其他稳定币中保持领先。StakeDAO目前仅在EUR上处于领先地位,为领先的EUR稳定币提供最高的收益率。10-30%以上的稳定币收益率在三个平台都很常见。

小结

整个DeFi领域中新活动和现有活动的增长都受到了打击,因为在大多数治理代币的ATH跌幅超过60%的情况下,许多参与者进入了避险心态。虽然链上活动不再按月环比增长,但同比增长仍然巨大。

DeFi参与者现在寻求风险规避的高产收益机会和更高质量的资产,以最好地在下行波动中生存。整个生态系统的流动性大多保持健康,长期持有ETH的用户仍然意志坚强,他们的许多代币都处于稳定的休眠状态。

近些年,数字支付领域发展迅速,科技巨头纷纷入局,引发了市场对数字货币的安全和数据保护的关注。数字货币的广泛使用是否会对货币主权和经济带来影响?作为回应,各国央行启动了各自的工作计划,对中央银行发.

如果你和我一样,也是小时候听周杰伦,长大后买数字货币,这篇文章你可能会很有共鸣。和年长一辈的朋友聊数字货币的时候,总感觉他们有一种情感上的排斥,不是理性层面的不理解.

美国三大机构美联储、高盛、摩根大通对比特币看法反反复复,观点后面的理论完全不同。有人说美国的经济或者世界经济,事实上受美联储影响,是世界最重要金融机构;美国的投资界里高盛面是最重量级的单位,有人.

虽然现在以太坊上执行交易产生的GAS费似乎是减少了,但这并没有影响DeFi用户和开发商往Polygon——一个Layer2解决方案聚合器上迁移交易的趋势.

现如今,DeFi代币在很大程度上可以分为两类:「生产性代币」和「非生产性代币」。非生产性DeFi代币是指那些典型的、“无价值的治理代币”,诸如UNI和COMP都是典型的例子.