Solana生态项目逐步增加,借贷、DEX以及衍生品等协议开始丰富起来。Mercurial也是Solana生态上的项目之一。它提供稳定资产兑换服务,这听上去跟目前以太坊生态中的Curve似乎差别不大。不过,作为后来者,它有更多的机会去学习之前DeFi协议的一些优点。这可以从它的设计中看出来,它在用户最为关注的交易滑点、LP收益、资产利用率等方面都做了一定的迭代优化。

Mercurial从稳定币AMM资金池开始切入,为Solana生态提供USDC、USDT、wUSDC、wUSDT等稳定币的兑换服务,随着对用户需求的把握和生态的发展,Solana也计划为更多稳定资产提供流动性服务。

那么,Mercurial有哪些迭代值得关注?我们先从其整体框架入手。

理解Mercurial的框架

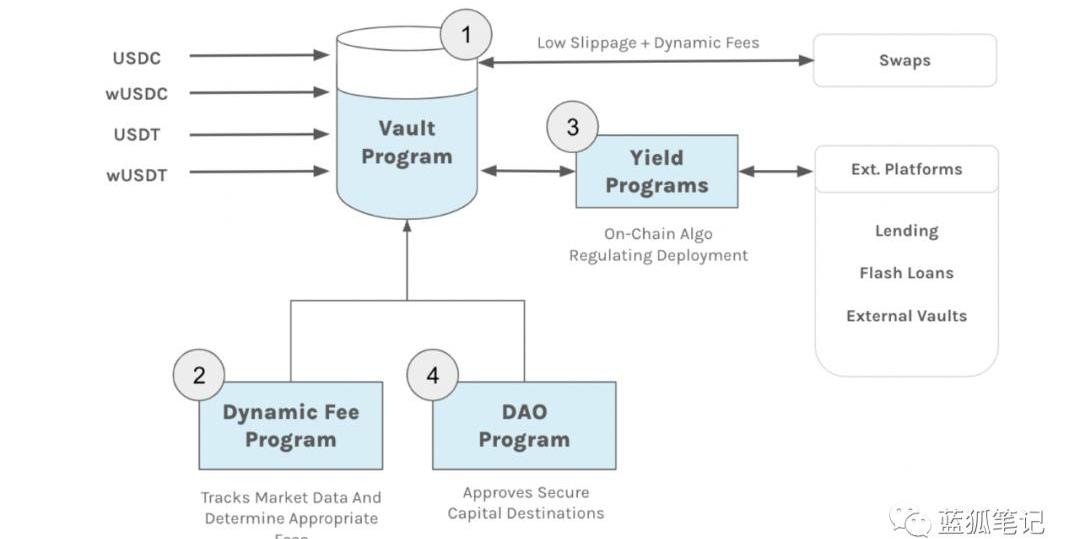

我们可以看看Mercurial的框架图:

可以看到核心有几个:Vault、Yield、动态费用、DAO治理。

BONK已为部分Solana流动性提供者带来近1,000%的APR收益:1月5日消息,BONK已为部分Solana流动性提供者带来了近1,000%的收益。数据显示,Solana链上DEX Orca上的流动性资金池中提供的BONK交易对已吸引近3000万美元的交易量,其中BONK/SOL交易对的交易额超过1900万美元,BONK/USDC交易额超过920万美元,当前这两个交易对的APR均超过999%。据悉,Metaplex等Solana链上项目也宣布集成 BONK Token,促使过去24小时已销毁超过10亿枚BONK。此外,由于市场对BONK的兴趣激增也提升了对SOL Token的需求,使其价格在过去24小时上涨了16%,上周损失已被抹平。(coindesk)[2023/1/5 9:53:45]

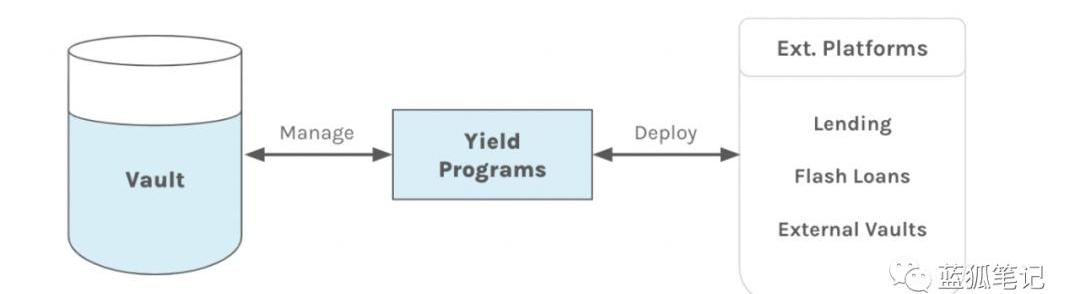

Mercurial有动态的做市资金库。它的资金库为稳定资产兑换提供自动做市,LP可以将其稳定资产存入到Mercurial的资金库中,然后为稳定资产兑换提供流动性,同时通过种地或挖矿等获得外部协议的收益,如参与借贷、闪电贷以及收益聚合等。此外,LP的费用收益也不是固定的,而是动态变化的,这也是它与众不同的一个设计。

具体分解来看,有几个方面是理解Mercurial的关键:

BitMEX创始人:生态系统使Solana等竞争对手无法击败以太坊:10月26日消息,BitMEX创始人Arthur Hayes在接受采访时表示,他对以太坊寄予厚望,Solana等竞争对手不会击败它,以太坊的生态系统比每秒交易量或更低的Gas费用更重要,以太坊有数千名开发人员,而其他生态最多有几百个,这就是最重要的。[2022/10/26 16:39:12]

Mercurial在降低滑点上的设计

我们知道,目前AMM上进行较大额度的兑换,往往会带来较高的滑点。即便是稳定资产的兑换也会如此。

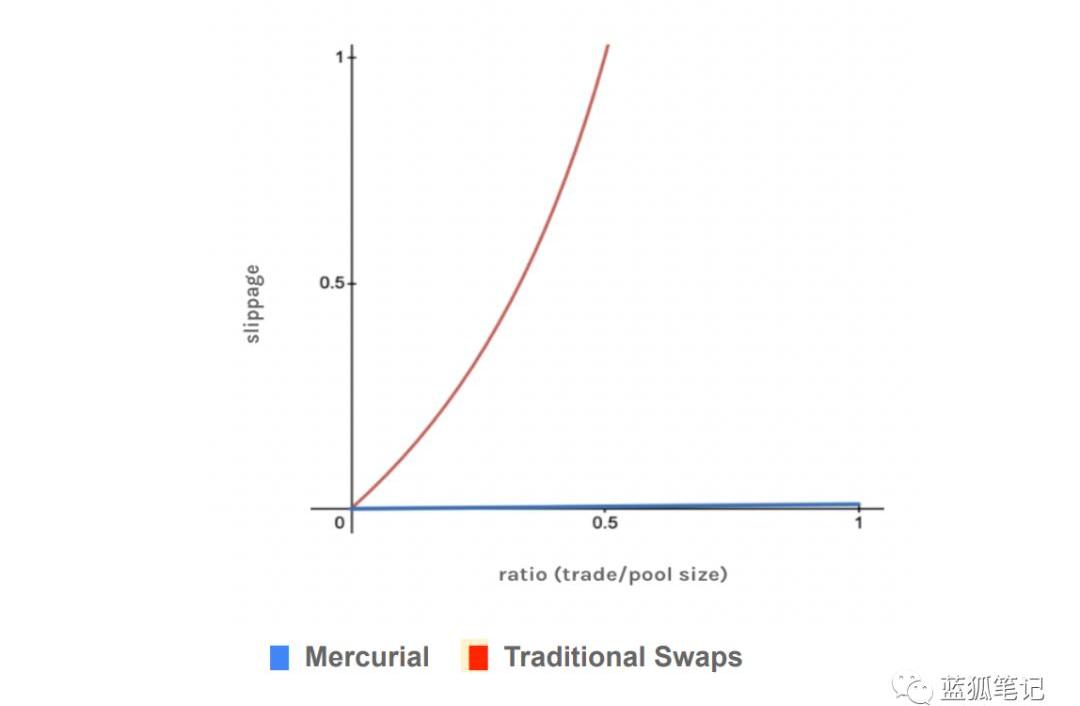

Mercurial跟通常的X*Y=Z的AMM做市模式不同,它的主要不同如下图:

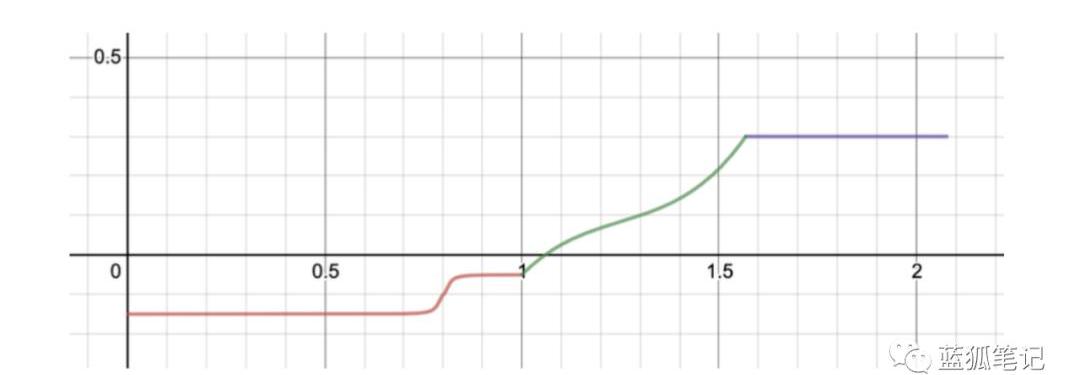

红线是传统AMM做市模式下的滑点变化,蓝线是Mercurial的做市模式下的滑点变化。这看上去滑点很低。它是怎么设计的?

主要有两个方面,一是在提供流动性代币对资产时,Mercurial并没有要求提供流动性的代币对一定为1:1配置,可以灵活配置。二是,Mercurial利用了放大化的价格曲线,将流动性集中到所需范围内。如果用户的交易超出交易率范围,会获得较少流动性的支持。

Okay Bears地板价升至166 SOL创历史最高,交易总额突破8000万美元:金色财经报道,据Moon.ly数据显示,当前“淡定熊”Okay Bears地板价上涨至166 SOL,创下历史最高,目前该NFT系列的平均交易价格为162.6SOL。此外,Okay Bears交易总额已突破8000万美元,本文撰写时为83,566,555美元,交易量为13,329笔。“淡定熊”Okay Bear是一个基于Solana的NFT藏品系列,由10,000只不同种类的数字熊组成并构建了一个将超越互联网进入现实世界的良性社区。[2022/5/8 2:58:11]

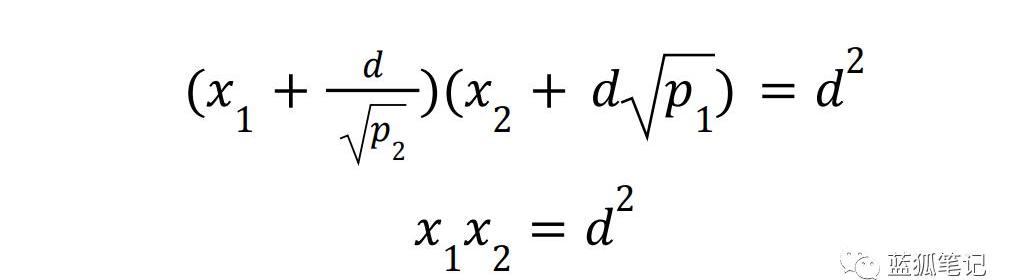

可以通过Mercurial提出的两个公式来简单说明:

有两个代币组成代币对提供流动性,假设代币为X1,X2;其兑换率波动范围为p1,p2,在常数乘积做市模式下,其公式表达为:

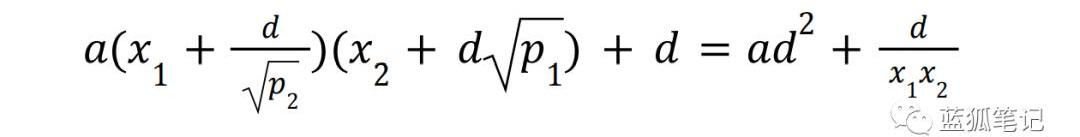

Mercurial在这个基础上,增加了一些放大系数a,那么得出如下的公式:

SOL突破230美元:SOL突破230美元,现报231.1942美元,日内跌幅达到3.45%,行情波动较大,请做好风险控制。[2021/11/12 21:47:09]

在这个公式中,系数a如果是无限大,那么,其所有的流动性都集中在价格范围p1-p2;如果系数a无限接近于0,那么这个公式就相当于常数乘积的做市模式。

通过上述的设计,Mercurial试图降低用户兑换的滑点。这些的设计思路,我们在balancer和dodo上也看到过类似的思考,不过Mercurial目前主要聚焦于稳定资产的兑换为主。

Mercurial在增加LP收益上的设计

在传统的AMM中,LP的费用收益一般来说是固定的。比如Curve一般是0.04%;在UniswapV2一般默认是0.3%;在UniswapV3则做了可供选的费用:0.05%、0.3%以及1%。

跟这些相对固定的费用设计不同,Mercurial采用动态费用设计。在Mercurial中,所有的代币对资金库共享相同的动态费用机制。

采用动态费用机制的动机在于为LP提供更合理的收益,当兑换需求增加,其兑换手续费也会随之增加。尤其是当市场波动性大时,通过更高的手续费,可以减少LP的无常损失,并获得更高收益。如果市场波动小,用户兑换需求较小,手续费也会下降,从而激励用户进行交易。

Saber与Allbridge在Solana推出首个Avalanche USDC池:10月10日消息,Solana链上去中心化交易所Saber宣布与代币桥Allbridge合作在Solana上推出首个Avalanche USDC/USDC池。Allbridge提供桥接解决方案,Saber能够让Avalanche上价值50亿美元的DeFi TVL直接与Solana应用程序交互。用户可以通过该池将其USDC桥接到Solana,并提供流动性或者兑换Solana USDC。[2021/10/10 20:18:29]

Mercurial在确定其费用时,会使用长时间窗口和短时间窗口的交易量衡量,并采用EMA计算,其费用基于交易量比率更新。下图表示基于市场波动性变化的费用更新。

Mercurial在提升资产收益方面的设计

除了在降低滑点和为LP代提供动态费用收益方面的设计之外,Mercurial还有一个不同的设计是,它会从资金库的资产中进行动态分配管理,将其配置到外部协议。而其分配算法是通过链上的算法管理。除了资产的配置之外,Mercurial的资产管理还包括利息和收益收集,退出特定平台以及清算所得收益等。

这些收益计划只有得到DAO的批准之后,才能部署到外部的平台。DAO来决定每个资金库可以部署到外部协议的比例。外部收益平台包括闪电贷、借贷平台、带杠杠的稳定币借贷或其他收益资金库等。平台会根据收益、风险以及流动性情况进行选择。通过收益计划,做市商的资产利用率得到提升。

MER代币机制

Mercurial的代币是MER。MER代币有机会捕获如下价值:

*兑换的手续费用

MER代币持有人有机会获得Mercurail平台上交易手续费。MER具体如何捕获交易费用,是回购并销毁MER,还是分配MER,则会通过DAO治理来决定。

*种地收益佣金

MER持有人有机会获得“种地”或“挖矿”收益的佣金。根据DAO治理,可以通过购买并销毁MER代币的形式,也可以通过质押MER代币获得相应分配的形式。

*合成资产的抵押品

在生成合成资产或其他稳定资产时,MER会被用作为主要的质押代币。如果合成资产的需求增加,那么会产生对更多MER代币的需求。这一点类似于Synthetix的SNX代币的质押功能。

*治理价值

在Mercurial的DAO治理中,其主要工具是MER代币。通过它可以参与DAO的治理。而DAO治理可以决定协议的一些重要参数和决议。比如确定交易以及资金库收益的基础费用和佣金;费用是否用于销毁或分配;可以将资金库资产部署到哪些协议;资金库用于种地或挖矿的比例;应该推出哪种新合成资产;LP和质押者奖励机制;为保险池注入多少资金,以应对资产脱锚的风险等。

这意味着MER本身也有治理价值,如果Mercurial有机会成长起来,那么其治理的重要性会显现出来。

此外,Mercurial的流动性提供者存入资产可以获得LP代币。LP代币:

1)可以质押用于MER代币的流动性挖矿;

2)可以在Mercurial资金库中进行再投资;

3)可在其他借贷平台用于抵押品;

4)可用于合成资产的生成。

Mercurial的冷启动计划

为实现冷启动,Mercurial试图从如下几个方面入手:

*用户界面上,尽可能符合CEX和EVM用户体验的设计,以此减少使用摩擦;

*鼓励Kyber社区的参与,Kyber有超过10万代币用户,通过Kyber社区,Mercurail试图完成初步用户的积累。

Mercurial的切入点

从上述来看,Mercurial本身更像是一个稳定资产管理协议。它通过其稳定资金库的构建,为交易者提供稳定资产兑换服务,为流动性提供者提供做市收益、种地或挖矿等资产管理收益。从这个角度,其核心在于对稳定资产的管理。

因此,Mercurial能否取得成功,主要取决于其对稳定资产管理能否成功。而稳定资产管理能否成功主要取决于其稳定资产兑换、稳定资产种地/流动性挖矿收益等。

从这个角度,Mercurial的第一个切入点是对DEX协议的升级迭代,它聚焦于为稳定资产交易者提供更低的滑点,由此吸引交易用户。而更大规模的交易用户,会吸引更多的流动性提供者。流动性提供者是Mercurial资金库的注入者,它们希望有更高的收益,这个收益可以来自于流动性提供,也可以来自于种地或挖矿等。

此外,除了协议本身机制的设计,Mercurial还有一个切入点是,它不是从以太坊生态切入,也不是从波卡、BSC或HECO等链切入,而是从Solana切入。这意味着,它早期会主要服务于Solana生态用户,其早期能否成功也跟Solana生态整体发展息息相关。

-------

风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

标签:MERCURMERCRIAHomer PepeE-Currency CoinMercurity.financeARIA20币

金色财经区块链5月24日讯?最近,加密货币市场表现十分低迷,许多人感觉“小熊市”已经到来。针对现状,加密投资机构Arca首席投资官JeffDorman分享了他的个人看法,下面就让金色财经和大家一.

在最近的价格调整中,大型比特币持有者似乎在大举买入,这使人们乐观地认为这种抛售可能即将结束。?根据Glassnode的数据,摩根溪的AnthonyPompliano最近得出结论,比特币鲸鱼在周三.

撰文:潘致雄 在5月21日晚间政府机构发布了针对「打击比特币挖矿和交易行为」的要求之后,全球加密货币市场发生持续两日的剧烈的震荡,主流币的单日跌幅高达30%,更多其他币种的跌幅甚至超过50%.

本月初,上海市创意产业协会宣布进军NFT领域,与UniArtsNetwork生态合作企业熵淼科技签订协议,为后者提供基于其艺术品和文创IP产品资源的NFT数字资产开发与销售服务.

本周,我们迎来了本次牛市中的“至暗时刻”。在多方合力下,数字资产市场流动性并未受到显著影响。市场的确出现了恐慌,幸运的是,本次行情并没有引发“广泛恐慌”,目前说牛市结束,仍然为时过早.

尽管最近一周比特币出现大幅下跌,但相比于过去12个月,其价格涨幅依然超过250%。加密货币市场波动性问题可能会持续存在,随着上周比特币价格出现暴跌,越来越多人开始怀疑加密货币是否存在“传染性”问.