注:原文来自Messari

以下为全文编译:

Kava是一个借贷平台,具有类似于MakerDAO的超额抵押信贷机制,以及名为HardProtocol的本地跨链货币市场。Kava区块链是基于侧重于跨链互操作性的CosmosSDK构建的,能够使Kava访问来自不同区块链的资产。

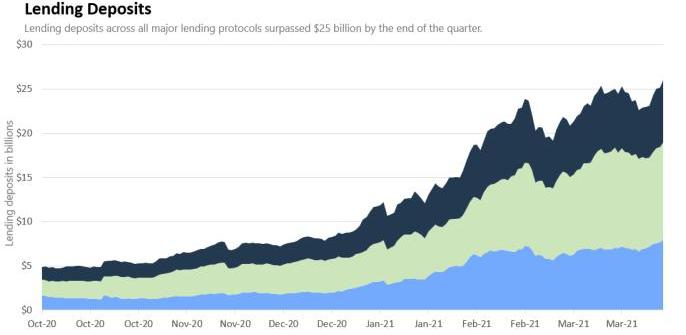

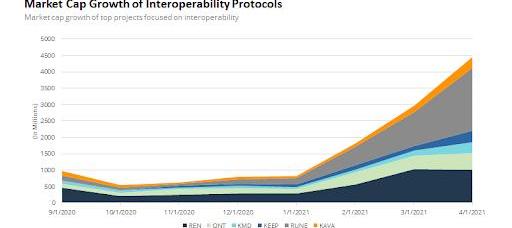

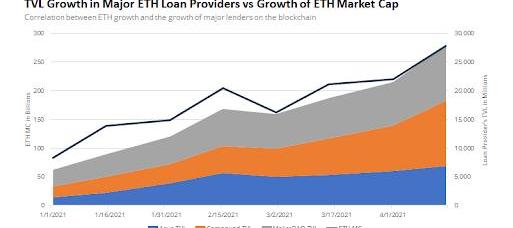

Kava着重于目前Defi两大重要趋势的交叉点,即借贷和跨链互操作性。首先,借贷协议在今年年初已经爆发,顶级供应商的市值上涨了近752%。

其次,跨链互操作性同样也是一个重要的主题。投资者认识到,在一个日益多链的世界中,对连接区块链的需求将越来越大。过去的几个月里,市场对该领域也给予了很好的回应,诸如THORChain和Ren等领导者都在这一时期迎来了价值暴涨。

Kava是如何运行的?

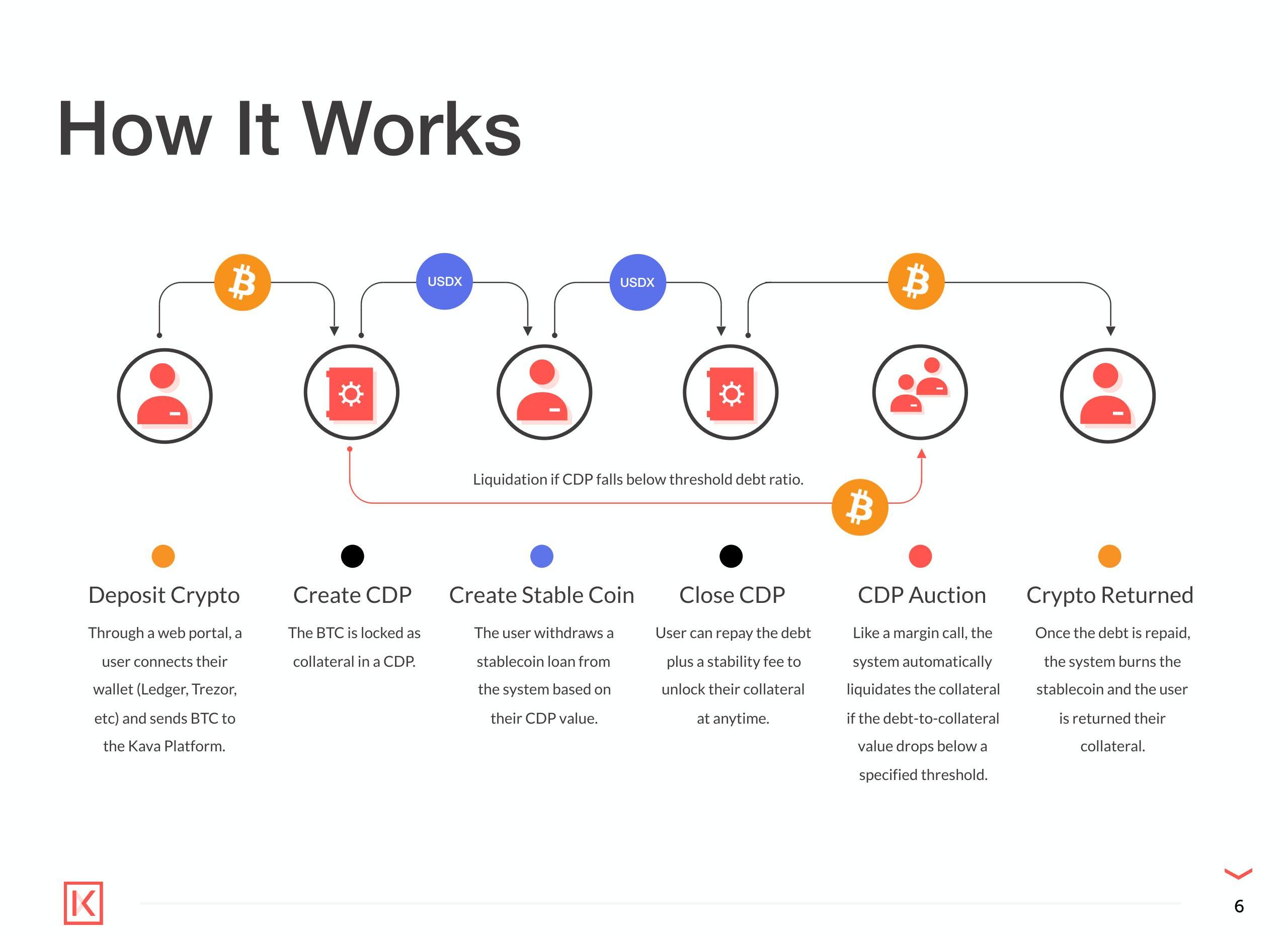

来源:Kava白皮书

Kava的运行类似于MakerDAO,主要区别在于Kava是使用CosmosSDK构建的区块链。与MakerDAO一样,用户可以将抵押品存入抵押债务头寸智能合约。作为回报,用户可以根据所提供的抵押品价值来铸造稳定币,即USDX。风险是保持CDP的比率,否则抵押资产将被清算和拍卖。一旦USDX连同稳定费被一起偿还,抵押品便可在任何时候赎回。这也是对抵押资产波动性的系统补偿。除了Kava保留一小部分以备不时之需外,USDX在偿还后会被立即销毁。

灰度调整加密货币指数基金GDLC、DEFG以及GSCPXE成分权重:金色财经报道,灰度宣布对多资产加密货币指数基金GDLC、DEFG以及GSCPXE成分权重进行了季度更新。在这次再次平衡之后,AVAX已从CoinDesk大盘股精选指数和灰度数字大盘股基金GDLC中移除。截至 2023 年 1 月 5 日,该基金持有的资产包括BTC、$ETH、$ADA、$SOL和$MATIC。

此外,ALGO已从CoinDesk智能合约平台选择Ex ETH指数和灰度智能合约平台GSCPxE中删除。截至 2023 年 1 月 5 日,该基金持有的资产包括$ADA、$SOL、$MATIC、$DOT、$AVAX和$ATOM。

SNX再次回归CoinDesk DeFi Select Index和DEFG指数中,截至 2023 年 1 月 5 日,该基金持有的其他资产包括$UNI、$AAVE、$MKR、$CRV和$COMP。[2023/1/7 10:59:02]

Kava的四大模块

拍卖模块

拍卖模块的目的是通过三种类型的拍卖来稳定Kava。其中,剩余拍卖是在收集到过剩的USDX费用时启用的。届时,USDX将被拍卖给出价最高的人,以换取KAVA,然后进行销毁。

抵押品拍卖是在CDP比率低于清算阈值时启用的。届时,中标者的USDX将被用来支付CDP的未偿债务,以换取抵押资产。

债务拍卖是在紧急情况下启用的,当整个系统的抵押品价格下降,且没有足够的用户想购买抵押品时,可用的USDX盈余将被用来在其能力范围内覆盖债务。如果没有足够的USDX,那么新铸造的Kava代币将被拍卖以换取USDX,直到恢复平衡。

DeFi协议总锁仓量达1029.4亿美元:金色财经报道,据DefiLlama数据显示,DeFi协议总锁仓量(TVL)达到1029.4亿美元,24小时跌幅为2.79%。TVL排名前五分别为MakerDAO(87.1亿美元)、AAVE(75.5亿美元)、Curve(75.2亿美元)、Lido(65.7亿美元)、Uniswap(55亿美元)。[2022/6/12 4:19:13]

价格馈送模块

Kava与Chainlink合作,将资产价格引入Kava链上的CDP智能合约。这对于确定整个合约期间的CDP比率至关重要。

CDP模块

这一模块设置了CDP智能合约的参数,以及Kava系统的全局参数。CDP模块负责允许创建、修改和关闭具有跨链互操作性的CDP。目前,用户可以用XRP、BTC、Binance和Atom的形式发布抵押品。当CDP被用户关闭时,标准的5%的稳定费并不会完全作为奖励给到验证者。相反,其中0.5%将被返还给协议,并储存起来以备不时之需。

清算模块

在该模块中,CDP的比率是使用价格馈送模块来跟踪的。作为抵押品的资产价值不能低于所提取贷款价值的1.5倍。如果发生这种情况,抵押品将被自动拍卖。在下跌的市场行情中,如果人们不希望他们的抵押资产被清算,就需要密切关注CDP比率。

Kava的两大原生代币

KAVA

KAVA是用于治理Kava区块链的代币,包括调整系统参数,如抵押品比率、抵押品的增加/移除和利率。另外,它还治理着区块链参数,如奖励和通胀水平。此外,KAVA也被用于保护网络,验证者需要用KAVA来验证区块链。当然,验证者也会得到相应的KAVA通胀奖励。最后,KAVA还充当了系统的最后贷款人。如果整个系统的抵押品不足,KAVA就将被铸造,以买回USDX,直到系统再次达到足够的抵押品数量。

Solana DeFi协议Exotic Markets筹集500万美元:金色财经报道,Solana DeFi协议Exotic Markets在由Multicoin和Ascensive Assets共同领导的代币销售中筹集了500万美元。Exotic Markets在由EXO代币管理的基于Solana的平台上提供一系列结构化产品。Exotic Markets联合创始人Joffrey Dalet表示,新资金将用于加强团队和营销工作。部分融资将用于平台上的做市活动,以帮助推动计划于2月下旬推出的主网。[2022/1/6 8:27:59]

USDX

USDX是Kava生态的稳定币。用户可以在抵押其其他资产时铸造USDX。USDX可以用来杠杆头寸,赚取储蓄率,并在HardProtocol上进行质押。

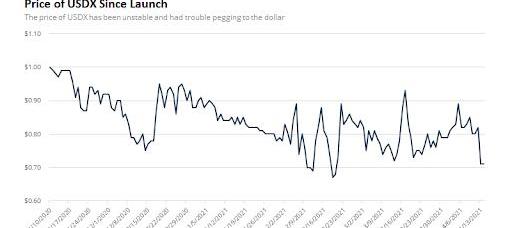

USDX的问题

USDX应该与美元挂钩,但自推出以来,其交易价格一直没有接近美元。目前,USDX大约在0.65-0.90美元之间波动。而这也带来了一些问题。首先,Kava贷款是以USDX计价的,如果USDX的价格低于1美元,用户并不能因为USDX低于1美元的价值而获得更多的USDX,因为CDP智能合约认为1USDX就等于1美元。如果你抵押了150美元的BTC,你能收到的最大贷款是100USDX,而不是价值100美元的USDX。另一个问题是,当用户想用USDX代币换取其他加密货币资产时也会遇到问题。用上面的例子来说,如果用户拿着那100个USDX换成BTC来杠杆头寸,USDX就需要稳定。当用户试图卖掉BTC换取USDX来结清他们的贷款时,USDX应该仍然保持与购买BTC时相同的价值。目前,Kava提供的只是不稳定的、价值较低的保证金。

EarnDefi与Channels.finance达成全面战略合作伙伴:EarnDefi与Channels.finance联合宣布,双方已经达成全面战略合作伙伴,将在宣发、社区、产品和技术等各方面展开深度交流合作。EDC(Earn DeFi Coin)是一个充满无限想象力的社会实验,EarnDefi是一站式DEFI协议,专挖头矿,具有聚合器、理财、跨链等功能。

Channels是完全去中心化的Heco借贷平台。[2021/1/22 16:47:54]

上周,USDX的价格从0.67美元涨到了0.82美元,而KAVA代币的价格则从6.88美元跌到了4.48美元,与此同时,平台上抵押的资产价值也都随着市场的低迷而下降。如果全系统的CDP比率过低,Kava的系统稳定计划将会铸造更多的KAVA,从而降低其价值。随后,将KAVA卖给用户,以换取USDX,而USDX在这些市场条件下实际上是在升值的。

为了解决USDX的稳定性问题,Kava计划通过在更多的交易所上市来增加其流动性和使用案例,一旦借贷方面完成,将增加其在HARD协议上的可用性。此外,Kava还计划在今年晚些时候推出其AMM。

KAVA的代币经济学

KAVA通过拍卖模块的设计,可能会在牛市中出现通缩的情况。例如,当用BTC开设CDP时,设立了5%的APR稳定费,那么,为了关闭CDP并提取抵押资产,就必须支付这笔费用。5%的稳定费以USDX代币支付,而每次支付稳定费时,其中的0.5%会被储存在Kava协议中。一旦费用数额达到网络管理部门确定的剩余水平,多余的USDX将被拍卖给出价最高的人,以换取并销毁KAVA,从而增加其价值。

MXC抹茶头矿机池升级为MX DeFi 1小时锁仓总价值突破400万USDT:据官方消息,MXC抹茶头矿机池升级为MX DeFi,同期上线挖矿新币FIN(DeFiner),1小时锁仓总价值突破400万USDT。此外,本期FIN新币头矿奖励池额度将翻倍。据了解,本期MX DeFi挖矿产品支持质押MX或USDT挖FIN,单个质押池质押代币认购额度无上限限制。MX DeFi是通过质押MX、USDT、ETH或其他指定代币,按质押资产占该质押池总资产的比例,获取新币挖矿收益的流动性挖矿产品。通过MX DeFi参与挖矿,可降低用户参与门槛及手续费成本,并减少筛选项目、流程操作失误等风险。[2020/10/13]

此外,KAVA也有通胀的供应属性。每次创建一个新区块时,会产生新的KAVA。这些奖励将被依次分配给验证者和委托者,以回报他们对网络的保护。Kava区块链的最佳质押量是在任何给定时间内质押KAVA总供应量的2/3。KAVA使用通胀率来激励或抑制质押。如果没有足够的KAVA质押,每年的通胀率将提高到20%;如果质押量太多,通率可以降低到3%。目前,该平台正在寻求增加激励措施,以诱导更多的人在网络上进行质押,从而稳定网络。而这也增加了KAVA的供应量,所以KAVA代币也在贬值。KAVA在熊市中会受到大量通胀的影响,因为其性质是区块链的储备代币。如果抵押资产迅速贬值,那么就必须印制和出售大量的KAVA,并通过从用户手中回购USDTX来维持平台的CDP比率。然而,在熊市中,投资者通常不希望出售稳定币来换取波动和膨胀的资产。

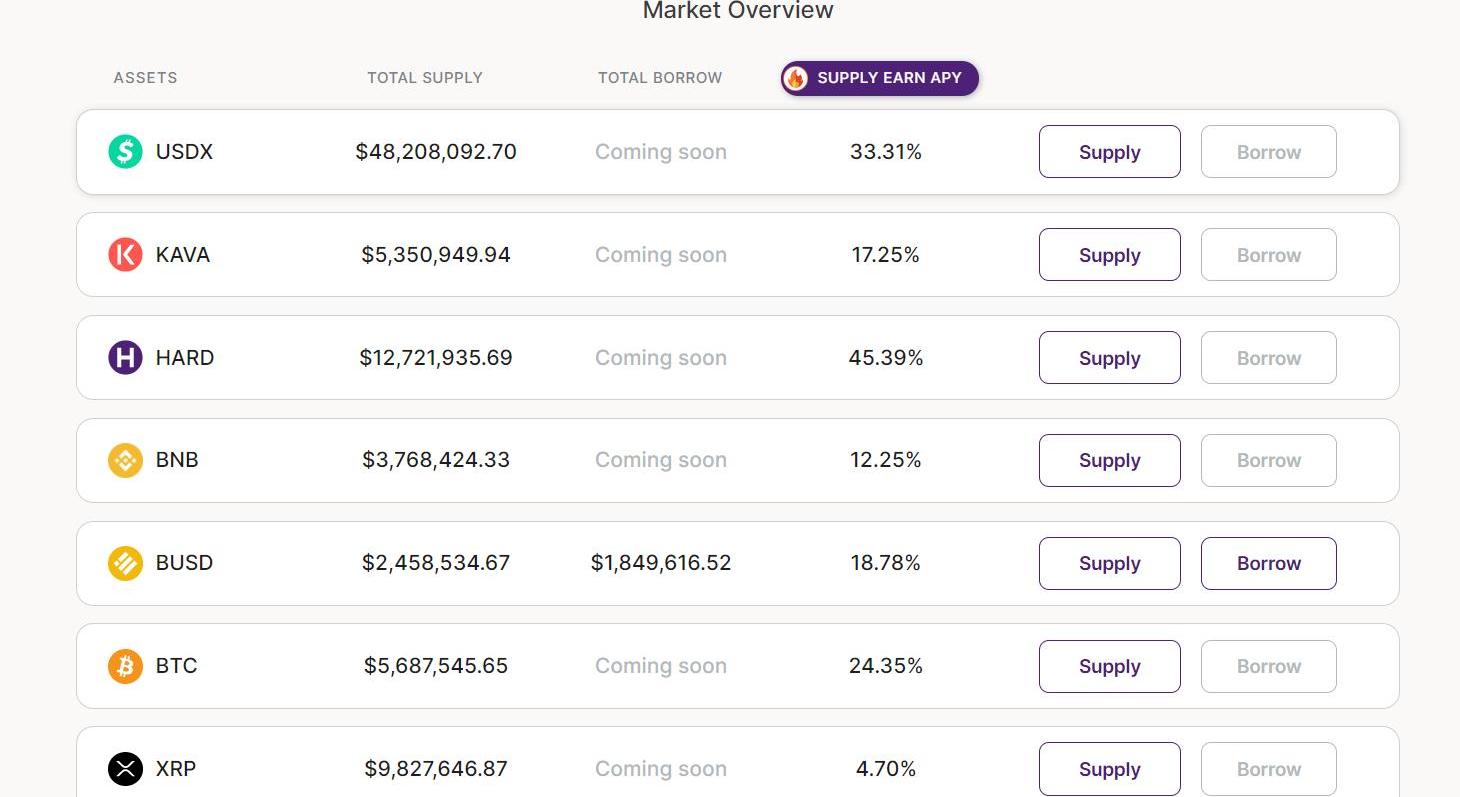

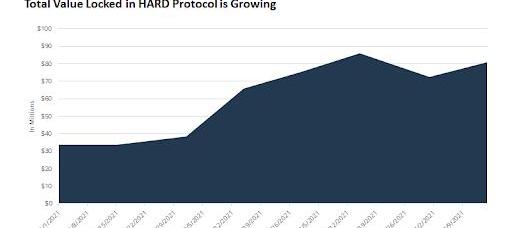

HARD协议

HARD协议是一个跨链货币市场,允许借入和借出加密货币资产。该协议有自己的治理代币HARD,除去治理以外,也可以在货币市场内供应和借贷。此外,HARD也是用于支付其用户收益的代币。货币市场用户可以向HARD协议提供USDX和其他跨链资产,并获得收益。目前,只有货币市场的供应方在运作,而其余资产的借贷功能正在研究当中。BUSD是目前唯一具有借贷功能的资产。据悉,借款功能有望在Kava5发布期间实现,但目前仍不可用,因为在完成HARD协议的投票中,并没有达到法定人数。目前这一进展缓慢,但也是Kava民主治理方式的一个证明。首席执行官BrianKerr表示,协议代码已经通过审计,且已经准备好完成。目前,Kava只在等待投票的通过。

来源:HARD协议

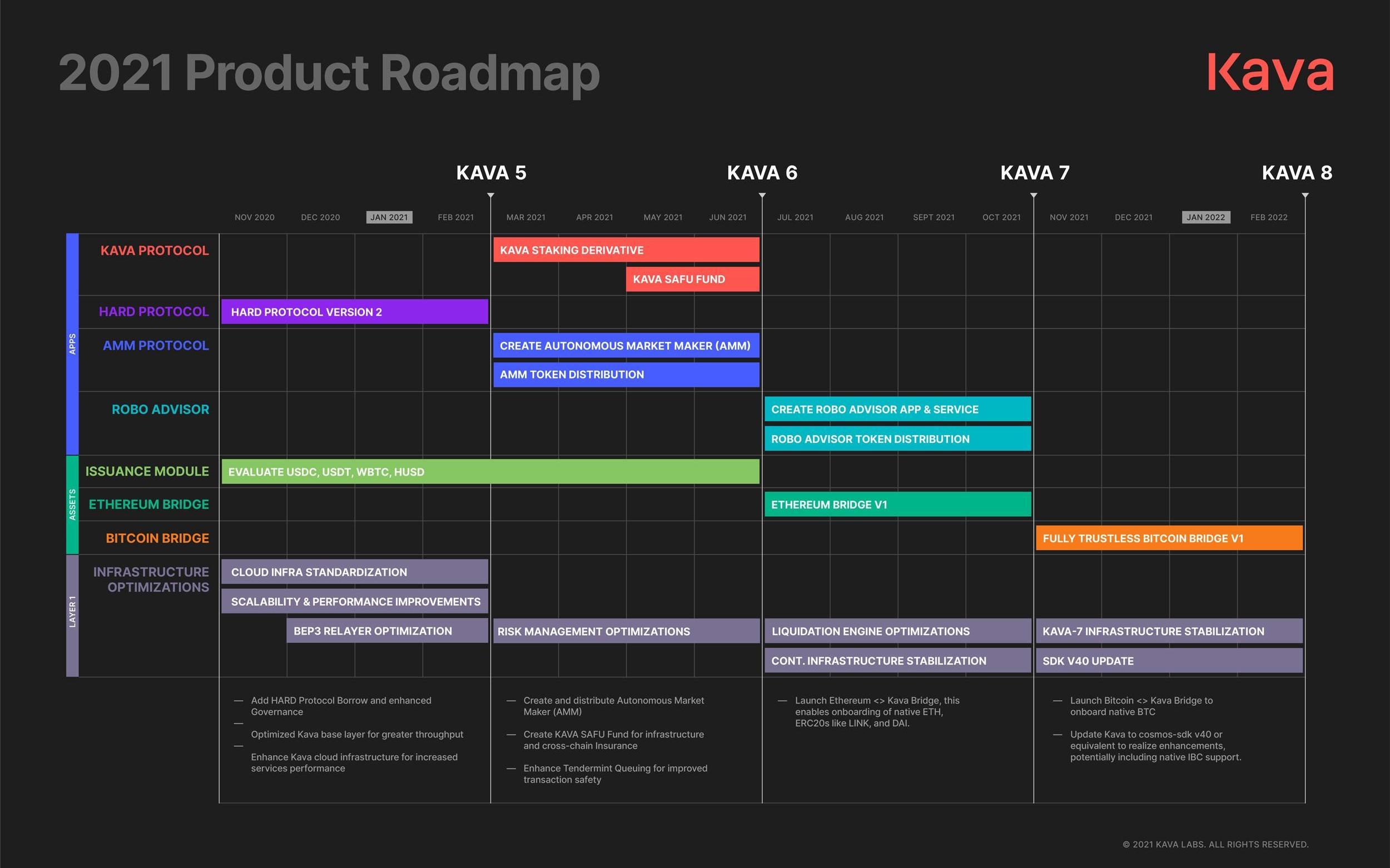

Kava的路线图

来源:Kava

据Kava的路线图可以得知,他们正在建立自动化做市商,从而允许用户在流动性池的跨链资产之间进行交换。另外,Kava还在创建KAVA质押衍生品,从而为KAVA带来更大的流动性。届时,用户可以在通过确保网络安全而获得奖励之外,参与到各种金融服务当中。此外,Kava还在建立机器人顾问服务,从而帮助用户根据其目标和风险承受能力实施各种金融策略。这是一个目前由Vanguard等基金和其他传统机构使用的工具,有助于扩大用户群,可为那些不想或没有时间来制定自己财务计划的、不太活跃的用户所用。除上述事项外,清单上的其他重要事项有:建立以太坊桥,以将ERC-20代币添加到网络中;评估将USDC、USDT、WBTC和HBTC添加到其接受的资产中;建立去信任的比特币桥。

Kava能否成为Defi借贷的领导者?

就目前来看,KAVA和USDX的代币经济学还是令人担忧的。由于USDX的挂钩问题,Kava向其用户借出的资产是打折的、不稳定的稳定币。用户需要对USDX与美元保持挂钩充满信心,这样,他们就可以以任何可能的方式自由使用贷款功能。USDX是非常新兴的稳定币,而Kava确实也有计划通过增加交易所上市、完成HARD协议和其AMM来解决其挂钩问题。

此外,Kava正计划推出资产安全基金,从而在潜在的黑天鹅事件中保护平台。该基金的目的是在发生黑客攻击、清算事件、技术故障或任何其他不可预见的问题时收回用户资金。据BrianKerr在最近的Medium帖子中所说,"KavaSAFU基金将通过一次性的通胀事件创建,Kava目前代币供应量的10%将被铸造,并为KavaSAFU基金持有。"而且SAFU基金采取的所有行动都将通过治理系统运行。Kava对其安全性感到自豪,也在不断地测试和审计平台,这一最新的资产安全基金的补充只是进一步加强了这一点。

就像MakerDAO、Compound和Aave今年能够与以太坊322%的市值增长并驾齐驱一样,Kava凭借其跨链互操作性,也有可能与加密货币中的所有区块链一起增长。正如其路线图所示,Kava希望积极扩大其平台上可接受的抵押品资产,而与以太坊和比特币的桥梁则将允许向Kava区块链提供原生BTC和ERC-20代币。目前,Kava也已成功地与Binance、HuobiGlobal和Bitmax等主要平台进行了整合,以便在其交易所的原生平台上提供其金融服务。

未来,首席执行官BrianKerr希望能够将Kava与PayPal和Fidelity等机构整合,将Kava带给大众。KavaAMM的完成将允许在Kava区块链上进行原生的跨链互换,而机器人顾问的完成将使通过Kava的金融策略更容易,且更容易被大众所接受。将来,Kava提供的借贷、货币市场、AMM和机器人顾问四种金融服务,有可能会使Kava成为一个全面的去中心化银行。

标签:DEFCOINOINCOIParadise Deficoinw币赢官方网站最新GermanCoin3X Long Dogecoin Token

山寨币在上周创下近1.5万亿美元的综合市值记录后,市场占有率已经上升到三年来新高。当比特币再次因埃隆·马斯克的推特发言而暴跌时,山寨币的主导地位已经飙升至大约三年来的最高水平.

以太坊采用不同的事务类型来定义不同的操作,例如,将以太币发送至某个地址、部署合约等等。在最近的柏林升级之前,以太坊主要有4种不同的事务「类型」:·带有收款方地址、数据字段的常规事务·不带有收款方.

总部位于英国伦敦的加密货币交易平台CoinBurp宣布完成200万美元的私募轮融资,联合领投方为MoonrockCapital和AlphabitCapital.

5月15日,火币全球站发布《HT4月运营月报》,数据显示HT月度销毁金额超1亿美元,创下历史新高。消息一出,很快引起多方关注与讨论.

这是一篇由JoeHowe撰写的客座文章,所表达的观点极限作者自己,不一定反映BTC,Inc.或BitcoinMagazine的观点.

牛市走到现在,DEX的发展或许早已不仅仅是牛市助推器这么简单了。在区块链行业和整个去中心化的互联网驱动力加持下,去中心化的交易所得到长足发展.