原标题:《顶级做市商评测UniswapV3:哪些因素可以在V3中维持有效的做市策略?》

撰文:RickyLi、SiddharthLalwani与HongxuYan,作者均就职于加密资产做市商Altonomy编译:PerryWang

UniswapV3创新性地引入自定义的价格范围内的聚集流动性,以及多费用等级,以便于做市商采用更复杂的策略来主动管理流动性,并获取更高的资本效率。但同时,做市商也会面临更多的风险类型。本文将讨论多种影响流动性提供策略的要素,如交易对的波动率对价格范围选择的影响;周期性流动性重置的频率和成本;不及时的流动性重置对收益的影响;无常损失的对冲策略。

通过量化分析和简化模拟,本文将给出参考性意见,以便于做市商指定自己的最优做市策略。

UniswapV3简介

5月5日,UniswapV3部署至以太坊主网。截止撰写本文之时,其总锁仓价值达到3.6759亿美元,24小时交易额为2.2669亿美元,与V2相比,不在一个量级。但交易额/总锁仓比率要相对更高。

Uniswapv3的集中流动性带来了更出色的资本效率,但如果管理不善也承载了新型风险。这篇报告将指导读者了解流动性提供者在确定其投资策略时应考虑的几个重要因素。

这些因素主要包括:

币价波动性

提供流动性的价格可选范围

Gas成本和流动性重新配置的频率

本文还将通过一些简单的模拟,来量化上述因素对费用、价格风险和无常损失的影响。

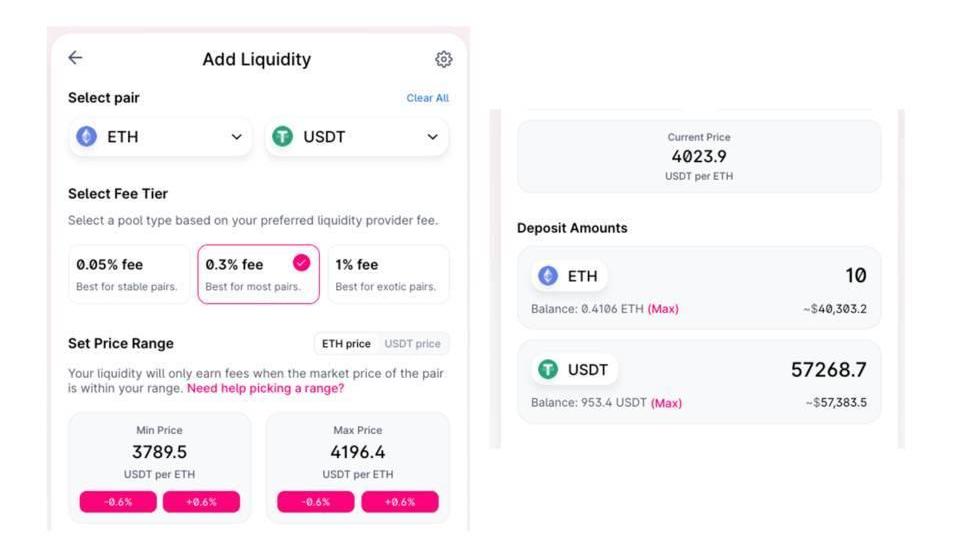

在UniswapV3中,交易费用和价格区间是LP必须指定的参数,如以下用户UI面板所示。

Nethermind研究员发起将Uniswap V3部署至StarkNet的提案:1月6日消息,Nethermind研究员Deven Matthews在Uniswap社区发起将Uniswap V3部署至StarkNet的提案。Deven Matthews表示,Nethermind团队已通过其开发的Solidity到Cairo转译器Warp,将Uniswap V3 Core的Solidity代码库转译到Cairo,并在StarkNet的本地测试网上进行了测试。Deven Matthews还表示,若提案通过,有望在第二季度前在StarkNet主网上完全部署Uniswap V3。[2023/1/6 10:58:17]

Figure1LiquidityPositionUIpanel

LP须谨慎选择交易费用。如果没有相应交易费用的交易池,那么它将创建一个新的交易池,此操作会消耗大量Gas。

本文的其余部分将集中讨论如何优化这两个参数,以实现LP费用收益最大化,同时降低代币价格风险和无常损失。

币价波动性

资金池中的货币对的币价波动为何如此重要?

由于流动资金仅在指定区间内活跃,并赚取交易费,因此,如果交易价格保持在该区间内,将使交易者的收益最大化。对于波动较大的货币对,交易者需要指定更大的范围。但是假设资本量相等情况下,当交易者扩大价格指定区间时,区间内的资金密度将被稀释,从而导致分配给交易者的交易费用的比例降低。因此,需要在价格跨度和集中度之间取得一定的平衡,而这取决于货币对的波动性。

此处讲讨论两种波动:

预期波动率,该波动率决定了要指定的价格范围

市场上实际发生的、已实现的波动率,这决定了分配给交易者的交易费

假设:

Uniswap创始人:Uniswap V3可以完全取代MakerDAO锚定稳定模块:Uniswap创始人Hayden Adams发推表示,通过在价格区间0.999和1.001之间为DAI/USDC提供流动性,Uniswap V3的头寸可以完全取代MakerDAO锚定稳定模块(PSM)。[2021/3/26 19:19:38]

假设一个一天内交易者个人预期的波动水平,要确保在90%的时间中,假设价格序列符合正态分布,价格将会在设置的范围内。本文仅考虑随机变化,不考虑价格上升趋势。

随着时间变化,实际实现的波动性可能会更大或更小,导致发生的总交易额中在指定范围内发生的比例各不相同。在这里本文假设在所有不同的价格下,交易额都是相同的。

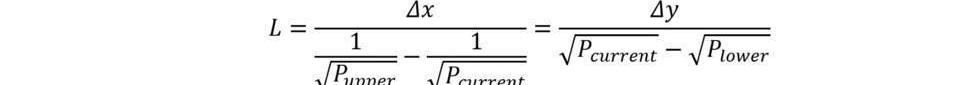

流动性密度定义如下:

其中?x和?y是投入流动性的ABC和USDT代币的数量。特别值得注意的是,这种流动性不是以美元为单位。

由于还有其他LP处于同一区间内,交易者可以赚取的交易费只是该区间内发生总交易的一部分所产生的费用,具体取决于交易者的流动性权重。

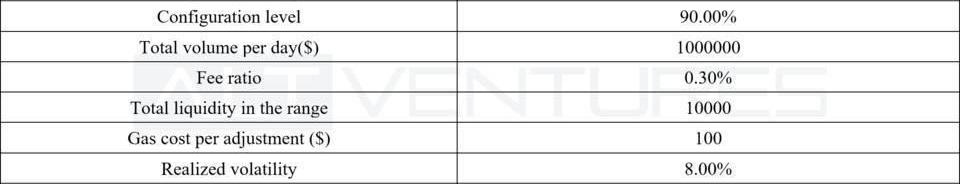

本文使用以下配置参数:

UNI突破33美元关口 日内涨幅为8.78%:火币全球站数据显示,UNI短线上涨,突破33美元关口,现报33.0182美元,日内涨幅达到8.78%,行情波动较大,请做好风险控制。[2021/3/13 18:42:08]

Figure2Figure2ConfigurationParameters

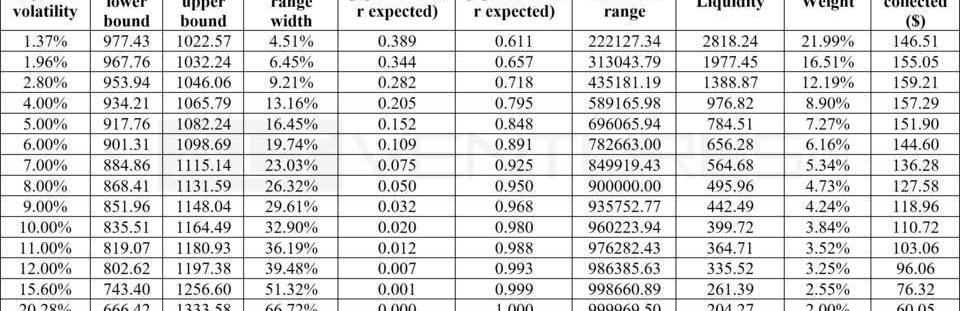

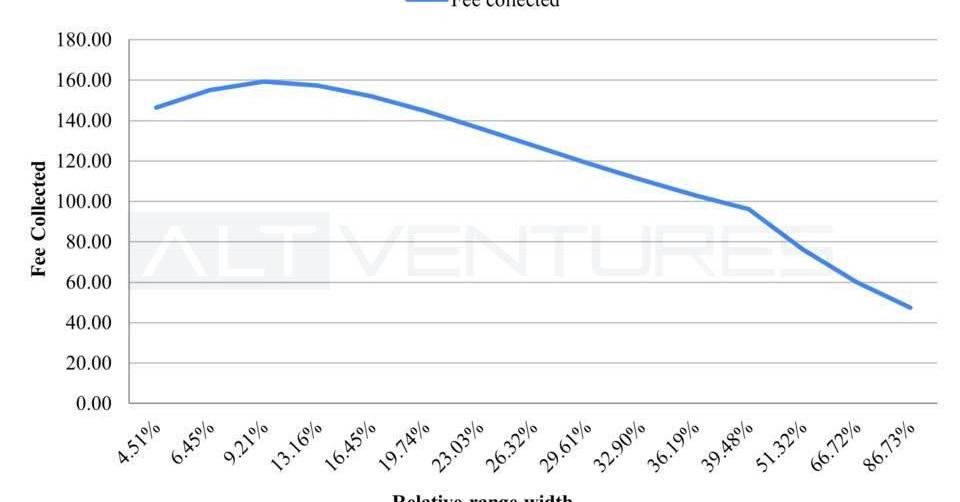

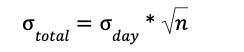

假设实现的波动率保持在同一水平,对应设置的价格区间不同分别可以赚取以下费用:

Figure3EarnedFeesWithDifferentPriceRanges

如果将收取的费用与预期波动率作对比:

Figure4EarnedFeesWithDifferentRelativePriceRangeWidth

则可观察到这样一种趋势:当预期波动率高于实际波动率时,指定的价格区间将不必要地变宽,从而导致收取的费用减少、资本效率降低。

重新配置流动性的Gas成本

根据市场情况,交易价格可能迟早会超出交易者所设定的流动性区间。在此,可以使用各种策略来重新配置流动性区间:选择等待价格恢复到范围之内,或者在价格到达该范围时立即更改区间边界,甚至在即使价格没有偏离区间时更积主动地重新配置头寸,。

CoinGecko:UNI隐含市值达37亿美元:金色财经报道,根据CoinGecko汇编的数据,在全面摊薄的基础上,Uniswap治理代币UNI的隐含市场价值为37亿美元。根据DeFi Pulse的数据,目前Uniswap拥有价值8.297亿美元的加密资产。在过去24小时内,Uniswap锁定的总价值上涨了7.22%,而SushiSwap和Yearn的数据均下降了。[2020/9/18]

为了分析在重新配置流动性区间时Gas成本的影响,本文使用一种简单的策略:一旦价格达到任一边界,就重新配置头寸。流动资金重置操作分两步进行:

删除旧头寸

添加新头寸

每个步骤需要花费350kGas。因此花费的成本为350000*2*40*10?8=0.028ETH,大约需要100美元。

假设ABC/USDT交易对的价格序列遵循算术布朗运动:

必须在此处添加趋势因子,因为如果没有单方面的趋势因子,则首次实现时间的期望将不受限制。

在算术布朗运动中,假设平移常数为1.5%,与该货币对的日收益率相等。可以根据以下等式获得给定价格范围的平均首次实现时间:

要计算头寸重置的成本,我们用这个公式:

Primitive Ventures创始人万卉:激进DEFI包括Sushi和Unitrade:今日,Primitive Ventures创始人万卉在微博表示,DEFI可以分为以下几类:古典defi:Bancor/Maker,复古defi:Melon/Nexus Mutual/Aave,先锋defi:Uniswap/Yearn/Dfi.Money/Akropolis,激进defi:Sushi/Unitrade。值得一提的是,万卉最近频繁对于Unitrade表示关注。[2020/9/3]

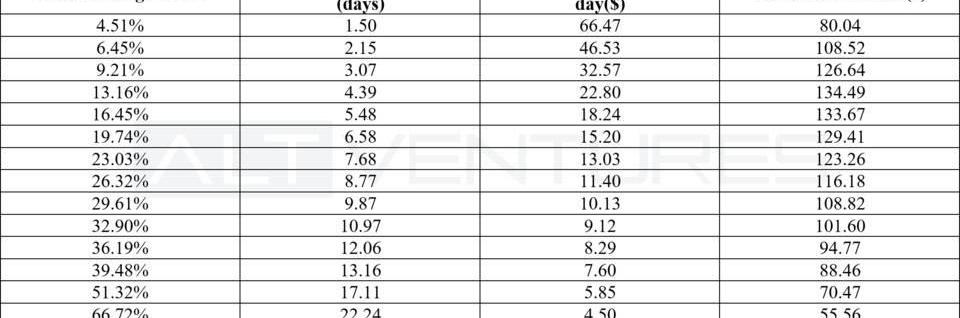

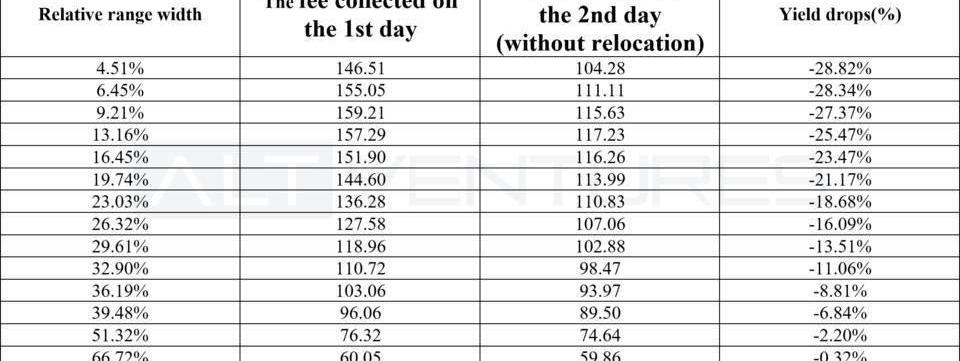

Figure5ProfitWithDifferentRelativeRangeWidthConsideredRelocationCost

绘制带有成本扣除的曲线和费用收入曲线:

Figure6ProfitWithDifferentRelativeRangeWidthConsideredRelocationCost

当价格区间更宽时,则不需要频繁地进行调整。另一方面,较窄的价格区间得到更多的交易费用收入,但重置的成本也会更高。

重置延迟

在之前的V2版本中,不需要对流动性头寸进行主动管理,因此对散户而言,通过UniswapUI以较低的频率进行手动操作非常方便。但V3中如果交易者的流动性头寸没有定期调整,则不会为交易者带来理想的收益率。

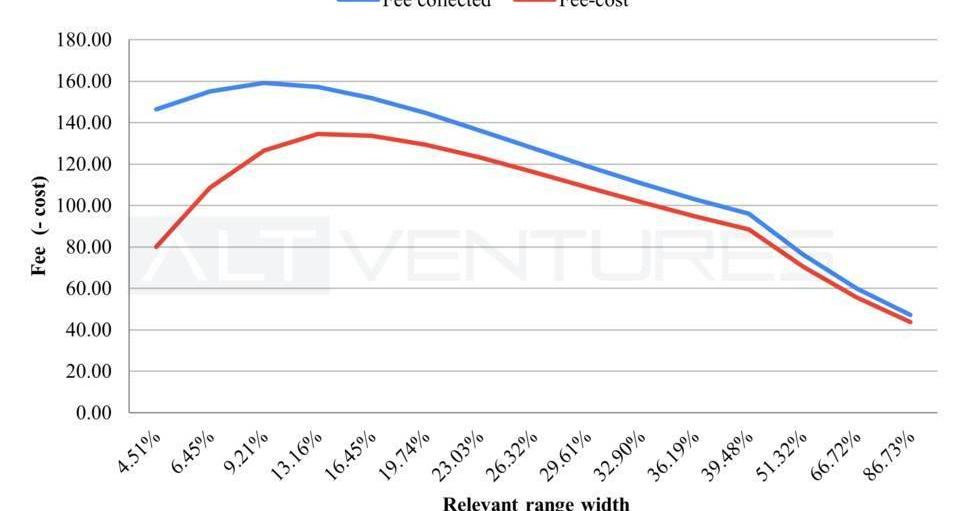

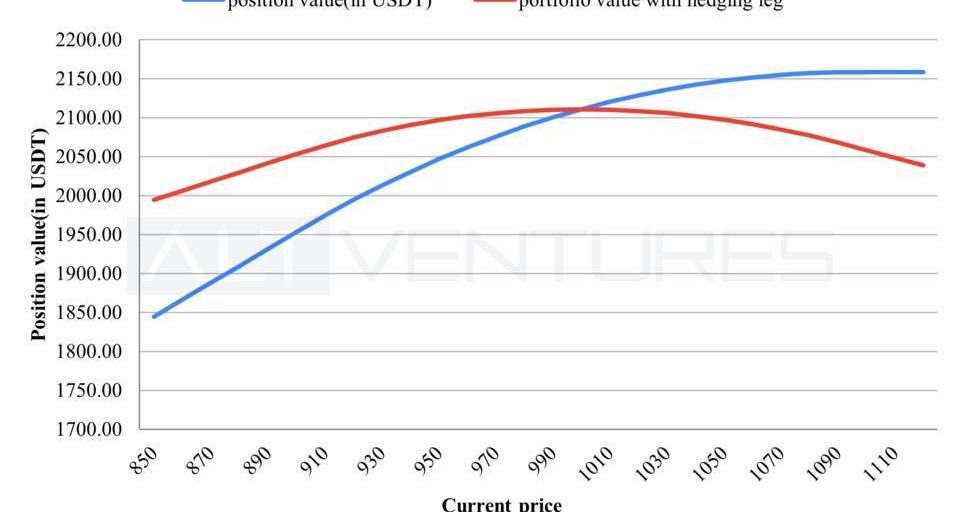

在上一章节中本文使用了一旦价格突破区间的任一边界即触发的重置策略。那么,如果未及时调整头寸,交易者的收益将受到多大程度的影响?

在上面的章节中,当头寸与当前交易价格接近时,第一天拿到了预期中的交易费用收入。以1天作为单位进行计算,但也可以使用集成将其转换为连续时间模型。

从第二天开始,如果之前未进行任何重置,则随着时间的推移,总体波动性将增加。

因此在第2天,在开始时指定区间内的交易额将减少,从而导致与第1天相比所赚取的费用减少。

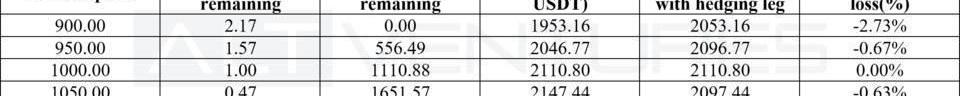

计算一下第二天的交易费用预期收入,与第二天的实际收益率之间的对比,以及第一天预期收入与实际收入的对比,发现实际收入的下滑幅度:

Figure7YieldDropsWhenRelocationDelayedwithDifferentRelativeRangeWidth

可以观察到,当价格区间更窄时,它受延迟重置的影响更大。头寸重置延迟1天会导致交易者的收益下降多达20%?30%。

因此,本文建议使用算法来监视和控制交易者在V3上的流动性头寸,以避免头寸调整的延迟,特别是对于那些设定狭窄区间以更有效地利用资金的人而言。

无常损失

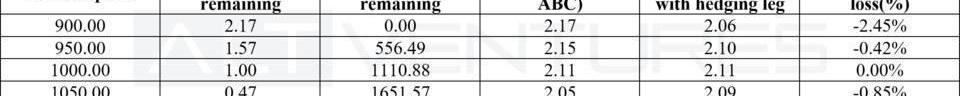

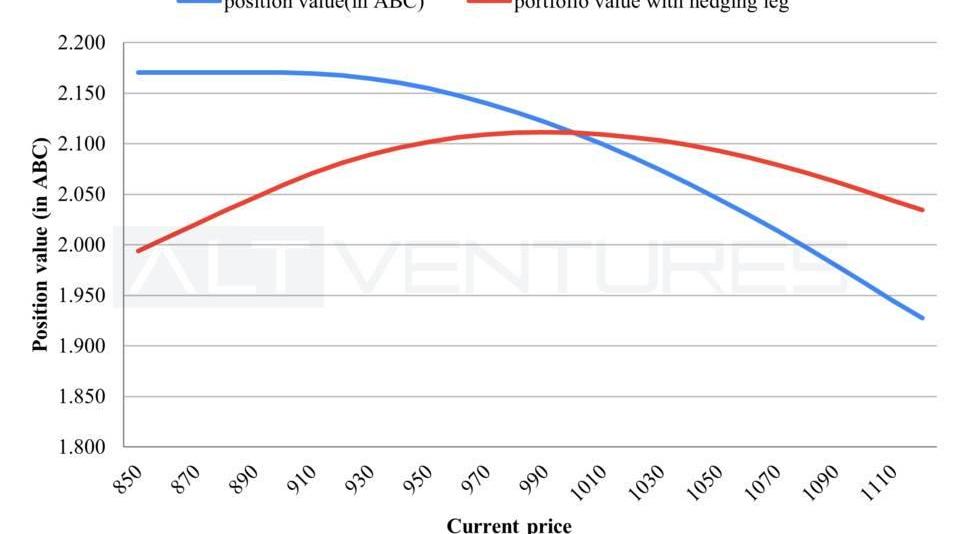

任何自动做市商中都存在无常损失,但在V3中,由于资本集中在较小区间内,无常损失的影响被放大。在下面章节中,本文根据交易价格的变化,尝试对无常损失建模。参数配置如下:

Figure8ConfigurationParameters

USDT为价格单位

当ABC价格上涨时,资金池中的ABC逐渐转换为USDT,直到交易者的头寸中不再有ABC为止。这种情况下交易者实际上是在做多ABC,为了对冲该风险,交易者可以从一开始就卖空1ABC。这样整个投资组合将是池中的头寸+1ABC的做空对冲

Figure9ImpermanentLossWhenPriceChangesUsingUSDTasUnitCurrency

对这一投资组合而言,当价格回归初始价格时价值将最大化。如果价格突破边界,可能会有约2.5%的无常损失。

Figure10ImpermanentLossWhenPriceChangesUsingUSDTasUnitCurrency

以ABC代币为计价单位

当ABC价格下降时,机池中的USDT会逐渐转换为ABC,直到交易者的头寸中没有USDT为止。这种情况下交易者实际上就是做多USDT,为了对冲该敞口,交易者可以从一开始就做多1ABC。这样整个投资组合将是机池中的头寸+1ABC的做多对冲

Figure11ImpermanentLossWhenPriceChangesUsingABCasUnitCurrency

Figure12ImpermanentLossWhenPriceChangesUsingABCasUnitCurrency

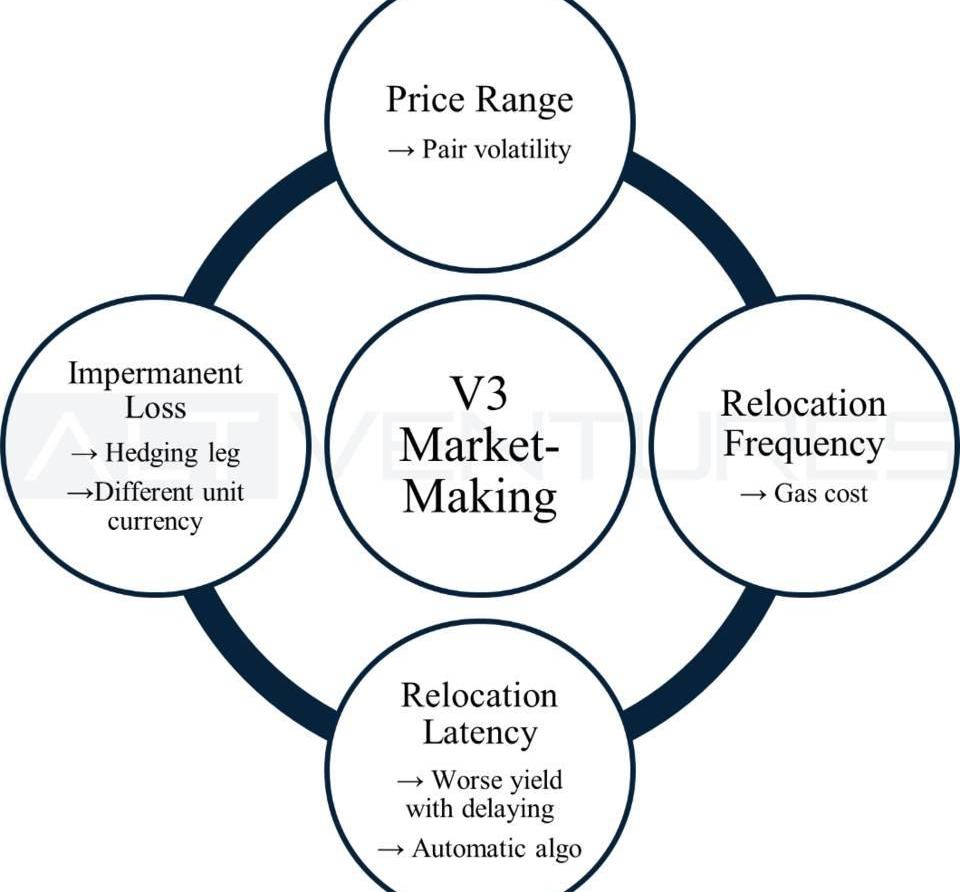

总结

与V2相比,UniswapV3做市需要更精细的调整和更高频率的干预。另一方面,这意味着通过参数调整,可以打造更复杂的策略来获得超过其他LP的竞争优势。

Figure13InfluentialFactorsforV3MarketMaking

通过上面的实验,可知要在V3中维持有效的做市策略,至少需要注意以下几个方面:

根据货币对的价格波动性以及其他LP在该价格区间内的头寸,选择合适的价格范围以投入流动性

考虑到消耗的运行Gas成本,定期管理头寸重置并设置适当的频率

当价格超出交易者的价格区间时做出快速反应,最好借助自动算法来代替手动操作

如果交易者要在涨跌两端平衡头寸,请使用对冲处理无常损失。由于流动性集中,V3的无常损失比V2严重得多。如果所设置的价格区间狭窄,这一点就显得尤为重要。

参考文献:

FirstHittingTimeandExpectedDiscountFactor.(n.d.).

Overview:Uniswap.UniswapUnicorn.(n.d.).

UniswapInterface.(n.d.).

去中心化借贷龙头Aave已率先潜入了机构市场,联合创始人StaniKulechov在推特透露,Aave正在测试专用于机构的”私人资金池”.

在当前市场高波动率阶段,UniswapV3的流动提供者会面临更大的风险。 概要: 笔者认为UniswapV3取名如果改成UniswapPRO或许会更合适,笔者观点是V3不是V2的升级版本,而是一.

就目前而言,可能有两个原因导致比特币和整个加密货币市场大幅下滑:首先是大量挖矿的地方突然停电导致哈希率大幅下降.

熟悉的配方,熟悉的味道。眼下的数字货币市场越来越像早年的A股了。与A股早期阶段类似,当比特币这样的主要权重品种盘整之际,数百种山寨币迎来了狂欢时刻.

Meme代币出圈已是不争的事实。微博、微信、抖音、百度搜索指数都提供了确凿的证据。微博方面,狗狗币、柴犬币和猪币均登上过热搜,成功在娱乐、时政、民生新闻当中占据一席之地.

可能你也注意到了,在跟智能合约交互时,你的事务会自动包含inputdata。在MyCrypto钱包界面,这些数据有个简单的标签:“Data”——它是做什么的呢?这篇文章就是从技术上解释事务输入数.