Eth2信标链上线已近5个月,在此期间涌现了大量的第三方质押平台,从币安等交易所到RocketPool和StakeWise这样的DeFi项目。尽管他们提供的质押方案在多个维度上均有差异,有一个点却是相同的:都在尝试解决普通用户质押ETH时遇到的问题。这些问题具体是什么呢?

质押ETH的技术复杂性超出了普通用户的技能范围;

普通用户难以满足32个ETH的质押数额要求;

质押的ETH有约18-24个月的锁定期。

这3个问题加总起来,足以让大部分普通用户望而却步。那么质押池方案如何解决这些问题呢?

质押池的解决方案

为了解决以上这些问题,Eth2质押池诞生了。用户以「拼单」的方式将ETH投入质押池,质押池代表用户运营Eth2节点,这样一来无论用户的技术水平和存款规模如何,都能参与Eth2质押并获得收益。

数据:Base TVL突破6000万美元,过去7天增幅逾6000%:7月31日消息,据L2BEAT数据显示,以太坊Layer2网络总锁仓量现为104.7亿美元,其中,OPMainnet TVL为29.2亿美元,过去7天增幅为4.64%;Base TVL为6058万美元,过去7天增幅为6176.51%;Mantle TVL为4474万美元,过去7天增幅为64.7%;Linea TVL为3177万美元,过去7天增幅为52.09%;此外,Starknet TVL为9960万美元,过去7天跌幅为22.94%。[2023/7/31 16:08:26]

此外,质押池还尝试通过在Eth1上铸造质押池代币以解决ETH被锁定的流动性问题,这些代币代表着用户在Eth2质押的本金和收益。用户还可以在Uniswap等二级市场上将代币兑换成ETH提前退出质押,或将代币作为Aave这类DeFi项目中的抵押品提高资金利用率。

Newman Capital创始人Adrian Lai:将加大投资香港本土Web3项目的力度:4月10日消息,在《大浪淘沙 | Web3 连续创业者香江对话》圆桌论坛中,Newman Capital创始人Adrian Lai在回答香港发展Web3的优势是什么时回答,香港是一个国际金融中心,是链接东西方的纽带。此外,Newman Capital将加大投资香港本土 Web3 项目的力度,除资金外还将给予项目方其他支持。(foresight news)[2023/4/10 13:54:24]

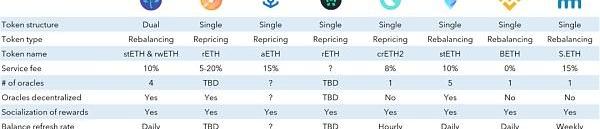

然而不同质押池方案的代币机制各不相同。例如,Lido的stETH代币与StakeWise的sETH2代币并不相同,因此在二级市场上的定价也应该是不同的。同时,RocketPool的rETH与stETH,CREAM的crETH2和Stkr的aETH等也不尽相同。

EthHub联合创始人:Yam移除Rebase机制将是很好举措:12月17日早间,EthHub联合创始人Eric Conner发推称,自第一天以来,Yam已经进化了很多,对我来说,Rebase机制不再适合它。相反,它应该继续开发很酷的产品,并与财政部合作。Rebase对它来说只是一种干扰。YamFinance社区目前以压倒性多数投票赞成移除Rebase机制,我认为这将是一个很好的举措。[2020/12/17 15:28:44]

但如果对这些差异进行分类和评估,可以发现不同质押池方案的特色及其适合人群。此外,这种比较分析为质押池代币的估值奠定了基础,从而更好地进行价格发现。

质押池代币模型

质押池代币模型分为两类:一种是单代币模型,通过一个代币代表质押的本金和收益,另一种是双代币模型,将质押的本金和收益分别用2种不同的代币来表示。

报告:DeFi高收益率或将威胁ETH 2.0参与状况:ConsenSys第三季度DeFi报告警告说,当eth2.0第0阶段最终启动时,DeFi可能将成为影响参与率的障碍。ETH 2.0升级的第0阶段很可能会在今年年底前启动。ConsenSys开发商Benedgington上周表示,ETH2.0存款合约即将推出,信标链Genesis可能在未来6周内推出。然而,ETH持有人需要将资金锁定在存款合约中,以获得可变回报,考虑到越来越多的DeFi协议在为以太坊持有者争取更大回报的流动性,投资者可能会离开,因为ETH 2没有使其足够安全和去中心化所必需的门槛。(Cointelegraph)[2020/10/28]

行情 | ETH 出现剧烈波动,请密切关注行情:当前 ETH 价格¥2517.51,15分钟变化超过¥29.67,波动较大,请密切关注行情走势,做好风险控制,数据来自 Bitfinex[2018/8/9]

单代币模型

单代币模型基于代币再平衡/再定价的概念。也许是由于机制足够简单,它是当前最流行,被大多数质押池采纳的机制。当用户将ETH存入质押池,池子会铸造一个代币代表用户的本金和奖励/惩罚的累加值。它可以通过2种方式实现:

通过调整代币余额,即再平衡,来反映用户质押收到的奖励/惩罚。用户可以在阶段1.5通过该代币等比例兑换质押池中的ETH。

通过调整代币价格,即再定价,来反映用户质押收到的奖励/惩罚。用户可在阶段1.5通过该代币按实时定价兑换质押池中的ETH。

举个例子

1.余额变化:用户在池子里质押1个ETH,得到1个代表质押的sETH代币。

随着质押池中奖励或惩罚的累积,池子中每个参与者的代币余额也会相应发生变化,例如当用户在池中有1.1个ETH,那么对应的地址上sETH代币余额也为1.1。因此,用户的质押收益会通过地址中不断增加的代币余额呈现,这个代币是由质押池铸造的。在阶段1.5,这些sETH代币可以等比例兑换成ETH。

2.价格变化:用户在池子里质押1个ETH,按照当时ETH/sETH代币的兑换汇率得到sETH代币。

兑换汇率由质押池中ETH和sETH代币总供应量的比例决定,并会根据池子累积的奖惩金额而变化。

假设用户初始质押时的汇率为1,即质押池还没有获得任何奖励,1ETH=1sETH。随着池子中奖励和惩罚累积,用户的sETH代币余额将保持不变,但现在每个代币可兑换的ETH比例将发生变化。换句话说,1个sETH代币可能等于池中的1.1个ETH。

因此,每个sETH代币的价格从1ETH变成了1.1ETH,通过价格反映质押收益。在阶段1.5,用户可以按照最终的ETH/sETH比例将所有sETH代币兑换成池中的ETH。

RocketPool、CREAM、Stkr和StaFi采用的都是价格变化这种方式。

不论是通过余额还是价格来反映累积收益,它们有一个共同点:用单个代币表示质押本金和收益。这意味着,当用户通过质押获得该代币,或者在市场上买入或卖出该代币时,就是在接收/卖出质押本金和收益。

双代币模型

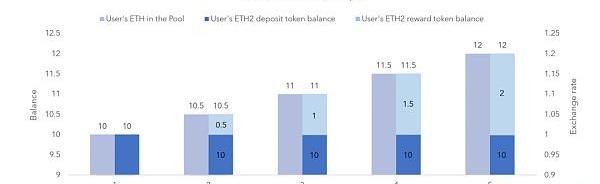

双代币模型中代表本金和收益的是两个不同的代币,但同样基于代币再平衡的概念。

你向质押池中存入的本金会反映在代表存款的ETH代币上。和其他再平衡代币一样,它与你质押的ETH以1:1的比例进行铸币。

地址中代表本金的sETH代币不会增加,你的质押奖励会等比例反映在rETH代币上。sETH和rETH共同构成了你的质押余额,两者都可以在以太坊上自由转移,也可以像单代币模型中的代币一样被用于智能合约。

举个例子

用户在池子里质押1个ETH可获得1个sETH。随着池中奖励的增长,sETH的余额仍保持不变,但它在地址中的存在将触发rETH的累积。只要用户继续持有sETH代币,rETH的累积就会继续。在阶段1.5,sETH和rETH代币都可等比例兑换池中的ETH。

StakeWise是目前唯一一个使用双代币模型的质押池。

双代币模型创造出了一种类似于动态债券的新型混合工具,然而不同的是,它将质押余额分离为具有不同价值累积和现金流预期的工具,从而帮助用户更高效、更灵活地管理自己的资产。

例如,rETH实际上可以在STRIPs?市场逐步出售给那些希望从质押中获得利息敞口,但又不想亲自参与质押的用户。

那么这两种模型的代币在质押池中具体又是如何运作的呢?我们将会在《一文了解质押池的代币机制》为大家介绍。

原文:

https://stakewise.medium.com/the-tokenomics-of-staking-pools-what-are-staked-eth-tokens-and-how-do-they-work-2b4084515711

作者:StakeWise

译者:Daisy

对原文略有删改

前段时间Gavin分别在Github上发布重构XCM的待开发清单以及Kusama平行链的上线清单,给社区带来最新进展的同时,也被一些不了解波卡的社区成员利用并散布一些不实的信息.

通过模型模拟比特币矿工挖矿收益变化也许不全面,但有用。撰文:LeoZhang、JackKoehler、KarimHelmy;前两者就职于算力及衍生产品研究机构AniccaResearch,后者是.

本文来自?TheBlock,原文作者:AislinnKeelyOdaily星球日报译者|余顺遂摘要:加密公司Paxos获得美国货币监理署有条件批准其银行执照申请.

DappRadar的最新数据显示,到目前为止,2021年以NFT形式出售的数字收藏品的价值和需求都呈爆炸式增长,仅第一季度的交易额就超过15亿美元.

作者:JamesChiu,本文最初发表于blocktempo。 引言: 肇因于低利率及量化宽松的金融环境,加密货币市场迎来疯涨的牛市周期.

NFT是一个比加密数字货币更出圈的话题,但四月份的NFT市场陷入冰火两重天的局面:Nonfungible数据显示,进入四月份后,NFT销售额、销售量和活跃钱包数量都在持续下降.