DEX衍生品交易市场的机遇和挑战

在传统金融世界,衍生品的交易量均比现货市场的交易量要高。以外汇市场为例,衍生品成交额为现货的3倍。我们注意到2019年加密货币的全年现货交易量达到13.8万亿美元,而全年的衍生品交易量只有3万亿美元,加密货币衍生品交易量仍不足现货市场的25%。而2020年加密货币的现货、期货、期权交易量分别达到21万亿、12万亿和772亿美元,衍生品增长比例超过300%。除了中心化的衍生品交易平台,我们认为去中心化衍生品AMM方向是一个十分有潜力的发展方向。

尽管现货市场体量巨大,但近年来我们也见证了衍生品市场奋起直追。行业预测加密领域会和传统金融一样,衍生品市场最终的体量往往远大于现货市场。

来源:CoinGecko

现货和衍生品的数据都很不错,可以看到,目前中心化交易所依然占主导地位。然而在现货市场,去中心化交易所的表现令人瞩目,比如由AMM驱动的Uniswap、Sushiswap和Curve等。然而在衍生品领域,去中心化交易所却还在探索阶段。

来源:https://duneanalytics.com/hagaetc/dex-metrics

DEX的衍生品市场交易体量较小的原因在于:

1、订单簿模式费时费力。目前以太坊Layer1还不够支撑订单簿模式,有一些知名协议直接基于Layer2开发,或者直接建立在应用层专用区块链上,比如dTrade和VegaProtocol等。这些产品重视开发,从创新的想法到准备好进入市场之间需要更多的时间。

2、AMM模式下依然有待优化。对于AMM,虽然我们发现了许多尝试性的产品和有趣的模式设计,对于当前的设计还是需要进行大量试错和不断的产品迭代。比如,最出圈的AMM型衍生品DEXPerpetualProtocol经历了4月18号暴跌行情,以太坊永续合约价格900美元。然而其他同类DEX上的价格都没有低于2000美元。

来源:https://twitter.com/lawmaster/status/1383655305058217988/photo/1

3、衍生品设计复杂。衍生品交易比现货市场更有挑战性,需要设计精妙的风险管控、保证金交易、清算机制、价格预言机机制等。因此,开发完整的衍生品交易模型会需要更多时间。

尽管动荡的市场环境对DeFi协议像压力测试,但这也是优化设计与进一步学习的绝佳机会。毕竟现在许多DeFi蓝筹在早期也是经历了艰难的应用推广时期。只有经历了反复的产品迭代才会有更加强大可靠的机制。

目前,还有许多还未发布的创新型AMM设计。接下来的图表中,我们分析了永续合约和期货领域的创新模型,以及每个机制中隐藏的巧思和考量。我们很希望衍生品市场交易量在不久的将来可以有质的飞跃,甚至超过由Uniswap、Sushiswap和Curve领导的现货市场。

下一个独角兽,猜猜是谁?

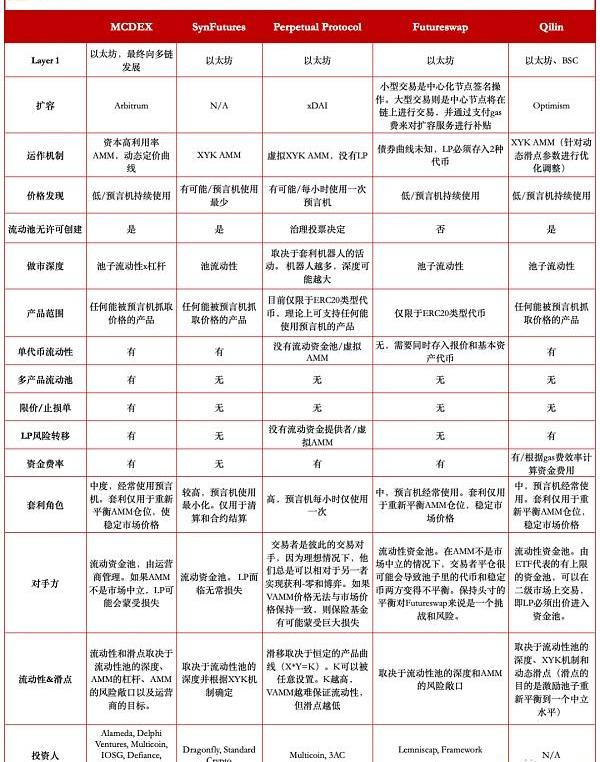

AMM型衍生品DEX比较

2021年4月24日,由玖行区块链及福建省侠天下旅游区打造“侠客”通证签约仪式,在福建省三明市尤溪县侠文化山水体验景区召开.

Visa首席执行官AlKelly在周二的财报电话会议上表示,该支付巨头正在“大举”进入加密货币领域。 他在会议上讨论了这家支付巨头的加密货币抱负,称该公司“这样做的条件非常优越”.

据TheBlock5月8日报道,位于立陶宛的Dapp数据追踪公司DappRadar于上周五宣布,该公司在A轮融资中筹集了500万美元.

.details.details-contp,p{word-break:normal;text-align:unset}pimg{text-align:center!important}Q1:最.

项目进展 KeepNetwork公布tBTCV2版本特性4月3日消息,隐私层协议项目KeepNetwork正在开发tBTCV2版本,相比于V1版本的变化如下:1.仅要求质押者抵押KEEP.

2011年4月26日,比特币创始人中本聪(SatoshiNakamoto)向其他开发人员发送了最后一封电子邮件,他在邮件中明确表示,他已经“转移到其他项目”.