这是白话区块链的第1326期原创?作者|一棵杨树出品|白话区块链

4月14日晚,备受期待的Coinbase正式上线纳斯达克,开盘即暴涨70%,市值一度逼近1000亿美元大关,作为2021年以来最受行业瞩目的大事件,Coinbase的上市无疑是2021年加密世界的最大盛事之一。

与此同时,2月以来,加拿大监管机构接连批准发行两支比特币ETF,也拉开了加密世界的新序幕。

比特币ETF2021会迎来上市潮么?

自从2013年Winklevoss兄弟首开比特币ETF的滥觞,9年间每年都有不同的机构提出比特币ETF申请,但都无一例外,均以失败告终,甚至都成了一个“通过永远在明年的魔咒”。

终于在2021年2月18日,这一“魔咒”被加拿大Purpose投资公司打破,它推出了世界第一支比特币ETF——PurposeBitcoinETF,并在多伦多证券平台挂牌,发行第一天成交量就达到了近4亿美元,足见市场对比特币ETF的期盼。

彭博社:美SEC迄今已收到 198 封关于灰度现货BTC ETF主题的反馈信函:金色财经报道,据彭博社报道,据彭博社报道,自2021年10月以来,美国证券交易委员会(SEC)已收到198封关于灰度现货BTCETF主题的反馈信函,仅在今年二月就收到了184封信函,主要来自于个人、匿名评论者、工程师、财务顾问、律师、高校教授和公司领导人等。据灰度首席执行官Michael Sonnen shein表示,其中很多信件都在支持灰度长期以来一直在表达的观点,即应该批准现货BTC ETF。[2022/2/19 10:02:16]

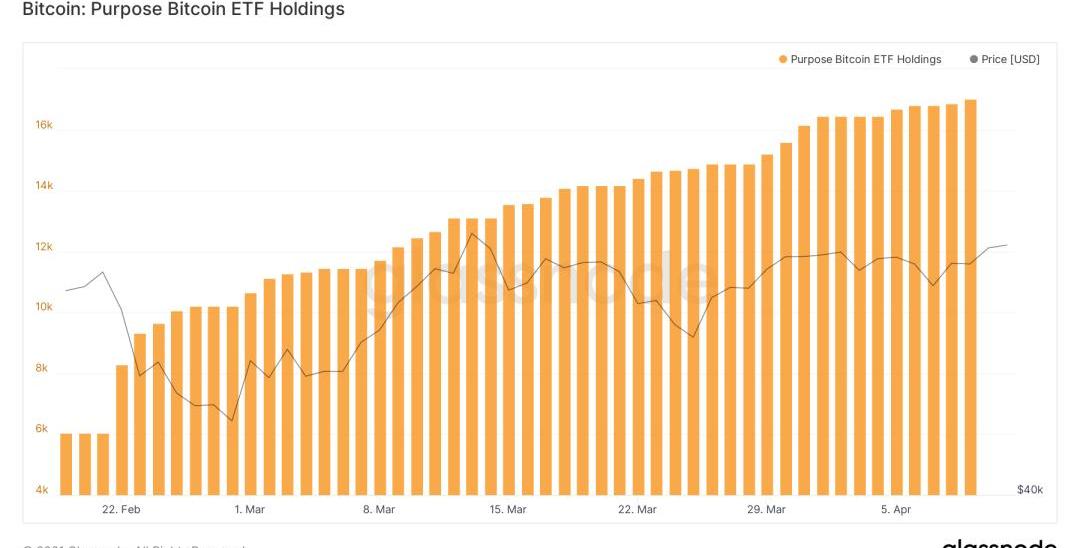

根据Glassnode数据,截至2021年4月10日,加拿大PurposeBitcoinETF持有的比特币数量已经达到17013枚,增长速度惊人。

且在PurposeBitcoinETF推出后的第二天,加拿大资产管理公司EvolveFundsGroup就紧接着推出了第二支比特币ETF,不过最受市场关注的无疑还是SEC对美国比特币ETF的申请情况——在加拿大批准了一系列比特币ETF之后,最近美国ETF的申请量也开始呈显著上升趋势。

灰度首只股票ETF (GFOF)获批,今日将在纽交所开启交易:2月2日消息,加密资产管理巨头灰度(Grayscale)已获准推出 ETF:Grayscale Future of Finance ETF (GFOF),该 ETF 今日在纽约证券交易所开始交易。需要注意的是,该交易所交易基金并非比特币 ETF,而是一种加密基础设施 ETF,它捆绑了与加密相关的公开交易股票(例如 Coinbase,Robinhood,PayPal 等),因此更类似于传统 ETF,不是备受期待的现货比特币 ETF。但灰度认为,随着不断探索加密交易所交易基金领域,比特币 ETF 的批准只是时间问题。[2022/2/2 9:28:07]

当前共包括VanEck、NYDIG、Valkyrie、Simplify、AnthonyScaramucci旗下对冲基金天桥资本以及富达子公司FDFundsManagement等多个金融公司的比特币ETF在等待审批。

而灰度此前在提交给SEC的一份文件中证实,也打算将其比特币信托转换为平台成交基金,转换的时间取决于监管环境,“GBTC转为ETF只是时间问题”。

BetaShares将推出追踪Coinbase等加密上市公司的ETF:10月13日消息,澳大利亚ETF提供商BetaShares将推出以加密行业上市公司为重点的交易所交易基金 (ETF),名为“etaShares Crypto Innovators ETF”,获得相关监管部门批准后,将在澳大利亚证券交易所 (ASX) 上以股票代码CRYP进行交易。该ETF将跟踪Bitwise加密行业创新者指数,该指数于5月推出,旨在获得在区块链和加密行业运营的顶级上市公司的敞口,包括Coinbase、Riot Blockchain、 MicroStrategy等。(Cointelegraph)[2021/10/13 20:26:01]

当然,从2013年Winklevoss兄弟第一次向美国证监会提交比特币ETF申请至今,SEC尚未批准通过任何一家公司的申请,因此谁能拔得“美国第一支比特币ETF”的头筹,至今仍是未定之数。

比特币ETF申请不完全统计

公告 | MOMOEX上线BTC杠杆ETF:据MOMOEX交易平台表示已经上线BTC杠杆ETF,ETF其本质上是一种锚定BTC价格变化的指数基金。

杠杆ETF的特点:与期货合约产品类似,杠杆ETF产品都是带有杠杆效应的衍生品,能够放大投资者的收益,成为一个廉价的风险对冲工具。但是相较期货合约,杠杆ETF产品主要有以下独到的特点:(1)现货式交易,无需保证金:用户可像交易现货产品一样交易该杠杆产品。(2)永无爆仓风险:由于杠杆ETF产品的内在特征,我们会对基金的投资组合进行定期再平衡,所以投资者不必担心出现爆仓的风险。

MOMOEX数字资产管理与交易平台,是现有平台中币种数量最多,币对数量最全,流动性最好的数字货币交易所平台之一。[2020/2/15]

负溢价的GBTC何去何从

不过从某种程度上讲,作为帮助投资者管理加密资产的合规信托机构,2020年的灰度比特币信托其实扮演了“准比特币ETF”的角色。

因为在2020年之前,市场普遍预期比特币ETF一旦通过,将彻底打通传统主流投资者投资加密货币的道路,并可能推动比特币等被华尔街大规模地接受,使得加密资产配置获得更广泛的认可。

声音 | 律师Jake Chervinsky:SEC仍未对VanEck ETF做出决定的现象很不寻常 存在拒批可能:美国政府执法辩护和证券诉讼律师Jake Chervinsky发推表示,SEC两天前推迟了Bitwise比特币ETF的决定日期,但仍未对VanEck的比特币ETF做出决定。这很不寻常,因为SEC通常会同时处理这两只ETF。VanEck ETF的决定截止日期是下周二。我仍然认为延期的可能性很大,但时间安排让其感到奇怪。 Jake在该条推文下继续回复表示:事情变得越来越奇怪,推迟命令大部分是样板文件,所以应该不会花很长时间来准备。问题是Bitwise及VanEck的ETF申请是否存在足够的不同,以解释在现阶段会出现不同的结果。 Jake还表示,VanEck ETF有可能会被拒绝。他不认为SEC会在法律允许的最长时限到来之前批准首个比特币ETF,如果它不是被延迟,则有可能是被拒绝。Jake认为三种情况发生的概率分别为推迟(85%)、拒绝(14%)、批准(1%)。[2019/5/17]

但期间一次又一次地的被拒让市场期盼在落空中变得麻木,而2020年的灰度异军突起,实质上接过了“比特币ETF”的大棒:

灰度的资产管理规模从2020年年初的21亿美元,近乎惊人地不断膨胀,至2020年年底已经突破200亿美元,一年之间猛翻10倍,成为加密世界举足轻重的名牌巨鲸,几乎等同于“准比特币ETF”。

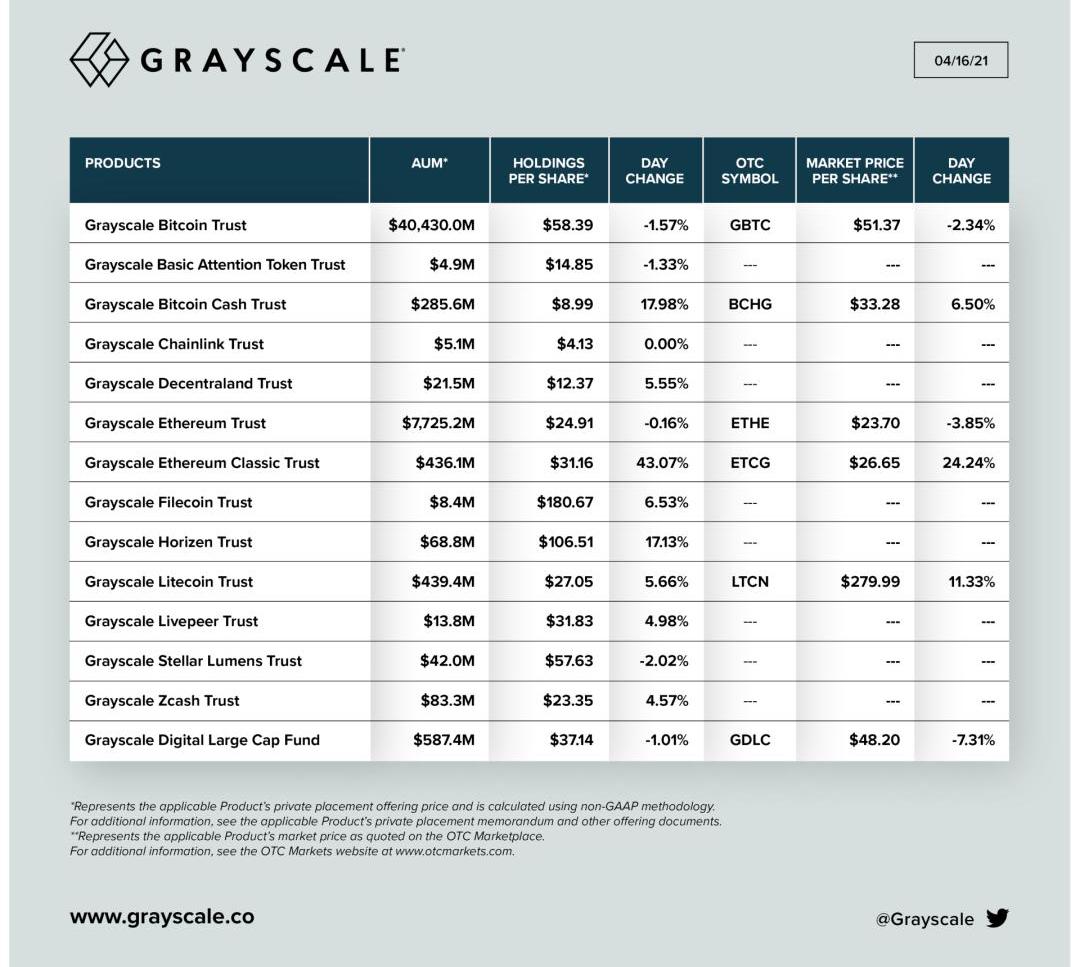

截至4月16日,灰度旗下的加密信托资产管理总规模已经达到502亿美元,是PurposeBitcoinETF规模的40倍左右。

灰度旗下的GBTC等加密信托也可以在美股二级市场直接成交,且目前没有明确的退出机制:灰度比特币信托GBTC不支持份额赎回,这意味着一旦认购比特币信托,那么将永远无法换回比特币,只能在二级市场上通过出售持有的GBTC获利。

也即其抛压只会出现在二级市场,这不仅使得灰度信托的规模持续增长,还减少了加密市场的抛压,在需求维持不变的情况下,无疑有助于币价的稳定提振。

所以灰度确实相当于是一支不可赎回的“比特币ETF”。也正因如此,GBTC和比特币之间的套利渠道是单向的,自推出以来,GBTC相对于比特币也长期存在溢价。

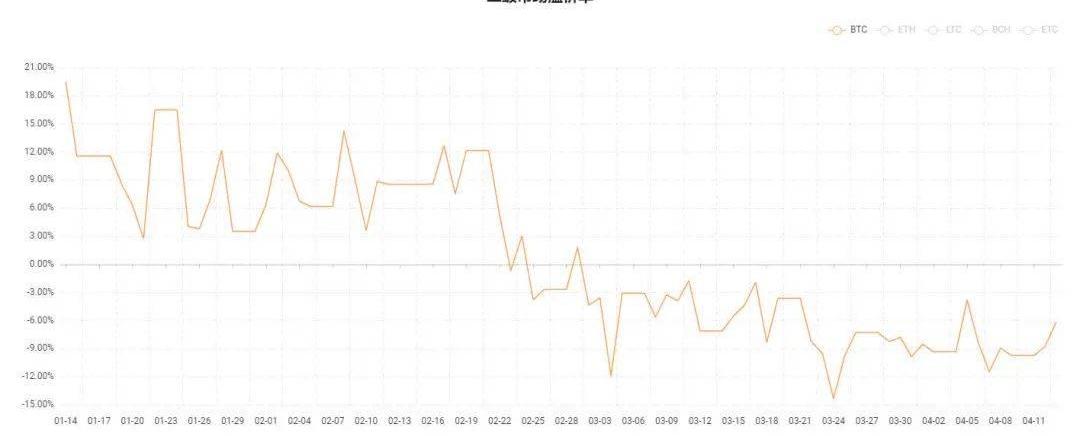

不过自PurposeBitcoinETF在2月18日上市后,GBTC的正溢价开始持续走低,并于22日进入负溢价区间,而4月16日最新数据的GBTC为负溢价-12.02%。

某种程度上,GBTC的溢价消失表明GBTC投资者正在ETF渠道丰富的同时寻求退场,这也是ETF推出的最直接影响。

不过负溢价以来,GBTC等加密信托产品的负溢价可能并未直接影响加密二级市场的现货价格,期间比特币价格依旧是一路高歌猛进一度突破60000美元,从另一个角度看或许也能作证二者之间并没有直接的正相关性:

虽然GBTC和ETHE为负溢价,但LTCN却一直维持高溢价——BCHG为270%,LTCN甚至高达935%!即便如此,股市上的高溢价在加密二级市场的影响也有限,BCH和LTC的表现在目前也未太过亮眼。

按照某位大V的观点,当下负溢价的GBTC对对冲基金来说是很划算的买卖,一是可以买入后对冲期货赚期货的溢价;二是GBTC成功转成ETF以后赎回BTC,即使这可能要花个几年的时间,但是对几百亿规模的资金来说,值得拿点零头出来一把。

而近来刚好资产规模达483亿美元的多策略对冲基金MillenniumManagement官宣已于3月下旬购买了灰度的GBTC股份,但并未透露具体数额。

目前来看,短期内灰度势必会受到比特币ETF的冲击,但长期来看有利于市场和投资者有更丰富的渠道了解、进入加密市场,所以不用太纠结这类数据,多关注市场情绪或者长期看受众程度就好了。

监管机构可能是今年最大的行业“灰犀牛”

在机构的因素之外,监管的影响也在逐步显性化。去年末今年初以来,有关监管机构的消息明显多了起来。

先是12月22日,SEC起诉Ripple及其高管违反证券法,非法发行证券:自2013年以来,在未注册的发行中出售了超过146亿枚瑞波币,价值13.8亿美元。

之后SEC又向加密对冲基金VirgilCapital下达资产冻结令,指控基金创始人Qin误导投资者,将他们的钱投资于一种加密算法,该算法从平台之间的价格差异中获利,该算法用于RenVM“暗节点”网络碎片化处理跨链成交订单。

尤其是4月15日正式通过参议院投票、成为新一任美国SEC主席GaryGensler,就一直对加密货币领域保持高度关注,甚至还曾在任教期间开设过区块链和加密货币相关的课程。

且GaryGensler过去履历中以手段强硬著称,曾在某次会议上表示比特币、以太坊、XRP都是证券,XRP是不合法的证券,这对于监管机构的态度尤其是加密世界的监管走向无疑都是关键的影响因素。

美联储主席鲍威尔则相对缓和,认为以比特币为代表的私人加密货币更适合投机,相比于美元,它更像是黄金的替代品。

同时原美联储主席、现任美国财政部长耶伦也曾公开表示,用比特币进行成交是一种“极其低效的方式”,处理这些平台消耗的能源惊人。

所以她也认同比特币还是一种“高度投机的资产”,虽然可能会带来更快速以及更便宜的支付体验,“但是有许多问题需要深入研究,其中主要包括反和消费者保护两大问题”。

图片来源:华尔街见闻

无论是SEC还是FinCEN、CFTC等监管机构,在2021年可能都会加速自身的监管动作,和2020年机构的明牌进场一样,2021年,监管机构是明牌的“灰犀牛”。

对于2013年就开始吹响进攻号角的“比特币ETF”而言,经过了整整8年行业内众人的不断“申请-失败-再申请”循环,2021年终于看到了曙光,灰度也可能即将完成自己“一家独大”的历史使命。

而以Coinbase上市和比特币ETF的通过为代表,2021年加密世界向传统世界进军的速度大概率会超出想象,虽然监管因素依旧充满很大的不确定性,但仍前景可期。

原标题:业界专家蓉城聚力共言“数”动新未来4月23日,“聚力十四五数动新未来”——2021数字经济发展峰会在成都首座万豪酒店成功举行.

作者:PaulBrody,翻译:王铁生安永的区块链负责人PaulBrody表示,DeFi优雅地展示了如何使用开放协议来建立“共享”业务.

导语:在定义什么是合成资产之后,我认为合成资产将允许DeFi发明在TradFi中是不可能的“新事物”.

摘要 市场对DeFi生态这样的新生事物有诸多疑惑,尤其是完全去中心化的系统,该如何理解相关代币的价值支撑?DeFi与传统市场是怎样的消长变化?本文开创性地进行分析总结.

2021年,加密资产领域有哪些热点?这个问题不难回答:波卡、NFT、DeFi。因为波卡很可能随插槽拍卖而爆发。NFT和加密艺术破圈将带来海量资金与流量.

AlexStokes@ralexstokes:你可能已经听说了,@OpenEthereum客户端的一个错误导致了一些支撑以太坊网络的重要服务宕机。我们来琢磨一下那笔造成事故的交易.