如果要问前段时间BSC上什么项目最IN,那非羊驼不可。

羊驼全称AlpacaFinance,是基于币安链的杠杆挖矿项目。

都说DeFi带来了一个“捡钱时代”,但对于小资金量用户来说,挖矿收益低一直是个痛点。

为了解决这个痛点,杠杆挖矿问世。

杠杆挖矿,顾名思义就是在流动性挖矿上加杠杆。杠杆挖矿最早是由AlphaFinance提出的,没错你没看错,Alphca可以说是ETH生态Alpha的仿盘。

AlphcaFinance

Alphca的杠杆挖矿上线之前,先开了BNB、BUSD单币质押挖矿池,虽然有锁仓(30%的收益立即解锁,70%需要等1个月后解锁),但风险低收益高,成绩非常耀眼,这让羊驼的杠杆挖矿还没正式上线,就受到了不少人的关注。

在没审计的情况下,早期羊驼TVL冲到过15亿刀。

DeFi 概念板块今日平均跌幅为2.95%:金色财经行情显示,DeFi 概念板块今日平均跌幅为2.95%。47个币种中11个上涨,36个下跌,其中领涨币种为:CRV(+6.64%)、AMPL(+5.43%)、WICC(+3.89%)。领跌币种为:DMG(-11.51%)、MLN(-11.23%)、YFV(-8.30%)。[2021/6/9 23:23:12]

而第二阶段,就是这个项目的重头,杠杆挖矿。

羊驼的杠杆挖矿上线时有5个LP池CAKE/BNB、ETH/BNB、USDT/BUSD、BNB/BUSD、BTC/BNB,各个池可开的杠杆倍数不同,最高的是稳定币池USDT/BUSD,最大可开到6倍。

杠杆挖矿上线后,因为显示的收益非常强悍,不少用户冲冲冲,冲完之后才发现,不仅没赚,还亏了不少。

就连神鱼也在微博公开叫停。

以太坊基金会研究员:“DeFi”是合法的加密货币战场:以太坊基金会研究员Vlad Zamfir今日发推称,“DeFi”是一个合法的加密货币战场。很明显,你可以使用加密系统进行“DeFi”。[2020/12/10 14:47:30]

接下来小编就借羊驼和大家聊一聊,杠杆挖矿的原理,说一说杠杆挖矿的那些必须要注意的坑。

杠杆挖矿

实际上,杠杆挖矿是借贷+杠杆+流动性挖矿的结合体。

什么意思呢?

简单说,是用本金作为抵押,借币放大本金,再去流动性挖矿,让小资金也能获得理想的挖矿收益。

你想想,挖矿收益放上杠杆,不是又稳定又香吗?但事实是这样吗?

先看看羊驼具体是怎么加杠杆去挖矿的:

羊驼有两个池子,一个是单币挖矿的池子,抵押型用户可以往池子里抵押BNB和BUSD来赚取收益,注意,羊驼的抵押池子里只有BNB和BUSD,这个池子是用来给杠杆挖矿的用户借币放杠杆的。

另外一个池子就是杠杆流动性挖矿池,这个是重点,我们以CAKE/BNB池来和大家举例。

ECK销毁原生Defi通证即将启动:据官方消息,ECK销毁原生Defi通证即将启动。

据悉,ECK是具有担保、销毁机制的原生通证。由BCK矿机担保机制的经济激励服务平台,由多名区块链相关领域专家合力打造的价值共识生态,提供金融服务保证风险安全的服务生态,帮助企业需求敏捷替代;同时满足异地、低成本快速扩容的需求,解决传统架构转型的困难,并通过打造大规模可用分布式架构来支撑应用场景创新。 并已与多家机构达成深度战略合作投资意向,届时将公布合作机构。

ECK是比特蛋糕(BitCake)生态中首支 DeFi 通证经济激励模型,将推动比特蛋糕(BitCake)生态快速发展。[2020/12/5 14:05:01]

假设目前BNB市价300刀/个,CAKE15刀/个

用户A要开2.5倍的杠杆挖CAKE/BNB,抵押了10BNB(3000刀)。

抵押好后,羊驼从抵押池再给用户借了点BNB凑了25BNB,再用一半的BNB换了CAKE。

用户抵押10BNB(3000刀),开了2.5倍杠杆。当前头寸约25BNB(7500刀),其中12.5个BNB(3750刀),250个CAKE(3750刀)。用户借款15BNB

CoinW将于9月27日14:00上线“锁仓ETH领PLM空投”DeFi挖矿:据官方消息,CoinW将于9月27日14:00上线“锁仓ETH领PLM空投”DeFi挖矿第六期;据悉,锁仓币种为ETH,总额度2000个ETH,锁仓时间30天,全程服务0手续费,操作过程产生的gas费从收益中扣除。[2020/9/27]

再拿去Pancake抵押LP开始挖矿,另外,在抵押过程中生成的CAKE,羊驼会直接卖成BNB,继续复投。

杠杆挖矿的问题及风险

发现问题没有,羊驼的抵押借贷池只有BNB和BUSD,所有的池子都围绕这两个币,用户如果要组LP,羊驼就会自动给用户借BNB或是BUSD来放大资金的效果,然后再卖一半的币去组LP。

整个过程涉及了币币交易,用户加杠杆挖CAKE/BNB流动性挖矿时,羊驼没有CAKE的抵押池,所以只借BNB,再把借来的BNB卖成CAKE,去组LP。

分析师:DeFi 流动性挖矿是未来趋势,但波场DeFi生态还需长期建设:NewBest 分析师分析表示,波场版YAM项目Pearl.finance结合AMPL、YFI、Compound模型,正式上线TAI挖矿产出Pearl,Pearl属于TAI旗下项目,形成连环套娃。以太坊DeFi流动性挖矿背后有Compound/dYdX/dForce等协议作为套利基础设施,即使没有平台币依旧有利润提供价值支撑;而波场DeFi生态因刚刚起步,若没有现金流项目支撑下,过早引入平台币容易引入死亡螺旋,无法构建TVL(锁仓值)和token价格的正循环。波场 DeFi 生态需要长期的建设,弯道超车的路径是结合有现金流支撑的DAPP或者支持类似NewBest有推广矩阵根节点收益模型支撑的项目,才有可能实现以太坊流动性挖矿生态的繁荣。(NewBest.io )[2020/9/1]

平仓时,羊驼会把CAKE换回BNB来抵债;同理,挖BTCB/BNB时,羊驼就会给用户借BNB拿去卖成BTCB…..诸如此类。

上个挖CAKE/BNB的例子中,当BNB价格上涨时,用户A就会存在一部分BNB上的亏损。

假设BNB从300刀涨到350刀。用户的借款是15BNB,因为羊驼换了CAKE,借款的当前价值2.5BNB和250CAKE(4625U),当然无常损失后这个数字会更低。

不过,当BNB价格下降时,情况又恰好相反,用户因为“做空”能多获得一部分的收益。

稳定币池可以挖吗?

有人可能会问了,那挖稳定币不就行了?

实际上,羊驼的杠杆稳定币池也有比较大的风险,主要有两个原因。

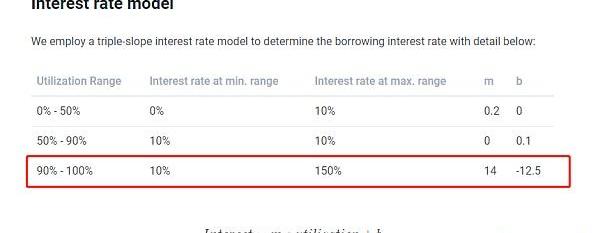

1、根据规则,抵押池的资金利用率一但超过90%,为了刺激用户还款,利息会大幅提升,挖矿的收益会锐减。

目前利用率长时间稳定在90%左右。

2、最重要的一点,滑点过高。不止是稳定币池,所有池子都存在这个问题。

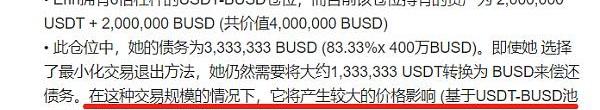

因为Pancake的流动性挖矿池有限,如果大资金挖矿,再加杠杆放大,资金量会比较离谱,在去中心化交易所,大金额的交易多少会对价格有一定的影响。

以下是官方给的数据,66.67W刀的本金,开6倍杠杆,平仓时损失约2.7W刀。

按照这个数据,加上进入时的损失,共能有约6.7W。

也就是说当资金足够大,流动性差时,6倍杠杆的纯交易损失能有10%。

蒙头一进一出,挖矿收益还没覆盖滑点,就容易有比较大的本金损失。

不过不能忽略的是,目前羊驼官方也在尝试,在玩法机制内尽可能帮用户减少这部分的交易损失。

清算风险

除了以上介绍的,还有其他的风险吗?有。

既然是借贷产品,当然还存在清算风险。

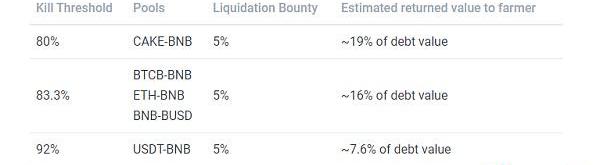

羊驼的清算规则是,当债务比,也就是债务/头寸价值达到一定值时,会触发清算。

债务比率=债务/头寸价值*100%

还是拿上面的案例来说,当BNB上涨时,由于无常损失,流动性挖矿池中可拿出的BNB减少,CAKE增多,头寸价值降低债务增加,抵押率就会升高。

根据羊驼给出的数据,如果触发清算,最后退还给用户的BNB大约是债务的19%左右,也就是,用户A用10BNB去参与挖矿,开2.5倍杠杆,BNB上涨导致清算后,能拿回的BNB大约是4.75BNB。

不过,当价格波动时,LP的价值也会有所波动,爆仓的概率不算大。

无常损失

既然杠杆挖矿是借贷+杠杆+流动性挖矿,那无常损失是不可忽略的损失之一。

在波动行情,不管币价上涨还是下跌,而且因为整个过程加了杠杆,收益放大的同时无常损失也会跟着放大。

所以羊驼杠杆挖矿,虽然收益高,但总的来说坑还是不少的,并且因为包含了做多和做空,进场挖矿时一定要明白,接下来什么样的行情能获得比较理想的收益,什么样的行情下杠杆挖矿会带来更多的损失。

总结

杠杆挖矿实际上是杠杆+借贷+流动性挖矿的结合。

因为机制的问题,大资金进场,交易的滑点偏高,就要看杠杆挖矿的收益是否能支撑住这么高的滑点,要算清楚挖多长时间能回本。

还有,要注意,羊驼的杠杆挖矿收益,不像单币挖矿,杠杆挖矿会受到行情方向影响,包含了做空及做多。

最后小编也再次提醒大家,杠杆挖矿在放大收益的同时也放大了损失,玩之前,大家对收益和损失一定要有数。

还有挖新矿时,在不清楚原理逻辑的情况下,最好先找找攻略或是小资金先测试一下再冲哦。

风险提示:本文内容仅为作者个人观点,不代表知矿大学的看法或立场,亦不构成任何投资意见或建议。

在文章《流动性挖矿依旧如火如荼,这5类挖矿策略值得关注》里,我们介绍了DeFi圈流行的流动性挖矿策略,从最为保守的PoS存币生息到最为激进的各种2池等等.

写在前面:从与美元挂钩的稳定币到近期火热的算法稳定币Fei,“稳定”资产还可以有新的玩法吗?来看看Reflexer是如何将PID控制理论应用于加密货币政策的吧.

首推 本周有广泛共识的决定:Eth2.0合并 信标链 最近出现了一次罚没!在整整两个月没有任何罚没事件后,在4月16日出现了一次单独的罚没事件。遗憾的是我对这次罚没没有更多的信息.

上周,朋友向我们咨询USDT交易的相关风险。飒姐团队认为,目前,对于USDT交易中相关合同的效力等问题,尽管各地法院认定倾向和裁判理由不同,但总体来看风险较大.

平行链是Kusama和Polkadot可扩展多链架构的关键。Kusama作为Polkadot的先行测试网将率先推出平行链拍卖,以进行测试和优化,提前暴露问题,确保平行链上Polkadot主网的时.

柏林硬分叉已于4月14日在主网上线,引入了四份EIP。其中的两份EIP2929和EIP2930对交易的gas成本有影响。