随着DeFi爆发性的增长,如今已进入了一个激烈争夺的阶段。由于需求的快速增长和基础设施之间存在突出的矛盾,DeFi的格局正处于不断的变化和发展之中。目前,DEX在DeFi当中扮演着支柱的作用。

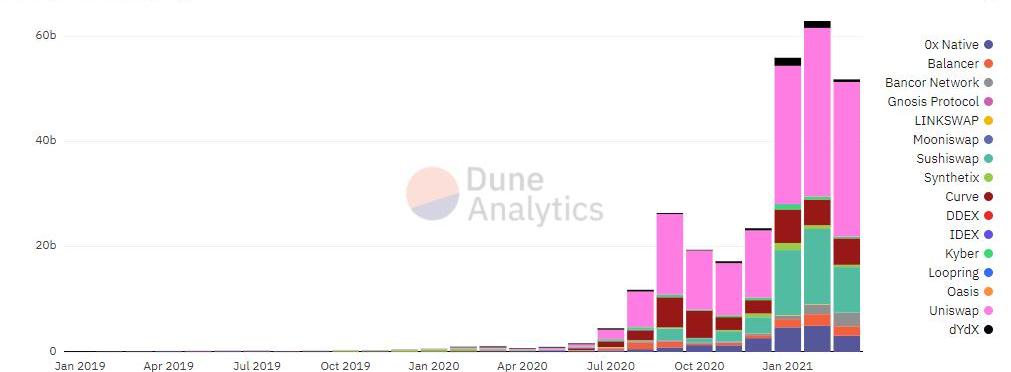

TheBlock收集的数据显示,DEX的交易量在2月份达到近730亿美元,创历史新高,比1月份增加了120亿美元。其中,Uniswap依旧在该领域占据领先地位,占总交易量的50%以上,达366亿美元,其次为SushiSwap和Curve,月交易量分别为149.3亿美元和44.2亿美元。

作为当前DEX的绝对龙头,UniswapV3版本的发布势必会引发新一轮的DEX大战。在经历了近一年的优胜劣汰,无论是模仿还是创新,各大DEX们已各有千秋。

当前的UniswapV2主要留下了两个问题:一是由于经济模型而导致的代币激励缺乏;二是AMM模型自身的滑点和LP的无常损失。

而目前市面上大部分DEX解决方案都针对这两个问题进行了相应改进,也有一些方案走了与Uniswap完全不同的路线。

那么它们现在都发展的怎么样了呢?下面我们来一一介绍。

「“抄袭者”SushiSwap」

3月13日,伴随着上线Coinbase交易所,SUSHI代币突破23美元关口,自去年11月最低点以来涨幅近5000%。与此同时,SushiSwap的总锁仓量也突破历史新高,达到近50亿美元左右,与同期Uniswap的锁仓量基本持平。

如果说之前的SushiSwap只是一个“山寨品”,如今的它已经不可同日而语。SushiSwap试图发扬其立足之本——社区的力量,并无限拓宽其产品线。

与Uniswap一直处于隐蔽开发状态不同的是,SushiSwap公布了其2021的发展路线图。

SushiSwap于去年年底选择与Yearn、Aave、Cream等协议集成,进入2021年后,也先后推出了流动性激励项目Onsen、开放式智能平台BentoBox,并迁移其域名至sushi.com,收获外界不少好评。

如今,SushiSwap的开发者们仍然活跃在推出新产品的战线上。据了解,SushiSwap将于近期推出:

1.杠杆借贷Kashi:用户可以在BentoBox上存入代币,参与Kashi的杠杆借贷,一键多空。

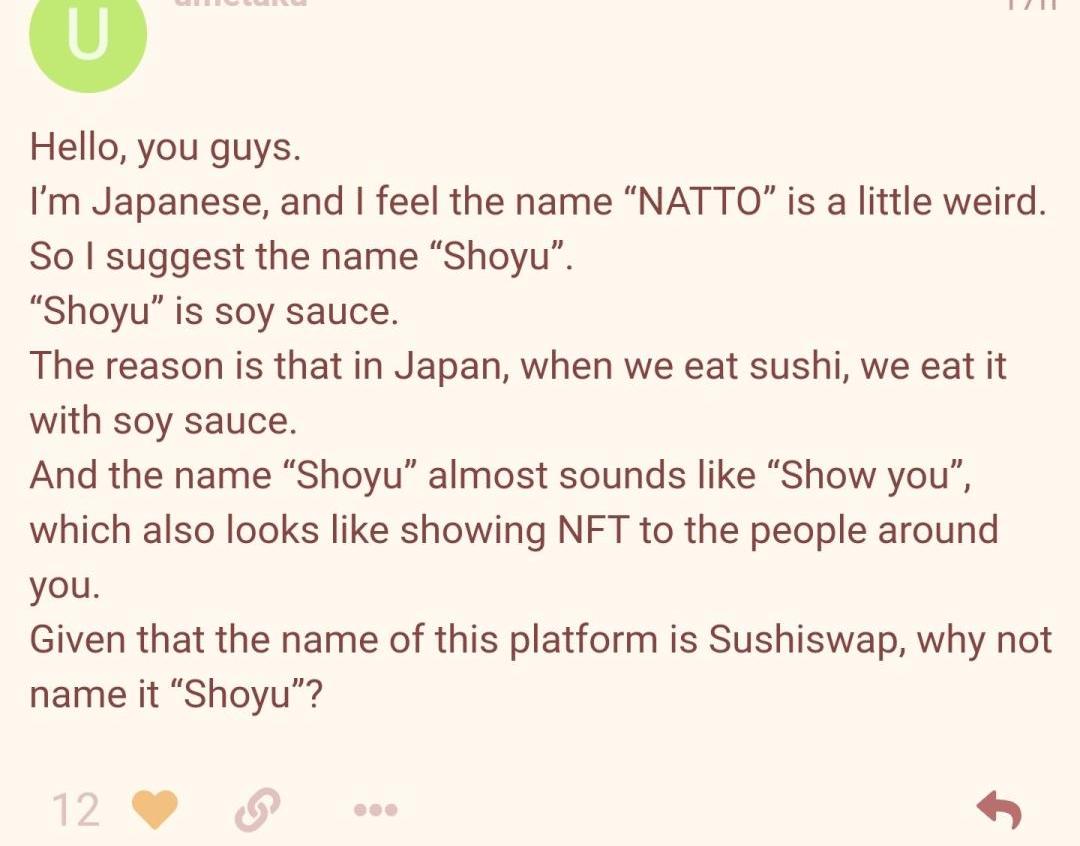

2.NFT交易平台SHOYU:核心开发Levx前些天在社区论坛上发布了开发NFT交易平台SHOYU的提案。经日本用户建议,该提案的名称从原先的Natto纳豆变更为SHOYU酱油。

金色午报|1月5日午间重要动态一览:7:00-12:00关键词:Opensea、萨尔瓦多、NFT

1.Opensea以133亿美元投后估值完成3亿美元融资,Paradigm和Coatue领投;

2.萨尔瓦多财政部长:将推进比特币债券的发行;

3.PhantaBear NFT市值突破1000万美元;

4.前CFTC主席提议特设加密货币工作组,以统一美国加密货币监管;

5.阿迪达斯 Originals NFT 系列销售额接近6000万美元;

6.泰国推迟CBDC试点计划;

7.第三大比特币巨鲸今日再次购买372个BTC;

8.交通银行首个数字人民币智慧薪酬管理项目落地。[2022/1/5 8:26:12]

除此之外,基于AndreCronje提出的旨在解决无常损失的Deriswap而开发的SushiSwapV2版本也计划于今年5月份上线。

在V2版本中,我们或许可以看到:

1.特许经营池:特许经营池的目的是整合CEX和DEX,由MainPool和SubPool组成。在特许经营池中,中心化交易所的用户可以选择成为SushiSwap流动性提供者。将新的流动性对添加到第三方平台后,将创建一个SubPool,并将其添加到SushiSwap的整体流动性池MainPool中。

2.一站式发行平台MISO:比Uniswap更近一步,SushiSwap对代币发行创建提供了更好的支持。借助于MISO,项目方简化了在SushiSwap上启动新项目的过程,推动了新的资本和交易进入SushiSwap。其目标是,为技术和非技术项目的创始人创建一个启动平台,这将使社区和项目获得他们需要的所有选项,以安全、成功地部署到SushiSwap。

MISO也将作为SushiSwap社区的个人项目启动平台,任何操作都将通过可信的开源合约来处理,包括代币创建、流动池创建、挖矿选择、初始发行方式等。

3.Mirin协议:Mirin协议是SushiSwap协议升级的核心部分,目的是将协议的流动性提高20倍到30倍。其中,我们上面提到的特许经营池、MISO均属于Mirin的开发内容之一。除此之外,在SushiSwap的规划中,Mirin还能为用户提供更多的LP做市模式,并且通过集成Zap工具的方式减少用户提供流动性耗费的Gas费用。

除了新产品的不断扩展外,SushiSwap在2021年路线图中也同样布局了未来:基于ZK-Rollups的Layer2的迁移计划、IPFS的整合以及波卡跨链解决方案等。官方表示,通过产品多元化的扩展不仅可以让SushiSwap在安全性、交易性、互操作性等诸多方面得到进一步提升,还有利于DeFi的生态建设。

产品创新虽然如火如荼,SushiSwap却在上周遇到了4700万枚SUSHI代币于4月解锁的砸盘预期利空。对此,SushiSwap官方发布声明表示,海外媒体Decrypt的SUSHI代币解锁报道存在多处事实错误,误导社区用户和读者,制造了不必要的恐慌。

金色晨讯 | 12月13日隔夜重要动态一览:21:00-7:00关键词:USDC、Apple Pay、法国央行、京东数科

1. 法国央行副行长:CBDC试验可能改写当前的监管框架。

2. USDC Treasury在以太坊网络增发超3435万枚USDC。

3. 加密钱包Lumi Wallet允许用户使用Apple Pay购买加密货币。

4. 以太坊上BTC锚定币总发行量为14.34万枚。

5. 比特币和标普500指数的关联性达到10个月低点。

6. 京东数科数字人民币消费战报:近20000笔订单通过数字人民币支付,首单仅0.5s。

7. 苏州数字人民币红包体验:线上支付首推“子钱包”。[2020/12/13 15:02:55]

官方还表示,解锁时间原定3月底,社区对此没有分歧和争议,团队没有计划变更时间或取消解锁。解锁将会分批进行以Claim的模式领取,并非一次释放,质押的SUSHI代币也可以随时提取,收益亦不锁仓。

「“AMM始祖”Bancor」

作为AMM自动做市商的最早提出者,Bancor早期并没有给予AMM足够的重视。

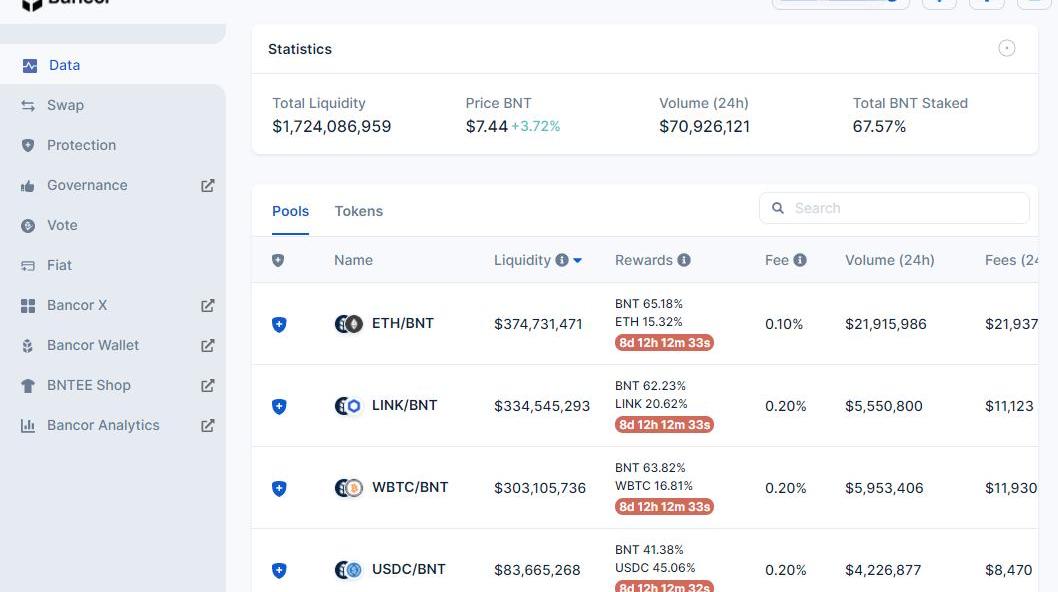

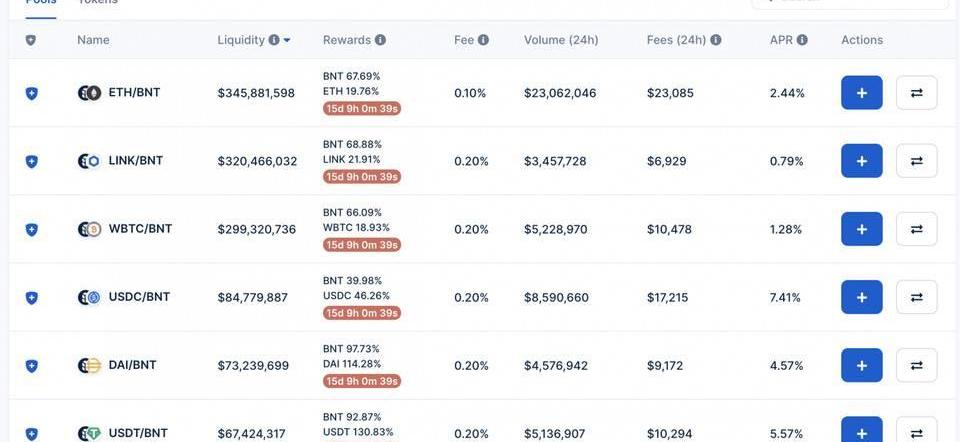

与Uniswap、SushiSwap不同的是,BancorV1版本上,所有的资金池都必须以BNT作为交易对资产,例如ETH/BNT,这意味着BNT成为了所有代币之间的连接或路径。由于流动性提供商缺乏购买与持有BNT代币的动力,导致Bancor很难以与Uniswap这样可以自由选择对价币种的DEX抗衡,陷入了进退两难的地步。

但正因为Bancor从过去到现在一直坚持这样的模型设计,才能让其在后面推出的V2.1改版中,利用单边流动性来解决无常损失的问题。

BancorV2.1版本具体的改进有:

1.单边资产提供:在V2的版本更新中,开发团队透过弹性供给模型实现可以抵押单边资产,并在获得完全无常损失保护的情况下赚取收益。

Bancor这一举措取得了实质性效果,因为所有流动性提供者都能获得“帕累托最优”选择,也称为帕累托效率,指资源分配的一种理想状态。

2.流动性保险:无常损失保险使得用户在Bancor上提供代币流动性时除了能够享有交易费率分成收益以外,协议还能弥补用户遇到的任何无常损失,但必须满足以下条件才能100%获得无常损失的保险理赔。目前,只有进入官方白名单的代币才能享有无常损失保险,用户可以在Bancor网站直接查看,有蓝色盾牌的资金池都能享有无常损失的保障。

金色财经挖矿数据播报 | BTC今日全网算力下降2.91%:金色财经报道,据蜘蛛矿池数据显示:

BTC全网算力121.788EH/s,挖矿难度16.95T,目前区块高度643145,理论收益0.00000857/T/天。

ETH全网算力202.338TH/s,挖矿难度2505.20T,目前区块高度10635679,理论收益0.01099384/100MH/天。

BSV全网算力2.212EH/s,挖矿难度0.29T,目前区块高度647617,理论收益0.00040694/T/天。

BCH全网算力2.786EH/s,挖矿难度0.39T,目前区块高度647809,理论收益0.00032300/T/天。[2020/8/11]

不仅如此,BancorV2.1版本还具有挖矿收益自动复投与杠杆融资等功能,为BNT代币创造了充足的代币赋能与持有动机。此外,面对市场的强烈竞争,Bancor开发团队也一直计划在未来推出更多不同的新产品与功能,其中包括:

1.原始池:对标SushiSwap的Onsen;

2.影子代币池:对标Curve的稳定币交易池;

3.FullVortex机制:允许在白名单资产池中质押BNT代币,借出资产池代币vBNT,并支持使用vBNT兑换其他代币。通过出售vBNT,用户可以提高资金利用率,比如可杠杆化流动性提供,从而赚取更多交易费用和BNT代币奖励;

4.无需Gas费社区投票;

5.法币兑换:通过MoonPay构建的APP,用户可以使用ETH直接兑换为法币;

5.选择Arbitrum作为以太坊二层扩容方案、限价单功能等。

作为元老级别的DEX,Bancor仍在尝试通过新产品和新功能来“救场”,但是否会被市场认可需要拭目以待。

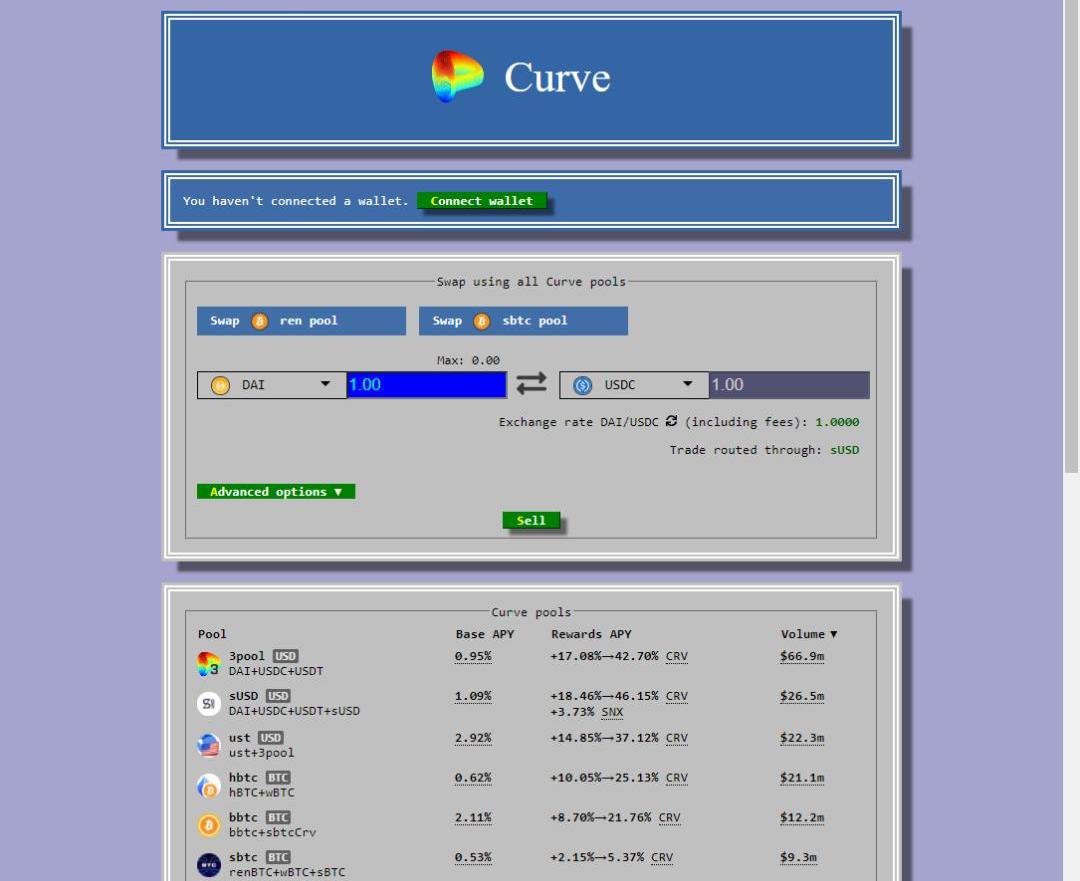

「“大户专属DEX”Curve」

与Uniswap不同,Curve从出生以来就被定位为专门为稳定币设计的去中心化交易所,而有着明确定位的Curve也在解决AMM模型高滑点的问题中取得了重要的突破。

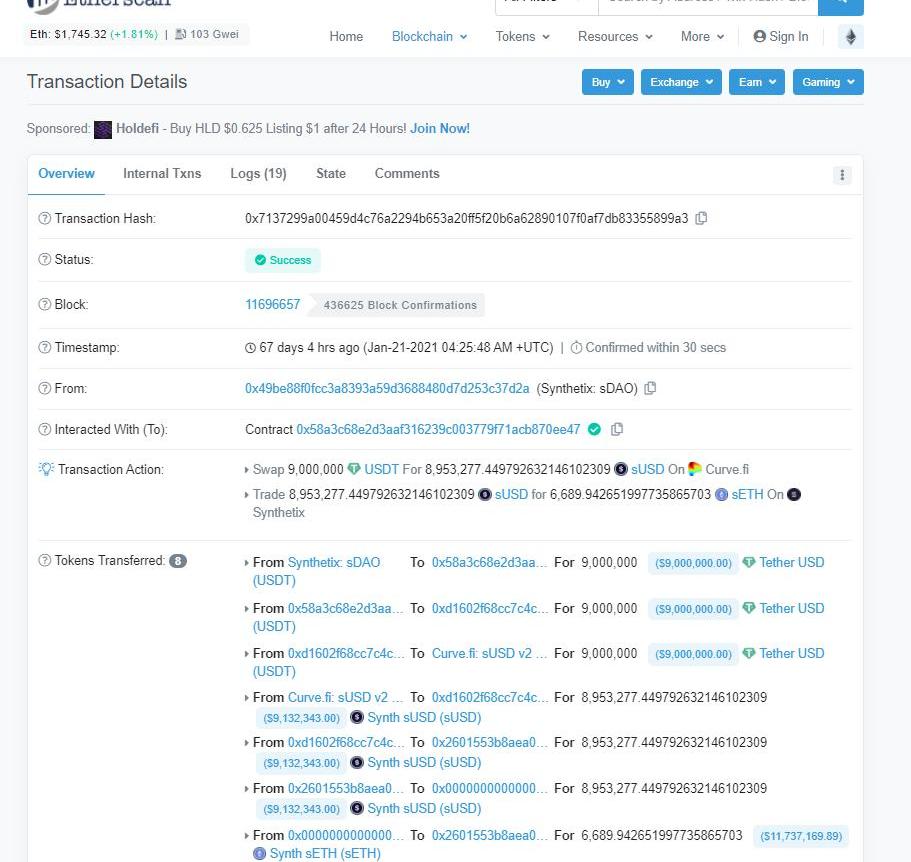

2021年初,Curve推出了跨资产交易服务,在DEX市场掀起了不小的波浪。通过合成资产协议Synthetix的合成资产桥梁,Curve可以实现不同类型资产之间超低滑点的兑换。

目前,因为它的低Gas费和低滑点,Curve已经成为稳定货币兑换以及超大额交易的最佳场所,也被誉为“大户专属的DEX”。

简单来说,Curve的跨资产兑换过程包括两笔交易,以USDT兑换ETH为例,首先USDT会兑换为sUSD,再兑换为sETH;其次,sETH会兑换为ETH。整个过程中,借助Synthetix的抵押合成资产模型,sUSD和sBTC兑换是无滑点的,最后sETH和ETH的兑换,则利用了Curve的CFMM模型,可以做到极低的滑点。而Curve通过与Synthetix协议合作搭起的“货币乐高”,也带给了市场很大的启发。

分析 | 金色盘面:BTC期货合约持仓变化:金色盘面综合分析: 据OKEX数据显示,目前做多账户54%,做空账户45%,多头持仓比例33.02%,空头持仓比例18.71%,从数据看,目前做多账户比例为近期新低,做空能量明显提高,而多头账户持仓比例大幅提升,短线调整压力尚未消失。截止发稿,季度BTC0928合约价格为6894美元,现货价格为6925美元,贴水31美元,请投资者注意做好风控。[2018/9/6]

除了跨资产兑换,Curve还于3月推出了PoolFactory的V2版本,允许任何人使用时间加权平均价格算法部署Curve3CRV池和sBTC池;Curve不仅集成了如Basis.cash的V2版本和Cream的IronBank,一同扩展DeFi生态,还集成到了Fantom公链上,以更好的提供资产兑换服务。

未来,Curve也将推出:

1.无需许可Permissionless池:基于CurveFinance创建的,允许用户使用自有代币创造稳定币流动性池的去中心化交易平台;

2.采用ZK-Rollup作为以太坊的扩容方案;

3.与波卡生态跨链货币市场协议Equilibrium合作的跨链版本。

Curve不仅是一个独具风格的DEX,它的流动性挖矿策略也是多数DeFi项目的挖矿策略基础,例如Yearn.finance和AlphaHomora。

在UniswapV3推出后,有人认为,Curve将会被其“聚合流动性”功能所挤兑。不过,作为能以满足市场刚性需求而立足已久的DEX,Curve会轻易被击败吗?

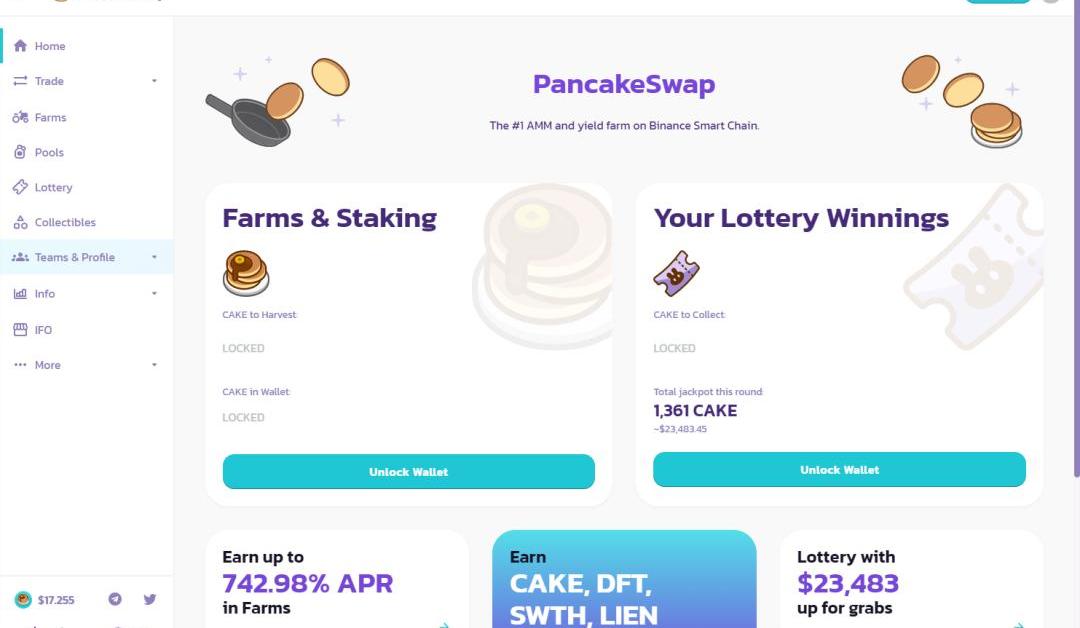

「"后起之秀"PancakeSwap」

随着以太坊价格的飙升,市场的目光转向了Gas费低廉的币安智能链BSC。

PancakeSwap也在2月17日正式成为了BSC上第一个市值超过10亿美元的去中心化项目。其24小时交易量于2月19日达到16亿美元,超越Uniswap跃居交易量排行榜首位。3月25日,PancakeSwap的24小时交易量更是惊人地超越了Uniswap、SushiSwap、Curve三大DEX之和。

近期,PancakeSwap官方宣布将于今年的第二季度正式发布其V2版本,后续也将推出:

1.预测市场:二元期权,这个功能也被称为“薄饼预测市场”,将允许用户对市场走势进行投机;

2.借贷市场:开发一个最小可行产品版本的借贷功能。借贷所产生的费用将用于回购和销毁CAKE代币,将在其预测市场发布后发布;

金色财经独家分析 指望比特币挖矿带动半导体产业缺乏现实基础:多家证券机构发布报告称,半导体产业景气将由第1季淡季逐渐步出谷底,当中又以高效能运算(HPC)发展最强劲,高速运算特别是比特币挖矿可望成为带动半导体产业成长关键。金色财经独家分析,根据Coinmarketcap数据显示,2018年第一季度虚拟货币市场遭受重创,自1月初以来,市值总额下降了59%。而2018年第一季度也是比特币市场表现最差的季度之一 。自2018年初以来,比特币价值损失约50%。在这样的行情表现下,矿工收益降低,甚至出现了收益不足以抵消电费成本的状况,之前币网就发出公告称,币网运行的B11、B12、B16云算力合约由于收益不足以抵消电费支出,暂时停止执行。在这样的状况下券商指望比特币挖矿带动半导体产业似乎缺乏现实基础,需等待加密货币走出熊市。[2018/4/8]

3.游戏生态:在已有的积分系统旁边增加了NFT头像和团队协作功能以及相对应的积分系统,目前已有27500个用户在系统中创建了个人档案。

4.彩票抽奖更新:把购买彩票的门槛从10美元降低至1美元,奖金分配规则将会改变,只要有一个正确的号码就可以获奖;为了节省GAS费,彩票将从ERC-721代币改为ERC-1155代币;增加了自选幸运数字的功能;批量购买还可以打折。

虽然日均交易量的真实性一直以来都被外界诟病,但PancakeSwap实打实的是BSC的心脏。

像Autofarm这样的聚合理财类项目需要PancakeSwap的流动性奖励来反哺;新上线BSC生态的项目也需要在PancakeSwap上创建交易对来提供流动性;PancakeSwap的“糖浆池”为项目提供了更好的宣传和分发的机制;而PancakeSwap的IFO功能也成为了优质项目最理想的出发点。

与SushiSwap全部由社区支持的方式不同,PancakeSwap拥有币安生态的资源支持,相信未来会有更多让人眼前一亮的产品,我们也希望看到DeFi可以在不同的生态中繁荣生长。

「“低调的竞品”Balancer」

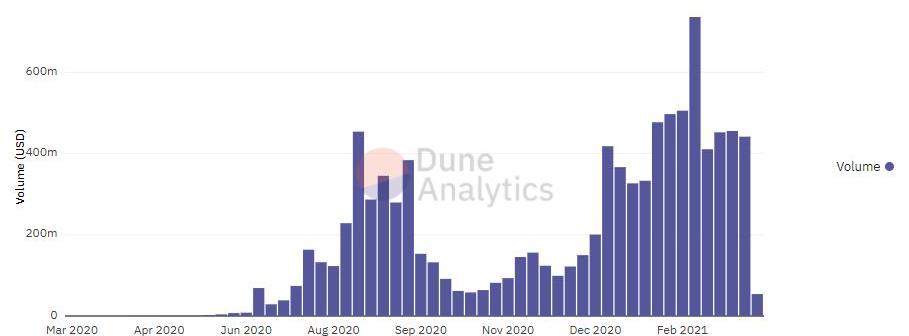

作为首个引入流动性挖矿的DEX,Balancer在市场效应以及自身机制设计推动下,总锁仓量在去年6月至9月间增长了近3400%,一度排名DEX当中的第2位,成为当时足以与Uniswap、Curve三足鼎立的去中心化交易所。

然而,随着SushiSwap的横空出世,Balancer逐渐被淹没在流动性的争夺大战中。

不过,随着IDO的造富效应和BalancerV2版本的更新,年初至今,Balancer的各项指标均在上涨。数据显示,Balancer周交易量、新增用户等指标在2021年2月出现了明显上涨的趋势。

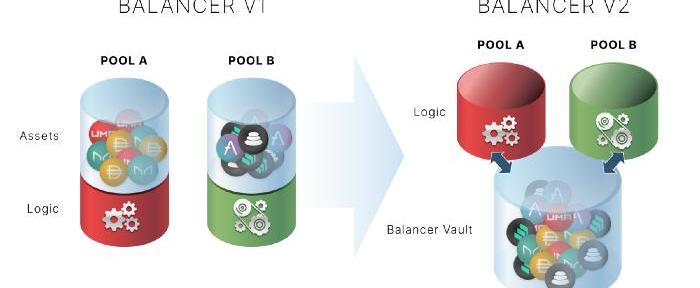

与此同时,Balancer官方也公布了于2月3日推出的BalancerV2版本的具体细节,其核心原则是安全性、灵活性、资本效率和Gas效率。亮点如下:

1.管理所有Balancer资金池资产的协议金库:BalancerV2将自动做市商逻辑与代币管理和记账分开。代币管理与记账由协议金库完成,自动做市商逻辑则因资金池而异。由于资金池是独立于金库的外部合约,可以实现定制化的自动做市商逻辑;

2.Gas效率提升:有了新推出的协议金库,即使用户执行涉及不同资金池的批量交易,也只有最后的净代币量会从金库转入或转出,这一过程节省了大量Gas;

3.免许可型可定制化自动做市商逻辑:项目方可以通过BalancerV2提供的启动台,制定不同的自动化做市商策略,而无需担心代币转账、余额记账、安全检查和智能订单路由等问题。

4.通过资产管理器提高资本效率:资产管理器是由资金池指定的外部智能合约,可以全权控制该资金池存入金库的所有代币,它还可以将代币借给借贷协议来增加资金池的收益;

5.通过社区治理决定的协议费:随着Balancer向社区驱动型协议过渡,BalancerV2实现了三种可通过治理调控的协议级费用。

可以说,与UniswapV3相似的是,BalancerV2也选择了以提高资本效率的方式改进现有的AMM自动做市商。

「“特色DEX”DODO」

与其他DEX一样,DODO也是一个链上流动性协议,为用户代币兑换提供解决方案。

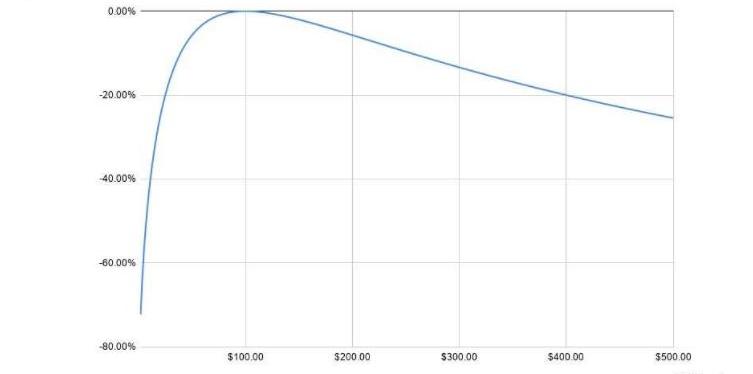

不同的是,DODO采用了自己独创的PMM算法,为用户提供了比AMM协议更低的滑点、单个资产的风险敞口并显著降低无偿损失。PMM意为主动做市商,也是DODO与其他DEX存在的主要区别。

与UniswapV3推出的主动流动性类似,PMM模式通过引入价格参数获得某个代币的当前市场价格,这样可以将大量的做市资金聚集在市场中间价附近,可以实现相对平缓的价格曲线,提供更充足的流动性。

PMM与AMM的对比

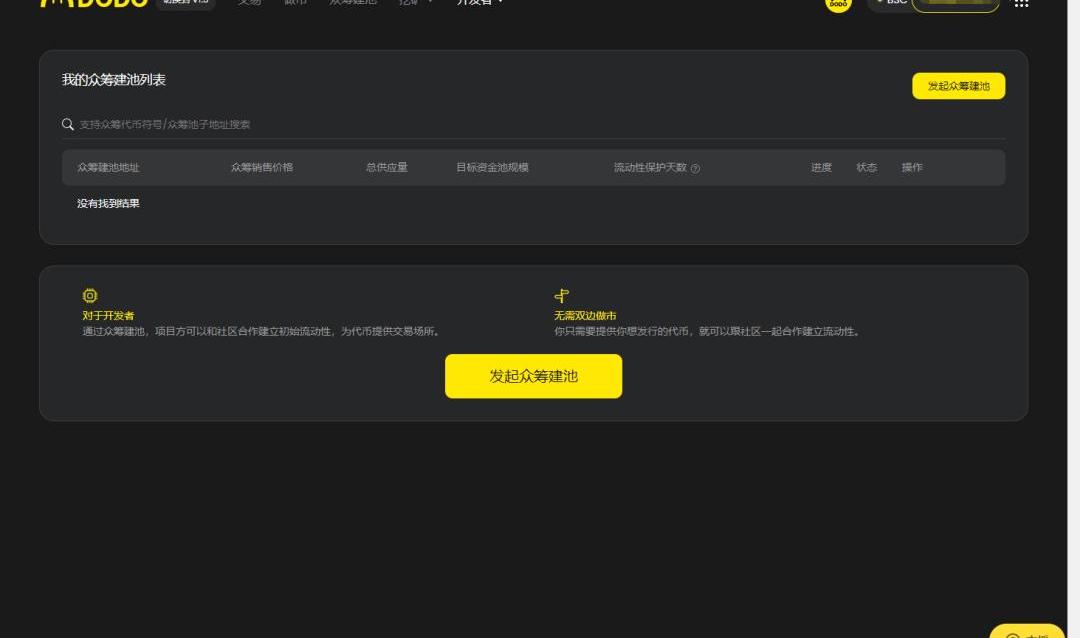

作为一个起步较晚的DEX,DODO一直以来都瞄着自己“独特”的目标——“让一亿人发行资产”。而如何提供一种新的流动性发行方式,对项目方来说,成本低、流动性足够;对交易者来说,起跑公平成为了DODO的专攻方向。

参考股票市场的“集合竞价”,DODO将新资产的发行简化为众筹建池这一全新的流动性发行新方式并于3月初正式上线了DODOV2版本。

具体来说,众筹建池首先是项目方需要提供一定量的代币,并确定代币首次发行的价格和发行的额度。在指定时间内,任何人都可以充值认购;如果认购超额,则根据用户充值资金量分配额度。在众筹完成之后,DODO会自动建立公开的流动性池,然后进入现货交易市场。此外,众筹建池还有一个流动性保护机制,初始流动性在保护期内,发起人不能撤出流动性,以防止类似Uniswap早期Rug-Pull跑路事件的发生。

不同于Uniswap,在DODO上的代币发行不需要配置50:50比例的交易对。在DODO上,项目方只需存入项目代币,PMM可以自动帮助其创建流动性。由于它是基于PMM的模式,如果项目募集不到大量资金,依然可以构建出一个相对充足的流动性市场,这也是PMM相对于AMM模式上进行代币发行的独特优势。

目前,DODOV2已支持提供给多种资产发行模式:众筹建池、升价拍卖、固定价格发行以及自定义联合曲线发行。

未来,DODO还将以新资产发行为主线,支持包括BSC、Heco、OKExChain、波卡等多链、基于Arbitrum的二层网络的DEX功能开发,并为机构做市商上链做准备。

不仅如此,DODO还将于近期推出利用PMM算法支持的NFT资产发行平台,利用NFT等资产的证券化、定价、交易与买断收藏,让用户不花1分钱,建立高流动性的市场。

「“流量聚合器”1inch与Matcha」

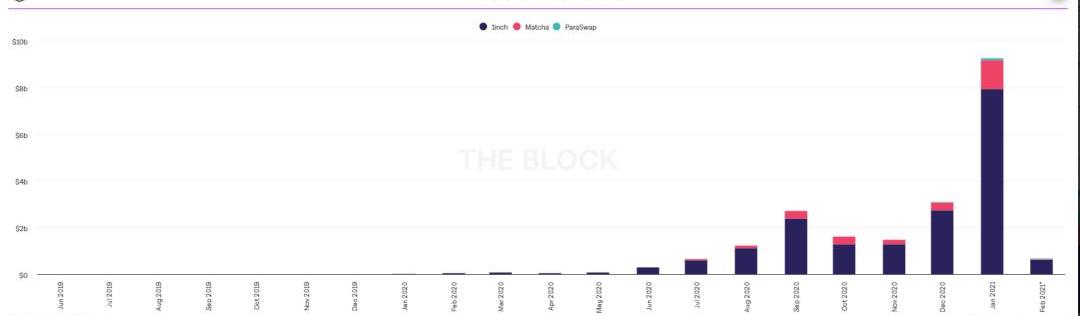

2020年是DeFi野蛮增长的一年,在流动性挖矿模式的助推下,短短几个月的时间內,DeFi的总锁仓量已从5亿美金迅速攀升至450亿美金。随之而来的是可集成多个DEX的聚合类平台的兴起,成为继借贷平台和预言机赛道之后,又一个备受市场追捧的DeFi应用,而1inch就是该赛道中市场份额最大的一个。

TheBlock的数据显示,截至3月2日,1inch占有85.6%的去中心化聚合业务的市场份额,成为最大的DEX聚合平台。

一直以来,1inch也拥有自己独特的发展路线。

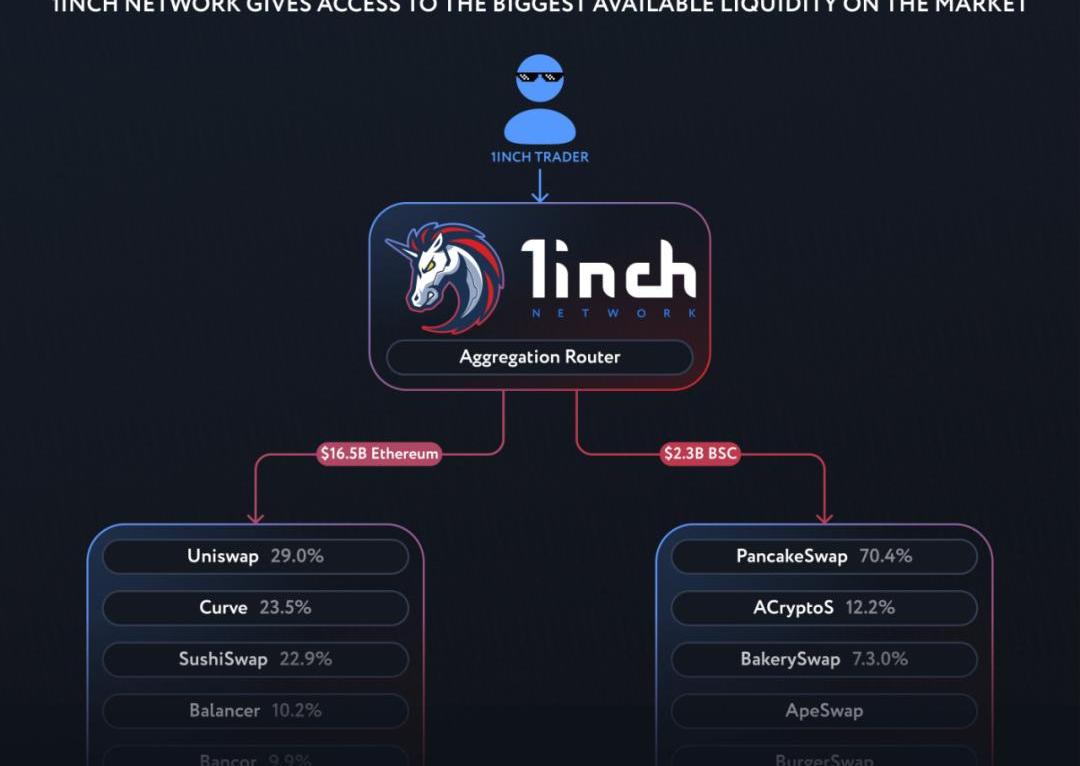

相比于V1版,1inchV2版除了在用户界面、Gas费优化、隐私保护交易和协议集成方面有重大改进之外,还发布了一项杀手级产品“PathfinderAPI”——一个全新的探索和路由算法,除了能在多个流动性协议之间拆分一笔代币兑换交易之外,还可有效利用同一协议中的众多市场深度,通过为用户实时优化交易路径,获得最优交易价格。

3月17日,1inch官方公布了其即将上线的V3版本信息。官方表示,1inchV3版本不仅将极大地降低交易手续费,还将融合多链的流动性,创造最优的用户体验。

作为聚合平台的领头羊,1inch可以说是继Uniswap之后的又一DeFi独角兽。就在1inch受到市场热捧的同时,随之而来也引发了质疑:1inch虽然表面上为用户提供最优的报价,但实际交易成本并不占优势。

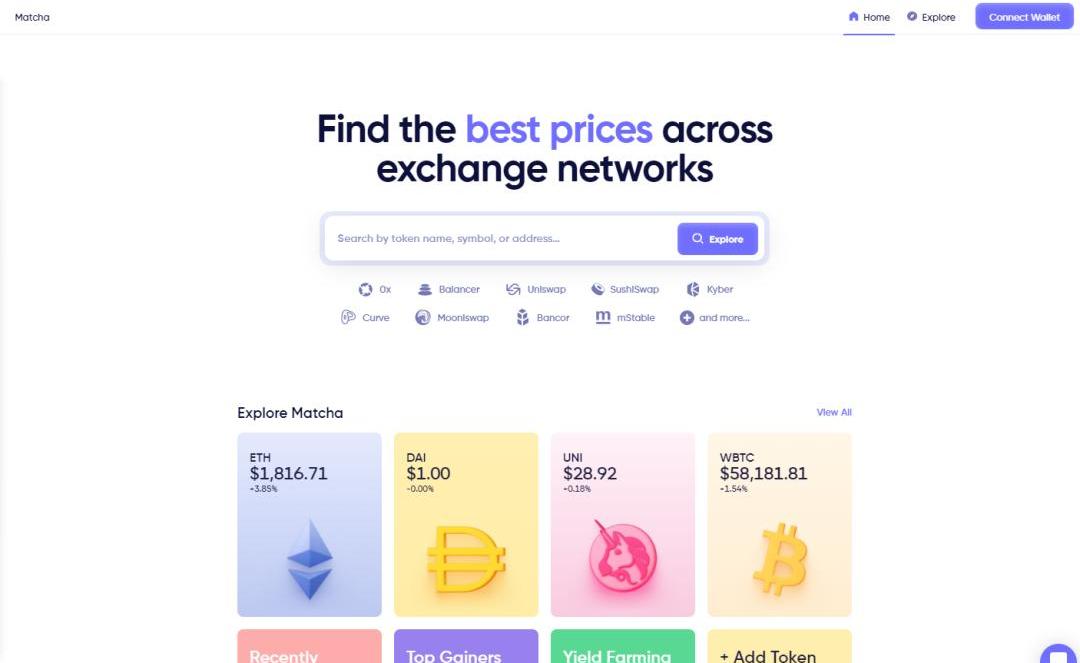

最大声提出该质疑的是订单簿式去中心化交易协议0x团队,他们开发了名为Matcha的聚合交易平台。

0x团队对市面上一系列同类产品进行模拟测试后表示:0xAPI在72%的时间里打败了其他竞争对手,提供比1inch和Uniswap更具有优势的调整价格。这意味着,一个交易者如果使用Matcha这样的0xAPI聚合平台,那么在70%的时间里都可以获得最佳交易价格。

据了解,Matcha是0x协议中最近发展最快的聚合器DEX,也是0x协议官方推出的面向消费者用户的DEX。3月25日,Matcha的总交易量突破50亿美元,紧追1inch。

作为功能相对单一的聚合器DEX,与1inch一样,Matcha的使用也较Uniswap、SushiSwap更流畅,并已支持订单簿挂单、多链资产兑换的功能。

未来,聚合器的发展方向注定与传统DEX不同。无论是聚合了币安、火币等交易平台的交易数据,还是提供更好的交易深度、更优的报价,聚合器DEX无疑为用户提供了更好的体验。它们类似于传统金融的“交易执行”工具,通过服务商提供的各种算法再结合用户的具体需求,为用户节省整体的交易成本。

总的来说,在Uniswap将AMM发扬光大后,整个去中心化交易市场的局面别开生面:

有像SushiSwap、PancakeSwap这样基于AMM协议横向拓展产品线的方案;有像Balancer这样精益求精的AMM做市商的方案;有像Bancor一样为解决痛点而另辟蹊径的方案;有DODO这样专注于新资产发行的方案;有Curve这样针对稳定并兑换刚需的解决方案;还有如1inch、Matcha一样为提升用户体验的方案。

UniswapV3的乏善可陈,让市场上的流量争夺变得更加激烈,也让大家看到了超越老大哥的希望。

不过,无论是怎样的方案,都需要经历时间和市场的考验。只有不断突破创新的项目才能源源不断地带给创新溢价。有理由相信,未来会有更多的项目带给DEX赛道新的启发,这些微小的创新会在市场不断的迭代中带来更大的价值。

本文为DCNews(ID:shenliancaijing)原创,旨在传递行业信息,不构成任何投资建议。未经授权禁止擅自转载。转载请添加微信或后台回复“转载”。

“碳中和”无疑是当下讨论最热的话题之一,目前全球有超过120个国家、2/3的经济体加入“碳中和”的大转型中.

来源:华尔街见闻,作者:高星彭博社援引匿名知情人士的消息报道称,美国最大的数字货币交易所Coinbase正计划于4月14日左右在纳斯达克通过直接交易的方式挂牌,代码为“COIN”.

NFT市场数据 本周NFT代币市值排名前十如下: NFT代币总市值约为278.89亿美元,其中,THETA以119.42亿美元市值遥遥领先.

Coinbase今日宣布,美国证券交易委员会于4月1日宣布,有关Coinbase直接发行A类普通股的S-1表格注册声明已生效.

据一位安全分析师称,今天早些时候,超过十亿Facebook用户的敏感个人信息被泄露在一个人气旺盛的黑客论坛,对数百万加密货币交易员和持有者来说,这是一个潜在的风险.

来源:新浪财经 加州佩珀代因大学举办加密夏令营,提供区块链、DApp等教学:4月6-10日在洛杉矶,Crypto Kids夏令营将在加州佩珀代因大学举办春假营.