DeFi2月回顾:总锁仓量增长35.5%新兴公链DeFi活跃

PANews

刚刚

511

从去年3月以来,ETH从最低的80多美元一路上涨,到今年2月突破2000美元,创历史新高。ETH的上涨离不开DeFi带来的生态繁荣。但同时也带来了交易费用升高,网络拥堵等问题。这使得某些用户不得不将注意力转移至别的公链。这一个月,投资者对DeFi项目的关注也主要集中在其它公链上,以太坊的竞争者生态中出现了很多表现亮眼的DeFi项目。?

新兴公链DeFi活跃

因为以太坊网络的可组合性,每一个新的应用的上线,网络的使用量并不只是单纯的相加。比如Uniswap与Sushiswap,很多ERC20代币都会在这两个最大的去中心化交易所同时上线,当两者的价格略有差别时,就有套利机器人在这两者之间活动。在以太坊上运行的各种各样的去中心化交易所,也使得套利交易的机会大大增加。?

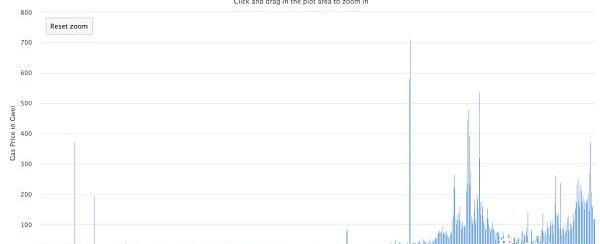

从去年六月份DeFi的快速发展以来,GasPrice的平均值由30Gwei上升至9月份的上百Gwei,在Uniswap发币的9月17日达到了538GWei。近期GasPrice的平均值已经接近200Gwei,并且ETH如今的价格已经是以前的数倍。交易成本之高让不少人望而却步。

DeFi 概念板块今日平均涨幅为3.43%:金色财经行情显示,DeFi 概念板块今日平均涨幅为3.43%。47个币种中44个上涨,3个下跌,其中领涨币种为:KCASH(+20.62%)、LBA(+11.34%)、AMPL(+9.91%)。领跌币种为:REN(-6.49%)、LEND(-1.42%)、SWFTC(-0.20%)。[2021/7/4 0:26:05]

很多公链,尤其是有资金和用户支撑的中心化交易所系公链抓住了这次机会,币安智能链BSC、火币Heco、以及在FTX交易所支持下的Solana,都在这一个月里取得了很好的成绩。

从市值上看,ETH的市值仍然远超其它以应用著称的公链。表现最好的BNB,在Coinbase上市的利好消息的加持下一度涨至340美元,HT超过26美元,SOL最高超过18美元。目前,BNB市值382亿美元,超过ETH市值的20%;而SOL的市值也进入了前20。

PancakeSwap与Venus分别是BSC上最大的去中心化交易所与抵押借贷协议,它们的平台币CAKE与XVS也是2月份表现最亮眼的资产之一。目前,两者锁定的资产都已经超过30亿美元。而以太坊中锁定资金最多的Maker,也只锁定了61亿美元资金。币安交易所也以新币挖矿等活动,大力支持币安生态中的PancakeSwap等项目。BSC上的项目与以太坊相比,已经具备了一定的竞争力。

DeFi期权协议Opyn将于6月29日推出部分抵押:据官方消息,DeFi期权协议Opyn宣布部分抵押将于6月29日启动,并于今日推出首个针对香草期权的链上保证金系统。对于部分抵押,Opyn的目标是确保在危机(如黑色星期四)中,保证金大于期权的溢价(而不是行权),以确保期权卖方不会逃避自己的义务。这个“冲击”溢价是保证金的下限。用户可以选择是完全担保还是部分担保一个铸币期权。[2021/6/6 23:15:55]

Heco中最大的项目是仅上线一个多月的中心化交易所MDEX,目前也锁定了20亿美元资金。与其它去中心化交易所相比,MDEX有着亮眼的成交量数据,过去24小时成交47.5亿美元;而Uniswap过去24小时的成交量也只有8.4亿美元,当然这得益于MDEX的交易挖矿。MDEX交易的手续费比例与Uniswap相同,均为0.3%,但却不会分发给对应的流动性提供者,而会用于回购销毁以及奖励给董事会议会中的质押者。需要注意,Heco上的DeFi项目仍处于早期起步阶段。HashBridge上线后,能在短期内获得百倍收益,但也能快速下跌90%,甚至还存在项目利用预留的漏洞铸币的情况。

Solana上的自动化做市商与流动性提供商Raydium在2月底发行了治理代币RAY,并开启了与USDT/USDC/SRM的流动性挖矿。Raydium也使用了K=Y*X的恒定乘积公式,但却提供了优化解决方案。结合Serum的借贷功能,Raydium可能实现保证金交易的功能。RAY上线后也有数十倍的涨幅。?

Polkamarkets与DeFi保险市场Bridge Mutual达成合作:波卡生态DeFi和预测市场Polkamarkets与DeFi保险市场Bridge Mutual达成合作,为Polkamarkets预测市场提供去中心化保险。与Bridge Mutual的集成将允许Polkamarket上的用户以完全开放和去中心化的方式提供或申请保险。[2021/3/5 18:18:07]

以太坊项目新进展

虽然以太坊有了各种各样的竞争对手,但毫无疑问,以太坊仍然是最安全的公链之一,也更适合大资金使用。同时,以太坊上也有各种新的应用产生。

PoolTogether是一个无损彩票项目,用户参与的本金将被投入Compound等协议,产生利息,最终将利息作为奖金分发给幸运的获奖者,而未获奖的用户也能取回自己的本金。PoolTogether早期由MakerDAO基金会支持,也获得过CoinbaseUSDCBootstrap基金赞助的10万USDC。从2019年以来,有上万个地址使用过该协议,这些用户也都获得了POOL代币空投。

Alchemix是为了解决质押资产流动性的问题,通过抵押资产,可以借出该平台的合成资产。例如,抵押DAI可以借出稳定币alUSD,而DAI在Yearn等协议中产生收益,随着时间的推移可以借出更多的alUSD,也可以用于偿还债务取回本金。Alchemix的流动性挖矿在上线24小时内,alUSD的流通量即达到了上线5000万,使用稳定币挖矿的年化收益率也能达到400%。后续将通过投票增加系统alUSD的上限。

DeFi项目年化收入排行:Tokenlon收入770万美元:据Token Terminal数据显示,DeFi项目年化收入排行榜中,Tokenlon年化收入达770万美元。据悉,Tokenlon累积交易量已突破6.4亿美元,Tokenlon独创的聚合报价模式,让用户在钱包内即可使用Tokenlon进行闪电兑换,享受更好的价格和深度。

值得一提的是排名前十的项目中,除了Uniswap,Tokenlon和dYdX尚未发行代币,其它项目均已发行代币,总估值近160亿美元。

据悉,Tokenlon是基于0x协议的去中心化交易所,不同于Uniswap和Kyber,Tokenlon采用“所见即所得”交易模式,根据做市商的实时报价每秒更新价格,用户通过imToken钱包点击“兑换”锁定价格,显示价格即最终成交价。[2020/8/24]

MaskNetwork在本月通过ITO发行了平台币MASK,成功抢购的用户用户也能获得数十倍的收益。MaskNetwork是Web2.0和Web3.0间的桥梁,以工具的形式,使现有的Twitter、Facebook等用户可以直接参与到DeFi中。可以说MaskNetwork是一种基础设施,但在DeFi中也有重要的作用,比如使用MaskNetwork就可以在推特中完成数字货币的交易,实现去中心化交易所的功能。

下面具体查看DeFi中的各项数据。

报告:DeFi推动以太坊gas费用飙升:Glassnode最新报告显示,目前每天在以太坊上花费的费用超过17500 ETH(约合680万美元),创历史新高。报告称,该费用的飙升是由DeFi对gas的大量需求造成的,gas的中值价格达到了历史最高的217 Gwei。gas平均价格甚至更高,达到224 Gwei。然而,为了有效地使用该网络,用户将需要支付远高于gas消费中值费用。Etherscan目前建议将20秒等待时间的平均gas价格设定超过350 Gwei。去中心化交易所占用大量以太坊网络、DeFi机制导致交易所之间存在价差而又套利者出现、USDT大量转账、常规的ETH转账都导致人们对ETH网络需求的增加。[2020/8/16]

总锁仓量增长35.5%

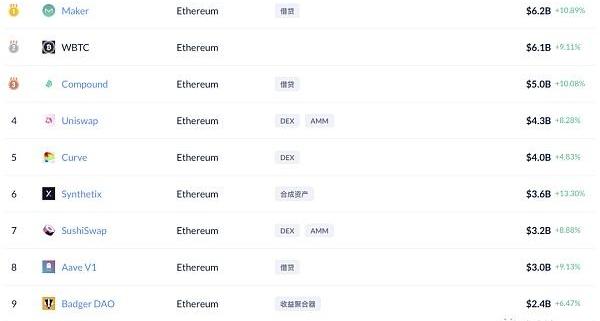

以太坊中的各项DeFi数据仍在持续增长着。截至2月底,以太坊中的总锁仓量已经达到了546亿美元,与1月底相比增加了143亿美元,增幅35.5%。锁仓量最高的协议分别为Maker、Compound、Uniswap,锁定的资金分别为62亿、51亿、43亿美元。本月,MakerDAO通过执行投票,增加了UniswapWBTC/DAI和AAVE/ETH的LPToken作为DAI的抵押品,进一步丰富抵押资产的类别。

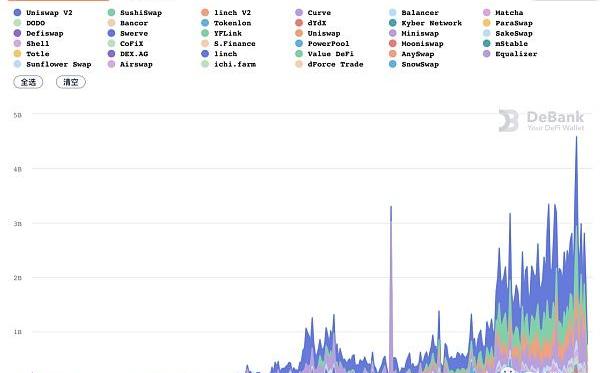

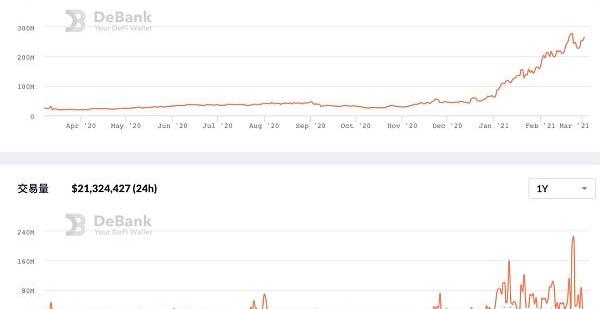

去中心化交易所日交易量创新高

以太坊中去中心化交易所的日交易量在今年有了整体提升,这一个月也创下了日交易量的新高。2月底,去中心化交易所28亿美元的日交易量,与一个月前相比增加了55%。2月23日,DEX总体交易量达到45.8亿美元,与去年10月份的高点33亿美元相比,增加了38.8%。去年该数据的出现显得很突兀,而现在这个交易量已经成为常态。

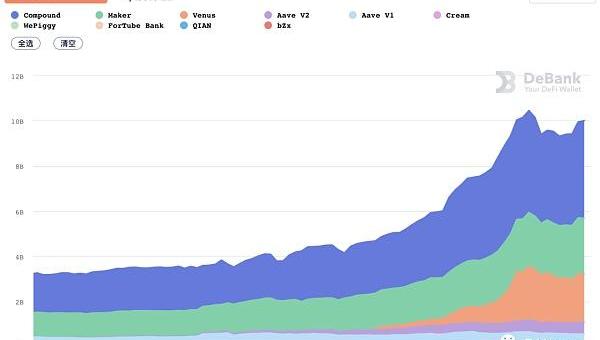

抵押借贷:Aave锁仓被Compound和Venus超越

总借款量与前一个月相比增加了86%,达到94亿美元。Compound平台的借款量也突破40亿美元,占比43%。而币安智能链上的Venus,也在借款量上超越了Aave的v1和v2两个版本,借款量的占比也从3%升至20%。

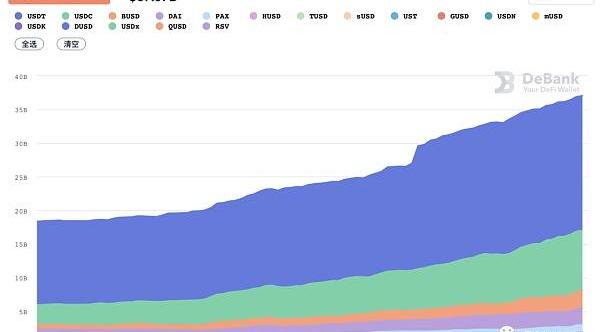

稳定币:BUSD和DAI首次超20亿

以太坊中的稳定币发行量也在2月底升至364亿美元,与1月底相比增加36.8%。其中USDT占比54.95%,以太坊链上的USDT发行量也首次超过200亿。BUSD和DAI的发行量也都首次超过了20亿,BUSD在币安的支持下,发行量超过DAI,仅次于USDT和USDC。

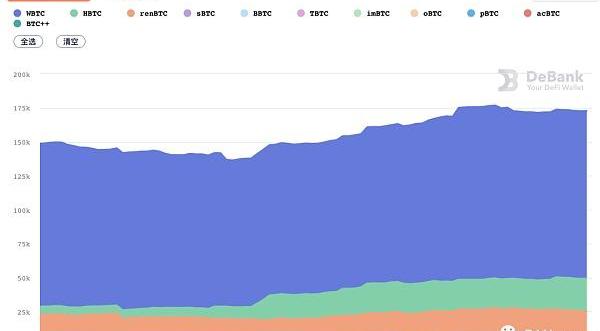

BTC锚定币整体平稳,HBTC居第二

BTC锚定币的发行量也在2月底达到17.3万枚,与1月底相比增加6.4%。1月份时,由火币支持的HBTC大量发行,发行量升至第二位,本月BTC锚定币的发行量并没有大的变化。

衍生品

衍生品是今年竞争的重要赛道之一,最大的衍生品平台dYdX,今年的锁仓量与交易量与之前相比大量上升。截至2月底,dYdX的锁仓量已经达到2.5亿美元,与1月份相比增加56%。这很可能是因为dYdX即将发行自己的治理代币,而存放在合约中的资金可以被用于借贷使用。

目前,dYdX的永续合约正在从Layer1向Layer2过渡,以后将使用零知识证明研发机构StarkWare的Layer2方案。目前dYdX正在开放alpha内测资格的申请,可以使用邮箱与钱包地址进行注册,注册后才能在早期访问。

合成资产:Synthetix开通合成股票

合成资产项目Synthetix在近期优于市场总体表现,在Mirror的压力下逐渐开通合成股票。Synthetix也引入了Optimism的二层解决方案,而Layer2项目可能在今年甚至是近期迎来爆发。?

总结

DeFi使以太坊的生态更加繁荣,但Gas费的升高也使一些用户不得不转向其它网络。近期,BSC、Heco、Solana、Avalanche等公链生态快速发展。因为以太坊仍是最安全的公链之一,总能找到使用场景,且DeFi的创新都集中在以太坊上。因为应用场景的不同,目前其它公链的发展并没有影响到以太坊。

但以太坊也将通过各种Layer2扩容技术,暂时解决拥堵问题,高Gas费影响DeFi使用体验的情况或许不会持续太长。Vitalik近期也在社区中表示,第一批支持EVM的Rollup或将在3月上线,上线后将降低99%的交易费用。同时,Vitalik还表示,Optimism和arbitrum处于领先位置。Layer2上的DeFi或将成为接下来的市场热点。

文?|蒋海波?编辑|Tong

DeFi

去中心化金融

本文来源:

PANews

文章作者:PANews

我要纠错

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

金色财经>区块链>DeFi2月回顾:总锁仓量增长35.5%新兴公链DeFi活跃

标签:DEF中心化交易所KusamaKENDefiPlaza全球第一个去中心化交易所叫什么kusama币未来会涨到多少最新imtoken官网下载

近日,数字人民币试点活动相继在深圳、苏州、北京、成都等地展开,而关于数字人民币的形态也越来越丰富.

摘要:数字货币可以认为是一种基于节点网络和数字加密算法的虚拟货币。去中心化的数字货币没有发行主体,因此没有任何人或机构能够控制它的发行,如比特币,以太坊等;由于算法解的数量确定,所以数字货币的总.

原文标题:《波卡和Kusama平行链竞拍PLO详解》理解平行链竞拍之前,首先你需要了解波卡和Kusama的多链基础模型.

事件概览 北京时间2021年3月4日,根据舆情监测,BSC生态DeFi项目Meerkat?Finance疑似跑路,其自称金库合约遭遇到黑客攻击,黑客利用漏洞盗取了金库中的全部资金.

比特币价格大涨大跌已是常态,比特币背后的挖矿却再次成为市场热议的焦点。近日,内蒙古自治区发展和改革委员会官网发布的《关于确保完成“十四五”能耗双控目标任务若干保障措施》中,提到将加快淘汰化解落后.

从Filecoin的经验来看,以太坊EIP-1559升级后:整体由通胀转向通缩,价格会受到刺激;网络拥堵不会因此缓解,短期还是要看Layer2的进展;矿工收入会因此大幅降低.