美债利率上行过快的挑战

大家好,

隔夜美债市场出现大幅波动,债券市场遭到抛售推动长端美债快速收高,10年美债利率不仅突破关键关口1.5%,更是在盘中一度创下1.61%的高点,为2020年疫情爆发以来的新高。债券的剧烈波动迅速跨资产蔓延到其他资产,导致美股市场特别是成长股大跌,纳斯达克大跌3.5%,道琼斯和标普500指数分别下跌1.8%和2.5%。板块层面,估值偏高、对利率上行敏感的可选消费、科技、通信服务等成为重灾区,避险板块如公用事业、医疗保健、以及受益于利率上行的银行等跌幅相对较少。同时,黄金大跌,美元走高。

主要资产价格的大幅波动的源头依然是债券利率上行,与近期市场担忧增长预期向好和通胀走高推升利率、进而可能压制估值拖累市场的担忧一脉相过程,只不过其变化速度一下子剧烈起来,这也值得我们警惕。我们此前多次提示过,除了绝对水平外,利率的变化速度也至关重要,其本质上反映了债券资产的波动。

因此,针对当前最新的情况,我们点评如下,供大家参考。

利率为何快速上行?突破关键关口后的连锁反应

金色财经挖矿数据播报:BTC今日全网算力上涨2.33%:金色财经报道,据蜘蛛矿池数据显示:

BTC全网算力152.682 EH/s,挖矿难度21.05T,目前区块高度686893,理论收益0.00000618/T/天。

ETH全网算力613.532TH/s,挖矿难度7938.16T,目前区块高度12597647,理论收益0.00270565/100MH/天。

BSV全网算力0.734EH/s,挖矿难度0.10T,目前区块高度690836,理论收益0.00122537/T/天。

BCH全网算力2.612 EH/s,挖矿难度0.36T,目前区块高度691430,理论收益0.00034451/T/天。[2021/6/9 23:23:29]

大方向上,美债长端利率的上行,与近期全球整体疫情改善、疫苗接种加速、美国新一轮1.9万亿财政刺激渐行渐近背景下,增长和通胀预期进一步向好的大方向一致,在这一点上市场已经形成较为充分的共识预计,因此不再赘述。

不过,隔夜利率突然加速上行,我们认为不排除与债券利率突破关键关口后触发一些锚定在此点位的仓位和衍生品、甚至程序化交易指令后的连锁反应,而并非完全的基本面因素,毕竟目前来看,美债长端利率的投机性头寸依然为净多头,利率的突然上行会使其面临压力。因此,这也我们提示短期需要关注突破关键关口后的原因。

金色晚报 | 10月31日晚间重要动态一览:12:00-21:00关键词:数字货币、北京、银保监、V神、比特币白皮书

1. :积极参与数字货币等国际规则制定,塑造新的竞争优势

2. 北京市副市长殷勇:将推动金融监管沙盒参与主体更丰富,稳步增加监管沙盒弹性;

3. 银保监会副主席梁涛:目前开展区块链应用的保险机构约有30家;

4. 王永利:PayPal用户要将加密货币兑换成法定货币后才能完成购物支付;

5. SushiChef:Sushiswap已发布最新UI 下月将进行全面审计;

6. 数据:比特币盈利地址数量超3130.52万续刷新高;

7. V神:不喜欢链基层治理,因其可被利用并导致权力集中;

8. 历史上的今天丨2008年的今天 比特币白皮书正式发布;

9. BTC突破14000美元关口 创2018年1月以来新高。[2020/10/31 11:20:06]

金色相对论|比特币减半特辑之矿业篇:减半之后矿工还好吗,矿业又该怎么走?今晚19:00,金色财经邀请到F2pool联合创始人&Cobo联合创始人兼CEO神鱼、币印矿池创始人&CEO潘志彪、多挖矿场唐万龙、资深矿工高洋齐聚「金色相对论」,给你最专业的分析!敬请锁定金色财经直播间![2020/5/13]

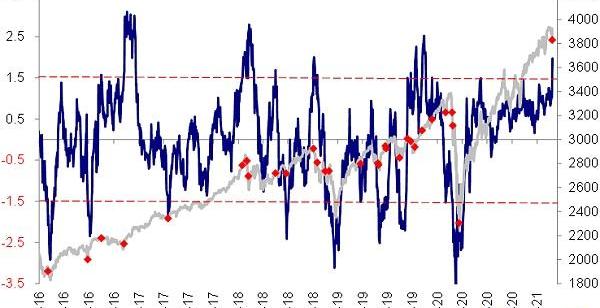

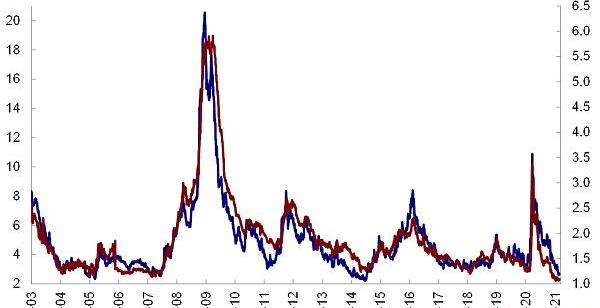

利率上行有多快?波动接近2倍标准差

我们一再强调,利率绝对水平是一方面,在一定意义上,利率上行的速度更为关键,因为过快上行的利率意味着债券市场经历剧烈的波动,而这一波动又会跨资产的“传染”到其他资产,这一点与2018年2月初美债利率快速突破2.8%引发的波动极为相似。

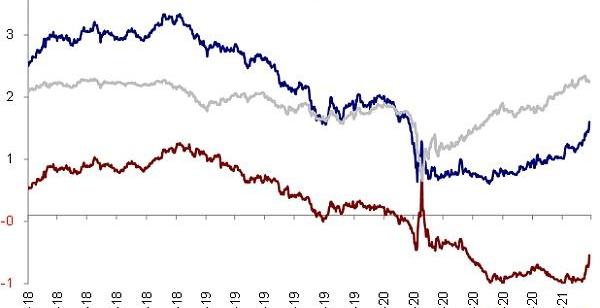

那么,隔夜债券利率的波动有多快呢?如果以1.61%的高点计,10年国债的波动率已经接近过去一年的2倍标准差,已经高于我们利率上行信号1.5倍标准差的“警戒水平”,2018年初最高接近2.5倍。一般而言,从历史经验看,高于这一阈值警戒水平通常会对市场带来扰动。在此背景下,债券期货隐含的波动率也升至疫情以来的高点。

金色财经现场报道为友资本创始合伙人陈菜根:分布式商业有九大法则:金色财经现场报道,在2018中国区块链高峰论坛峰会现场为友资本创始合伙人陈菜根表示,“分布式商业的九大法则包括:法则一,存储即所有,一个人的财产归属及其安全性,根本上取决于财产存储方式及其定义权;法则二,数据即资产,价值互联网上的数据,都将因为需求而成为有价资产,数据多寡即穷富;法则三,行为即挖矿,每个人的行为,都将被切碎为一个个挖矿动作,用行动给社区贡献能量;法则四,代币即奖励,你所拥有的每个代币,都是某个动作的有价奖励,多劳多得,能量守恒;法则五,通证即信用,1个token代表了1个信用值,是有价值的凭证,权责清晰,自由流通;法则六,代码即合约,在链上,代码将取代文本,成为合约新呈现形式;法则七,节点即渠道,每个硬件因为算法植入而成为数据的采集和流通节点,渠道更加毛细化;法则八,社区即组织,重新定义组织边界,资产所有权打散,权利中心崩塌,呈现全球分工;法则九,共识即法律,规范社区成员的是大家而成为共识,认可即生效,反对即出局。”[2018/5/19]

金色财经独家分析 区块链技术目前还无法在游戏行业实现规模化落地:目前区块链技术在游戏行业炙手可热,各个企业都在游戏领域中布局区块链技术,如小米、网易等公司,但目前做出来的区块链游戏模式仅能完成较为简单的买卖操作,或者是作为一个去中心化的充值方式来进行应用,尚未出现高即时性的游戏内容。其中最主要原因在于区块链的数值返还时间较长,难以应用在高即时性的游戏中,并且区块链的底层技术目前对于游戏开发所需要的性能、开发环境、不同类型产品的支持都无法满足开发者的需求,由此可见区块链技术目前在游戏领域中还无法实现规模化落地应用。不过区块链技术与游戏结合的潜力是无穷的,最重要的是,区块链技术与游戏的结合最终会把游戏的权利交还给玩家,不再会有类似于游戏公司倒闭,玩家的所有物品消失的现象。[2018/3/26]

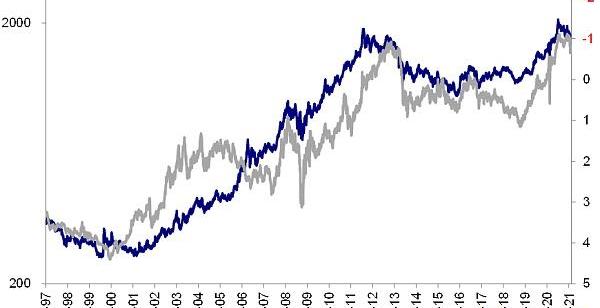

实际利率上行的挑战:真实融资成本走高不利于黄金和高估值部分

在此轮利率走高的过程中,还有一个特点是以实际利率为主,而并非市场所泛指的通胀预期,这一点与我们提示的情形一致。相比1月初的低点,10年名义美债利率已经上行超过45个基点,而实际利率贡献了近43个基点,通胀预期则基本持平。黄金近期的走势就是一个很好的佐证,因为通胀预期为主的利率上行,黄金往往会受益。

实际的通胀走势与名义利率扣除TIPs实际利率隐含的通胀预期经常会被混淆。我们预计利率上行主要以实际利率为主,主要是考虑到:a)隐含的真实增长和投资回报率回升;b)长端通胀预期接近长期区间上沿2.2~2.5%,提前反应了未来通胀走高的预期;c)短端和长端的通胀预期已然倒挂,表明短期债券计入了更多通胀走高的预期,而这一倒挂从历史经验来看也不能持久。

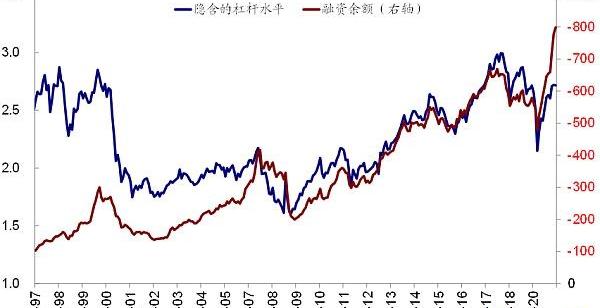

实际利率上行除了隐含扣除价格因素的实际回报率抬升外,也意味着真实的融资成本的边际走高,那么实际利率走高对资产价格的含义是,一方面不利于黄金,另一方面也会对边际上高估值部分带来边际上更大的压力,特别是交易拥挤、浮盈过多、以及以来融资杠杆较高的部分。

接下来可能会发生什么?债券超卖;股市短期关注连锁反应,但中期走势决定于基本面

首先,从利率本身来看,经过昨天的大幅波动后,10年美债已经触及我们在去年底发表的年度展望《2021年海外市场展望:疫情径曲、补库通幽》中给出1.5%的第一阶段目标点位,由于长端国债已经明显超卖,如果不出现进一步因债券的程序化交易或仓位unwind等因素的连锁反应的话,有可能会在这个水平上稳一稳,等待下一个催化剂因素。

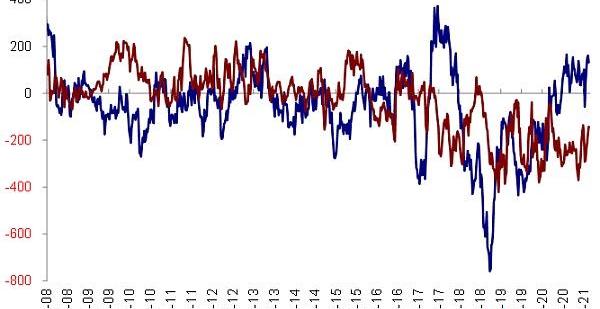

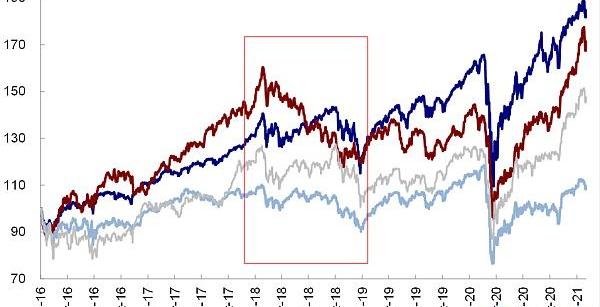

其次,对于股市而言,隔夜美债利率骤升引发的波动率走高和股市波动,从形态上非常类似2018年2月初因非农数据大超预期后10年美债快速突破2.8%后的情形,当时债券利率的波动率高达2.5倍标准差。

从当时历史经验看,在债券利率2月初突破关键关口并导致波动后,后续市场波动进一步被放大和延长的原因不仅限于利率走高本身,而是触发了波动率策略和高杠杆拥挤交易引发了一系列连锁反应。正如我们在《利率上行的扰动:来自2018年的经验》中分析的那样,后视来看,如果单纯的利率上行但没有后续的一系列连锁反应,可能也不至于造成2018年2月如此大幅且持续一个多月的动荡期。其具体过程为:2月5日周一,美股进一步大跌导致VIX骤升116%,此前异常“拥挤”的看空波动率头寸需要迅速回补,又使得看空VIX的ETF产品在周二大跌93%提前触发提前赎回条款而清盘,一些直接或间接盯住波动率的投资策略如风险平价、CTA等需要在新的波动率环境下调整对风险资产的敞口也带来对现货市场的抛售压力。此外,拥挤交易和较高的融资杠杆也加大了个人投资者抛售压力。金融市场流动性指标也普遍因此出现收紧迹象。

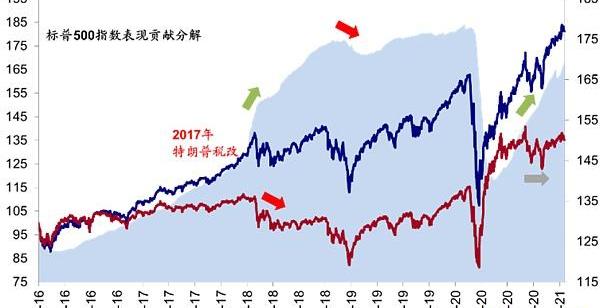

但是仍需要强调的是,拉长时间中期维度看,短期波动后,美股在基本面的支撑表依然能够反弹并再创新高,其背后的原因就在于2017年底税改对盈利的支撑;直到10月份利率继续走高且增长见顶后,市场才彻底见顶。在2月~3月经历了近2个月的盘整和波动后,美股从4月初见底反弹并再创新高,直到10月初在利率突破3%和增长见顶的双重压力下见顶,开启新一轮下跌。相比当时的其他市场比如中国市场,美股之所以还能够反弹并再创新高的根本原因在于2017年税改带来的对于企业盈利的额外推动,这一点其实他市场并不具备的,而当基本面的空间也被消耗殆尽后,市场便难以为继了。

因此,2018年经验对于当下的启示是,利率走高在情绪饱满、估值偏高、交易拥挤的背景下的确容易带来扰动,特别是高估值的成长股部分,目前既然已经突破关键关口并引发波动,那么接下来我们需要关注是否会触发一些程序化交易或杠杆交易的连锁反应进而延长并放大波动,但是中期维度的市场走势还是取决于基本面,如果基本面的向好趋势依然确立,那么市场还是可以摆脱因利率扰动带来波动,直到基本面趋势也开始逆转。要知道在一些层面2018年初的情形还不如当前,例如处于加息周期短端利率抬升、市场融资盘隐含杠杆高达3倍、股权风险溢价较当前更低。

最后,需要指出的是,虽然长端利率快速上行,但我们追踪的金融市场流动性指标和信用利差并未出现明显收紧。

Kevin

标签:区块链POSAMPBAIruff币区块链最新消息质数币采用的是pos机制bitstamp交易平台网址YSHIBAINU价格

北美第一只比特币交易所买卖基金仅交易了两天,交易量就已超过4亿美元,并且有望更高。根据彭博分析师EricBalchunas的一条推文,由加拿大公司PurposeInvestments最近推出的比.

本文来源:新浪财经 从2020年8月黄金价格创历史新高,到2021年2月比特币4个月翻4倍的疯狂拉升走势,市场上越来越多的人开始对这两个品种进行讨论.

摘要 数字人民币,又称中国央行数字货币、DC/EP、e-CNY,是由中国人民银行发行的数字形式的法定货币,由指定运营机构参与运营并向公众兑换,以广义账户体系为基础,支持银行账户松耦合功能.

特斯拉月赚8亿美元那些投资比特币的机构都赚了多少钱?区块律动BlockBeats 刚刚 17 2021年2月8日,特斯拉在提交给美国证券交易委员会的文件中表示.

本文来源:每日经济新闻 作者:王晓波 暴跌之后迎来暴力反弹,比特币又坐上“过山车”。在周一跌破48000美元关口之后,比特币快速反弹,当日已收复54000美元,至北京时间2月23日,比特币一度重.

今日,比特币突然下跌11,500美元,清算了价值超过16.4亿美元的比特币期货合约,占195亿美元未平仓头寸的8.5%。然而,投资者对比特币的乐观预期并未动摇.