什么是跨资产兑换?

在Curve的池中,价值近似的资产组成一个池,不同池之间是相对孤立的。发生在不同类型资产之间的兑换在这里称为跨资产兑换。例如,DAI、USDT、USDC称为同一类型的资产,wBTC、sBTC和renBTC也称为同一类型的资产,而USD、BTC、ETH、EUR则属于不同类型的资产。因此,这里所谓的跨资产兑换,就是类似于DAI和wBTC这样的资产兑换。

Curve之前没有开通跨资产兑换,而现在用户可以使用DAI或USDC等直接兑换wBTC、sETH等。

Curve的跨资产兑换特点

Curve的跨资产兑换对于大额兑换来说,是非常有利的,因为它有很低的滑点。

*滑点很低。

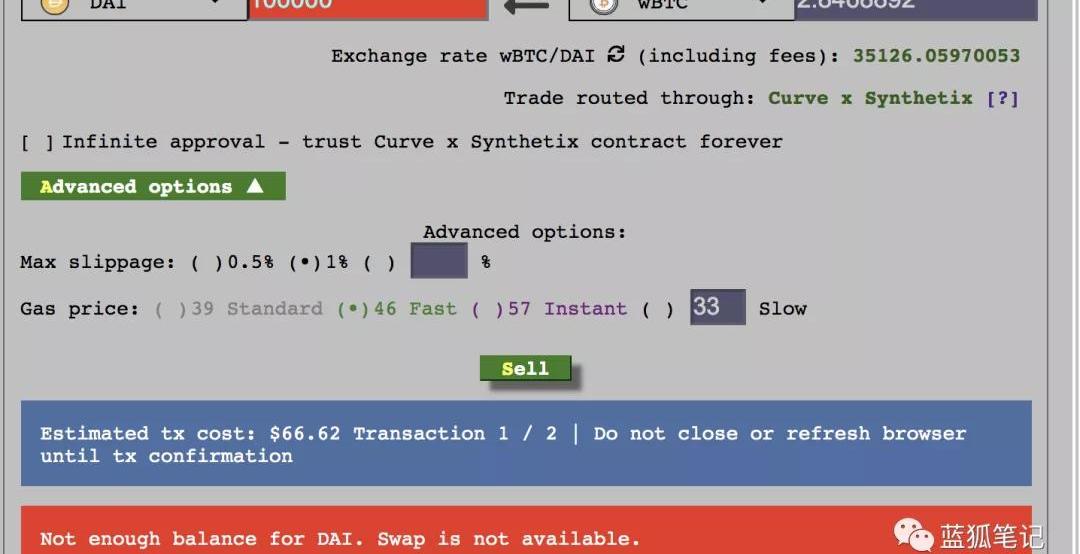

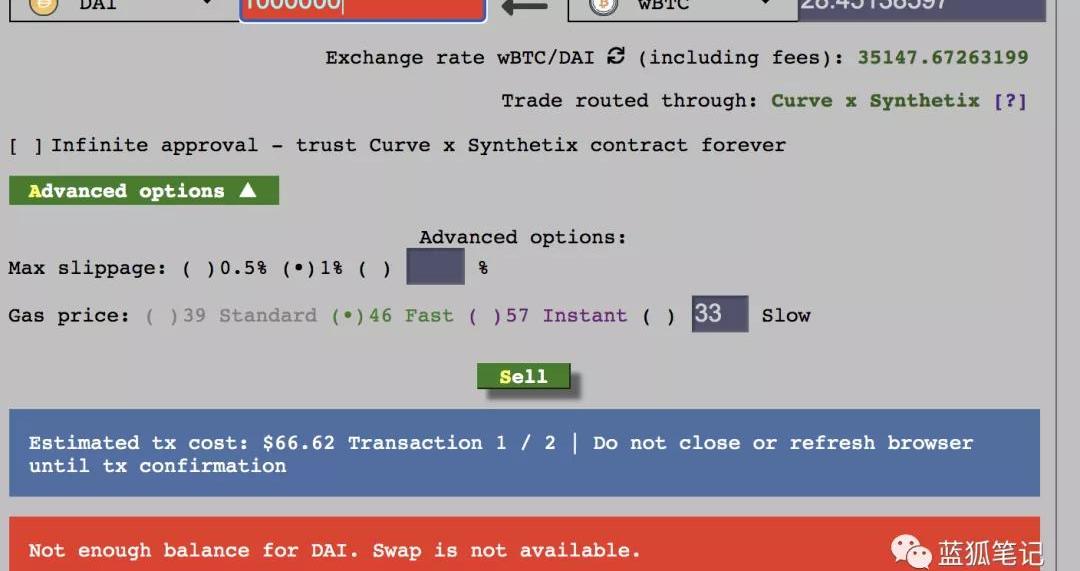

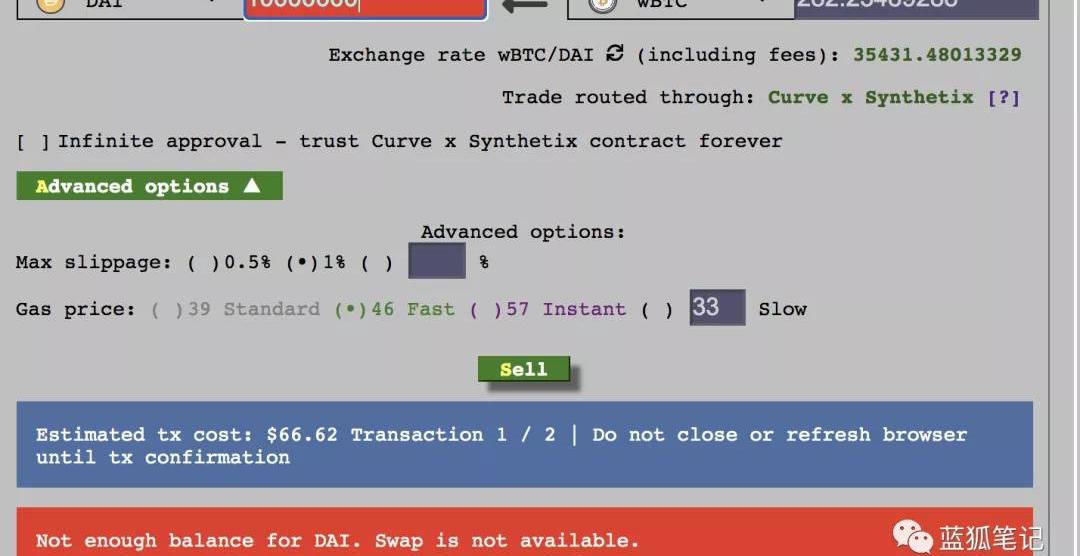

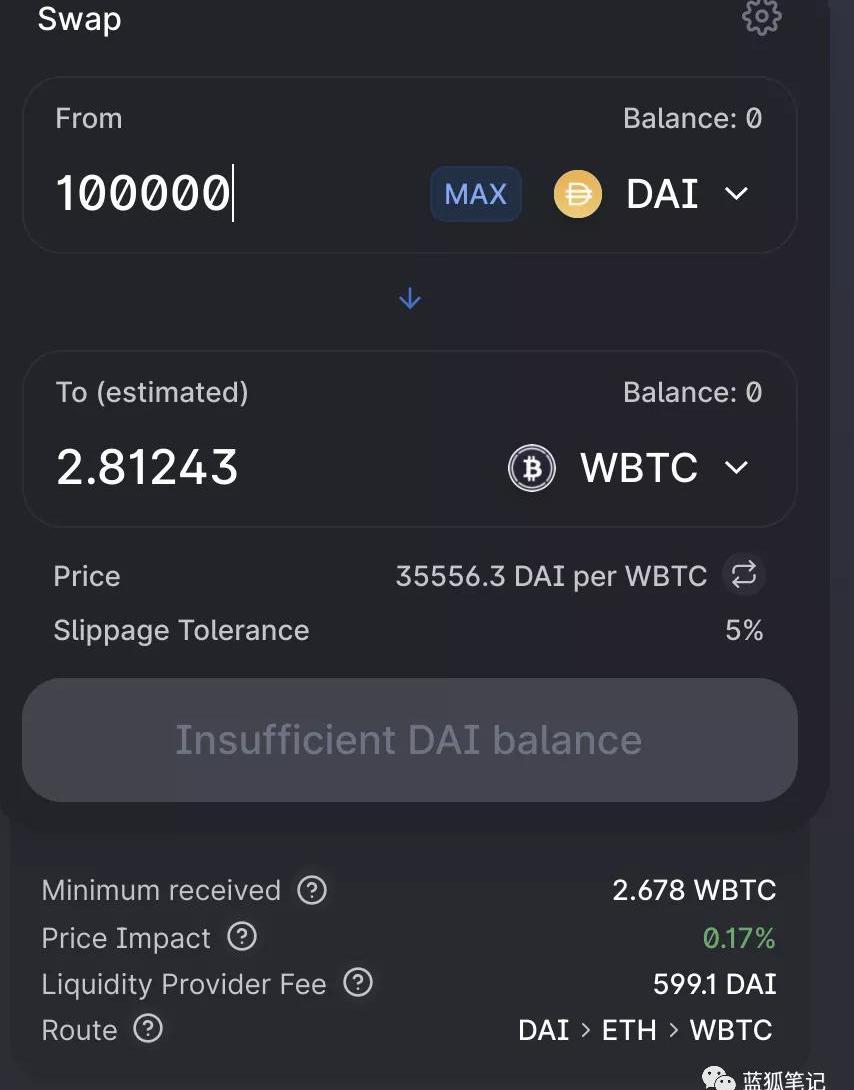

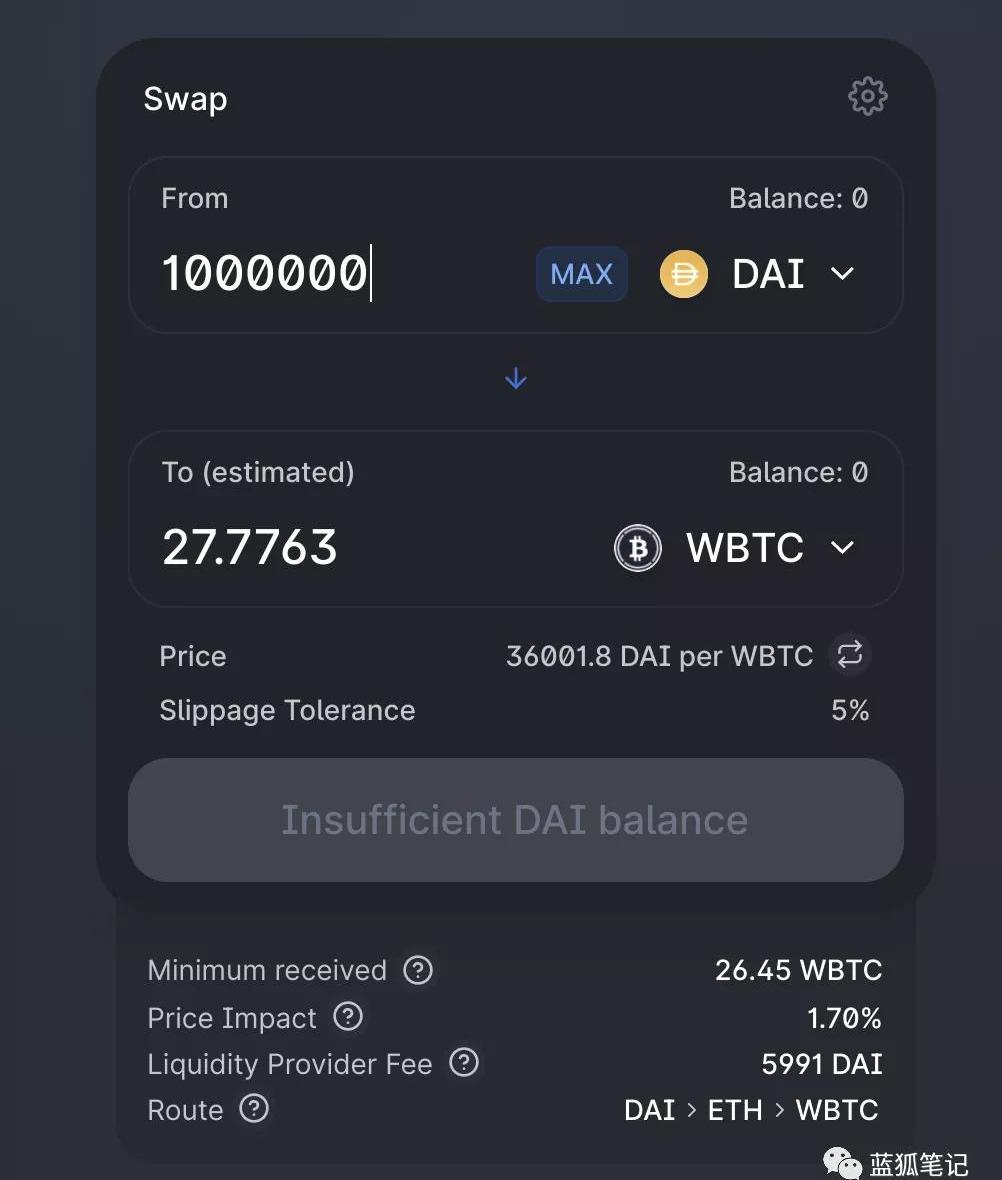

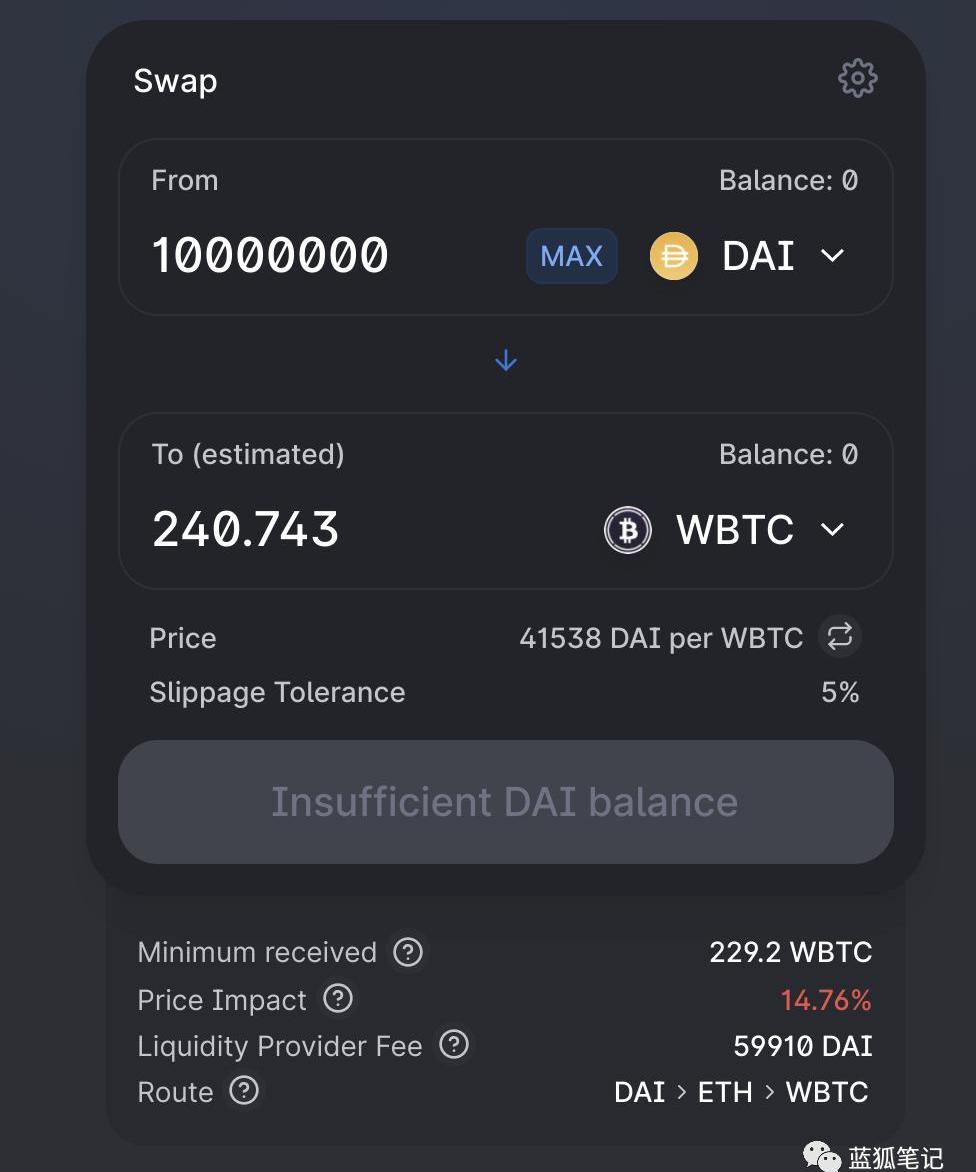

即便是上百万,甚至上千万美元的兑换也几乎没多大滑点,可以对比一下,Uniswap上和Curve的大额兑换截图演示,假设用10万DAI、100万DAI以及1000万DAI兑换wBTC,在两个DEX的对比如下:

Veax Labs正式在主网上推出基于NEAR的DEX:4月27日消息,Veax Labs 正式在主网上推出基于 NEAR 协议构建的 DEX,旨在将传统金融中常见的功能与去中心化金融(DeFi)市场中常见的功能无缝连接。[2023/4/27 14:31:20]

Polkadex (PDEX) 首发上线库币,开盘上涨6345%:据库币KuCoin交易所消息,库币已上线 Polkadex (PDEX)项目并支持PDEX/USDT交易服务。PDEX开盘价为2USDT,当前报价128.8USDT,上线涨幅6345%。

Polkadex是基于波卡生态的Substrate区块链框架开发的去中心化交易平台。以“全民的交易所”著称,库币旨在发掘全球优质区块链项目,为来自207个国家的600万用户提供币币、法币、杠杆、合约、矿池、借贷等一站式服务。[2021/4/16 20:28:55]

MDEX Boardroom新增流动性LP奖励池:据MDEX.COM官方公告,将于2021年2月25日12:00(UTC+8)增加Boardroom总奖励金额,以及新增 MDX/BTC、MDX/ETH LP奖励池,此次调整暂定持续4周。新增流动性LP奖励池包括:抵押 MDX/ETH LP 获得日均约20万美金等值MDX;抵押 MDX/BTC LP 获得日均约20万美金等值MDX。Boardroom奖励池新增MDX由“待奖励金额”从市场回购所得,DAO管理开启后,权重调整方案将交由社区投票决定,具体调整细则详见官方公告。[2021/2/24 17:48:54]

AtomicDEX首席技术官提出对中心化交易所的质疑:去中心化交易所AtomicDEX的首席技术官Kadan Stadelmann最近提出了对中心化交易所的质疑,其以币安为例表示:“我认为币安就像是一颗定时炸弹。我们不知道客户资金的状况,是否安全?更重要的是,从商业意义上讲,这些资金没有透明度,这些资金是否会用于其他商业活动?交易所背后是否有一家投资公司在使用这些资金?最终,如果这些资金被用在了其他地方,我们甚至都没有权利去干预或改变什么。因为这里边没有真正的合同。大多数加密货币交易所没有保险。它们中很少有监管机构或偿付能力分析机构。”(Cointelegraph)[2020/4/18]

从上可以看出,在Uniswap上用100万DAI和1000万DAI兑换wBTC的滑点很大,尤其是1000万DAI,其滑点超过14%,如果直接兑换的损失是非常大的,相对于Curve上的兑换,损失超过40个BTC。

动态 | 加密钱包制造商Komodo发布AtomicDEX移动APP测试版本,支持原子交换:据decrypt报道,加密钱包制造商Komodo在安卓平台上发布了其AtomicDEX平台的测试版本,允许用户在手机行进行原子交换(atomic swaps)。AtomicDEX是一个非托管的去中心化交易所。注:原子交换是指一种加密货币直接与另一种加密货币进行交易,而不涉及任何第三方来处理资金。因此,整个交易是在链上进行的。[2019/7/4]

在Curve上用100万DAI和1000万DAI兑换wBTC几乎没有什么滑点,这对于使用DEX来说,这么大额的兑换可以实现几乎没有滑点体验是非常神奇的,这对于当前的大额交易市场来说,会有很大的冲击。

除了滑点低的优点,它也有普通交易没有的如下特点,这让它不适合小额交易。

*等待时间长

Curve的跨资产兑换集成了Synthetix,它需要花费6分钟时间,等待Synthetix的结算时间,同时,这个时间内其价格也可能发生变化。

*交易费用贵

跨资产兑换不适合小额交易,一次跨资产兑换费用很贵,通常的跨资产兑换可能达到80美元及以上的费用。但如果是大额兑换,考虑到几乎没有多大滑点,这个费用就显得非常便宜。

*合成资产桥梁

它通过synthetix的合成资产来完成交易,目前,Curve可以通过合成资产进行各类跨资产的交易。目前的合成资产主要包括sUSD、sETH、sBTC。

Curve的跨资产兑换是如何实现的

Curve跨资产兑换有两个交易,以DAI兑换wBTC为例子,首先一个交易是DAI—>sUSD—>sBTC,第一个交易可以兑换为sBTC;后一个交易是sBTC—>wBTC,完成兑换到wBTC。用户对交易确认后,会收到一个NFT,代表该交易。交易立即进入6分钟的结算期,用户在这个时候不要关闭浏览器。

在Synthetix的结算期之后,用户可以通过点击“完成交易”按钮完成第二个交易部分。第二笔交易中,用户的sBTC可以兑换为wBTC。在确认交易之后,用户将会收到wBTC。

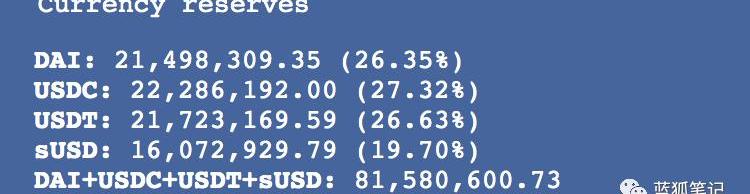

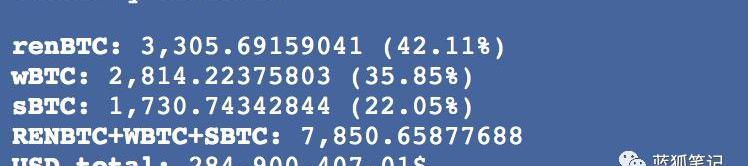

从上面的跨资产兑换流程,可以看到Synthetix的合成资产充当了桥梁作用。之所以能实现这一点,这也跟其在前期的积累相关,Synthetix的合成资产在Curve上已有sBTC和sUSD池,这两个池的流动性都不小。sUSD池的流动性超过8100万美元,而sBTC池的流动性超过2.8亿美元。

使用sUSD和sBTC作为桥梁,它们可以实现几乎没有多大滑点的兑换。在Synthetix中有个提案是SIP-89,其中提出交易的输出由虚拟合成资产表示。当sUSD跟sBTC兑换时,交易的输出则由vsBTC表示。当反抢先交易市场等待时间过后,vsBTC可以直接结算为wBTC。当然,在这个时间窗口,存在预言机价格变化的可能。用户也可以选择等待第二笔交易的合适时机。

虚拟合成资产直接集成到Curve的AMM池中,则可以在单个交易中桥接多个池,可通过路径优化实现最低滑点。当用户使用Curve的AMM进行DAI—>wBTC的兑换时,通过Synthetix的虚拟合成资产,交易路径为DAI—>sUSD—>sBTC—>wBTC。在兑换中,交易者可以即时获得vsWBTC,可以用来申领wBTC。用户可以在等待3分钟的时间之后,进行结算,获得wBTC。它是一种路由模式,前端给出预估,但结果由链上结算后才能最终确定。

DEX正在一步步地侵蚀CEX的城池

通过Synthetix的合成资产桥梁,Curve可以实现不同类型资产等之间低滑点的兑换,这对于较大额度的资产兑换来说,极具吸引力。

这种大额的兑换需求,会增加Curve的交易量,吸引更多的流动性,带来更多的交易费用,同时这也明显有利于Synthetix,两者相互增益。

DeFi的乐高积木越来越多,可以搭建出越来越多的产品,未来的一年创新只会加速。

风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

要说目前全球最炙手可热的资产,肯定不是黄金,也不是股票,而是比特币。盘点2020年各类资产的表现,标普500指数累计涨幅约16.5%,沪深300指数上涨约27.2%,现货黄金、白银分别上涨约25.

1月18日16:10,金色财经数据显示,UNI及SUSHI持续拉升。UNI短线上涨,突破9.2美元关口;SUSHI短线上涨,突破7.7美元关口。至此,UNI创新高,SUSHI接近历史高位.

全景式回顾BTC的2020:全年挖出45万枚交易所净流失35万枚 PANews 刚刚 14 2020年开年,受“新冠”疫情影响,BTC与全球金融市场的共振加剧,未能幸免于暴跌.

比特币市场 2021年的第三周,比特币似乎开启了震荡走势,最低下探至30000美元的整数关口。虽然市场随后出现了数次反弹,且比特币也一度重返40000美元,但宽幅震荡的行情似乎伴随着美元指数的走.

2020年12月28日,我发表了一篇文章,预测美国加密数字金融市场在2021年的10个发展趋势。其中一个就是比特币的ETF申请会被再次提出。而且通过的几率会增大.

1月12日,AragonOne公司的CEO?JorgeIzquierdo宣布辞职。该公司是区块链项目Aragon的母公司,介绍信息显示其为「在线企业和去中心化组织提供自治解决方案的区块链企业」.