在1inch交易的时候,你还支付了哪些隐含成本?

2020年是DeFi快速成长的一年,在流动性挖矿的助推下,不到一年的时间內,DeFi的链上总锁仓量从5亿美金迅速攀升至330亿美金,随着各种各样新项目涌现,加密代币的数量越来越多,同时,加密交易对也迅速增加。

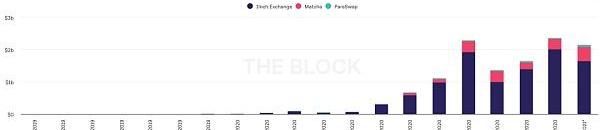

随之,可集成多个去中心化交易平台和代币的DEX聚合类平台开始逐渐兴起,成为继借贷平台和预言机赛道之后,又一个备受市场追捧的去中心化金融应用。近期风头正劲的1inch就是该赛道中市场份额最大的一家。按月交易量计算,截止1月12日为止,1inch占有78.5%市场份额,成为最大的DEX聚合平台

1inch到底有何与众不同之处?相比同类产品,1inch的交易成本真的是最低的吗?如果不是,那市面上还有哪些替代品?

1inch是什么?

在探究1inch的盈利模式之前,先让我们简单了解一下1inch是什么、它是如何成长的,以及它的实现原理。

2019年5月,1inch诞生于黑客马拉松。它是一个DeFi聚合服务平台,可以从其他多个去中心化交易所汇集流动性,为进行代币兑换的交易者提供最佳潜在汇率——对于拥有海量ERC20代币的以太坊生态来说,这是一个硬需求。

数据显示,目前以太坊区块链上已部署超过299,000个ERC-20格式的代币合约,与此同时,每日ERC-20代币转移量也于近期达到历史新高。这些代币被分散在各种不同的去中心化交易所,常常具有较低的流动性。

1inch有效充当了去中心化交易所生态系统的统一门户,将不同流动资金来源聚合在一起,让交易者有能力在在不同DeFi平台上进行有效交易。1inch会把用户希望兑换的代币订单「拆分」成多个部分,然后分布在多个「市场深度」中,每个部分会在不同去中心化交易所进行兑换。目前,1inch交易所从21个主流DeFi协议中获取流动性,包括0xProtocol、Uniswap、Bancor、Balancer、Kyber、Airswap等。

在黑客松露头之后,1inch于2020年8月成功获得由BinanceLabs领投的280万美金的种子轮投资,参投方包括FTX、GalaxyDigital、DragonflyCapital等多家机构。同月,1inch启动了自有的AMM做市平台Mooniswap。2020年12月初,1inch又通过SAFT的方式完成了1200万美元A轮融资,由PanteraCapital领投,ParaFiCapital、BlockchainCapital等机构参投。

按月交易量计算,截止1月12日为止,1inch占有78.5%的去中心化聚合业务的市场份额,成为最大的DEX聚合平台,在其身后分别是Matcha和Paraswap。链上数据显示,截止1月11日,1inch历史总交易量突破100亿美元。此前后一周,1inch的交易量也超过了10亿美元。1inch的历史总用户数量为8.6万,总交易次数为56万次。

标准普尔全球正在招聘一名DeFi主管以推动DeFi:金色财经报道,招聘信息显示,标准普尔全球正在招聘一名 DeFi 主管,以成功建立和执行 DeFi 团队战略。该职位将向标准普尔首席 DeFi 官 Chuck Mounts 汇报。招聘要求称,除了了解 S&P Global 的业务和产品线外,潜在候选人还应具备加密金融和 DeFi 方面的坚实基础。该职位的薪资范围在 107,100 美元至 212,975 美元之间,具体取决于地点、经验和资历。?

S&P Global 的 DeFi 团队涵盖区块链、web3 和元宇宙,以及去中心化金融。[2023/4/4 13:43:12]

来源:https://www.theblockcrypto.com/data/decentralized-finance/dex-non-custodial/dex-aggregator-trade-volume

1inch于2020年11月发布了v2版协议。相比于v1版,1inch?v2版除了在用户界面、gas费优化、降低滑点和协议集成方面有重大改进之外,还发布了一项杀手级产品「PathfinderAPI」——这是一个全新的探索和路由算法,除了能在多个流动性协议之间「拆分」一笔代币兑换交易之外,还可有效利用同一协议中的众多「市场深度」,通过为用户实时优化交易路径,获得最优交易价格。

「市场深度」,是根据公开买卖订单数量来衡量加密货币供求关系的一个重要指标。Pathfinder可根据不同「市场深度」为特定协议拆分一笔兑换交易,实现最佳买卖价格。在「源代币」和「目标代币」之间,它其实扮演了桥梁角色。

以下图中「将33YFI兑换成DAI的一笔交易」为例,在整个兑换流程中,最后一步发生在curve平台的「将USDC兑换成DAI的一笔交易」中,我们看到,Pathfinder根据当时市场情况路由出多个不同的市场深度。

1inchv2平台可以执行多路径兑换交易,作为兑换路径的一部分,1inchv2还支持「打包」、「解包」和「迁移」来自Aave和Compound抵押代币,也就是说,PathfinderAPI支持通过单笔交易兑换其他DeFi平台上的抵押代币,将原先需要执行多笔单独交易才能实现的功能化为一步,这不仅节省时间,还节省了gas费成本。

当前DeFi协议总锁仓量近548.9亿美元:金色财经报道,defillama链上数据显示,当前DeFi项目总锁仓量(TVL)为548.4亿美元,24小时内涨幅为0.18%。锁仓量资产排名前五:MakerDAO(82亿美元),Lido(73.1亿美元),Curve(58.4亿美元),Aave(54.1亿美元),UniswapV3(42.5亿美元)。[2022/10/29 11:54:52]

基于PathfinderAPI路由将2,500ETH换成Aave的抵押代币aWBTC的路由交易流程

PathfinderAPI的路由路径是实时计算的,由于路径会根据实际情况实时更新,因此相同的交易每一时刻产生的路径是不同的。这种动态的订单分割机制还可以为用户带来一个额外的好处,即大幅减少失败的交易数。

在其他订单分割的DEX聚合平台上,一旦组成路径之一的单价超过预设滑点限制时,交易就会失败。而PathfinderAPI的这种方式,在遇到相同情况时,则不会取消整个交易,而仅返回价格偏差导致无法交易的部分,剩下部分的交易订单则继续执行。

1inch营收模式遭质疑

1inch作为聚合平台的领头羊,可以说是继Uniswap之后的又一DeFi独角兽,其启动的代币空投和流动性挖矿活动更是获得了空前的关注和市场的青睐。

就在1inch受到市场热捧的同时,随之而来也引发了质疑:1inch虽然表面上为用户提供最优的报价,但实际交易成本并不占优势——最大声提出该质疑的是订单簿式去中心化交易协议0x的团队。0x团队还开发了名为「Matcha」的聚合交易平台。

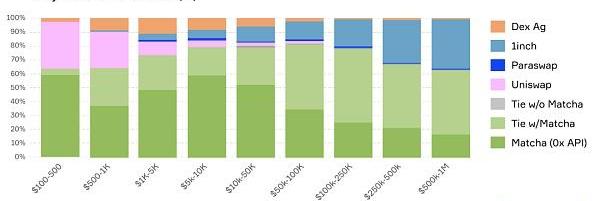

在0x团队对市面上一系列同类产品进行模拟测试,之后得出结论:0xAPI在72%的时间里打败了其他竞争对手,提供比1inch、DexAg、Paraswap和Uniswap更具有优势的调整价格。这意味着,一个交易者如果使用Matcha这样的0xAPI聚合平台,那么在70%的时间里都可以获得最佳交易价格。

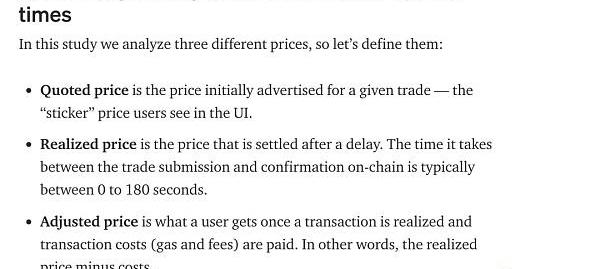

通常,报价被用作是衡量聚合平台表现性能的唯一指标,但实际上,最优报价并不一定带来最佳的「调整价格」。

所谓调整价格,是指扣除费用成本后实际的交易价格,也就是用户在链上完成交易并支付交易成本后最终的交易价格。

就像买机票一样,机票报价不是唯一指标,你还得注意是否有隐藏费用,比如行李费、优先登机和座位分配等费用,所有费用加起来的最终成本才是一名乘客最终支付成本。在聚合交易领域也一样存在这样的潜在费用,比如有些聚合平台前端报价是可以兑换出100美元,但最后的结算价格却只能兑换出90美元,这样的情况并不鲜见。

既然报价并不是用户最终支付的交易成本,这就提出了一个问题,即报价是否是比较聚合器性能的最佳指标?如果不是,那用什么指标衡量?

报告:DeFi 锁定的总价值从去年到今年增涨近40,000%:金色财经报道,根据一份新的研究报告,DeFi TVL的总价值从 2020 年初的 6.01 亿美元增加到 2022年的2390亿美元,增长了近40,000%?。大型机构交易(超过 1000 万美元)从 2020 年第四季度开始成为 DeFi交易的最大部分,到 2021 年第二季度增长到交易量的 60% 以上。?

该报告的作者 Amberdata 表示,大规模增长“仍处于早期阶段”,随着机构进入市场,未来几年锁定的总价值 (TVL) 应该会“急剧增加”。

即使越来越多的资金涌入 DeFi 协议,该行业仍然容易受到黑客攻击。根据 Chainanalysis 的数据,2021 年,黑客窃取了 32 亿美元的加密货币。尽管安全问题日益严重,Amberdata 的研究人员坚持认为,DeFi 技术的用例才刚刚出现,尤其是在金融基础设施和效率方面。?支持 DeFi 的智能合约还可以加快结算时间并支持复杂的金融交易。(blockworks)[2022/4/21 14:37:33]

0x在这篇文章中提出,调整价格才是衡量聚合器性能的最佳指标:

来源:https://blog.0xproject.com/a-comprehensive-analysis-on-dex-liquidity-aggregators-performance-dfb9654b0723

事实上,为了吸引用户,大部分聚合平台都会想方设法优化前端报价,为用户呈现更加「漂亮」的交易价格,但报价并没有考虑交易成本和费用,因此最佳报价并不一定总能带来最佳的调整价格,可能会让用户毫不知情的情况下支付了更多的费用,导致交易成本更高。

该文章以1inch为例指出,在报价、实现价格和调整价格方面优势依次下降,从22%下降到19%,调整价格的优胜率则降低为14%。这意味着,尽管1inch在20%的时间里报价更加有优势,但一旦涉及结算和成本费用,优势就大大降低了,而后两个指标显然与交易者的实际收益更加切实相关。

当交易资产的报价和实现价格之间产生差价,且当前者大于后者时,就会产生「正滑点」。

「正滑点」是一个很有意思的概念。举例来说,当用户购买ETH时,ETH报价为1000美元,由于网络拥堵导致最终结算时以太坊的市场价格已跌至995美元,但用户仍然需要支付1000美元购买一个以太坊,也就是说,交易者多付了5美元购买ETH,这5美元就是正滑点。

AXIS DeFi首发上线Gate.io开盘一小时涨幅46%:截至今日15:05分,AXIS DeFi首发上线项目上线1小时内涨幅达46%,当前价格为$3.6美元 ,为投票上币时投票认购价格$0.75美元近5倍。据悉,Gate.io于昨日14:00点开启AXIS DeFi上币投票并于今日14:00点首发上线AXIS DeFi,参与投票的用户均可分享66,666.6667AXIS空投。[2020/8/19]

拿走正滑点差价正是1inch的营收来源之一。2020年7月,一个名为「@camilleblanc」的推特用户贴出了自己通过1inch进行的交易信息,质疑1inch不够透明,隐藏收入。这位用户的链上交易记录显示,如果1inch为用户实际交易的结果比预估的交易数量多,1inch就会将这部分的收入划转到某个以太坊地址中。该推特用户表示,自己一笔交易中,约1400美元中有33美元的差价被1inch赚得。

尽管1inch官方当时针对该问题回应称,该用户获得了在网站页面中显示的交易数额,「我们不收取额外费用」,但是毫无疑问,这样一种营收方式引发了广泛质疑。

现在,1inch已经大方承认利用正滑点获得收益,将赚取正滑点转化成社区收益,并表示将这些收益发放给协议参与者,并且社区成员可投票自行决定这些收益应该如何分配。

尽管如此,在很多人、尤其是用户看来,提取正滑点相当于一种寻租,并且是一种边际寻租,不利于产品体验,会给用户体验带来了负面影响。

质疑正滑点营收模式的0x如何挑战1inch?

除了少量了解1inch正滑点收益模式的用户零零星星对1inch表达了不满之外,真正大声对这个问题喊话的是另一个去中心化交易协议开发团队0xLabs。?

正如前面我们提到,0x团队对市面上一系列同类产品模拟测试后得出的结论,认为0xAPI进行的链上交易可以在72%的时间里打败向1inch这样的竞争对手。这个结论自然被1inch的团队质疑,认为比较方式不科学,两个团队多次在推特上交锋,各执一词。0x协议的创始人WillWarren更是在推特上鼓励用户分享出被1inch收取正滑点的交易记录。

0x是一种基于以太坊区块链构建的DeFi底层协议,允许用户基于之上创建点对点交易。0x协议的交易机制是链下储存订单簿、区块链上完成订单结算模式。

0x并不直接对普通用户提供服务,事实上,作为一种底层协议,0x是面向开发者用户,即需要开发者基于其上整合以0x协议构建的订单,储存在自己的服务器中,以订单簿的形式显示出来。在0x协议的系统中,这种服务被称作是「中继方」,也就是我们熟悉的去中心化交易平台。

DeBank“DeFi项目列表”正式收录合规稳定币HUSD:据官方消息,DeBank已经正式在其“DeFi项目列表”中收录合规稳定币HUSD的介绍。“DeFi项目列表”是DeBank近期上线的索引产品,旨在帮助用户寻找优质以太坊DeFi项目,包括理财、贷款、保险、资产等分类。此前,DeBank发起项目上线的社区投票,HUSD从中胜出,成功加入绿色通道。

DeBank是一个DeFi钱包,专注于帮助用户发现优质DeFi项目、比较DeFi借贷利率与追踪DeFi投资组合。HUSD是由StableUniversal发行的合规稳定币,与美元1:1锚定,为用户提供安全、稳定、便捷的数字资产服务。[2020/5/29]

在这个由0x协议构建的去中心化交易生态中,没有「正滑点」、光明正大的收取交易佣金,是显而易见乐于被0x团队拿出来同1inch对比的事情。

我们有必要简单了解一下0x协议的运营方式。

在0x生态系统中,有各种不同类型的中继者,但其操作流程基本都一样,首先是由交易者创建链下订单,中继者发现并将其托管到自己的服务器中,然后其他人可访问该网站,发现订单并进行交易。

也就是说,链下参与者中继方是0x协议的B端用户,提供DEX服务,这些DEX面向终端用户显示0x订单,0x则为这类服务提供智能合约基础设施和流动性,支持它们能以去中心化的方式有效运行。

由于需要支付数据库和托管服务器的成本,因此中继者会收取一定的费用,这也是0x生态中一种重要的业务模式。

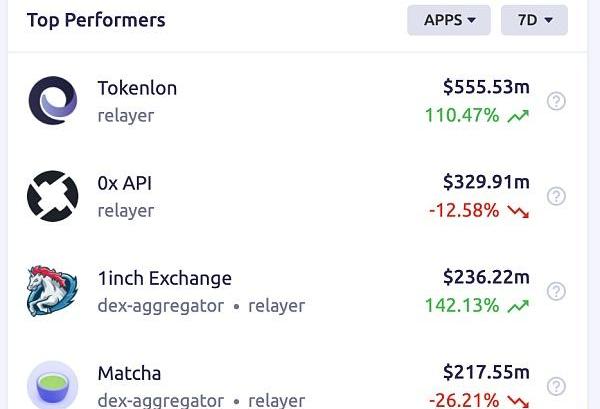

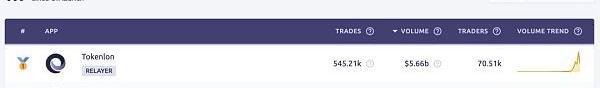

0xtracker数据显示,0x中目前最受欢迎的中继器包括Tokenlon、0xAPI、Matcha、1inch.exchange、DeFiSaver。

0x的核心产品是0xAPI,允许任何交易终端集成所有DEX的流动性,包括0x自有网络中和其他DEX协议的流动性。0x自有网络中的订单是指0xMesh广播的订单,在0xMesh中,网络将自动同步所有节点的订单,中继方则可通过0xMesh整理自己的订单薄,提升深度和更好的交易体验。在这个过程中,做市商可以扩大自己订单的受众,从而更容易达成交易。

0xAPI中的DEX流动性汇总

0x也有自己的智能订单路由,允许0xAPI的一笔订单可智能地从各个DEX获取报价,并计算在各个DEX完成订单的比例,以获取最优的价格。比如一笔订单可以5%来自Kyber,55%来自Uniswap,40%来自Oasis。

2020年8月,0x发布了新的报价系统RFQ,允许中心化交易所和OTC交易加密货币的专业做市商轻松进入DEX市场,以低风险进行大量交易,进而将中心化交易平台的流动性直接带给去中心化交易所和DeFi用户。更为重要的是,这种新的流动性非常易于使用0xAPI的DEX钱包和DEX应用集成。

现在,0x即将发布v4版本,将实现多个不同的功能改进,包括:

将聚合所有流动性来源为用户提供最佳价格,并引入Transformer的概念——这是一种可自定义的模块,能够对交易的资产执行原子操作;

在不牺牲功能的情况下改进gas费成本。按照官方的介绍,与v3相比,0xv4将RFQgas成本降低近70%,未完成订单gas成本降低了10%,通过0xv4的路由访问Uniswap和Sushiswap交易,甚至会比直接在其上进行交易更便宜;

协议可自动升级,无需现有的0x应用程序进行迁移;

提供即插即用的流动性,v4允许通过标准接口嵌入自定义链上流动性池,并轻松与所有其他流动性来源进行集成。

没有「正滑点」的替代交易产品有哪些?

尽管备受质疑,但是公平来说,1inch赚取「正滑点」的商业模式并非没有可取之处——对用户可能是药,但对1inch代币持有人来说,更像是蜜糖。

随着1inch代币已经推出,1inch团队正在把从「正滑点」中获得的收益将通过staking奖励的方式反哺给社区供应方,从而给1inch代币持有人带来高增长的收益。目前,1inch代币质押APY高达102%,高收益代币将可大幅引导社区增长,并被广泛认为是开源加密货币项目的关键价值驱动力。更强大的社区,将会给1inch社区更强大的病传播力,从而最有可能带来更大的用户增长和用户留存率。

当用户质疑「DEX聚合器是否应该拿走正滑点回馈给社区」这个时,本质上在问一个产品应该优先考虑用户利益还是盈利?对于「交易者」用户来说,当然希望交易成本越低越好,提取正滑点必然会损害用户的利益,导致他们向交易成本更低的平台聚集,这意味着,提取正滑点会给企业带来负的价值。但是,对于1inch代币持有人来说,该产品攫取正滑点的营收能力反而是值得关注的亮点。

我们相信,关于1inch正滑点的争论还会继续,短期内并不会有非黑即白的结论。在持续的争议中,却是关注一些没有正滑点的1inch替代产品的好时机。

Matcha:0x协议上面向消费者用户的DEX

Matcha是0x协议中近期攀升明显的一个聚合类DEX,也是0x协议官方推出的面向消费者用户的DEX。它于2020年4月16日正式上线,被称为「DEX版本的Robinhood」,希望提供简单易用的去中心化交易体验,促进散户需求,有望涌入更多DEX吃单者消化0x提供的流动性。

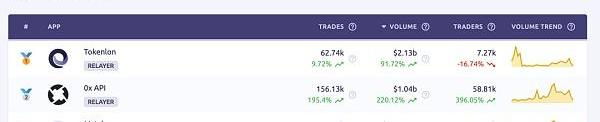

0xtracker数据显示,自发布以来,Matcha的增长迅速。无论是交易次数、交易量还是独立交易者,在过去30天内,增长幅度都非常迅猛。

值得注意的是,仅执行限价订单会被归结为Matcha之下,在Matcha上执行的其他类型订单则被归结为0xAPI之下。

和1inch一样,Matcha是一个流动性聚合平台,这类平台不依赖订单簿撮合交易,而是类似于兑币所的方式让用户交易。通过0xAPI,Matcha聚合了多个主流DEX平台的流动性,当用户在平台上下订单时,该平台的协议会将交易分割到几个不同的平台,包括0xMesh、KyberNetwork、Uniswap、Curve、Oasis和0x协议自己的流动性性来源,匹配出最佳价格。

目前Matcha没有发行自己的代币,0x团队也一直回避关于Matcha是否会发行原生代币的问题。

0x协议上最大的中继方Tokenlon

说到0x协议,就不得不提Tokenlon,作为0x网络中最为活跃也是历史交易量最多的去中心化交易所,其交易量累计已突破50亿美元,累计交易笔数达54.5万,此外,Tokenlon也是以太坊上的最大4个DEX之一。

不同于传统的0xrelayer,Tokenlon引入了类似Kyber的「多做市商价格聚合机制」,简称RFQ,通过使用询价架构将去中心化流动性带给大众,提供闪兑的体验。

在RFQ模式下,Tokenlon与专业做市商合作,当用户询问某个币种报价时,Tokenlon会在后端服务器中对所有做市商进行询价,聚合做市商返回的价格,并最终将聚合后的最优价格和订单返回用户。整个过程耗时目前只有几秒钟。而且这一价格类似于专业做市商的「承诺」,不会产生滑点损失。

Tokenlon结合链下撮合链上清算+闪兑交易体验的模式,尽量把两种模式的优点都集合到了一起,能够提供更优的价格和更好的体验。这样,可实现「所见即所得」交易模式,根据市场做市商的实时报价每秒更新价格,用户通过点击「立即交易」锁定价格,显示价格即最终成交价。

Tokenlon的交易额一直不低,大部分交易对是USDT-WETH,说明它的交易很可能主要是套利机器人。从下图过去30天中的唯一交易者数据可以看出,有7千多个交易用户,远低于0xAPI和Matcha的独立交易者数量。

DODO的聚合交易服务SmartTrade

DODO是基于主动做市商算法的下一代链上流动性解决方案,通过接入预言机,可提供比Uniswap低10倍的滑点。此外,DODO支持单边资产提供流动性,从而可避免无常损失和持仓风险,而且支持首次资产发行以及闪兑交易。?

值得一提的是,在v1.5版本中,去中心化交易平台DODO推出了集合聚合交易和链上最优交易路径的服务SmartTrade。SmartTrade支持聚合交易功能,除了自主开发的智能路由,还集成了1inch和0x的API,实现全市场100多个代币的任意互换,更支持自主添加代币地址进行交易,并提供链上最优交易路径。

此外,DODO计划于2021年1月底推出DODOv2,并发布三大全新功能:1.最低资金成本的资产发行,解决长尾资产流动性。2.众筹流动池,支持公平发行,解决首发抢跑问题。3.自定义做市工具,帮助专业做市商入场,满足项目方更灵活的做市需求。

参考资料

https://www.chainnews.com/news/736584804855.htm

https://www.chainnews.com/articles/752326323878.htm

https://0xtracker.com/apps

https://blog.0xproject.com/a-comprehensive-analysis-on-dex-liquidity-aggregators-performance-dfb9654b0723

https://blog.0xproject.com/growing-defi-with-the-help-of-professional-market-makers-0xs-new-request-for-quote-system-8d5fb08594bf

https://twitter.com/willwarren89/status/1340769927041589251

https://css.first.vip/hodl/images/sample.pdf

撰文:LeftOfCenter

标签:DEFAPI比特币TCHAdefi币有哪些Radiant Capital比特币糖果是什么意思quickpaymentchain

随着比特币从一种小众的亚文化发展为一种全球性的金融现象,主流媒体渠道都在研究什么是加密货币,他们究竟该如何报道它。结果并不总是美好的,尤其是在两者最初交会的时候。加密支持者经常抱怨媒体的偏见.

在过去的两个月里,比特币期权未平仓量保持相当稳定,但随着比特币价格创下历史新高,这一数字增长了118%,达到84亿美元.

作者:AdamGaltrey 编译:萌眼财经 在过去的几个月里,比特币受到了大量的关注。它在1月初创下了41,940美元的历史新高,并在一个多月内价值翻了一倍多.

即使你是在上一个大牛市的比特币最高点梭哈比特币,不到一个月你的资产也翻了倍,这无疑是一个前所未有的大牛市.

DeFi数据 1.DeFi总市值:271.08亿美元 市值前十币种涨跌幅,金色财经制图,数据来源Coingecko2.过去24小时去中心化交易所的交易量:16.8亿美元 金色晚报 | 11月14.

DeFi数据 1.DeFi总市值:297.04亿美元 市值前十币种涨跌幅,金色财经制图,数据来源Coingecko2.过去24小时去中心化交易所的交易量:14.5亿美元 金色午报 | 12月23.