作者:LongHashJoeWang

来源:LongHash

数字货币行业迎来“机构牛市”将比特币推上37000美元一个新的高度,据CoinMarketCap数据显示,截至2021年1月7日上午,比特币总市值近1年增长约364%?。

随着比特币价格突破前高20000美元左右,其价格加速上涨,突破30000美元关口仅用了约17天。除了“龙头”比特币价格持续突破历史新高,截至2021年1月7日除比特币之外的数字货币总市值近年也涨了约374%?,而其他未突破前高的主流数字货币正蠢蠢欲动。

行情 | BTC重新站上9600美元:火币全球站数据显示,BTC短时上涨近1%。已重新站上9600美元,现报9635.69美元,日内跌幅为0.66%。行情波动较大,请做好风险控制。[2020/2/25]

如此迅速的价格攀升背后或许酝酿着整个区块链行业等待了3年之久的“机会窗口”,或稍纵即逝。

在“机构牛市”的市场背景下,市场的结构出现了变化,有投资观点各不相同的早期孵化投资机构,有专注数字货币领域业务并购的顾问及金融卖方,也有更加灵活的对冲基金,还有来自圈外的互联网上市企业,例如今年高调买入7万枚比特币的MicroStrategy。总之2021年的市场博弈与2017年相比更加多元化,竞争加剧。

亚太和北美是目前数字货币领域机构专业化程度最高及市场最活跃的地区,在2021年来自东西方的这两股力量将会对市场产生更大影响。

声音 | BitTorrent创始人:以太坊分片只是进一步重新定义“全节点”:据AMB Crypto今日消息,针对以太坊分片,BitTorrent创始人Bram Cohen认为,分片并不是区块链可伸缩性的唯一选择,Cohen分析称:“以太坊关于分片的提议进一步打破了这一点,它本质上要求矿工拥有所有分片,这……不是分片,它只是重新定义了全节点,意味着全节点的职能被弱化。”[2019/11/25]

欧美持续押注“开放金融”

当2018~2019年北美互联网风险投资机构AndreessenHorowitz(a16z)?对DeFi类产品如MakerDao和Compound及Synthetix进行投资时,亚洲的机构正为各类新公链运作忙得不可开交。

仅不到2年的成长以太坊生态的DeFi已成为一个亿万级别的新生态,TVL锁仓量目前有约700万以太坊,币本位年增长率约130%。

声音 | Jake Chervinsky:重新引入代币分类法是漫长立法过程的第一步:美国政府执法辩护和证券诉讼律师Jake Chervinsky发布推文称,美国国会重新引入了“代币分类法”。这是漫长的立法过程的第一步,最终的法案可能与今天的草案有很大不同,可能不会很快看到投票表决。[2019/4/10]

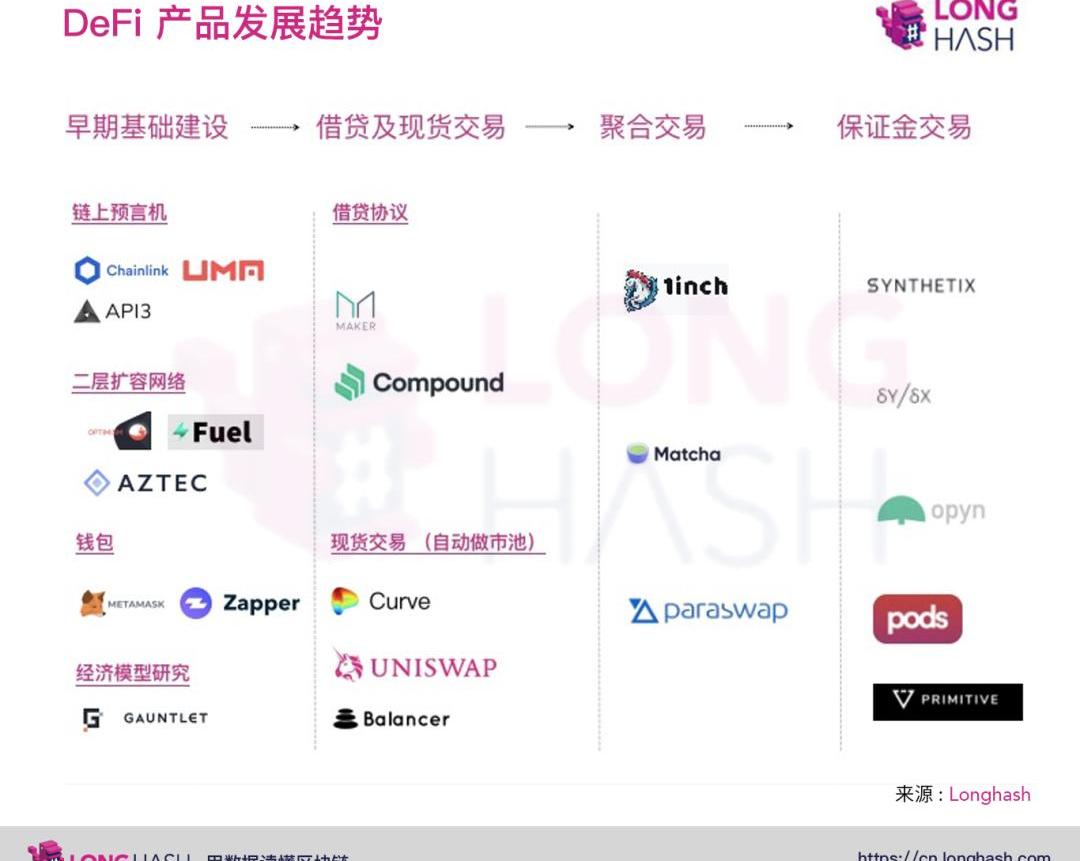

DeFi生态的发展有着紧密且快速的节奏,非常有“机构化”的特征。在2020年1季度,C端用户真正开始使用到DeFi产品,而早在17年末对去中心化金融类产品底层基础架构的投资已经开始,如面向开发者的各类模块和免费api接口,预言机等;面向用户的自我托管钱包,DeFi资产管理工具等。随着基础设施的完善,这些搭建在以太坊公链上的金融平台引入了AMM机制冷启动其产品,在2020年2~3季度风头无二并将以太坊的链上Gas拥挤程度推至巅峰。

声音 | 国际清算银行:监管新闻会影响比特币价格:国际清算银行(BIS)的一份新报告称,比特币市场受到与监管相关新闻事件的影响。报告称:“尽管加密货币通常被认为是在国家监管范围之外运作的,但实际上,它们的估值、交易量和用户基数对监管行动的新闻有很大的反应。”[2018/9/25]

值得一提的是,不仅仅是产品的投资,还有前沿理论的探索,如CoinbaseVentures孵化的经济模型研究机构Gauntlet对Uniswap、Compound的经济模型和协议治理有着显著影响。

由于以太坊DeFi生态的“可组合性”,各类流行的去中心化交易平台以及面向各类AMM池的聚合交易平台逐渐兴起,帮助DeFi玩家在整个市场流动性中搜寻最优价格。

来自北美和欧洲的项目Uniswap和1inch(聚合器)在2020年第3季度和第4季度分别进行大额空投奖励用户,再一次向全球区块链行业展现DeFi生态的魅力。

随着DeFi类现货交易场景的被验证,接下来市场对交易效率和资本使用率需求会上升,会进行更加复杂的链上金融服务的探索。比如,在二层网络与去中心化交易所结合为普通用户降低Gas损耗,和对提升资本效率的期货期权类衍生品的各种保证金交易。

FrameworkVentures是北美领先的DeFi领域投资机构,从2020年便从早期的基础设施投资转向保证金交易的DeFi平台,目前从公开信息中可得知,仅DeFi期货期权类的同类产品就有4个,可谓是相当看好该赛道。

亚洲专注“后公链生态”和交易升级

新加坡、及香港的投资机构依然活跃于中心化金融产品,如理财钱包、交易平台及新一代公链的生态建设,这些都得益于其散户用户基数庞大的市场环境。于2020年新上主网的两条区块链Filecoin及?Polkadot的生态在中国非常受欢迎。Filecoin的矿机生意到云算力等产品需求很多来自中国,而据PolkaWorld报道,Polkadot社区由100个团队和项目组成,其中30%是中国团队。火币也推出了类波卡生态专区,目前有11个项目的代币在交易中。

活跃于亚洲的机构如Hashkey等也持续地对“后公链”的生态进行着投资与孵化,主题从Eth2.0、波卡生态到即将上线的Dfinity等,都值得期待。

与欧美机构主张的DeFi主题投资不同,亚洲在中心化金融方面有着“相对优势”。目前影响力最大的衍生品及现货平台依然活跃在亚洲地区,Okex、Huobi、Binance交易平台均在今年上线了欧式期权的业务。Okex与FTX在2020年的年底同一时间推出了类似“组合保证金”的产品,以满足高级交易者和大客户对高资本使用率的需求。可以预见的是,2021年中心化交易赛道的大升级将会对DeFi形成更强的竞争力,打破”行业内卷“的论调。

2020年,伴随着机构对数字货币的影响力日益扩大,数字货币的周期也逐渐清晰并且迭代更加迅速。

代表着“聪明钱”的VC和对冲基金们,对区块链与数字货币这一新兴领域有着浓厚的兴趣且对未来行业发展有着不一样的主张观点。尽管亚洲与欧美的业务发展在多方机构的影响下出现了短暂的分歧,随着数字货币价格的整体大幅增长,2021年注定是创新者和高级玩家百花争鸣的一年,而这仅是一个新金融时代的开始。

文章系金色财经专栏作者牛七的区块链分析记供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别,谨防上当.

机构来了,牛市来了,机构参与数字资产市场也迫在眉睫。当这种情况发生时,值得思考的是,高度监管的金融公司的进入将如何改变加密行业的市场基础设施.

本文来源:数字金融资产研究中心,原题《李礼辉:数字经济新元素——数据要素与数字安全》12月31日.

比特币的市值暂时超过了特斯拉,因为加密货币的价格飙升至新的ATH,达到41940美元。尽管由于一波更正导致比特币在发稿时出现了一点下跌,但多头人士称,在美元疲软和机构需求增长的情况下,比特币将朝.

作者:小张讲区块链 昨天,Cover在Medium上发了一篇关于“以旧换新”的文章,详细讲述了新Cover代币的经济模型以及兑换方式。至此,广大受害者们终于可以挽回自己的损失了.

摘要: 就质押总价值而言,Cardano已经超越Polkadot,成为最大的PoS网络。在过去一周里,Cardano经历了质押热潮,这可能是其价格上涨80%的结果.