最近关于FIL+DeFi的概念比较火,我们来聊聊应该关注的点,通过思考的方式寻找适合自己的去中心化产品。

9月22日,Filecoin项目负责人Colin在SpaceRace1庆典上提及DeFil的想法,希望借助以太坊上的生态来实现Filecoind的DeFi。目前而言,DeFil市场比较急切的应用是矿工对FIL借贷的需求。

DeFi+FIL=DeFil,来源:Filecoin官方,2020-09-22

之前在《Filecoin抵押背后的“借贷潮”》一文已经提及过中心化借贷,这次我们来聊聊去中心化借贷。

1)去中心化借贷是什么?

针对去中心化借贷,?户需要提供一些抵押品来进行借贷。随着身份验证逐步成熟,有可能会发展为信用借贷,这时不需要超额抵押的借贷形式。如果大行情波动出现资不抵债的情况,会出现资产清算的风险。

DeFil的设计和使用是:1、以智能合约来保障所有行为是可被信任的;2、为了促进FIL的借贷,加强流动性。因为以太坊的去中心化借贷产品比较成熟,同时官方会结合以太坊生态作为拓展,所以本文会借鉴以太坊上的应用来探索的DeFil的发展路径。

多链借贷协议Radiant Capital已开启关于利用初始ARB代币分配的提案投票:5月9日消息,多链借贷协议 Radiant Capital 已开启两项提案投票,其中 RFP-16 提案投票拟定义一个初始框架,概述 Radiant DAO 使用 Arbitrum 基金会初始 ARB 代币分配的方法,RFP-17 提案投票则侧重于Zap vesting RDNT into dLP的锁定持续时间机制。[2023/5/9 14:51:30]

2)借贷主要类型

去中心化撮合借贷:Dharma

Dharma是去中心化撮合借贷的项目,该种形式即是需要双方一对一的贷款和借款数量是相等的,即是需要对手盘。这种借贷方式可理解为一个去中心化的借贷平台,然后双方通过确认信息以及保证金后,展开的借贷协议,所有行为都是在链上。

只贷不借模式:MakerDAO

MakerDAO相当于有一个很大的资金池,然后资金池就里面有ETH和DAI。借贷人通过抵押ETH借出MakerDAO平台发行的稳定币DAI,MakerDAO只有贷款方没有借出方。

聚币Jubi:关于假借聚币名义开展募资宣传的重要声明:针对多家项目借用“即将上线聚币”的不实消息在社群进行募资一事。聚币Jubi平台向金色记者回应称,聚币从未帮助过任何项目在社区进行募资,更未承诺该类项目上线交易。聚币Jubi提醒广大社区用户对任何涉及私下转账、交易的行为须提高警惕,避免发生不必要的损失。任何聚币动态以官网公告为准。

对于假借平台名义或恶意传播有损品牌形象的行为,聚币Jubi将保留追究责任的权利。[2020/7/6]

流动池借贷:Compound

Compound比Dharma优化了很多,即使不以绑定某个交易的对手盘获得利息为前提,而是把借方和贷方分别看作两个整体流动池,在流动性交易池进行借贷,即是总贷方和总借方的需求总数量之间达成的借贷交易。借款人支付的利息,会根据借贷的比例分配给所有放贷人,所以不会出现一对一借贷的低流动性情况。

对于DeFil借鉴来说,其功能肯定属于有借有贷的形式,因为被借出的FIL需要被用作抵押,同时流通池的形式会大大提高借出资产的利用率,也适合多样性的借贷者。

3)DeFil的关键点

动态 | Roger Ver认同亿万富翁Mark Cuban关于比特币采用问题的评论:“比特币耶稣”Roger Ver在推特表达了他对亿万富翁Mark Cuban的支持,Mark Cuban在过去几周里一直在与加密界进行激烈的辩论。Ver表示, “加密社区应该听取Mark Cuban这样的真正商业人士的意见。加密货币需要非常简单,每个人都可以轻松地使用它来解决真正的问题。”Cuban最近在推特辩称,比特币支持者不需要想出复杂的论点来说服他站在他们那边。取而代之的是,他们需要简化它,以使加密货币对主流更具吸引力。两周前,他声称,他并不反对比特币本身。他觉得比特币的问题是它缺乏消费者。因此,他敦促激进的比特币支持者让他们的邻居相信第一个去中心化加密货币(即比特币)的优势。(U.Today)[2019/12/30]

根据以上项目分析,我们可以得出一些关于去中心化借贷的关键点:流动池形式、超额抵押、抵押资产追加、交易价格、利息设定。

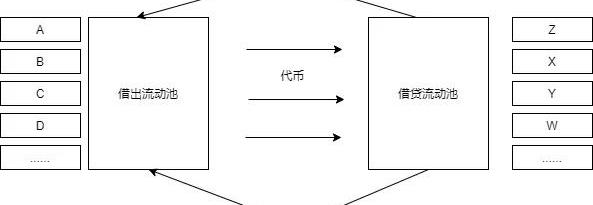

1、流动池形式。因为点对点的借贷效率过低,很难顺利撮合交易,导致闲置FIL难以使用。如借出方A有100个FIL可出借,但是借贷方Z需要200个FIL,A和Z达成不了借贷交易。此时,就需要为Z找一个刚好可借出200个FIL的出借方。而流动池的概念就是涵盖所有出借方和借贷方池子,出借方池子可能会包含A、B、C、D、E、F.......所有金额,对于Z借贷200个FIL的需求,就可以从出借方池子中满足,利息收益则均摊。

声音 | 王新喜:将在1-2天内发布一些关于LTC有趣的内容:莱特币基金会联合创始人王新喜在推特表示,将在1-2天内发布一些关于LTC的有趣的内容。[2019/9/6]

流动池借贷交易,来源:IPFS原力区,2020-12-22

2、超额抵押。目前阶段,无论是中心化借贷还是去中心化借贷,都需要其他加密资产进行抵押,而在DeFi中较常见的是超额抵押,不同协议超额比例不同,市场上主要为100-150%。如,假如A需要借价值100元的FIL,可能需要进行抵押150元的ETH、BTC或者其他支持资产等。

3、质押资产追加。所有抵押债仓位都有统一的超额抵押率要求,如果抵押品下跌,平台就需要补充抵押品或清算,以维护借贷人的资产安全。如果抵押率低于清算率,就会触发抵押债仓清算,平台直接通过智能合约拍卖或出售,类似于股权质押融资中的平仓机制。

4、交易价格。交易价格包含借贷价格和清算价格,即操作借贷行为/清算行为产时的定价问题,有中心化和去中心化决策。中心化决策惯常做法参考一些中心化机构价格或持币者投票价格,去中心化决策即是通过一些参数设定或者预言机做决策。

OKEx关于子账户的邮箱验证调整:OKEx发布公告称,为了方便主账户和子账户之间的管理,进行以下调整:在子账号安全设置中,设置/重置谷歌验证码、设置/修改资金密码、设置/绑定手机号过程中,如需输入“邮箱验证码”,则平台将验证码发送到所关联主账户的邮箱中;子账户无需绑定自己的邮箱;之前已绑定过邮箱的子账户,相关验证码也会发送至主账户的邮箱;为避免子账户无法使用相关功能,请对应主账户绑定邮箱。[2018/4/19]

5、利息设定。借贷利息的设定也分中心化或者去中心化,有些固定利率中心化做法,但流动性较低;有些则是通过设定一些参与作为参考依据。

以上五点,其中借贷价格和利息设定最为关键,因为一旦操作不好,可能会给流动池造成很大的损失。

4)借贷价格解析

随着今年DeFi火热起来,闪电贷被报道遭遇了多起攻击,损失了数百万美元。随后我们发现,多次遭受攻击的原因都是基于价格设定的漏洞,那么我们该如何正面价格?

关于借贷价格有两种来源:链上和链下。

链下即是通过行情软件或交易所价格API获取现有的链下价格数据,有可能会展开一些价格加权,并将其带到链上。该方式反应较慢,存在有一定的滞后性,容易受中心化机构的价格变化而被操作交易;

链上即是通过查询链上去中心化交易所,计算而得出。目前该方式比较主流,但是也因有些算法不够精密而导致被操控市场。

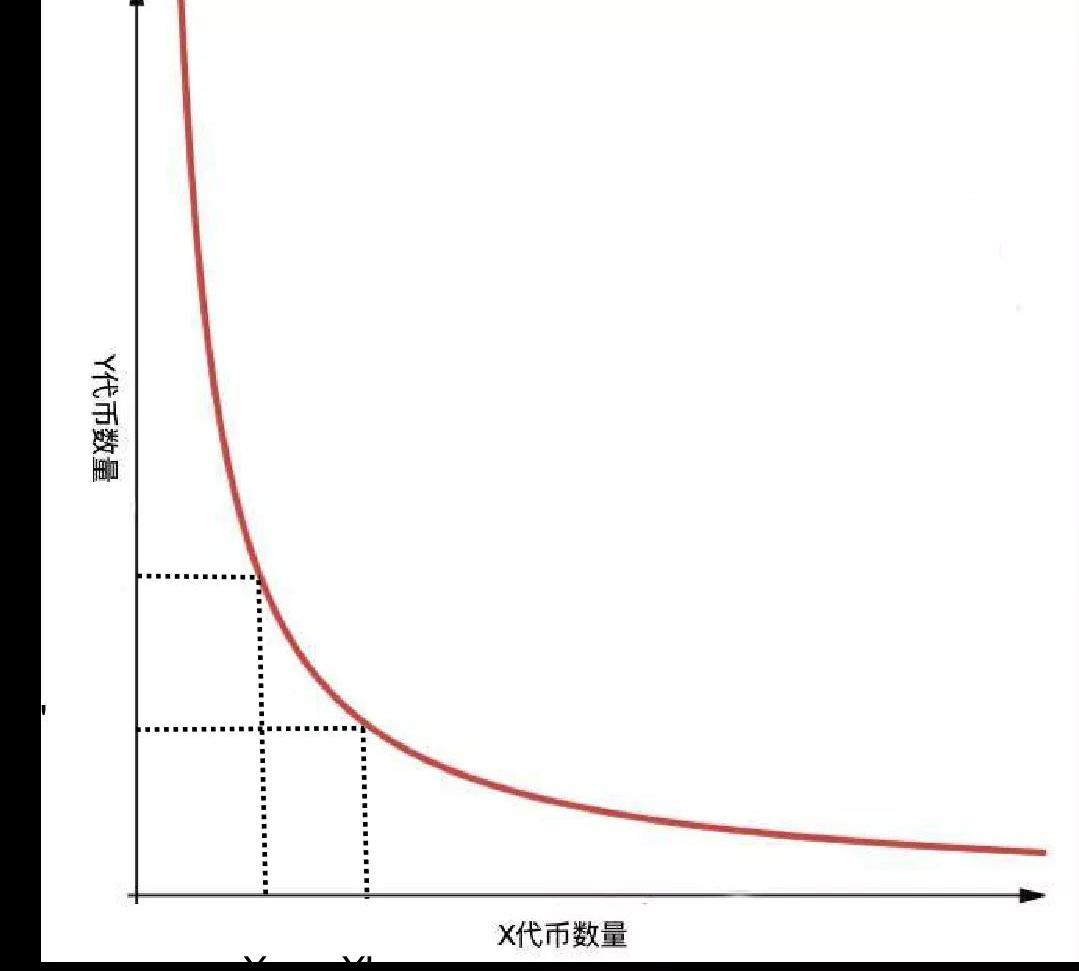

以最经典的Uniswap为例,展开一下价格的核算,希望可带来一些思考:

Uniswap数量的乘积固定和价值对等

在A-ETH的流动池里,X*Y=k。X、Y分别是流动池里A和ETH的数量,该资金一般由流动性提供者LP提供,可理解为他们提供这些通证作为市场借贷。

来源:Uniswap,2020-12-22

那么X、Y的数量如何设定,Uniswap设定了PriceA*X=PriceETH*Y①。那么如何求某个时刻的借贷价格?

交易前后数量,来源:Uniswap和IPFS原力区,2020-12-22

已知买入A代币数量为:X’-X,那么需要支付Y-Y’个ETH。那么当代入①,得出PriceA/PriceETH=/,即可理解为中心化交易所的交易对,而这块是去中心化的交易汇率。

因为A-ETH交易池PriceA*X=PriceETH*Y,随着购买A代币数量越多,X会越来越少,ETH的Y的数量会越来越多,直接提高了A对ETH的兑换价格,即是滑点过大。

部分投机者会利用A-ETH交易池“滑点”与中心化交易所的差别进行套利。所以有些DeFil的去中心化借贷可能会参考Uniswap的一些参数来设定价格或者利率,该行为可能需要继续完善,例如:加大DeFil的流动池,增加深度,避免大玩家出现导致滑点过快;加入一些中心化参考因素;以及后来UniswapV2中引进的时间加权平均价格,而不是某一时刻价格;如Banlance增加了一个W资产权重参数,拓展到三维的角度来核算价格,使兑换价格更加稳定。

5)利息设定解析

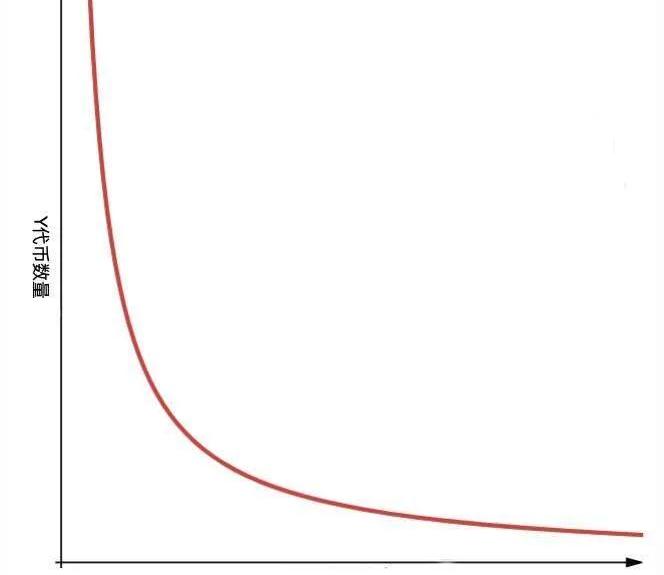

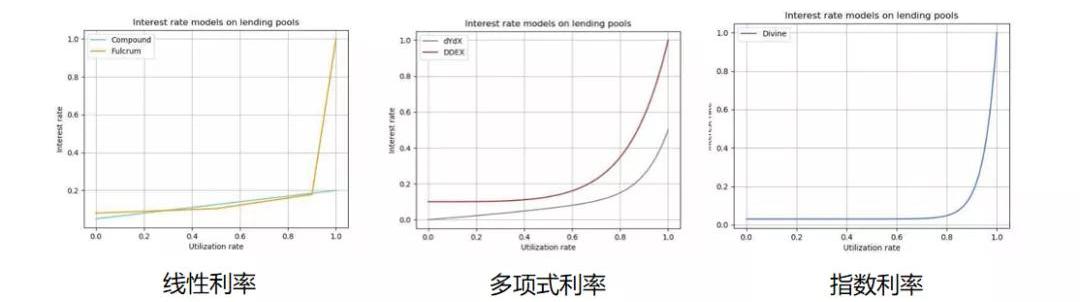

一般而言,在去中心化借贷利率中,利息模型主要为了符合项目的供需设定的,主要有三种:线性利率、多项式利率和指数利率。

来源:8btc.com,2020-08-21

以上三个利率函数都会以资金利用率作为一个横坐标,即借贷金额占总资金池的占比。

三者的设定主要是为了在不同阶段来进行激励市场或者实现平滑。线性利率则可以在不同阶段实现快速变化资金利用率;多项式利率和指数利率可实现在整个阶段平缓上涨的过程,不过可能上涨的缓慢程度不同,指数利率增长可能会相对较后。

6)DeFil现状

对于DeFil而言,主要需要实现的是激励市场上的出借方和平衡借贷双方的利率关系。利率在不同阶段参数有利于促进借出方的参与和借贷方的借入,需要根据市场行为来调整;同时也有些商家会发行的新型通证来作为激励,但其能否作为一个长期的稳定媒介需要值得深思,否则只会昙花一现。

以上仅仅是基于目前以太坊网络上的借贷项目做DeFil的研究参考,目前来说DeFil的直接实现可能需要跨链的实现,可能需要较长时间实现;间接的实现则是映射资产到ETH上,通过以太坊上的底层的协议来实现借贷功能。

总的来说,我们如果使用一个去中心化的FIL借贷产品,核心是需要考虑价格和利率的设定。价格方面主要是保障FIL价格是被合理评估;而利率则是保障我们的收益最大化。

编者按:数字人民币的试点进展备受期待。从中国人民银行成立专门研究团队到现在已过去6年,数字人民币真容初露,目前已在深圳、苏州、雄安、成都等地试点测试.

一周市场动态 火币上线COMP、THETA、OMG、XEM和KSM品种USDT本位永续合约。 期货市场 极端行情爆仓概况 过去一周,比特币飙升逾5000美元,涨幅高达近30%,本周三、周四比特币.

美国证券交易委员会起诉代币XRP发行公司Ripple,SEC认为Ripple发行的XRP是一种证券。XRP遭起诉一事今日继续发酵.

原文标题:最新术大曝光!Web3基金会的技术教育专家Bruno带你了解最新波卡局最近波卡热度挺高,子们也活跃了起来.

比特币的近期表现一直在挑战整个市场,以提升其竞争力,但是,到目前为止这还有一段差距。例如,尽管市场上第二大主流加密货币以太坊一直在增长,但在价格走势图上却没有比特币那么高,这最终导致了什么?好吧.

研究人员LeonidasHadjiloizou认为Ripple联合创始人、前CTOJedMcCaleb目前已经停止出售其持有的XRP.