「资本,是能够调动一个社会系统中经济资源的能力,其价值体现在能够带给资本持有者多少的利益。」,这是「胖协议」理论提出者JoelMonegro在2019年初提出的观点,再次定义了资本。

在一个经济体中,生产资本和人力资本决定着其经济成分以及收入的分配,金融资本决定着购买力的分布,各公司的权益资本决定着该公司的资源该如何分配。

那些无形资本有着同样的属性,例如资本掌控着市场规则,而社会资本决定了人们在所处位置所拥有能够调配的资源。

协议的治理权同样属于资本,治理权的拥有者可直接或间接地利用协议中的资源将自身利益最大化。而协议中资源的价值也就决定了协议治理权的价值。如果将协议治理权进行细分,本质上可分为治理权限和治理资本。

治理权限代表了修改协议规则的权利,而治理资本拥有者会根据规则调配协议内的资源。治理权限拥有者希望通过协议价值最大化将手中权限的价值放大,治理资本拥有者会选择将自身价值提供给将自身利益最大化的协议。治理资本拥有者不一定拥有治理权限,然而为了将协议价值最大化,治理权限拥有者会权衡治理资本拥有者的权益去修改协议的规则。

比特币协议中各群体所提供的价值

Tornado Cash治理攻击者在链上转移ETH、TORN代币:金色财经报道,根据 EtherScan数据,Tornado Cash治理攻击者在发稿前大约一个半小时进行了两笔交易。一笔100 ETH 的交易被发送到 Tornado Cash 路由器,该路由器用于该服务的资金混淆过程。另一笔交易包含 38,302.57 TORN,这是 DAO 的治理代币。

金色财经此前报道,在本周末恶意治理提案通过后,攻击者接管了 DAO。匿名安全研究员 Samczsun 报告说,攻击者利用该漏洞获得了治理控制权,但 Tornado Cash 中持有的大部分资金都不会被盗。[2023/5/25 10:38:13]

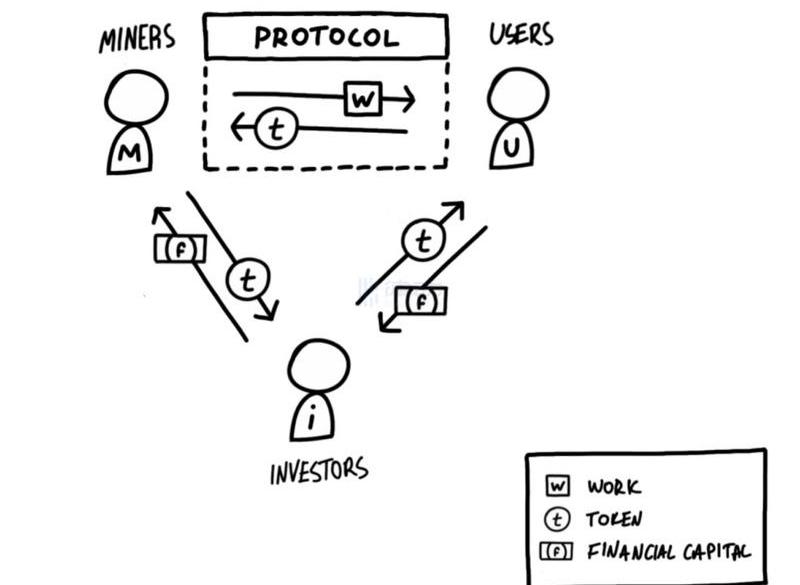

如果想看清一个加密网络的价值,我们需要知道一个加密网络中所包含的角色并了解其在网络中发挥的作用、所提供的价值及他们间的价值流转。借用Placeholder提出的加密网络三边市场关系,我们可以看到传统的加密网络是由矿工、用户以及投资人组成的。

比特币作为第一个去中心化加密应用,协议自身没有进行募资,其模型是最直接也最据参考性的。

Arbitrum生态最大治理代表TreasureDAO反对AIP-1提案:金色财经报道,据官方推特,去中心化游戏生态系统TreasureDAO表示作为Arbitrum生态最大治理代表,已对Arbitrum基金会提出的AIP-1提案投反对票。此外,TreasureDAO要求Arbitrum重新提交一份提案,其中要求更清楚地说明特别拨款计划的范围,并将AIP-1提案进行拆分。[2023/4/3 13:41:16]

矿工在网络中通过协议为网络提供服务,用户在网络中使用服务,投资者为网络的价值载体提供流动性并帮助网络资本化。

矿工与用户之间通过比特币协议进行交互,比特币作为协议的价值载体以区块奖励的形式被分发给为网络安全作出贡献的矿工们。投资者从矿工手中购买比特币,为矿工提供持续的现金流去维持日常运维开销。用户为了使用比特币作为价值存储工具以及价值交换媒介从投资者手中购买比特币。矿工为用户提供安全的记账服务,用户支付相应的手续费。

矿工为协议的冷启动提供了供给端必要的支持,保证前期在没有大量用户需求端转账的情况下能够正常运行,而维持矿工挖矿成本的则是区块奖励中的比特币。由于前期比特币网络并非十分安全且比特币自身流动性较差,比特币的价值也没有被完全发现,所以矿工之间并没有很强烈的竞争。

Maker通过提案治理投票KNC和ZRX成新抵押资产:6月28日消息,MakerDAO通过了KNC和ZRX成为Maker协议抵押资产提案的治理投票。同时,将Dai存贷利差从0%提高至0.25%,基础利率从0%提高至0.25%。[2020/6/28]

投资者分为两类,短线投资者和长期持有者。

短线投资者为比特币提供个长久的流动性,并成为了矿工与用户间的枢纽。短期投资者从流动性层面增添了比特币自身的价值,这也让更多用户能够直接与比特币协议进行交互。

长期持有者通过购买并持续持有比特币对比特币的价格进行支撑。币价的平稳保证了矿工手中比特币的购买力,从而推动挖矿市场的发展。比特币价格的增长使得挖矿有利可图,矿工间为了争夺出块的权利会不断提高算力,最终提升了网络安全性。

用户从需求端支撑着比特币协议。用户在进行每次转账时都需要支付一定的交易手续费,在区块奖励逐渐减少的未来,用户转账行为也将成为这个网络经济体中唯一的推动力。

随着比特币网络越来越安全,比特币的价值存储属性凸显价值。长期持有者也成为了用户。长期投资者以承担资产持有风险为代价换取币价的平稳和大众达成共识的时间。随着人们对于网络安全性及比特币价值存储属性慢慢达成共识,网络中的用户会逐渐增多,人们对于比特币的需求也将随之增长。在为网络创造了价值的同时也达到了长期投资者的最初目的。

国网四川将召集25家电厂要求治理违规直供电矿场:17日下午国网四川将召集25家电厂开会,要求治理违规直供电矿场。4、5月云南四川纷纷发文要求规范直供电矿场。在疫情影响下,一季度国家电网利润为负,打击传统的直供电矿场,有利于消纳示范区矿场与国家电网的利益,但对小水电与直供电矿场来说则是利空。(吴说区块链)[2020/6/16]

由此我们看出,比特币协议的价值是由矿工、用户、投资者三方共同相互维持的。

比特币协议中各群体的治理资本

由于任何人都可以对比特币进行分叉,所以任何人都拥有比特币网络的治理权限。从治理资本角度来看,由于矿工在协议的前中后期都为协议提供了巨大的价值,不管是前期的协议冷启动、代币分发,还是后期网络的安全性,所以矿工在比特币协议中有着绝对的治理资本。当任何人想分叉比特币时,首先要考虑的就是矿工群体的利益。若一个分叉链没有矿工对其进行各方面的支持,这个网络将无法承载任何价值。

投资者从价值载体的层面为协议间接地提供了价值。比特币作为协议的价值载体,其资产属性使其对流动性的需求极高。若一个资产失去了流动性,那么其价值将大打折扣,短线投资者为比特币提供了流动性支持。长期投资者以持有代币的形式从侧面帮助网络的成长及资本化。投资者群体在协议的价值增长中扮演着催化剂的作用,所以他们也拥有一定的治理资本,分叉者会将投资者需求纳入到考虑范围内。例如利用社区基金打通中心化交易所上币通道。

动态 | Synthetix计划在2020年从基金会治理模式过渡至DAO治理模式:基于以太坊的合成资产发行平台Synthetix宣布计划将项目从基金会治理模式过渡至DAO治理模式,将在其法律商业结构、协议治理、产品优化等三方面开启过渡,最终实现建立去中心化的SynthextixDAO。

Syntheix表示,计划在2020年实现两个方面的过渡,首先是将其项目的资产储备的控制权从基金会转移至DAO,其次是完善DAO的治理。[2019/12/18]

冷启动成功的网络的区块奖励将可以覆盖大部分挖矿成本,所以在前期用户所贡献的价值无法被完全体现。然而在后期没有区块奖励的情况下,交易手续费将成为矿工唯一的收入来源。用户的转账行为也将成为这个网络经济体中唯一的推动力。所以在网络后期用户将拥有越来越强的治理资本。

DeFi协议中各群体所提供的价值

我们再来看一下部署在公链上以智能合约形式实现的DeFi协议的价值流转及构成。

DeFi协议中的矿工以提供流动性的形式为协议带来了持续的可用性支持。DeFi协议的流动性又好似比特币协议的安全性,是协议的支柱,也决定了协议所能承载的价值。若比特币协议是不安全的,那么将没有人愿意使用比特币作为价值交换的媒介,更没有人愿意使用比特币作为价值存储的工具。若DeFi协议流动性池中没有足够的资产,协议将无法正常运作或给用户带来极差的使用体验。在DeFi协议的前中后期,矿工都为协议提供了最基础的价值。

通常,DeFi协议的短期投资者会在项目初期头矿期购买从一池挖出的治理代币,由于使用项目治理代币挖矿的二池挖矿奖励远超一池,短期投资者期望价格能够因市场热度及二池挖矿需求而迅速上涨,从而为币价提供了支撑。从中后期价值层面来看,短线投资者为那些对于项目有治理需求的用户提供了治理代币的流动性。当项目治理提案影响到用户或矿工利益时,利益相关者可从短期投资者手中购买治理代币进行投票。

DeFi协议治理代币的长期投资者通常是那些对于项目长期看好的用户及投资者,或者是那些持有许多代币的矿工。由于治理代币最关键的是其投票属性,而非资产的稀缺性,所以一般来说治理代币会进行增发,从而不断刺激流动性供给端,并试图保持治理权限的去中心化。对于那些已经持有许多代币的矿工们来说,持续的挖矿可以保持他们所持代币在总代币量中的相对占比以便维持他们对于协议参数修改的话语权。所以长期投资者以持币、稳定币价、持续为协议提供流动性的维度帮助协议的后续发展。

从用户角度来看,与比特币相似,在激励措施越来越少的后期,用户的手续费是维持矿工继续提供流动性的主要原因。所以在后期用户的价值将愈发凸显。

DeFi协议的安全性对于协议的价值也有着极大的影响。协议的安全受到多方面的影响。首先,底层公链记录着这条链上的每一笔交易以及状态变化。这意味着DeFi协议中发生的一切也由底层公链负责记录,所以其安全性很大程度上取决于底层公链的安全性。部署在一条安全的智能合约公链上的应用将具有更大的价值潜力。其次,应用的安全性还取决于合约的开发者,若攻击者发现合约逻辑漏洞,或开发者自留后门,那么合约中的资产将存在着极高的风险。所以智能合约的审计将为应用增添价值。当然,DeFi应用所调用及组合的其他中间件协议的安全性也直接关系到DeFi协议中的资产安全。

DeFi协议中各群体的治理资本

DeFi协议的治理代币量化了协议的治理权限,而治理资本却依旧无法被量化。

矿工作为作为协议主要资源的供给端带来了最大的价值。这也是为什么有许多人会以总锁仓量来判定一个DeFi协议的价值。由于流动性挖矿不会像PoW挖矿一样有大量的运维开销且不需要运行节点,所以流动性挖矿的成本约等于锁仓代币总量的无风险收益加上合约风险溢价,矿工无需大量抛售治理代币来维持挖矿开销。从治理权限角度来看,理论上若矿工长期看涨该项目,矿工将成为掌握治理权限的主要团体,对于修改协议参数有绝对的主动权。从治理资本角度来看,短期内矿工也占据了绝对的主导地位,这也是为什么流动性挖矿的激励大部分都分给了矿工。但长期来看,由于提供流动性门槛很低,无需特定生产资本的支持,所以其价值容易被取代。

对于DeFi协议的投资者来说,他们为协议的治理代币提供了流动性和价格支撑。若挖矿收益丰厚,投资者有可能成为矿工为协议提供流动性支持。虽然投资者拥有一定的治理权限和资本,但协议自身除了让投资者变为矿工外,很难控制投资者价值的去留。

用户做为协议资源的需求端,保证着协议在没有流动性挖矿的激励下能保持供需关系的平衡。从治理权限的角度来看,由于单纯使用协议服务的用户无法直接得到治理代币,所以用户并没有治理权限。然而从治理资本角度来看,与比特币协议相似,用户的使用将最终将支撑协议的价值,所以长期来看用户掌握着可观的治理资本。若协议想留住用户的价值,治理权限拥有者需要时刻保证用户的权益,不得随意寻租。

所以我们可以看到,无论是比特币协议还是DeFi协议,治理权限不等同于治理资本,治理权限可以用治理代币进行量化,但由各群体提供不同价值所决定的治理资本很难被量化。

参考文献:

《TheCryptoeconomicCircle》

《CryptonetworkGovernanceAsCapital》

《BitcoinGovernanceasDecentralizedFinancialMarketInfrastructure》

《Defi》

标签:DEFCHABLOCKCelsiusGenesisDefiQLC Chainblockchain.infocelsius币官网

转自:插兜小哪吒 DeFi中涨幅比较大,且魔性的币,要属AMPL了,被认为是最强“拆分盘”。首创的Rebase机制,在通胀的时候,激发fomo情绪,因为每天都可以分币,币价还涨了;但进入通胀时刻.

据DeFi项目方KeeperDAO最新发布的公告显示,从UTC时间11月3日7:00开始,KeeperDAO将开启初始生态系统奖励计划,总计向流动性提供者和清算人分发20万ROOK代币.

本报告将向大家介绍2020年9月数字资产界周评明星企业及其当选理由。 1、Telos携手Katalyo实现克罗地亚地产项目的数字化操作 随着基于EOSIO的区块链协议Telos宣布与克罗地亚的房.

两个月买入近4万个BTC,在上市公司购买比特币这个层面,MicroStrategy走在了前面。MicroStrategyCEO迈克尔·塞勒近期关于BTC的言论,更是语出惊人,诸如“比特币安全性是.

要点: OpenZeppelin是一家以太坊智能合约的安全审计公司。该公司创建了Defender平台,开发人员团队可以在安全代码之上构建代码。该平台已经被一些知名的DeFi协议试用.

原文:DappRadar译者:Odaily星球日报余顺遂11月5日,DappRadar发布2020年10月DApp生态系统报告。根据报告,2020年10月,以太坊交易量超过470亿美元.