译者:洁sir

在去中心化金融(DeFi)的世界中,去中心化交易所(DEX)为最重要且最核心的一环。其中最具代表性的为Uniswap,以一行简洁且优美的数学公式作为模型核心,建构出一个全自动的交易市场。Balancer则可看作广义的Uniswap,赋予Uniswap更大的弹性,让任何人都能在以太坊上打造自己专属的资产配置组合,且还具备自动再平衡的功能!相对的,Balancer的数学模型会复杂些,但本质与Uniswap无太大的差异。

本篇文将从Uniswap出发,用图解搭配四则运算介绍交易如何发生,再以简化的方式将其推广至Balancer的做市机制。

Uniswap恒定乘积做市商模型简介

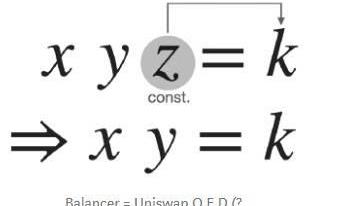

一切从这行简单的公式出发:

池中USD总量

X,池中ALT总量,K常数

在没人增加或移除流动性的前提下,池中两边代币总量的乘积为常数

然而上面那句话的叙述其实是错误的,每次只要有人进行交易贡献手续费,k值就随之改变,但改变的幅度极小。因此,为简化讨论以下的计算都先暂时忽略手续费的影响。

交易如何发生?

任何交易的发生都离不开上面那条等式,假设预期买入Δx个ALT,那会需要花费多少个USD?

买入及卖出会改变池内代币的数量

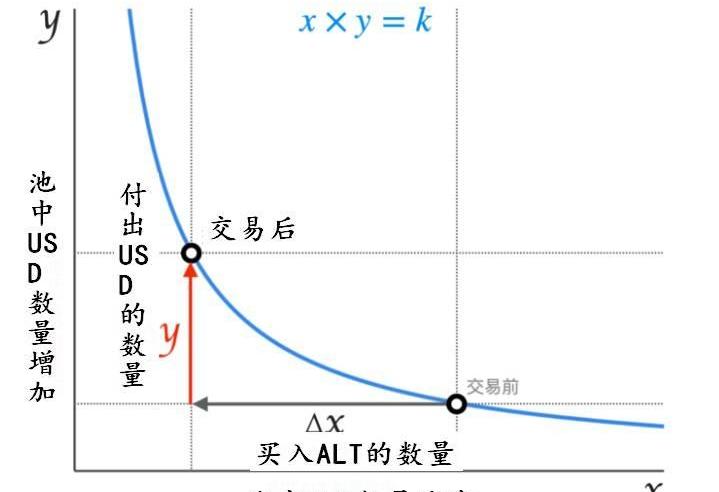

买入ALT会让池中ALT的数量减少;付出USD会让池中的USD数量增加。无论如何改变x或y,池内tokens数量必须满足前述等式,将其画成图如下,蓝线为双曲线的一支。

在蓝线的限制条件下,给定Δx就自动决定Δy,反之亦然。

所以只要有交易发生,该点就会在蓝线上移动。

成交价格如何决定?

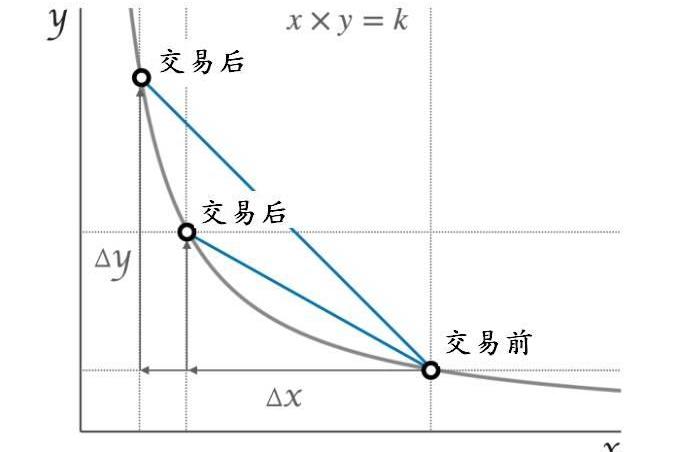

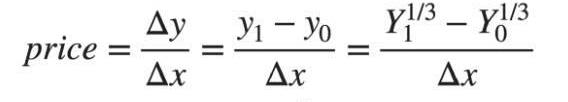

有了Δx及Δy后就能算出此笔交易的成交价格:

单位:USD/ALT

例如:买50ALT(Δx)花了100USD(Δy),成交价格就是100/50=2USD/ALT

由图可观察出,成交价格即为两点相连之直线斜率。

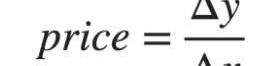

不同买入量对成交价格的影响

不同的买入量Δx会对应不同的Δy,而产生不一样的价格。一次买入越多,成交价格就越高,此即为滑价的成因。BlackHoleSwap以及Curve皆以神奇的数学或DeFi乐高的堆叠,很巧妙的减少了稳定币互换的滑价问题。

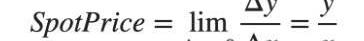

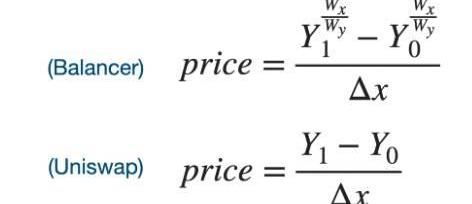

现价(SpotPrice)及总资产价值

所谓交易深度够好,不容易滑价,在DEX中代表流动性佳,正常人一次交易不会改变价格太多,以数学来表示即为Δxx和Δyy。所以在Uniswap中我们指的现价就是Δx非常小时的成交价。

看起来可能有点像是废话,但证明会用到微分

所以我们只要知道池内USD及ALT的数量就能算出现价,有了现价就可以算出池内总资产:

简单证明了在Uniswap的流动池中,两种资产永远会保持1:1,各占50%。由上可知,在此类自动做市商模型中,价格是在交易中产生,这点跟挂单搓合式交易有极大的差别。以股票为例,若市场预期大好,开盘即涨停(+10%),则唯一能成交的价格就只有涨停价。卖方能一次获得10%的利润,不会有任何中间的价格成交。但在Uniswap中,兼顾买方及卖方的流动性提供者会被方程式所限制,必须沿着线一路往上卖,此时无法将利润最大化。但相反来说,若市场大跌也会一路向下买,不用直接面对-10%的卖单。

Balancer简介

Balancer的数学模型看似复杂,但其实能看作一个广义的Uniswap,只需经过几个步骤的简化就能更直观地去理解其运作的机制。

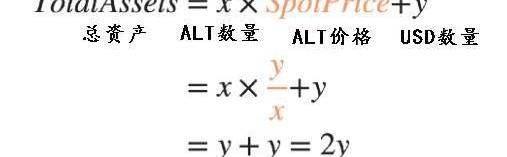

做市模型

为Balancer白皮书的定义:t为tokens的种类数;V为常数:W为权重,其总和为1

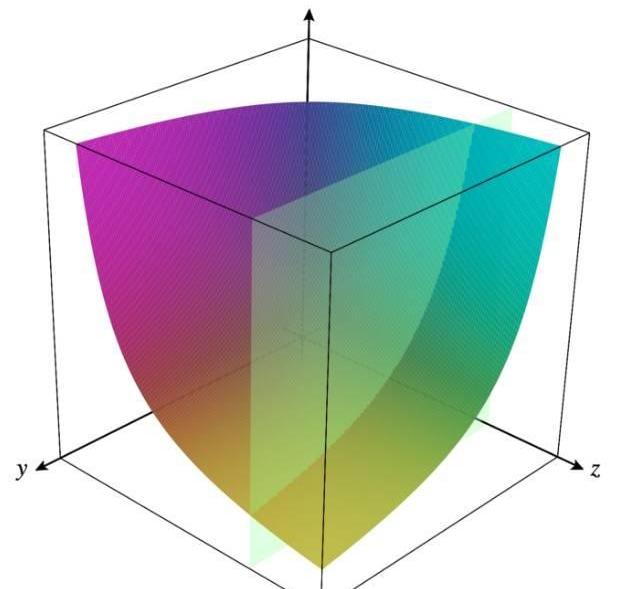

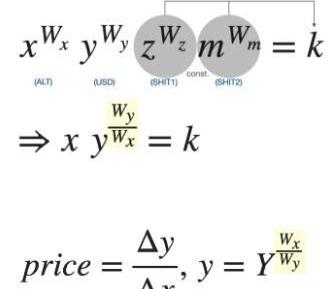

先将其改写为较为亲民样,这里先假设这个池子内只有3种资产

x,y,z分别为三种资产在池内的数量,k为常数

次方上的权重W即为该资产在池子内的比例,其总和为1(100%)。若将其设为1/3、1/3、1/3,则可再简化方程式:

有没有发现长得越来越像Uniswap!由于k跟k’都为常数,后面所有常数都统一以k来表示。

池中有三种资产,这样怎么交易?

先把其中一种遮起来,留下要交易的那两种即可。

所谓交易就是拿A币换B币。

假设x、y、z分别为ALT、USD、SHIT三种的数量,若今天打算用USD买入ALT,那整个过程其实跟SHIT的数量没有关系,因此可以将z当成常数合并到k之中,如此一来方程式就变得跟Uniswap完全一样了!

借图像再次说明这件事情:

三维曲面为函数xyz=k所绘制的图形,绿色为z=const.的平面,两者相交即为双曲线将z视为常数之后,剩下由x和y两个自由度所构成的二维曲线与前述之Uniswap数学模型完全相同。

可以说Balancer内其实藏着Uniswap!

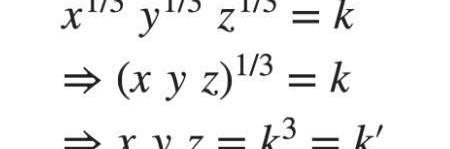

再复杂些:加入更多币种,任意调整权重

实际上Balancer的运作可以更复杂,例如HakaaFinance的流动性挖矿Pool2,用的就是2%HAKKA+4%DAI+4%USDC+90%BHSc$这个配置。但从前面的说明可以了解到,无论池内有几种币,在做价格计算时仅会用到2种,其他皆可看作常数。

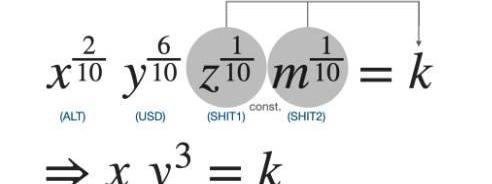

这边以20/60/10/10比例的ALT/USD/SHIT1/SHIT2池来进一步的说明:

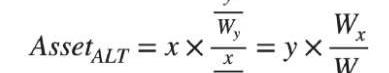

若每个币种的配置比例不均等的话,那无法将方程式化简成Uniswap的形式,会多出一个次方项。此时可再多做一次转换,重新定义变数,再次化简方程式:

重新定义变数

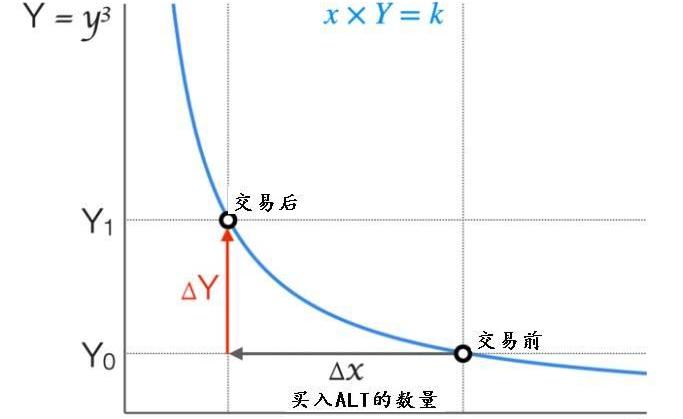

将y的3次方重新定义成Y之后,最熟悉的Uniswap又出现了!这时就能回头套用最初Uniswap的图:

经过座标转换后,Balancer跟Uniswap的数学式相同

接着就能按照前述定义计算成交价:

注:计算价格是以实际付出的token数量去计算,因此分子是Δy而非ΔY

资产配置比例如何影响价格?

有了上述概念后,接着将权重的数字以符号替代,重新再整理一次:

两个币种权重的比值决定价格变化的程度

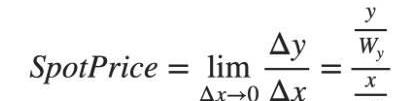

比较Balancer与Uniswap的成交价公式

由上比较可看出,在成交价的计算中Uniswap与Balancer的形式基本相同,唯一的区别只在次方项,且该数值由权重决定。

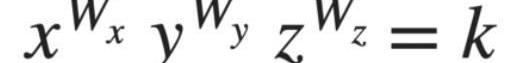

现价(SpotPrice)及总资产价值

如前所述,知道成交价的计算方式后,只要让Δxx即可求得现价:

有了现价就能计算出池内各个币种的价值:

池中ALT的资产价值

以上计算可证明个别资产=总资产×权重这个基本的事实。

代表无论池内资产数量如何变化,每个币种的价值都会维持在最初设定的比例。

在Balancer中打造自己专属的资产配置

如前所述,Balancer内部的每种资产会固定于初始设定的比例,我想这也是为什么要叫做“Balancer”的原因。因此我们可以利用此性质,在Balancer中打造自己专属,且全自动的投资组合!

假设举例来说:我希望自己加密货币的资产配置能固定为10%DAI+45%PERP+45%HAKKA。

状况1:单纯持有现货,将其放于钱包/交易所。当其中一个币种的价格产生了变化,整体的比例就会失衡,需自行在三个币种之间买卖以调整比例,此动作称为再平衡。要想一直维持比例必须频繁的执行,且还须精算每个币种要买卖的数量,既麻烦又花时间,还要花额外的手续费。

状况2:利用Balancer打造自己专属的流动池。若想将上述的流程自动化,则可直接在Balancer上增加自己专属的流动池。建好池后,当其中任一种币的价格产生变化,就会有人前来套利以平衡价格,相当于有人替我执行了再平衡的操作,如此不仅不需花手续费,还会有手续费的收入(Swapfee)。

备注:Balancer的router会自动在现有的池中挑选价格最好的交易,所以套利者不需逐池检查最优价格在哪。值得特别注意的是,以上说明必须在资金量体足够大时才能被妥善执行,因为要是流动池太浅,会非常容易滑价,滑价代表价格差,则router就会优先让其他深度好的池先被交易,此状况在比例不均的池尤其严重。

深度不足解决方式有二种:

1.多准备一些钱,让流动池变深。2.让别人加入你的池(SharedPool),或找现成的池去去增加流动性。

构建自己的ETFs

固定资产比例+再平衡即为市面上大部分ETF的运作模式。所以其实任何人都可以很容易用Balancer发行自己专属且指数成分自定义的ETF,LP代币即为该ETF的代币。此基金不仅不会有内扣的管理费用,且还会有额外的手续费收入!因为不需主动执行再平衡,会有套利者送钱来帮你做。

滑价(Slippage)分析

当有人建立了流动池后,任何人就能对其进行交易(Swap),而身为交易者最关心的就是价格。本节将简单探讨池子的权重如何影响交易深度。

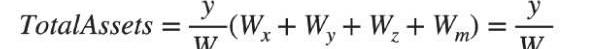

先来个小测验:假设有三种BalancerPool,流动性都是100M(USD+HAKKA)权重分别为:(1)20/80(2)50/50(3)80/20

试问:假设我手上有10M的USD要入场买HAKKA,哪个比例的池滑价会最小?

答案:(2)50/50-溢价20%其他两个分别为:(1)20/80-溢价29.67%(3)80/20-溢价33.08%

在这类Uniswap-like的DEX中,只要任一边的资产数量被大幅度改变,就会对价格造成严重影响。

10MUSD入场购买HAKKA,在20/80池中相当于一次增加池内50%的USD总量;在80/20池中则等同于于一次买走池内37.57%的HAKKA。所以50/50会是对两边影响皆最小的比例*,因而滑点最小。

此为10MUSD入场买HAKKA时的滑点图。横坐标为USD的权重

由图可观察出,比例越极端,滑点越高,这也是为什么当初DAI/YFI的98:2池开挖之后YFI会暴涨的主要原因之一,那时很多人在没研究透彻的情况下直接单边增加流动性,或者直接在Balancer买入YFI,从上图可以看出这种买法会疯狂的拉抬币价,使YFI疯狂的翻倍。

注*其实理论上滑价最小的比例非刚好50/50,而是会略小于50%(USD)。

提醒:实际交易时,滑点的大小在Balancer中会以“PriceSlippage”来表示,在Uniswap中则是写“PriceImpact”。但若以不同的单位去计算滑价会得到不一样的数值,所以建议在交易时不要看Uniswap或Balancer上Slippage的数字,请直接看它预估的成交价格。

损益(ProfitandLoss)及无常损失(ImpermanentLoss)分析

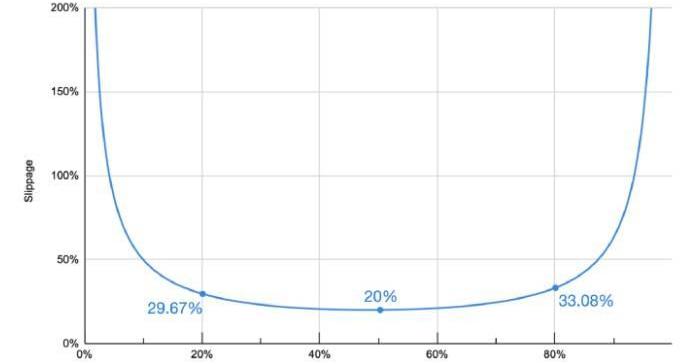

无常损失不等于币价下跌后总资产的亏损。假设一个状况:我看好HAKKA将来会涨,所以想买入持有,且手上有一笔能拿来投资的资金1,000USDC。依据个人风险承受能力的不同,每个人的做法会不同。

可能出现的状况如下:

1.100%梭哈买入,承担所有大起大落的波动风险。2.98%近乎梭哈买入,仅保留2%现金。3.80%部分买入,稍微降低些波动风险。4.50%一半买入,预留一半现金,保守投资。

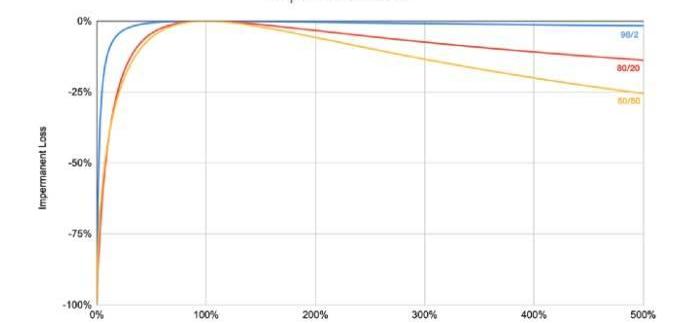

此时手上会有部分HAKKA及部分USDC,这时除了单纯握着现货之外,还能选择将所有资产都投入流动池,池内总资产变化如下图:

在Balancer中,各种比例的流动池内的总资产变化。

显而易见的,一次买入越多HAKKA,资产变化得越剧烈。若有预留现金,虽然涨的时候会少赚些,但跌时也会少赔点。一旦投入流动池之后任何人都能前来交易,好处是能获得手续费,但坏处是会有无常损失,相较于不进池,可能会有额外的损失。

相较于拿着现货,进池后因价格发生变化而产生的额外损失

50/50的池会有最大的无常损失,价格变化越多,额外损失越大。但对于流动性提供者而言,只要交易手续费的收入大于无常损失,那就会比在池外的HODLers有更高的收益。

到底要用什么比例

先简单整理一下以上资讯,以两个极端来举例:

50/50:基本上是最不易滑价格的比例,能提供最稳定的交易,这也是为什么Uniswap使用起来很香的原因,能有最大的交易量及最多的手续费收入,但是会有最大的无常损失。

98/2:几乎没有无常损失,但此交易对非常容易滑价,价格十分不稳定,无法吸引人前来交易,因此交易量势必较小,手续费也因此较少。

这是天秤的两端,需要在两者中做取舍:无常损失越大,滑价越小;无常损失越小,滑价越大。

流动性的增加对于一个项目的发展来说是很重要的,好的交易深度能让更多人参与二级市场,因此出现了各种奖励机制吸引大家主动增加流动性。

80/20是个折衷的选项,有不太大的无常损失,同时也具有不错的价格稳定性,此即为PerpetualProtocol选择此以比例作为奖励池的原因。另一方面还能降低投资者的风险,不用梭哈PERP,手中能保有一些现金,降低整体资产的波动率,面面俱到,两全其美。

结论

个人认为Uniswap及Balancer等AMMs的出现是去中心化世界的一大里程碑,能以一条简单的方程式建构出一个全自动且完整的交易系统,再搭配奖励机制吸引更多人投入,以正向的循环让整个生态更加完善。若有兴趣参与这个市场,除了关注商业模式外,多了解运作原理也能避免自己不小心落入陷阱——至少要知道自己如何归零的。

原文链接:AutomaticMarketMakers(AMMs)Mechanism:UnderstandingBalancerfromUniswap

摘要:一份Spadina测试网的简单报告;新测试网Zinken即将推出。Launchpad已经启动;创世押金期为一周Spadina测试网完成报告用于演练创世活动的Spadina测试网在上周二启动.

2020年,新加坡和全球其他主要经济体一样都面临新冠(Covid-19)疫情的严峻挑战。在抗疫最紧张最关键的时刻,2020年7月20日,新加坡金融管理局(MAS)仍然适时刊发了《金融服务行业新综.

转自:加密谷live 作者:?ClaraMedalie最近去中心化金融的发展展示了 以太坊 作为先进的 点对点 金融系统的基础设施的潜力.

全球超大规模云平台及基础设施供应商谷歌云将加入EOS社区,并致力于发展为EOS网络上的EOS节点.

我在这个系列的前面几篇文章中,介绍了美国房地产通证市场的基础设施。相对于两年前,此方面的基础设施已经有了很大的改进。但是在房地产通证业务的商业模式方面,此方面的进展却相对比较缓慢.

随着去中心化金融行业爆炸性的增长,大量用户开始使用DeFi治理代币进行收益耕作,与此同时,Uniswap推出治理代币UNI也推动了平台交易量大增.