来源/LongHash

2018年和2019年间,领先的去中心化金融协议MakerDAO在增长上遇到了困难。该协议为用户提供以多抵押美元稳定币DAI支付的去中心化贷款,其合约内锁定价值却在3亿美元止步不前。

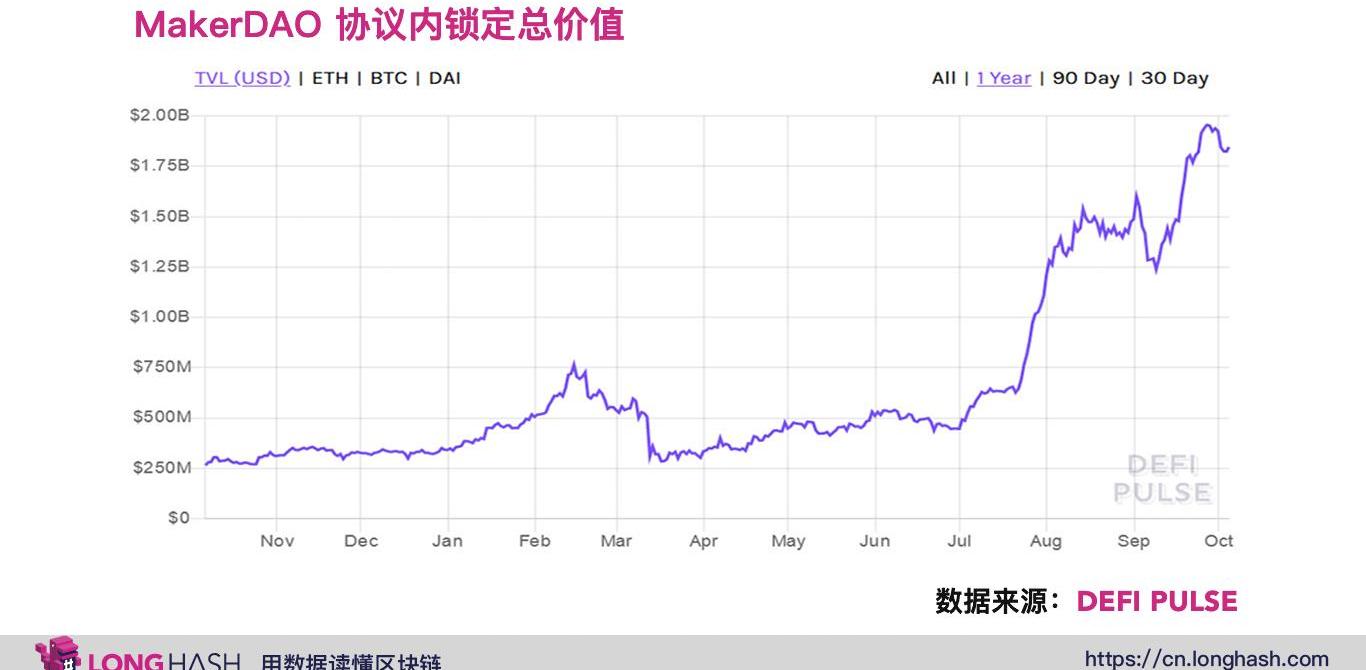

这种情况从最近几个月开始有了变化。现在有价值近20亿美元的多种加密货币被锁定在MakerDAO的合约中,推动了DAI流通量的增加。

什么是MakerDAO?

MakerDAO是一个去中心化的自治组织,允许特定加密货币的持有者申请超额抵押贷款。这些贷款以DAI的形式支付,DAI是一种去中心化的稳定币,通过货币政策杠杆与1美元的价值挂钩。用户可以通过存入协议所接受的加密货币来生成DAI,目前接受的加密货币包括ETH,USDC,WBTC和BAT。

Arbitrum生态收益指数协议Arbitrove将上线治理Token TROVE:2月17日消息,Arbitrum生态收益指数和策略保险库协议Arbitrove将于北京时间2月17日22:00在Camelot的Launchpad上线治理Token TROVE。TROVE总供应量为10亿枚,20%将用于公开发售,起始价为每枚0.0025美元。

ALP是Arbitrove协议的第一个指数,是一篮子精选的蓝筹Token,如GMX、MAGIC和GRAIL,用各种策略部署为用户创造收益。[2023/2/17 12:13:02]

MakerDAO的货币政策由Maker代币的持有者把控,他们会动态调整各种杠杆,以确保DAI的交易价格维持在1.00美元左右。这些杠杆包括但不限于利率、DAI储蓄率和全球债务上限。

OKEx矿池正式上线Waves锁仓挖矿服务:据官方消息,OKEx已上线Waves锁仓挖矿服务,最低锁仓量仅需10Waves,更多详情查看OKEx官网。OKEx矿池依托数字资产交易平台,支持PoW和PoS、类PoS机制,为用户提供安全稳定、公开透明的多币种多类型创新挖矿服务。[2020/9/8]

锁定在MakerDAO中的总价值直逼20亿美元

根据DeFiPulse的数据,目前锁定在这个DeFi协议中的加密货币总价值为18.3亿美元。

从下图可以看出,MakerDAO的TVL自2020年开始大幅增长。1月1日,该指标位于3.5亿美元,占当前总值的19.1%。6月1日,MakerDAO的TVL上涨到了5.1亿美元。

期权行情 | OKEx次季度平值看涨期权较昨日下跌2.87%:根据OKEx期权数据显示,BTCUSD-20200626-9000看涨期权报价1316.32美元,较昨日下跌2.87%,隐含波动率为68.17%;BTCUSD-20200626-9000看跌期权报价1338.77美元,较昨日上涨1.31%,隐含波动率为68.17%。目前,看跌期权成交量与看涨期权成交量的比值(成交量PCR指标)为0.54,看跌期权持仓量与看涨期权持仓量的比值(持仓量PCR指标)维持在0.52,综合PCR指标来看,目前投资者对后市走势态度较为谨慎,市场趋于平稳。[2020/3/2]

动态 | TokenInsight:第45周 GitHub 代码提交次数及合约检测排名:TokenInsight 发布第45周 GitHub 代码提交次数排名,其中 IOST 排名第一,RDN、ZRX、ARK、ZSC 分获二至五名。排名同时引入 RatingToken 针对 ERC20 合约的风险检测,满分 5.00,分数越低风险越高。按提交次数前五名具体数据为: IOST 138 次,3.50 分;RDN 75 次,4.40 分;ZRX 73 次,4.10 分;ARK 69 次,4.67 分;ZSC 58 次,3.00 分。[2018/11/12]

MakerDAO的TVL增长受益于两个趋势。

首先,YieldFarming的兴起促使对DAI的需求大幅增加。YieldFarming,是用来形容利用加密货币赚取被动收益的术语,主要涉及稳定币DAI。从Compound到Yearn.finance,所有主流的YieldFarm都是围绕稳定币展开的。对DAI以及其他稳定币的需求量急剧上升。特别是对于MakerDAO来说,这也就意味着投资者正在将抵押资产存入这个系统以获得DAI贷款。

动态 | MakerDAO 完成了治理面板交互界面和功能的重要更新:据 IMEOS 报道,MakerDAO 今日发文完成了治理面板交互界面和功能的重要更新。包括: - MKR 持有者可直接通过钱包对“民意调查”进行投票,无需借助 (DSChief)投票合约;支持同一个 MKR 参与多个民意调查;支持同一个 MKR 同时参与“民意调查”和“执行投票”;“执行投票”流程本身不受影响;每个民意调查的投票选项移至提案内部,投票选项采用简单的下拉菜单;可视化民意调查提案的得票比例、参与度以及截止倒数时间。[2019/8/9]

DAI在DeFi领域是一种有吸引力的资产,这尤其是因为相较于其主要竞争对手USDC和USDT而言,DAI的数量是相当有限的。以Yearn.finance的Vaults为例,目前DAI存款的年化增长率为13.5%,而USDT存款的年化增长率仅为0.94%。

为了应对这种需求的增长,MKR持有者出台了一系列货币政策措施。全球债务上限已经提高到14.16亿DAI,同时为Chainlink,Loopring,Compound,USDT,Paxos,KyberNetwork以及WrappedBitcoin推出了全新的金库。这导致了流通中的DAI的强劲增长,将溢价拉低到了1%。

其次,在3月发生了用户贷款被清算,抵押资产却彻底打水漂的争议事件后,人们已经恢复了对MakerDAO协议的信心。

在3月的“黑色星期四”暴跌期间,ETH价格暴跌加上网络堵塞,从而导致了MakerDAO用户以0美元的价格而不是现价清算其贷款抵押资产。这一事件导致DAI的交易价格在长时间内出现了2-3%的溢价。

加密资产基金ParaFiCapital解释说,DAI的这种持续的去挂钩化,是用户对MakerDAO协议失去信心的结果。在MakerDAO论坛关于此事的帖子中,该基金解释道:

“我们认为,这种缺乏稳定性和流动性的情况正在转化为在许多DeFi协议中使用DAI作为去中心化稳定币的不确定性。据传闻,我们已经听到少数DeFi团队对DAI缺乏流动性/稳定性表示失望,一些人选择使用USDC来代替。我们认为,从长远来看,这会损害DAI的网络效应。”

而目前资本不断涌入基于以太坊的应用,证明了人们对该项目信心的回归。

围绕中心化的诸多担忧

虽然货币政策变化的实施有助于稳定DAI,但也引发了该稳定币现在主要由中心化资产支持的担忧。

追踪MakerDAO的数据网站MakerBurn.com在10月3日报告称,在流通中的8.66亿DAI中,有3.58亿是通过存入USDC产生的。此外,还有几千万DAI是通过使用WBTC、USDT和PAX产生的,这些币种可以通过管理员地址被冻结。

这意味着,DAI的流通总量中有一半以上是通过可以被某个中心化群体无价值化或者冻结的加密货币产生的。对于MakerDAO来说,这个问题是系统性的,因为DAI是可以互换的—所有DAI都是相同的,无论它是通过使用什么代币生成的。

在谷歌支付工作的加密货币投资者TylerReynolds表达了他对基于USDC产生的DAI的担忧:

“他们摧毁了他们唯一的价值主张—一个去中心化、不可审查的、由等价的流动抵押品支持的美元稳定币。SAI不错。MCD只有非托管资产会很棒。托管DAI从各方面来看都是一个逊于USDC/USDT的选择。”

专注于比特币的货币经济学家和分析师JohnPaulKoning也对这一事实表示担忧:

“到现在,我猜你对持有DAI还是USDC也只能没大所谓了,不是吗?同样的稳定币,不同的名字?”

这些担忧尤其正中要害,因为受最近发生的黑客攻击和爆出的漏洞影响,例如KuCoin的3200万美元的USDT被盗事件,Tether公司也一直在积极审查USDT支付。

虽然Tether对这些交易进行了审查,以确保用户的资金不会流失到恶意行为者手中,但有些人担心,希望攻击DeFi和以太坊的政府可能会说服USDT的发行公司Tether审查更多的交易。

MakerDAO现在处于这些忧虑的中心,因为它越来越依赖于相信中心化抵押品背后的行为者不会任意冻结或审查与DAI贷款有关的交易。

LongHash,用数据读懂区块链。

标签:MakerDAO稳定币加密货币USDmakerdao白皮书稳定币怎么挖矿中国加密货币First Digital USD

三句话讲完 我们认为,流动性提供者会更喜欢ZKR-Uniswap,而非OR-Uniswap,因为前者的资本效率更高.

CBDC即央行数字货币,早就引起了全球的关注。中国、韩国、巴西和日本等国家正在努力使其主权数字货币成为现实,并采取措施加速其发行.

免责声明:本专栏內容概不构成任何投资意见,內容亦并非就任何个别投资者的特定投资目标、财务状况及个别需要而编制。投资者不应只按本专栏內容进行投资.

作者:LongHashJustinCaiTezos作为著名的PoS公链,其亮点并不仅仅只是Staking,Tezos的形式化验证特征同样也是其主要技术亮点之一.

写在前面:面对日益增长的扩容需求,以太坊联合创始人VitalikButerin于近日提出了一个新的以rollup为中心的以太坊路线图,其表示:目前以太坊用户的账户是在layer1.

来源:律动BlockBeats10月9日,MorganCreekDigital的联合创始人AnthonyPompliano称,以太坊网络的大部分托管在第三方云服务上.