本文作者为 New Bloc 策略分析师 Barry,5 年外汇黄金市场交易经历。授权金色财经首发。

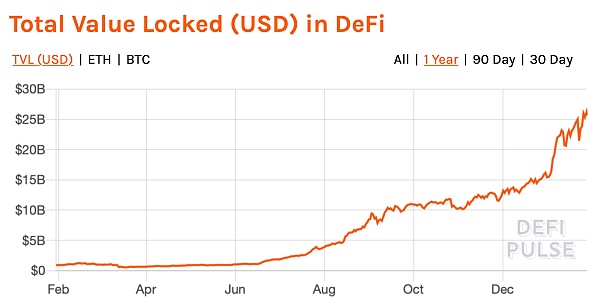

在 1 月 19 号,ETH 创出了 1440 美元的记录,同时在以太坊链上的 DeFi 项目也受到了市场上的青睐。自 2020 年 5 月以来,围绕 DeFi 的话题正不断增加,在不到 1 年的时间里资产在 DeFi 中的总锁仓价值,足足翻了 25 倍,其火爆程度令人惊叹。

我们认为,DeFi 持续受到市场上的关注,是由于以下原因所产生:

1、落地应用:DeFi 的建立之初就是为了解决传统金融的弊端而诞生的,将中介信任转移到机器上,从而为金融借贷降低成本,打破信贷机构和中央银行的垄断地位;

2、门槛低利率高:多数 DeFi 项目的参与门槛较低,且由于有时出借方和借方一端需求较少,故会产生较高利率来吸引投资者向其中一方存币,最终成为 LP;

BikeRush宣布与Newbit Wallet达成战略合作:5月27日消息,Ride to Earn骑行项目BikeRush宣布与Newbit Wallet达成战略合作。Newbit钱包将为BikeRush提供数字钱包App底层技术接口以及反作弊防攻击方面的整体解决方案。据悉,BikeRush即将开始试运营阶段。[2022/5/27 3:45:52]

3、DeFi 的低成本化:虽然从短周期来看,购入一台自动贩卖机的成本,要比雇佣员工产生的人工工成本高上不少,但从长周期来看,这一块的人工成本消耗无疑会逐步降低的,而机器的效率会保持高位。

若我们把数字货币当做一种交易媒介,根据历史推演,可以得出金融是经济的加速器结论,杠杆的使用,有助于经济有放大效应,但同时也会在经济萧条中,让经济加速向下跌落。

如果加密货币市场,仅仅是通过挖矿来获得代币,当代币价格上升时矿机价格也会上涨,最终导致全网算力上升、挖矿难度增加,而对于抗通胀的比特币来讲,这类每 4 年减产一次,会让矿工感觉到其成本是不言而喻的,当代币价格下跌时,矿工的挖矿风险也会逐日增加。

Mask Network上线2.0版本,推出Mask ID、Mask Labs等新产品:11月6日消息,Web3.0项目Mask Network正式上线Mask2.0版本,主要特性包括Mask钱包在移动端与浏览器端均已支持多链网络,含目前5个兼容EVM的L1和L2网络,也为非EVM链奠定了基础,还提供了跨链桥的快速访问;同时推出新产品MaskID,它整合Web2.0账户以及Web3.0 ID(地址、ENS等),在公私钥系统以外还支持邮箱登陆;此外还推出第三方DApp市场Mask Labs,允许在任何Web2.0网站上集成面向消费者的Web3.0 DApp。此外Mask Network正在扩展当前以Twitter为中心的生态系统,现已支持Minds.com,未来还将支持Instagram、Reddit等网站。

此前报道,Mask Network进行2.0版本Beta测试,并启动漏洞赏金计划。[2021/11/6 6:34:57]

随着数字货币发展到今天,其规模已经足够庞大,对于市场而言比特币与山寨币,其流动性与市场认可度有着极大的差别,代币与代币间的融资需求与日俱增,而 DeFi 作为加密货币市场的金融系统,其需求自然会出现井喷式增长。

COVER-ETH池已上线SUSHI流动性奖励:1月8日,DeFi保险协议Cover Protocol官方宣布,COVER-ETH池已上线SUSHI流动性奖励。[2021/1/8 16:42:18]

以简单的比喻为例,随着全球经济一体化的今天,各个国家和地区都发挥了自己的相对优势来进行交易,例如可以简单地把澳大利亚看成原材料国,中国看成消费大国,欧美看成研发大国,不同的币种背后有着不同的经济结构。

特别提款权的分配,可以在提供流动性和补充成员国官方储备方面发挥作用,在金融危机期间,基金组织向成员国 2019 年的分配总额达到了 1826 亿美元,特别提款权就是一个例子。其价值在于链接着不同分工的国家,为其提供流动性,并保持其币值的稳定性,降低币值大幅波动为经济带来的风险。对于加密货币市场而言,DeFi 会扛起类似的使命,其意义在于稳定不同代币之间的大幅波动风险。

AAVE

对于金融市场而言,流动性可以视作稳定性的重要参考指标,而目前 Aave 流动性池资金规模就已经超过 33 亿美元,就流动性而言 AAVE 在 DeFi 中具有一定的优势,但是目前 DeFi 项目基本上都是偏向以抵押贷款为经营,当市场规模较小时抵押贷款确实可以规避掉不少风险,使得项目能继续做大规模,但是今天的 DeFi 市场已经具备了一定的规模,对于市场份额而言,继续抵押贷款的模式似乎会错失更多的市场份额。

从博弈的角度来说,当市场规模大到可以足够覆盖信用风险时,无抵押贷款将大大提高资本效率。

对于借方来说,抵押信用并不是凭空创造的,而是基于 OpenLaw 确保基于信贷的贷款得到偿还,而每个信用委托都会创建一个基于智能合约的信用委托金库,这个金库是建立在 Aave 之上的债务包装器。

该金库允许用户设置不同的委托参数,包括借款人可以提取哪种货币,利率公式,以及最重要的信用限额。通过 OpenLaw,所有这些参数都是通过 Karen 和 Chad 设置的可编程法律协议来选择的,让 Chad 可以自由地简单提取资金。

信用委托的资金来源有两个方面,一个是同行之间的信任,另一个是智能合约的信任。

AAVE 的经济模型:

1.新代币的发行与旧代币的置换

2.启动一个安全模块 SM

3.引入安全和生态激励措施来驱动协议的发展

4.发布了一个授予 Aave 持有者决定权的治理框架

5.治理定义了一套供 Aave 协议以及资金市场遵守的政策

6.引入了用于将来协议升级的 Aave 改进提案(AIPs)

AAVE 奖励机制

在 Aave 中,两个奖励机制都是通过挖矿的形式来获得,一个是安全保障激励机制和生态激励机制。AAVE 的挖矿途径有三种:

1、向安全池质押 AAVE

2、在 AAVE 平台进行借贷

3、在 Balancer 提供 AAVE/ETH 流动性做市

1、向安全池质押 AAVE

AAVE 的安全模块 SM,其运行机制是通过资金质押来做担保,解决贷款过程中可能出现的资不抵贷问题,其中质押的资金就是 AAVE,用户可以通过质押 AAVE 到 SM 池中获取 AAVE 代币奖励和协议使用费比例。

2、在 Balancer 提供 AAVE/ETH 流动性做市

以 AAVE/ETH 两种代币搭配的方式,放入 Balancer 平台参与流动性做市,获取 BAL 和交易手续费分成。

3、在 AAVE 平台进行借贷

在 AAVE 平台进行借贷,由生态激励池提供奖励。

后续

随着加密货币市场的发展越来越完备,代币之间的融通需求也就越来越大,而在 DeFi 中敢于创新的 AAVE 自然受到了市场的青睐。对于投资人来说,控制风险固然重要,但鉴于当前市场仍然是增量市场,因此率先抢占份额是待市场成熟前必须要做的事情。

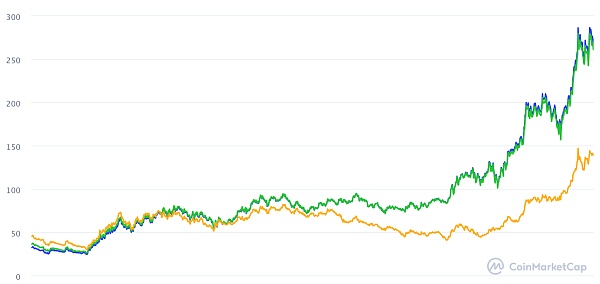

据行情数据统计,AAVE 近 3 月涨幅已经高达 623.32%,远远超过了 BTC、ETH 等主流币,加密资产市值排名已经冲进到了全球第 15 名,其市场认可程度显而易见。随着 DeFi 生态逐渐完善,用创新模式来抢占市场份额的优势也将逐渐显现,AAVE 未来或将是 DeFi 中的龙头。

标签:AVEDEFIDEFASKAave USDTdefiai币被盗pinetworkdefi币怎么退出热门了metamask小狐狸钱包官网最新版

DeFi数据 1.DeFi总市值:333.86亿美元市值前十币种涨跌幅,金色财经制图,数据来源Coingecko 2.过去24小时去中心化交易所的交易量:18.8亿美元 交易量排名前十的DEX 数据来源:Debank 3.DeFi借贷平台借款总量:45.5亿美元DeFi借贷平台借款占比,金色财经制图。

在数字金融衍生品交易的赛道上,是什么锻造了AOFEX的核心竞争力?目前,AOFEX创新的交易期权、杠杆交易、永续合约交易、数字货币基金交易。接下来AOFEX也将会继续研发各类金融衍生品,满足用户不同的需求。而投资更像是投人。合约交易顺势而为,在期货交易中,持仓量占比非常重要,也要考虑自己的风险承受能力。在此基础上,把收益做到最大化。

文/蔡彦(llamacorn) NGC Ventures董事总经理 因为上个月发生的Cover协议被攻击的黑天鹅事件,我在Cover上蒙受了巨大损失(此前我曾撰文介绍Cover的创新之处),以至于最近一直处在思绪混乱中。无论如何,我非常感谢朋友们给我的安慰。是的,生活总是充满了遗憾。

错过 Uniswap 的空投而懊悔不已?又没有赶上 1inch 的列车而拍断大腿?DeFi 门户 DeFiBox.com 与金色财经联合推出“全球二十大潜在空投项目”系列内容,为大家奉上 DeFi 暴富攻略。?? 该攻略每日介绍一款全球顶级,且极有可能免费空投的 DeFi 项目,帮你抓住每一次空投机会。

2021年01月9日,去中心化交易所dYdX发布推文表示,自产品发布以来交易量已突破30亿美元。 这个数字证明DEX的热度还在持续着。进入2021年后,在二级市场行情的助推下,各去中心化交易所交易量仍在显著增长,dYdX从1月1日开始,单日的交易量一直在保持在1000万美元以上。