在之前的文章中,我重点讨论了比特币是如何作为黄金的补充来发挥作用的。另外还指出了Grayscale比特币信托的局限性,但我仍然认为比特币的优势远超上述局限性。在这篇文章中,我将通过讨论一个历史框架来分析日益增长的主流机构采用将如何改变比特币市场的性质,并推动比特币价格走向更高。

佩雷斯模型

在《技术革命和金融资本》一书中,?CarlotaPerez概述了一个理解技术革命和经济史的模型。她将技术革命分为两个主要阶段:安装阶段,即新技术首次进入市场并围绕其建立基础设施;部署阶段,即新技术被主流社会采用,从而形成新的商业生态系统。

拜登:已控制签名银行和硅谷银行资产,将要求国会和监管机构加强银行监管规则:金色财经报道,美国总统拜登就银行业形势发表讲话:政府的迅速行动应该让美国人相信美国银行系统是安全的。美国联邦存款保险公司已经控制了签名银行和硅谷银行的资产。美国纳税人不会承担任何损失,资金将来自保险基金费用。将要求国会和监管机构加强银行监管规则。我们不会就此止步,我们将采取一切必要措施。我们必须防止这种情况再次发生。需要对银行发生的事情进行全面的会计核算。[2023/3/13 13:01:13]

资料来源:佩雷斯框架

安装阶段可以进分为萌发和狂热。这个阶段会引发金融市场泡沫,泡沫的破裂会导致金融危机,这取决于是谁提供了最初的资金。部署阶段包括协同和完善。在这一阶段,新技术变得广泛为人所熟悉,其优势也惠及了更广泛的社会。Perez将她的理论框架应用于英国的第一次工业革命,包括蒸汽机、钢铁和电力、石油和信息技术。风险资本家指出,这个框架也可以作为一个模型来理解数字资产领域的发展。

机构加密货币交易平台Elwood Technologies扩大产品范围:2月14日消息,机构加密货币交易平台Elwood Technologies通过引入一套风险管理工具,增加了其为机构客户提供的服务。

首席执行官James Stickland在周二的一份声明中表示,旨在为客户提供“维护传统资产类别设定的标准”的工具。Elwood的新产品包括实时头寸和风险敞口跟踪、情景分析和抵押品监控。(CoinDesk)[2023/2/14 12:06:53]

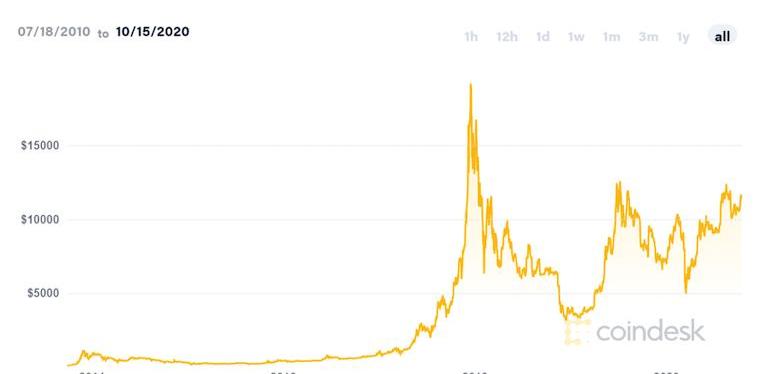

2017年的比特币热潮和随后的市场暴跌很可能标志着比特币安装阶段的结束。

比特币和USDT交易对的长期价格图表说明了这个情况:

报告:机构加密投资产品连续第六周资金流入:金色财经报道,根据CoinShares9月27日的《数字资产基金流动周报》报告,逢低买入的激增推动了机构加密投资产品连续第六周的广泛流入。9月20日至9月24日期间价值9500万美元的资金流入标志着每周流入量增加了126%。机构对山寨币的兴趣似乎依然强劲,追踪Solana(SOL)、Cardano(ADA)和Polkadot(DOT)的产品分别流入390万美元、260万美元和240万美元。过去一周,多资产基金也流入了640万美元。(cointelegraph)[2021/9/28 17:11:19]

来源:Coindesk

部署阶段将导致比特币作为一种资产类别被广泛采用,同时允许机构投资它所必需的商业生态系统。最近的发展支持了这样一种观点,即我们正在进入一个比特币的时代,这个时代将类似于佩雷斯模型的部署阶段。这将使这种市值较小的资产类别的需求激增,并为比特币的价格创造更多的上行空间。

日本财务大臣呼吁区块链社区与监管机构加强合作:金色财经报道,日本对区块链监管的立场似乎正在软化。日本财务大臣麻生太郎近日呼吁,尽管存在摩擦,但监管机构和日本区块链社区应加强合作,以改善治理。此前消息,麻生太郎近期接受采访时表示,新冠病的影响尚未减弱,区块链具备的隐私性“可以增强病预防和抵御未来风险的能力”,其提供了接触确认的解决方案。区块链用例不仅限于在金融场景中使用数字资产,它在数字身份和贸易金融等广泛领域中也发挥着重要作用。区块链正在扩展用例,这是一种可以应对传染病等风险的技术。(Decrypt)[2020/9/2]

机构部署

商业生态系统的关键部分包括托管和主管服务,这也可以定义比特币的部署阶段。对大多数机构来说,如果没有这些服务,向比特币分配资金就会带来更大的麻烦。此外,金融机构需要一个清晰的监管框架,以避免合规问题。

动态 | IOSCO呼吁监管机构加强对加密货币交易所的监管:金色财经报道,国际证监会组织(IOSCO)本周警告监管机构,需研究加密货币交易所如何评估其投资者。该机构认为,这将减少活动。除了明显更严格的KYC政策外,该机构建议监管机构应考虑限制加密资产交易平台(CTP)与受监管的中介机构合作,代表客户进行交易。该组织还希望监管机构评估加密资产交易平台客户是否得到了“充分的风险披露”。需要指出的是,IOSCO并未发布任何具有约束力的政策。[2020/2/14]

StoneRidge管理公司和纽约数字资产集团在2019年发表了一篇论文,概述了寻求获得比特币风险敞口的机构所面临的挑战:

因此,当建立比特币的仓位时,信托代理人发现自己处于一个崭新的、并不舒服的处境。除了权衡各种成本外,他们还必须了解这些方法的操作挑战和风险。在一个快速发展的监管环境中,缺乏清晰的、记录良好的最佳实践,从业者在投资和运营尽职调查方面面临着的一系列问题。

在此之后,纽约数字资产集团为自己和更广泛的行业开发了上述问题的解决方案。他们开发了托管和执行服务,需要这些服务来推出一系列比特币基金。此外,他们建立了反系统,了解您的客户系统,并获得了以取悦客户合规部门的方式进行交易所需的监管许可。纽约数字资产集团的大部分资金来自银行和RIA,但也有一些基金会和大学捐赠基金的客户。他们注意到,自今年年初以来,投资比特币的机构投资者数量急剧增加。

同样,富达在2018年公开推出数字资产部门之前也运营了相关业务五年时间。这些努力现在刚刚开始产生成果。他们最近宣布了一项130亿美元的分托管协议,将把另类投资托管人KingdomTrust的客户持有的数字资产分托管给他们。

2020年初,前Coinbase的高管BrianBrooks接任货币监理署代理署长。此后不久,货币监理署宣布美国银行可以为比特币提供托管服务。这意味着寻求比特币风险敞口的机构投资者很快就会有各种各样的解决方案来满足他们的运营需求。

投资比特币的上市公司

在安装阶段,比特币市场被短期投机者和散户投资者所主导。然而,当我们进入部署阶段时,一个重大的转变正在发生。现在至少有13家公共实体投资了比特币。

来源:CoinTelegraph

其中一些公司专注于数字资产。Square和Microstrategy等其他公司只是将比特币视为实现现金多元化的一种方式。这些行动预示着即将发生的事情。

职业风险逆转

早些年,职业风险是阻碍主流机构投资者投资比特币的一个主要问题。

然而,随着监管、执行和合规解决方案的改进,这种情况开始发生变化。

值得一提的是,大宗商品曾一度被视为一种风险资产类别。然而,随着华尔街建立了跟踪它们的结构化产品,它们随即成为主流。事实上,在许多资产配置框架中,大宗商品被认为是必不可少的。JohnStreetCapital认为,随着加密衍生品市场的迅速发展,结构性产品也不会落后太远。

新兴市场和前沿市场也走了类似的道路。在20世纪80年代之前,人们认为它们的价值太容易挥发,并且不具流动性。但随着时间的推移,投资者意识到新兴市场的高增长率以及其与发展中市场的低相关性,使其成为投资组合的重要组成部分。

随着越来越多的主流机构投资者配置少量的比特币的,他们不再需要独自承担出错的风险。事实上,在不久的将来,与购买比特币相比,手里没有比特币可能会带来更大的职业风险。

结论

富达在最近的一份白皮书中表示:

与比特币可能会颠覆的市场相比,比特币只是沧海一粟。

目前,比特币的市值约为2000亿美元,但其中很大一部分被锁定在长期资产或亏损账户中,因此只有一小部分可供购买。此外,比特币挖矿的步伐正在放缓,而且随着时间的推移会变得越来越困难。随着机构进入市场,以及比特币从安装阶段进入部署阶段,比特币的价格可能会出现大幅上涨。

标签:比特币数字资产COIOIN丘比特币行情okex数字资产交易平台kucoin是哪国的交易所coinbasepro下载

免责声明:本专栏內容概不构成任何投资意见,內容亦并非就任何个别投资者的特定投资目标、财务状况及个别需要而编制。投资者不应只按本专栏內容进行投资.

来源:蚂蚁链 9月29日,作为2020中国国际区块链技术与应用大会主题论坛之一,由江西省政务服务管理办公室、江西省信息中心指导.

在9月25日月度合约到期后,以太坊期权市场陷入了停滞。ETH未平仓合约量也有所下降,表明交易活动整体减少。期货和期权交易中的“未平仓合约”指的是市场中有效合约的总量.

注:原文作者是Web3Journal创始人AndrewLee,同时他也是DAOfi项目的顾问,据悉,DAOfi已于9月初完成了600万美元的私募轮融资.

特斯拉和以往一样具有前瞻性,现在在菲蒙市工厂和内华达州工厂都装有比特币ATM机。Fold首席执行官WillReeves最先发现了其中一台比特币ATM机.

最近,寻求快速获利的Yieldfarmers(农民,指通过为DeFi提供流动性赚取收益的人)被称为UniCats的可疑DeFi协议所,该协议使人们想起了其他更著名的协议.