文章来源:风火轮社区

都说挖矿赚钱,套娃会涨,还在研究究竟这defi赚的都是谁的钱,结果最后发现我就是最后要被套的那个娃。

大家好,我是佩佩,最近其实一直在说流动性挖矿这个领域的故事,也收到了一些反馈,感觉之前很多地方还是没说到点上,今天也算做些补充内容,就像之前我们说的,不管如今的这些奇奇怪怪名字的项目是否能长存,AMM(自动做市)这种模式的dex是会长久运行下去,所以把他们搞透彻还是很有必要的。

不过,去做一个长期的流动性做市商,能赚到钱吗?

之前看到一个论调,说的是现今的AMM里面除了uniswap,在座的都是垃圾。

为啥这样说呢,我们上一篇讲过现在凡是通过塞两个币进去做市获得的农业年化来自两个部分,一个是平台交易手续费分润,一个是给的激励代币的价值。

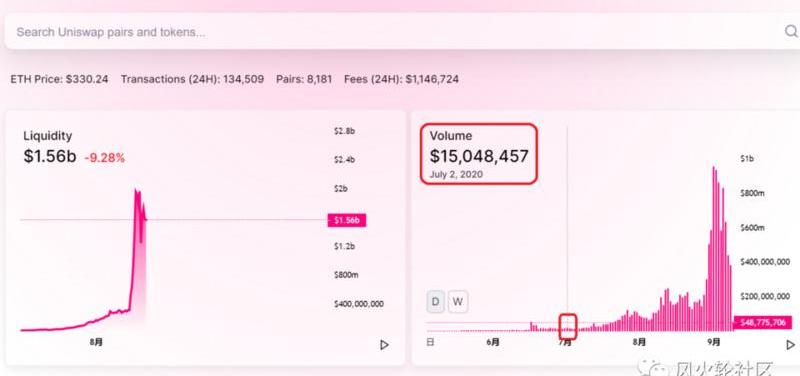

现在就uniswap上是只有交易手续费分润,因为他家的日交易量足够高,今天大约在3.8亿美元,按0.3%来算一天就是114万美金,这是一种很健康的模式。

而其他大多数渣渣,高额的收益率更多靠的是给的这些乱七八糟代币的短期高价在撑着,真实的手续费少的可怜,只要稍微看看justswap一分钟交易量是多少,去和Uni比对一下就清楚了。

Raoul Pal:由于法定货币的持续贬值和长期的银行业危机,加密货币的表现将优于其他资产类别:金色财经报道,高盛前高管兼宏观投资者Raoul Pal表示,在一个过度杠杆化的世界里,GDP的增长速度不足以支付政府+私营部门债务的利息,政府的利息支付被分流到美联储的资产负债表上,并神奇地永远不需要被偿还。利息支付的货币化在美国、欧盟、英国、日本和其他国家都可以看到。这是中央银行资产负债表的大部分增长。由于法定货币的持续贬值和长期的银行业危机,加密货币的表现将优于其他资产类别。到目前为止,加密货币对全球央行的资产负债表具有最高的β值。

比特币实际上是为此而发明的,由于它的零碎化,任何人都可以使用。ETH甚至在上面为你提供收益。[2023/5/1 14:37:22]

这里是这么个道理,不过也要注意,uniswap这辆车是不是真的那么稳,还很难说,上述论调只是根据眼下的情况得出的,但其实上uni上看下数据:

今年7月份的时候日交易额才千万美元,这还是defi已经火了的时候,6月之前的交易量是惨不忍睹的,而我们现在似乎是在从一个很高的山峰在往下走,9月1日的日交易量飙升到了9亿多美元,这还没十天,已经下降了快三分之二,后面会怎样,还是有些说不清楚的。

Jordan Belfort:比特币是一种长期的对冲工具:金色财经报道,“华尔街之狼”Jordan Belfort建议投资者将比特币视为对冲通货膨胀的长期工具。他说:“如果你拿三年或五年的时间,如果你没有赚钱,我会感到震惊,因为比特币的基本面真的很强大。”

Belfort说,比特币的供应是有限的,随着通货膨胀率的不断上升,总有一天,比特币将开始更像一种价值储存,而不像一种成长股。(雅虎财经)[2022/7/5 1:52:23]

说不清楚,那就再等等看看今年剩下几个月的数据。

而现在我们可以来讨论的是,做流动性做市商,具体盈在哪里,又亏在哪里,对于我们持有加密资产的小伙伴,是不是真的能通过这种自动做市方式获得一个长期的收益。

上一篇我们提到过AMM做市的三个风险,其中有一个叫无常损失,这个可能是这里最让人模棱两可的概念。

这两天看了旁白君的一个视频(有兴趣的可以搜搜,b站油管上都有,他家之前讲期货期权比较多,最近才开始defi系列),他里面打了一个比喻我觉得挺形象的。

说的是这个流动性做市啊,其实就像之前跑男里的一个游戏:

现场丨Nervos 基金会联合发起人&COO吕国宁:参与ETH2.0质押合约需要长期的信仰:金色财经现场报道,11月20日,由金色财经主办,Blocklike,鲸交所,四块科技,DSFS-LABS协办的金色沙龙第57期在杭州举办,Nervos 基金会联合发起人&COO吕国宁表示,以太坊社区自下而上都希望大家参与ETH2.0质押合约,但真正能够参与的人确实是少数。以太坊价格的波动会导致成本的增加,投入服务器、长期维持节点的时间和成本,都会成为压力。投资者参与前,需要做好长期准备,期间会有非常多的风险和不确定性,对以太坊坚定的信仰将会成为最好的支撑。[2020/11/20 21:28:58]

拿盆子接水—盆是你放入的资金,水就是收益,盆越大收益也接的多一点,但盆子是晃动或者倾斜的,总之会很容易把水洒出去一点—这个洒出去的部分就是无常损失。

最后你的盈利就取决于盆里还能剩下多少水,当然也还有比较惨的是一滴不剩,盆子可能还得赔进去。

对无常损失的理解,其实也很简单,当你成为一个做市商的时候,相当于是和所有交易者做一个对手盘,如果所有交易者的盈亏加在一起还是盈利状态,那这部分的利润就来自于每个做市商的无常损失。

注意,这里所谓的无常,也是它不是永久性的,价格经历短暂下跌后又重新恢复,你的收益也是会修正的。

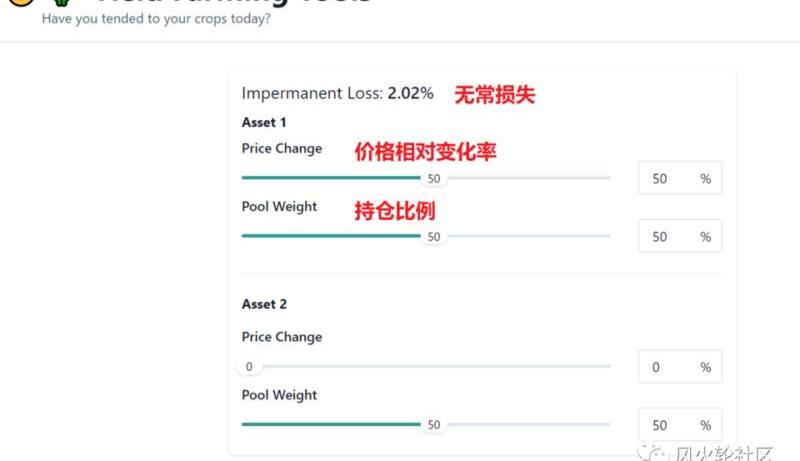

另外真实的无常损失也没有上图那个盆辣么夸张啦,这里给大家一个简单的计算工具:

观点:比特币与其他资产存在广泛而长期的低相关性:Three Arrows Capital首席执行官Su Zhu发推表示,没有一种资产在其他资产下跌时会自动上涨。你能期望的是广泛而长期的低相关性,比特币确实表现出了这种低相关性,其价格仍远高于2019年12月的低点。[2020/3/10]

https://yieldfarmingtools.com/impermanent-loss-calculator

资产1和资产2,我们按uni那种做市持仓1:1来配比,当资产1相比于资产2下跌或增长了50%时,这里的无常损失是2.02%。

当然这里特别注意,无常损失计算是按币本位的,也就是这里的2.02%的损耗是相对于你等量hold资产1和资产2来说的,假设这是eos/usdt交易对,如果eos腰斩,做市是相当于在法币兑价损失了25%的基础上再损耗2.02%。

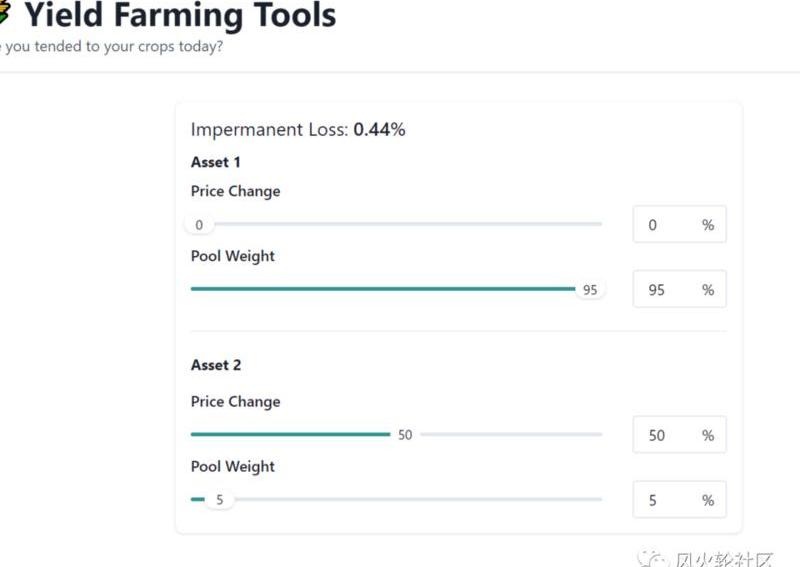

最近看很多社群在玩的ulu,声称无常损耗非常小,是因为他家用的balancer的做市,可以调整持仓比例,像我看他家平台usdc/ulu的比例是95:5,这样是不是风险小很多呢,我们先来算下这个无常损失:

薛蛮子:区块链是长期的投资 短期不可暴富:天使投资人薛蛮子今日公开表示:投资区块链,要坚定,要耐心,是长期的投资而不是短期投机,短期不可暴富,这个行业充满了泡沫,宁可失去机会千万别赔钱。另外公司必须解决刚需、痛点、高频的问题,不能是空气币。[2018/5/24]

如上图假如ulu跌50%,这里的无常损失是0.44%,相比上面的2个点确实少很多,但要注意,除非短时间几倍的波动,不然无常损失没大家脑海里的画面中那么恐怖,所以这里风险最大的还是在于你的持仓成本和资产价格波动,要拿无常损失来给自己贴金的,emmm,懂的哈。

上面这个工具比较简单,最多是计算100%的波动,那如果几倍呢,比如下图这个sushi/eth交易对:

附工具介绍:https://chartex.pro

近期一个比较火的看uni上交易k线的网站

可以看相对于eth,寿司从9月1号到今天跌了多少,0.026-0.007,跌去了快四倍,这个怎么计算无常损失呢。

这里就涉及一些小学算数,考虑到各位大佬们如今是时间就是金钱,直接给网红神图吧:

这是海外根据无常损失的概念做出的损耗波动曲线,相对于单纯hold两项资产来说:

1.25倍的价格变动会导致0.6%的损失

1.50倍的价格变化导致2.0%的损失

1.75倍的价格变化会导致3.8%的损失

2倍的价格变动会导致5.7%的损失

3倍的价格变化会导致13.4%的损失

4倍的价格变化导致20.0%的损失

5倍的价格变化导致25.5%的损失

对于决策来说清楚大概波动幅度就够了,当然这里还要注意一点:

两项资产相对价格变化,可以指的是跌,也可以指的是涨,如果是跌,在你对应法币的折损上要再加上上面这个比例的无常损失,如果是涨呢,像之前有篇文章计算的去年某段时间的link/eth做市:

Link涨了7倍,做市相比持有亏了50%以上,不过我是觉得这还是稍微好一点,因为至少资产的法币价格是涨了很多。

上述是关于无常损失更细节的一些情况,对于单纯的做市商收益,除了受无常损失的影响,还受交易量/流动性比率的影响,这个其实很简单,流动性越好,说明池子里的资金越多,那同样一份资金分得的利润相对就会减少,而交易量增加呢,相当于总共可分的钱多了。

所以这里当交易量相对于流动性增长更快时,是有利于每个做市商的利润的。

交易量增长通常也意味着币价还可以,那这个时候做市显然是好于只是在钱包内持有。

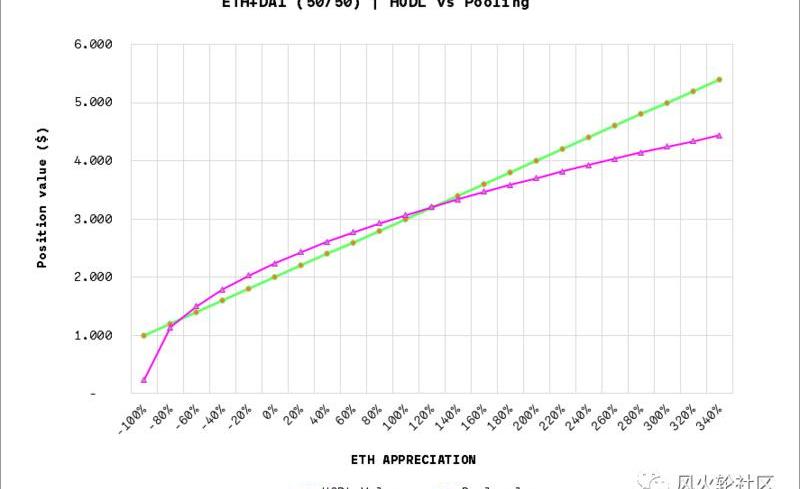

而综合上述,老外那边也给了一个实例计算,假设1eth=100DAI,费用=0,3%,池大小=30KETH,月交易量=200KETH,持仓期=1年,在这种情况下做市和单纯持有的收益对比:

这篇原文很不错,链接我会贴在底部,因为篇幅限制我就不一句句翻译了,有兴趣的可以去看一眼,这里就只说结论了。

上图绿色是单纯持仓按不同涨跌幅的变化情况,粉色线是uni上做市的收益,可以看出,如果ETH价格损失超过原本的80%,或者涨幅超过本金的120%,做流动性做市商表现不佳,买入并持有盈亏情况会更好,不过在中间这一段,做市的收益会更好。

好了,现在标题这个问题应该有答案了,虽说当下的潮流是人人可做做市商,但它们并不能时时盈利,主要取决于做市两个资产的价格波动,另外还受一点点平台的交易量/流动性比率的影响。

当市场震荡,轻微下跌,或者你选择的两类资产具有一定同涨跌属性的情况下,做市相比hold策略更优。

所以如果选择这种AMM做市,时机很重要,这里不知道以后是否会有智能型的机池,可以根据平台数据来选择更适宜做市的时间段参与进去,当有单边极端行情时撤出。

不过在没有这种产品的情况下,需要理解一点,绝大部分个人投资者是很难正确判断择时的,长期做流动性做市商就未必是很好的选择,还有一点不知道这里有多少朋友看过塔勒布的反脆弱,在极端情况下表现变差,是脆弱系统,它的长期风险是很大的,特别是在币圈这种一切皆有可能的环境里。

所以如果想做些主流币的做市,没问题,但不是特别建议大仓位来做。

最后还有一个问题,就是对于现在这些挖矿产品,代币激励是否能补偿一部分这种AMM的收益缺陷,我感觉还是比较难的,因为现在那些都还是投机游戏,真实交易量占比太少了,大部分人的赚钱和亏损,都来自于代币的涨跌,比如挖几天矿利息20%,结果这个币涨了5倍,就可以翻倍出本了,这些和正经做市这些损耗关联不大。

而很多红利都是短短几天时间窗口,后面就归于平淡,在像波场柚子波卡这些链上,只要有用户还是会留存头部交易平台,但如咱这两天也看到,终归还是会有跑路的。

结语

币圈一个让人又爱又恨的地方在于,有些东西会不知道什么时候突然火起来,它们会改变你的认知,让你觉得趋势使然,一起嗨一起舞,然后,不知道哪天就没有然后了,发现该清醒了。

所以,时刻记住这个周期性,也记住真正的牛逼需要时间来说话,如果有老哥很笃定的和你说XX一定是未来,你知道他姓韭就好,笑笑就好。

参考文章:

https://alfablok.substack.com/p/coming-soon

来源:彩云区块链,作者:irishash比特币矿工从未如此艰难。。。根据比特币区块链浏览器数据,市值排名第一的加密货币挖矿难度水平在UTC时间9月20日上午5:55创下了新纪录.

来源:中国邮电报 区块链和工业互联网正在加速融合。在不久前召开的“2020工业互联网大会”上,中国信息通信研究院正式发布《工业互联网应用白皮书》,白皮书对于工业互联网发展面临的挑战、区块链在工业.

NFT为DeFi引入了以稀缺性为标准的差异化资产,而DeFi同样通过金融方式赋予NFT商品化的价值.

“一场大戏”、“承包了我一年的八卦”、“还有完没完”,当你听到这样的形容时,第一个想到的是什么?在今年的区块链社区里,无疑就是寿司.

DeFi的发展和创新如火如荼,但它还是非常小众的领域,其涉及的资产规模跟传统金融相比差距非常大,传统金融市场的衍生品交易超过数百万亿美元,而在DeFi中,其锁定资产总量刚刚超过100亿美元.

转自: 蓝狐笔记 从今年6月15日,Compound推出“流动性挖矿”以来,挖矿成为DeFi项目冷启动和进行代币分配的重要机制。因为它从实践中证明了流动性挖矿可以在短时间快速扩大业务规模.