作者:Hasu

翻译:李翰博

在过去的几天里,CryptoTwitter上关于Maker的抵押品状况的讨论十分热烈。

有用户指出,现在Maker中40%的抵押品都是IOUs的项目,而不是ETH这样的数字商品。这些都是中心化的资产。

有关的资产已经变得越来越流行,分别是USDC、WBTC、TUSD和PAX。这些在Ethereum上发行的IOUs代表了美国银行的美元或BitGo托管的比特币。

Snapshot:25.09,2020,21:00UTC

然而,这个数字低估了情况的严重性。虽然中心化抵押品占到了抵押品的40%,但并不是所有抵押品的抵押比例都一样。该比率决定了每1美元的抵押品可以得到多少DAI。虽然他们需要150美元的ETH或WBTC来产生100个DAI,但他们只需要101美元的稳定币来产生同样的100个DAI。

GnosisDAO提案建议将Gnosis Chain上2500万枚xDAI存入DSR:6月23日消息,GnosisDAO 社区发起一项新提案,建议将 Gnosis Chain 上 2500 万枚 xDAI 存入 DAI 储蓄率 (DSR),Gnosis Chain 用户可以用 xDAI 来铸造 GC sDAI 并累积 DSR 储蓄收益。理论上,Gnosis Chain 上的 DSR 收益率始终高于以太坊主网上,因为只有所有 xDAI 都被质押,才能实现利率平衡。

注:DSR 是由 MakerDAO 治理设定的可变利率,允许 DAI 持有者通过将他们的 DAI 锁定在 DSR 合约中来赚取储蓄收益。[2023/6/23 21:55:50]

因此,61%的DAI都是由这些中心化资产支持的,其中52%的DAI只来自中心化的稳定币。

Messari:“黑色星期四”后,Dai利率与ETH价格相关性被切断:加密分析公司Messari今日发推称,从历史数据看, Dai利率的最大驱动因素是ETH价格。但在“黑色星期四(3月12日)”崩盘以及随后的流动性开采热潮之后,这种相关性被切断了。[2020/8/18]

Snapshot:25.09,2020,21:00UTC

DAI的发展一部分取决于中心化资产管理者的支持。例如,Circle可以冻结Maker中的所有USDC,在这种情况下,系统将铸造更多的MKR来弥补不足。在本文中,我们将解释为什么允许稳定币仍然是有意义的,但是为什么它几乎肯定是暂时性的。

MakerDAO债务拍卖将于3月19日开始,MKR竞拍价200Dai起:MakerDAO公布MKR债务拍卖细节,此次拍卖将于美国东部时间3月19日上午6:25 (世界标准时间 3月19日上午10:25)开始,对任何人开放,参与者必须运行Auction Keeper开源软件参与拍卖竞标。 此次拍卖的流程为,第一次MKR的竞拍价从200Dai 起,总共出售250MKR (代表 50,000Dai)。接下来一个竞拍同样对应50,000Dai,但竞拍者只可获得230MKR,相当于217Dai/MKR 的价格。如果没有人对第一次竞拍出价250MKR,则会在三天后重新开始拍卖,50,000Dai对应300MKR,即每枚 MKR 价格为166.66Dai。最终,如果至少有一个出价,并且在6小时内没有人出价更高,则拍卖结??束。此前报道,加密资产风投Paradigm曾宣布计划参与即将到来的MakerDAO拍卖,这将增加Paradigm现有的MKR头寸。[2020/3/15]

MakerDAO是一个无许可的信用机制,允许用户针对各种形式的抵押品产生DAI,即债务代币。它还将这种代币定价为1.00美元,在过去的几个月里,这个任务对他们来说很困难。

动态 | DAI稳定费已降至16.5%:MakerDAO官方微信公众号表示,已于5月31日开启执行投票,以将稳定费率降低1%至每年16.5%。目前该投票已经通过,DAI稳定费现已从17.5%降至16.5%。[2019/6/6]

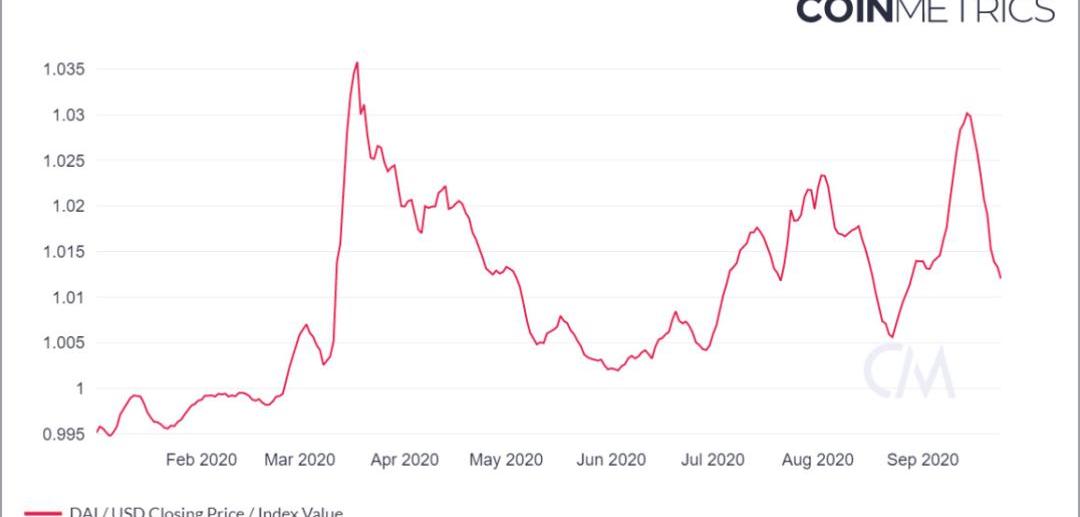

资料来源:coinmetrics.io,7日移动平均线

像其他资产一样,DAI的价格是供求关系的结果。当它的交易价格高于1.00美元时,持有该代币的需求比从CDP中创建并出售它的需求更多。

需求爆发的原因有两个:DAI在流动性挖矿中的应用以及在全球不确定性时期对稳定资产的普遍需求。

正是这种持续偏离供需关系挂钩,把Maker逼到了墙角。从高位来看,稳定货币的机制有三种。

利率政策

公开市场业务

抵押品政策

我们在之前的文章中对这三种方案进行了较为详细的分析。

要点是,Maker在利率政策方面已经达到了自己的极限。他们也不愿意进行任何公开市场操作,大概是出于监管的考虑。

所以,他们的工具箱中仅剩的工具就是抵押品政策。为了增加DAI的供给,Maker必须在增加对系统安全的抵押品和用户想要借贷的抵押品之间取得平衡。他们正在积极增加更多的无信任形式的抵押品,但在最近DeFi大涨之前,一直没有什么优质的抵押资产(LCR、COMP和LINK即将加入)。

所以,在Ethereum上没有更快的正当程序和更多无信任的抵押品类型的情况下,满足DAI爆发性需求的唯一方法就是允许中心化资产,尤其是稳定币进入系统。

它们的加入为交易者创造了一个奇妙的套利机会。比如,你可以用101000美元的USDC获得10万个DAI--因为抵押率是101%。如果DAI的交易价格是1.02美元,你就可以用102000美元的USDC卖出这10万个DAI--这是一个短期的套利循环。

你不仅在这里的交易中瞬间赚到了1000美元,而且你还保留了选择权,如果DAI曾经低于1.01美元的交易,你可以在CDP中重新买入101000美元的USDC,获得利润。

有以下三个启示:

这个套利很好地解释了稳定币在Maker里面比重增长的原因。

只要稳定币的抵押率达到101%,DAI就再也无法超过1.01美元。在任何高于这个价格的时候,套利者都会兑换更多的DAI,然后以瞬间盈利的方式卖出,将价格压下来。

当DAI回归到供需后,稳定币自然会从系统中消失。

最后一点可能需要解读一下。当DAI回归到1.00美元时,套利者有两个动力去释放稳定币的头寸。首先,由于稳定币库收取费用。其次,他们会用现在更便宜的DAI重新购买抵押品。

DAI可以回到1.00美元,如果是因为持有它的需求减少了,那么供应自然会跟着减少。请记住,DAI是代币化债务,由CDP创建。所以当套利者离场时,DAI必然在这个过程中被销毁。另外,铸造DAI的需求也可能会增加,此时就需要创造更多的供给来满足市场需求。

其中,我对即将发布的Yearn的yETHv2vault非常关注,它从ETH抵押品中产生DAI,用于在Curve中流动性挖取CRV。如果v1Vault有任何这种迹象,这可能会生成数以亿计的DAI。

美国货币审计署(OCC)在最新指南中表示,联邦银行可以为稳定货币发行者持有储备资金。 香港Web3.0协会与福建省大数据集团签订战略合作协议:7月2日消息,由福建省委、省政府主办,香港贸发局等协.

9月13日,由福建省发展和改革委员会、福建省数字福建建设领导小组办公室主办的数字福建区块链重点项目集中开工暨BSN福建省区块链主干网建设启动仪式在福州举办.

原文:https://github.com/paritytech/polkadot/blob/master/roadmap/parachains.

最近在微博上看到一个比较有意思的说法,现阶段的DeFi有点像网游不断在开新服,以此来吸引大家反复玩下去.

撰文:SamSun、AlexWade、ScottBigelow、TinaZhen、少平2020年9月15日,一个行动小组彻夜合作,从一个脆弱的智能合约中救出960万美元。下文讲述了他们的故事.

北京时间今天10点,DeFi流动性挖矿项目SushiSwap官方宣布,完成总价值1400万美元的SUSHI代币回购.