被投资者称为「寿司」的SushiSwap莫名传遍了炒币群,紧接着,在HBO三大所上快速出现,上线不到一周,锁仓13亿美元。这个类Uniswap项目发行治理代币SUSHI后,将「DeFi速度」拉满。

在此之前,Compound、Yam、YFI等流动性挖矿项目接连调动起市场的FOMO情绪,一些错失了挖矿机会、感受到DeFi财富密码的投资者,开始涌入SushiSwap。

9月2日,SushiSwap多个流动性挖矿池仍有超过2000%的年化收益率,但很多冲进来的新玩家并不了解高收益背后的风险。

「各种挖矿的本质还是去做市,做市的交易对出现汇率变化会带来本金折损,」PrimitiveVentures创始合伙人万卉提醒「新韭菜」,如果不会算做市的无常损失,还是囤币更好一些。此外,由于SUSHI代币的价格波动较大,二级市场买入的投资者面临的风险也更大。

在SushiSwap之后,市场又快速出现YUNo、KIMCHI两个仿盘,前者已被安全公司提醒存在增发后门。DeFi泡沫被一点点吹大,市场繁荣表象背后,危机往往紧随其后。

「寿司」同时登三大所??Uniswap嗅到威胁

声音 | V神:在没有大型反DoS安全因素的情况下建立公链都是疯狂的:V神在推特中称,任何人在没有大型反DoS安全因素的情况下建立公链都是疯狂的。推特用户John Galt@Brainvelli回应称,收取燃气费并不是真正的反DoS。你不能向普通用户收取燃料费,他们不明白什么是燃料。我不是在谈论txfees。我的意思是将区块大小限制设置为区块链理论上可以处理的几倍,以防万一有人想出一种聪明的方法来创建异常高负荷的事务。[2019/8/22]

SushiSwap的一夜蹿红再度诠释了「DeFi一日,币圈一年」的疯狂,币圈投资者还没从「大姨夫」YFI的暴涨中回过神来,「寿司」SUSHI又劈头盖脸地来了。

9月1日,HBO三大头部交易所齐刷刷上架了SushiSwap的治理代币SUSHI。OKEx上架时间为下午4点,火币紧随其后在5点多上线,币安则在晚上7点开放了SUSHI/USDT等多个交易对,市场热度可见一斑。

三大所3个小时内集中上架SUSHI,也显露出他们抢占市场爆点的紧迫感。一名交易所从业者直言,DeFi热点轮动太快,一个还没看懂,下一个就出来了,「上币上得焦头烂额。」

SushiSwap可能创造了一个记录,作为一个此前藉藉无名的新项目,它仅在上线5天后就登陆了币圈顶流交易所。

StaFi 为 EVM 兼容链推出新的流动性质押衍生品解决方案:4月7日消息,DeFi 协议 StaFi 在社区发起提案,为 EVM 兼容链推出新的流动性质押衍生品(LSD)解决方案,rToken 将直接在目标链上发行,增强其安全性与可组合性。在新的 EVM LSD 方案中,rToken Relay 将直接部署到目标合约层,使其能够直接执行操作。该方案的主要特点是 rToken 将直接发行在目标链上,用户在获得 rToken 时无需进行跨链通信,并且在给定相同的代币标准的情况下,可以轻松地将 rToken 集成到目标链上的 DeFi 中。[2023/4/7 13:50:39]

SushiSwap由化名为ChefNomi的开发者在以太坊上构建。官方介绍称,它的定位是「增加了SUSHI代币经济学的Uniswap进化版」。业内人士将其看做Uniswap的激励层,在交易的基础上,提供了流动性挖矿,进一步奖励参与者。模型相当于Uniswap+Yam。

在登陆三大所之前,「寿司」已经在DeFi圈蹿红。它开设了十余个流动性挖矿池,用户通过在Uniswap给指定的交易对提供流动性,并将流动性凭证质押在SushiSwap后,便可「制作寿司」,即挖SUSHI。这几日,SushiSwap收益最高的池子,年化收益率在2000%以上。

阿里云自研大模型“通义千问”开始邀请用户测试体验:4月7日消息,阿里云宣布自研大模型“通义千问”开始邀请用户测试体验。现阶段该模型主要定向邀请企业用户进行体验测试,符合条件的用户可参与体验。阿里达摩院在NLP自然语言处理等前沿科研领域早已布局多年,并于2019年启动大模型研发。(36氪)[2023/4/7 13:49:57]

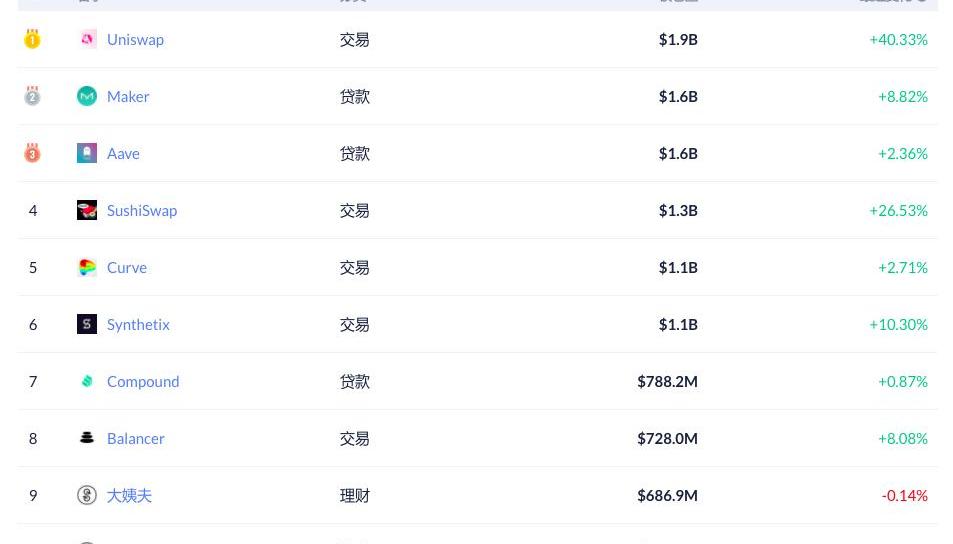

财富效应让SushiSwap成为了DeFi浪潮袭来后吸金最快的项目。根据DeBank的数据,9月2日,SushiSwap锁仓量超过13亿美元,位列所有DeFi项目第四位,超过了Curve、Synthetix和Compound这三个知名协议。排名第一的是SushiSwap的借力跳板Uniswap,锁仓量为19亿美元。

SushiSwap锁仓量达到13亿美元

由于SushiSwap目前还没上线交易业务,而是借Uniswap的「场地」来进行流动性挖矿。也就是说,Uniswap上19亿美元的锁仓资金中,有13亿美元都属于SushiSwap。不久后,SushiSwap将进行流动性迁移,把暂时「存在」Uniswap的流动性迁至自身,并正式开启交易业务。

CZ发布长推特:“FUD帮助我们成长”:12月13日消息,CZ发布推特解释近日FUD现状,并直言“FUD 帮助我们成长,尽管它们非常烦人。”

CZ称,从创业开始就有大型交易所(现在非常小)赞助FUD活动、发布一系列FUD文章。此后,几乎每周币安都将发生FUD。[2022/12/13 21:41:42]

SushiSwap赶在Uniswap之前率先发了「平台币」,还采用了最流行的流动性挖矿来吸引流量。尽管它现在还没有交易业务,但几乎锁定了去中心化交易所「一哥」。

这似乎给Uniswap带来了压迫感。9月1日晚,Uniswap创始人HaydenAdams在推特称,SushiSwap是高风险项目,任何有能力的开发人员一天之内就能创造出来,其中大部分是巨鲸用户,巨鲸们试图利用炒作和Uniswap创造的价值来获利。

高收益背后存在无常损失风险

对挖矿的「农民」来说,他们不关心Swap之间的竞争,也不在意「寿司」的代码是不是一天就能完成,高收益率才是最大的诱惑,尤其在YFI、YFII等项目已经缔造了财富神话后,错过机会的投资者迫切地想要赶上这班车。

一时间,各个币圈社群学挖SUSHI的教程频出。哪怕再迟钝,一些错过了几轮赚钱机会的「古典韭菜」也不得不研究一下。

外媒:Tether尚未将Tornado Cash受制裁地址列入黑名单:8月24日消息,Dune Analytics数据显示Tether并未将Tornado Cash相关受制裁地址列入黑名单,但到目前为止,美国官方还未对该行为采取行动。目前尚不清楚Tether在法律上是否有义务遵守财政部的制裁。

此外,Tether的首席技术官Paolo Ardoino在一份声明中表示,“美国官方没有联系Tether并要求其冻结与Tornado Cash相关的受制裁地址,虽然Tether不在美国境内运营,但其通常会遵守美国官方的要求,视其为世界级合规计划的一部分”。[2022/8/25 12:46:27]

SushiSwap界面

在DeFi老玩家眼中,参与SushiSwap挖矿并不算复杂。例如,想要进入其中的「TetherTurtle」池子挖矿,用户需要在Uniswap为USDT-ETH交易对提供流动性,并把流动性凭证质押进池子,就可以「制作寿司」了。如果想进入其他收益率更高的池子,就需要给不那么主流的交易对提供流动性,比如SUSHI-ETH、UMA-ETH等。

这些池子看起来收益率更为可观,但很多挖矿教程中没注明的是,流动性挖矿具有较大的无常损失风险。

采用AMM机制的Uniswap,是按照各交易对池子中的汇率变化来呈现价格的。对于流动性提供者而言,如果流动性池中的两种资产汇率发生较大变化,就会产生损失。

举例来说,当流动性提供者为USDT-ETH提供流动性时,汇率为400:1,就需要按此汇率比例放入两种资产,如800个USDT和2个ETH;假如ETH价格跌50%,USDT价格不变,那么汇率就会变为200:1,此时流动性提供者如果想要撤出,就会发现,返还的USDT变少了,ETH增多了,此时ETH价格已经跌了50%,投资者就会承受不小的损失。

不只是币价下跌,币价上涨也会带来汇率变化,导致流动性挖矿者承受无常损失。

这意味着,为价格波动越大的币种提供流动性,出现无常损失的风险越高,这导致很多用户发现,挖矿带来的收益还不足以覆盖掉无常损失的亏损。

看到大量投资者跑步进场,PrimitiveVentures创始合伙人万卉也在微博提醒,如果不会算做市时汇率变化带来的本金折损,还是更适合囤币。另外,参与挖矿前还需要审视协议的智能合约,一旦有漏洞,会有损失全部本金的风险。

在二级市场接盘SUSHI的风险或许更高。一般来说,矿工挖矿的成本较低,而且SUSHI的产出并不限量,尽管后期会执行回购销毁机制,但也要看通缩力度。在这之前,二级市场的抛压会一直存在。

在三大所上,高开低走的K线已经释放出风险信号。火币全球站行情页面显示,SUSHI在开盘后由5.71美元快速涨至最高13.4美元,而后下跌至10美元左右,经历几个小时横盘后又继续下行,截至9月2日下午4点,SUSHI报价7.47美元,距离最高点已跌去44%。

平台币模式DeFi化「寿司」疑有大资本运作

DeFi流动性挖矿的造富效应,不断将市场情绪推高。「FOMO起来了,」币圈KOL星主看到SushiSwap的疯狂表现后如此评价。

他认为,SushiSwap代码虽然简单,但概念比较吸引人。除了流动性挖矿外,SushiSwap还支持投票上线新的挖矿池,且平台未来产生的交易手续费0.25%分配给流动性提供者,0.05%用于回购SUSHI。所以,SUSHI可以捕获0.05%的交易费用,交易量越大,SUSHI就有更多的价值支撑。

SushiSwap会让人想到过去中心化交易所运营平台币的思路,但这只装着旧酒的新甁,吸引市场目光的速度令不少圈内人感到吃惊。星主怀疑,SushiSwap背后有大资本运作。

万卉也在试图挖掘SushiSwap背后的团队,她推断这个「当红炸子鸡」和合约交易所BitMexCEOHayes有千丝万缕的联系,「但无法证明,只能说是逻辑推断」。

有DeFi玩家认为,SushiSwap是被「硬炒」起来的,因为挖矿的无常损失风险很大,却还能这么快的吸引资金,显然是有人在炒作。「太多用户担心错过DeFi想要进场,但又不知道玩什么,寿司就恰逢其时出现了。」

FOMO情绪积聚起风险。锁仓13亿美元资产的SushiSwap甚至还没有通过代码审计。而在SushiSwap红了之后,又不断有仿盘诞生,直奔割韭菜而来。

9月2日,区块链安全公司PeckShield发文称,SushiSwap新仿盘项目YUNo存在巨大安全隐患,该项目修改了代币发行逻辑,存在恶意后门方便管理员无限增发代币的权限,一旦代币价格被拉高,管理员可通过增发砸盘获利。

除此之外,币圈又开始流行挖KIMCHI,它是新的流动性挖矿项目,尽管很多人不知道它要做什么,但最高30000%的年化收益率吸引了很多人。根据欧科云链9月2日的数据,「泡菜」24小时消耗了882.17ETH的手续费,在以太坊全网Gas消耗排名中位列第四。

新项目层出不穷,万卉直言有些审美疲劳了。她表示,现在的记忆好像只有三天,COMP流动性挖矿感觉过去了一年,「大姨夫」、「二姨夫」感觉过去了六个月,YAM好像是三个月前的事情,大家只记得三天前开挖SUSHI。

「韭菜冲得太猛了,」一些经历过上轮牛市的玩家感觉,市场变得过于疯狂,泡沫就会越吹越大,繁荣的市场背后,危险可能已经逐渐逼近。

标签:HISWAPETHERDOSTOKENHISWAP价格白嫖steamtogetherbnbAidos Kuneen3X Short Ethereum Classic Token

作者|?深链六六 就像神功修炼到最后,永远有一层看不见的屏障,中心化交易所们现如今也遇到了这个难题.

这个标题肯定会引起很大的争议,近些年各种新概念层出不穷,但自从2017年以太坊和第一批联盟链开源技术框架给区块链行业带来巨大实质性成功后,几乎再无有益于区块链整体大跨步前进的新发明.

8月22-23日,2020全球区块链算力大会,暨新基建矿业峰会在成都举办,大会由成都市新经济委、成都市科技局及成都市成华区人民政府指导.

将在今年第四季度上线的以太坊2.0主网,无疑牵动着很多人的心,而对于想要成为验证者的参与者来说,掌握运行节点的操作流程是非常重要的,对此,我们为用户提供了一个全面的指南.

如果最近几天ETH价格暴跌带来了一件好事,那就是以太坊网络的交易费用终于暴跌了。根据QKL123的数据,上周三,以太坊的平均交易费达到了14.5美元,这是自2018年以来以太坊交易的最高平均成本.

概述 ChefNomi用他的寿司换取了价值1000万美元的ETH。这位SushiSwap创始人称这并非退出局。反之,他将自己比作莱特币创始人李启威,其在2017年清仓了莱特币.