独特于所有DeFi项目的债仓概念,Synthetix魅力如此之大的原因在于它的债务池机制。

来源:链闻

撰文:林明,FirstPool联合创始人

Synthetix是资产合成平台,可以合成数字货币、外汇、股票、指数等任意资产,但资产合成只是项目的一层外壳,Synthetix本质上是对平台。而且对也分为两层,第一层,如果Synthetix大部分交易量为SNX持有者之间的交易,那么可以理解为SNX持有者之间的对平台。第二层,Synthetix如果交易规模做大,SNX持有者交易量仅占非常小部分,那么我们可以把它理解为SNX持有者和外来交易者之间的对平台。

Beosin:BSC链上的gala.games项目遭受攻击事件简析:金色财经报道,根据区块链安全审计公司Beosin旗下Beosin EagleEye 安全风险监控、预警与阻断平台监测显示,BSC链上的gala.games项目遭受攻击,Beosin分析发现由于pNetwork项目的bridge配置错误导致pTokens(GALA) 代币增发,累计增发55,628,400,000枚pTokens(GALA),攻击者已经把部分pTokens(GALA) 兑换成12,976个BNB,攻击者(0x6891A233Bca9E72A078bCB71ba02aD482A44e8C1)累计获利约434万美元。Beosin Trace追踪发现被盗金额还存在攻击者地址中。

第一笔攻击交易:0x4b239b0a92b8375ca293e0fde9386cbe6bbeb2f04bc23e7c80147308b9515c2e

第二笔攻击交易:0x439aa6f526184291a0d3bd3d52fccd459ec3ea0a8c1d5bf001888ef670fe616d[2022/11/4 12:17:00]

Synthetix的目标

Beosin:EthTeamFinance项目遭受到了漏洞攻击事件简析:据Beosin EagleEye 安全预警与监控平台检测显示,ETH链上的EthTeamFinance项目遭受漏洞攻击,攻击合约0xCFF07C4e6aa9E2fEc04DAaF5f41d1b10f3adAdF4通过LockToken合约的migrate函数没有正确验证_id和params的漏洞,将WTH,CAW,USDC,TSUKA代币从V2流动性池非法升级到V3流动性池,并且通过sqrtPriceX96打乱V3流动池的Initialize的价格,从而获取大量refund套利。共计套利了约1300多万美元。[2022/10/27 11:49:12]

Synthetix的目标在于突破第一层内部SNX持有者对,到达第二层和外部交易者对,把sUSD、sETH这样的合成资产筹码发出去,让外来交易者进场交易,和XDR对,一旦Synthetix规模做大,那么BitMEX也仅仅只是他的一部分而已,客越多,对物越符合大数定理,那么sUSD铸造者会像葡京和太阳城的股东一样源源不断的获得抽水。

Beosin:UVT项目被黑客攻击事件简析,被盗资金已全部转入Tornado Cash:金色财经报道,据Beosin EagleEye 安全预警与监控平台检测显示,UVT项目被黑客攻击,涉及金额为150万美元。攻击交易为0x54121ed538f27ffee2dbb232f9d9be33e39fdaf34adf993e5e019c00f6afd499

经Beosin安全团队分析,发现攻击者首先利用开发者部署的另一个合约的具有Controller权限的0xc81daf6e方法,该方法会调用被攻击合约的0x7e39d2f8方法,因为合约具有Controller权限,所以通过验证直接转走了被攻击合约的所有UVT代币,Beosin安全团队通过Beosin Trace进行追踪,发现被盗资金已全部转入Tornado Cash。[2022/10/27 11:48:46]

Synthetix的债务池机制

慢雾:Inverse Finance遭遇闪电贷攻击简析:据慢雾安全团队链上情报,Inverse Finance遭遇闪电贷攻击,损失53.2445WBTC和99,976.29USDT。慢雾安全团队以简讯的形式将攻击原理分享如下:

1.攻击者先从AAVE闪电贷借出27,000WBTC,然后存225WBTC到CurveUSDT-WETH-WBTC的池子获得5,375.5个crv3crypto和4,906.7yvCurve-3Crypto,随后攻击者把获得的2个凭证存入Inverse Finance获得245,337.73个存款凭证anYvCrv3Crypto。

2.接下来攻击者在CurveUSDT-WETH-WBTC的池子进行了一次swap,用26,775个WBTC兑换出了75,403,376.18USDT,由于anYvCrv3Crypto的存款凭证使用的价格计算合约除了采用Chainlink的喂价之外还会根据CurveUSDT-WETH-WBTC的池子的WBTC,WETH,USDT的实时余额变化进行计算所以在攻击者进行swap之后anYvCrv3Crypto的价格被拉高从而导致攻击者可以从合约中借出超额的10,133,949.1个DOLA。

3.借贷完DOLA之后攻击者在把第二步获取的75,403,376.18USDT再次swap成26,626.4个WBTC,攻击者在把10,133,949.1DOLAswap成9,881,355个3crv,之后攻击者通过移除3crv的流动性获得10,099,976.2个USDT。

4.最后攻击者把去除流动性的10,000,000个USDTswap成451.0个WBT,归还闪电贷获利离场。

针对该事件,慢雾给出以下防范建议:本次攻击的原因主要在于使用了不安全的预言机来计算LP价格,慢雾安全团队建议可以参考Alpha Finance关于获取公平LP价格的方法。[2022/6/16 4:32:58]

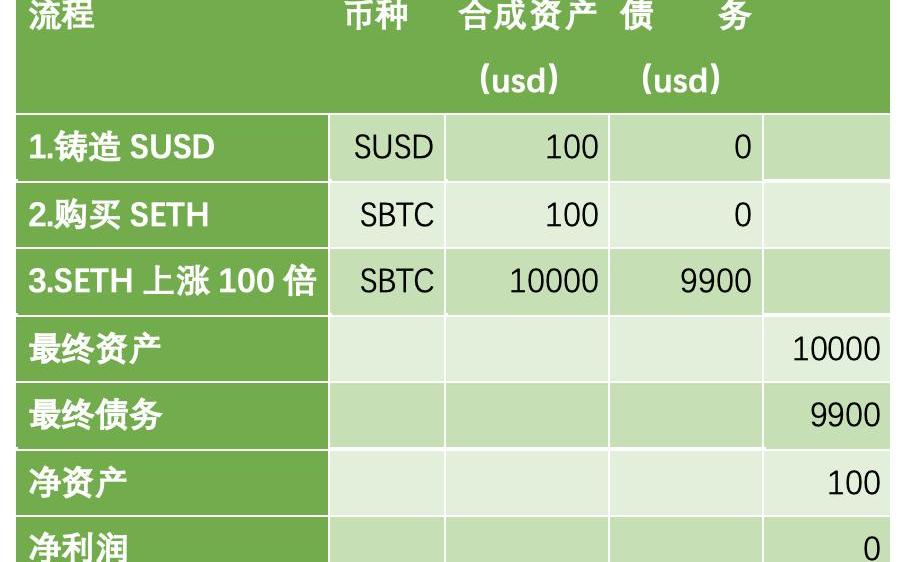

首先要把资产合成这个概念给丢下,是的,他没有那么重要,Synthetix魅力如此之大的原因在于他的XDR,独特于所有DeFi项目的债仓概念,代数解释XDR非常的难理解,我们用两种极端情况来解释。

1.整个只有你一个人,即使涨100倍也没有任何收益。

你在MINTR铸造了100sUSD,用sUSD买了sETH,你组成了整个XDR,ETH涨了10倍,你会有收益吗?没有,一分都没有。因为你的资产会升值100倍,但是你的XDR会让你的负债同等的为资产的100倍,也就是你的净资产仍然为100,净利润为0。

2.里无数人,你是对坐庄者之一,收入为对收入和手续费。

那么再想像一下,里面无数人,SNX持有者占比非常低,那么所有SNX持有人汇成的XDR将会和外部交易者进行对,输赢都会从XDR中支取,越是符合大数定律,越是能收到源源不断的手续费。这里也要分两部分,XDR内部的SNX持有人依然在对,同时外部交易者也在和XDR对,其中外部交易者收益直接从XDR获取,亏损也直接给XDR,例如外部交易者买了sETH,sETH涨一倍,那么他直接获得一倍收益,XDR将亏损对应的USD价值。

Synthetix的代币模型

Synthetix对于token模型的设计摸索出了适宜于自己的方案,具体为三点,通胀模型鼓励SNX持有者锁仓坐庄,获取收益和取回质押物托底SNX价格,流动池奖励促进合成物与真实数字代币的锚定。

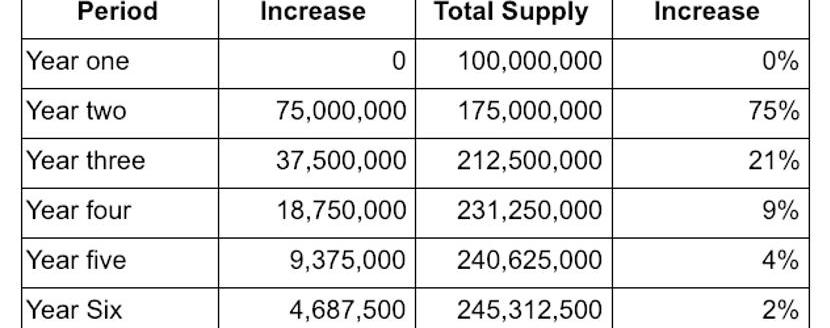

1.通胀模型鼓励SNX持有者锁仓坐庄。首先要明确在synthetiux上合成质押物其实就是坐庄。Synthetix是一个增发代币,他目前增发率为21%。起始增发时间是2019年3月,现在已经到达了YearThree阶段。

这样的设计非常巧妙,首先你要得到增发部分收益必须用SNX合成sUSD才可以,相当于强制要求你直接在坐庄,然后质押率为700%,价值7usd的SNX只能铸造出价值1USD的sUSD,相当于sUSD的总供给不会超过SNX市值的13.3%,增加了质押同时又为synthetix的交易所提供了筹码,扩大了交易额上限,

2.获得收益和取回机制拖住代币价格。你要获取奖励和赎回资产有两个要求,第一步是偿还债务,第二部是质押率必须回到700%。这种模式本质上是对代币价格的保护,SNX价格下跌的时候,你合成的sUSD价值不变,但是SNX下跌会导致质押率低于700%,为了获得奖励和赎回本金,必须去买SNX让质押率重新达到700%要求,才可以赎回资产,模型中暗含了托盘的机制,同时归还债务也确保了XDR保持平衡。

3.LP奖励加强合成物与实际数字货币铆钉。Synthetix为了让质押物和合成物的深度不断提升,加强1:1锚定,分别针对Uniswap和Curve的LP池子给予了奖励,激励大家做市sUSD、sETH和sBTC,可以说Synthetix是激励LP的先驱,对于token模型的解读非常深。

Synthetix的发展

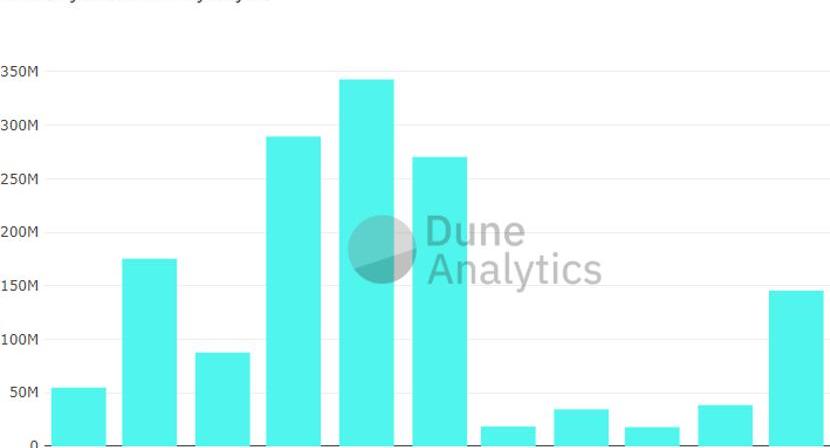

一个项目的发展最终必须落脚在数据,我们这里可以看一下Synthetix的交易量变化,以及目前的市值。

我们可以看到目前的Synthetix的交易量仍然起起伏伏,7月的成交额为1.45亿,Synthetix要发展成最大的对平台仍然道路漫长。

SNX市值决定了合成资产的天花板,现在他们正在积极引入ETH、BTC等质押物来提升资产量。

Synthetix团队

Synthetix如果要描述他们团队我只能想到两个词,坚强和创新。坚强不仅在于项目上的坚强,更在于他们遇到困难时总是迎难而上,找到解决之道。过高的gas费和token增发,币价下跌引发的市场规模缩减,合成物单边波动过大,Synthetix团队仍然要面对非常多的阻拦,希望他们可以继续战胜困难,继续前进!

标签:ETIHETTHESYNmetis币会成为公链吗InnitForTheTECHtogetherbnb礼物好感度synapse币深度解析

作者:?CalvinLiu 翻译:?阿剑 上周,我向我老爸演示了如何使用Compound。我花了大概两个小时,才让他妥帖地理解了下列步骤的原理和用意:把USD发送到一个大型中心化交易所为自己的交.

撰文:王冠,区块链行业研究员,曾参与联合发起多个区块链技术社区组织和公链项目,毕业于东南大学建筑学院 万物皆计算 最近DeFi大热,可称现象级,很多人从经济学和互联网应用?度谈了不少.

DeFi保险是刚性需求,但为DeFi提供保险真的是个好业务吗?DeFi发展火热,而随着DeFi的火热发展,对于DeFi保险的需求也快速增加,因为很明显使用DeFi产品是一项高风险行为.

上期回顾 受黄金大幅上涨,地缘紧张等因素带动比特币等主流数字货币大涨。成交额的持续增长,以及各利好消息的加持,BTC已经突破压力位,已打开上涨空间.

在过去三年中,包含少于10个BTC的地址已大大增加,表明比特币的去中心化程度和采用率正在提高。在比特币领域又是令人兴奋的一天。不,这一次跟BTC的上涨价格没有关系.

Overview概述 项目优势一: 在过去一周整个去中心化交易所市场的整体交易额为15.85亿美金,其中Uniswap过去一周交易额排名第一,交易总金额为7.3亿美金.