稳定币知名选手 Terra 生态一览。

稳定币赛道空间巨大,竞争也异常激励,参与者众多。近期算法稳定币成为了市场热点,吸引了大量关注,不过随着市场热点的转变,近期已经少有人聊算法稳定币相关项目了,且诸多算法稳定币目前也大多处于脱锚状态。

今天要介绍的 Terra 也属于算法稳定币赛道,但却和近期火热的算法稳定币项目有明显不同。如果用一句话来做区别,那就是 Terra 更像正规军的打法,没有那么庞氏。

目前 Terra 生态有三个主要产品存在,分别是以 LUNA 为基础的稳定币协议、合成资产交易平台 Mirror Protocol 以及还未上线 DeFi 储蓄协议 Anchor。?本文将依次介绍这三个产品,让用户对?Terra?生态有个完整的了解。

Terra 背后运营的公司为 Terraform Labs,总部位于韩国首尔。Terra 创始成员拥有较强的商业背景以及资源,成立了名为「Terra Alliance」的支付联盟,联盟内不乏在韩国内领先的电子商务、音乐媒体、酒店预订等平台。联盟内的会员都可以使用 Terra 进行支付或其他业务。

目前已经很多韩国及周边国家的公司支持 Terra 的稳定币支付。Terra 稳定币的使用主要通过 CHAI 和 Meme Pay 这两款支付工具进行。CHAI 主打韩国市场,Meme Pay 是一个款与银行直接整合的蒙古国支付软件,其中 CHAI 是 Terra 稳定币生态的主要产品,贡献了绝大多数交易量及用户数。

如下图所示,最新数据显示 CHAI 目前拥有 220 万的总用户数,日活用户数为 65000 人,日交易量为 19 亿韩元,按美元计价在 180 万美元左右。

从往期数据看,CHAI 在 2020 年 11 月份的交易量突破了 1000 亿韩元,折合近 9000 万美元。

从以上数据我们可以看出,Terra 的稳定币系统在韩国的发展是很值得称道的,这也正说明了团队具有强大的商业资源以及营销能力。

实现原理

看过发展情况之后,我们具体来看一下? Terra ?稳定币的实现原理。

BTC预计6天8小时后下调挖矿难度0.69%至20.68 T:据BTC.com数据,目前比特币未确认交易量为62897笔,全网算力为150.23 EH/s,24小时交易速度3.80 txs/s。当前挖矿难度为20.82 T,距离难度调整还有6天8小时,预计下次挖矿难度将下调0.69%至20.68 T。[2021/1/31 18:30:28]

Terra ?是基于 Cosmos 框架搭建的一个区块链协议,是一条单独的链,在这条链上 Terra ?开发搭建了一个稳定币网络,发行了多种法定货币的锚定币。

Terra ?发行的稳定币是算法稳定币,背后并没有 BTC、ETH 或者美元类似的支撑资产,而是由 Terra ?的系统代币 LUNA 进行背书。

目前 Terra 发行量较大的稳定币是 UST、KRT、SDT 和 MNT,其中 UST?是美元稳定币,KRT 是韩元稳定币、SDT 是 SDR(国际货币基金组织特别提款权)稳定币,MNT 是蒙古图格里克稳定币。

Terra ?系统通过套利机制调节稳定币价格,使稳定币保持锚定,举例如下:

当 1 枚 KRT 价格 < 1KRW(韩元),矿工向系统发送一枚 KRT 并获得与 1 KRW 等值的 Luna 代币,此时系统的 KRT 供应量减少、价格上升逐渐趋近等值韩元;

当 1 枚 KRT?价格 > 1 KRW(韩元),矿工向系统发送与 1 KRW 等值的 Luna 代币并获得 1?KRT,此时系统的 KRT 供应量增加、价格下降,逐渐趋近等值韩元。

Terra 生态内矿工非常重要, 稳定币由矿工质押原生代币 LUNA 生成,同时当价格脱锚时,也需要矿工承担短期的波动风险来铸造/销毁相应代币,来平稳价格。

矿工保护网络安全的同时还承担平稳价格的功能,Terra 为矿工设计了确定性收益来激励矿工,让矿工有动力去为网络正常运行而承担风险。

Terra 内发生的每笔交易将会被收取 0.1% 到 1% 的费用,上限为 1 TerraSDR,费用将分配给参与 Staking 的用户。奖励会随着交易量的增加而增加。

同时 Terra 内还有铸币税,当 TERRA 的需求增加时,系统会铸造并出售 TERRA,获取 LUNA,这就是铸币税,矿工在承担风险的同时,按 Staking 比例获得奖励。系统会燃烧一部分赚取的 LUNA,使挖矿能力更加稀缺。铸币税的剩余部分归基金会所有,以提供财政激励。

火币FastTrack项目dForce:CeFi和DeFi是“前店后厂”的关系:9月10日,火币全球站第13期FastTrack项目dForce创始人杨民道在接受星球日报CEO Mandy访谈时表示,CeFi和DeFi是“前店后厂”的关系,两者相辅相成。中心化平台作为和用户最直接的入口,会成为用户端的巨大的流量入口。而DeFi可以帮助CeFi把部分的业务流程DeFi化,比如借贷、存款生息这类型的业务,所以中心化平台的功能DeFi化会是巨大的趋势,因为中后台的成本可以大大节省。??

据悉,近期火币率先推出了“DeFi挖矿”、“新币挖矿”等产品,打开了普通用户高效、安全、零摩擦、丰厚奖励的“DeFi 挖矿”的行业级入口。 杨民道认为,对于中心化平台来说,DeFi有非常大的全球资金的优势和资产端的连接的灵活性。希望中心化合作平台可以更多接入DeFi协议,比如dForce的稳定币协议就有按照秒提供利息的便利方式。DeFi和CeFi在很多维度上都有融合的机会。[2020/9/10]

我们可以看到 Terra 的稳定币系统是以 LUNA 为背书的,当 LUNA 价格大幅波动时,稳定币可能会出现脱锚情况,这也是市场上对 Terra 体系的质疑所在。但随着 Terra 使用人数、交易量的不断增长,用户基础不断稳固,将会提升 Terra 体系的抗风险能力。

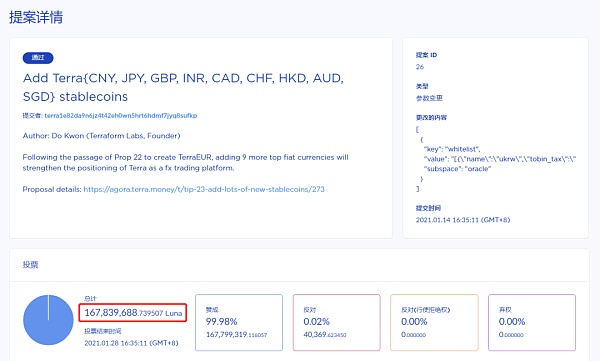

治理参与度较低是很多项目想要解决的难题,但观察 Terra 的提案,可以发现多个提案的投票数量都超过 1 亿枚,目前系统内总质押数量为 3 亿枚,这说明每个提案都有大量的用户参与投票。

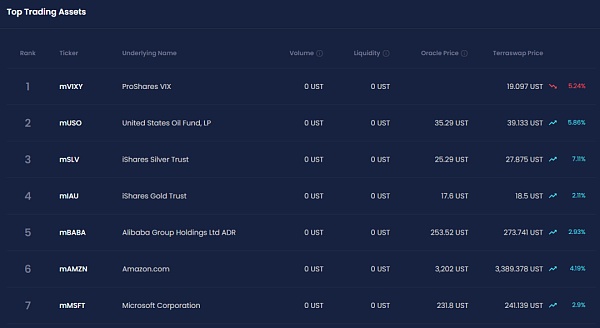

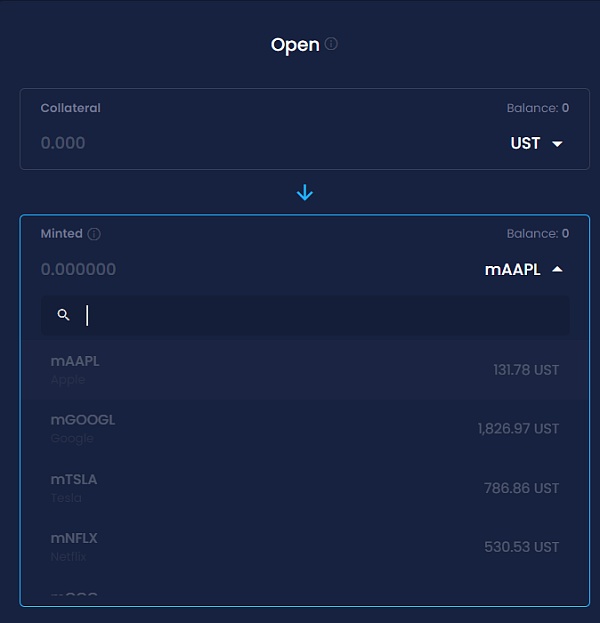

Mirror Protocol ?是一个合成资产平台,通过 Mirror Protocol 可以铸造、交易股票、期货、交易所基金等资产的合成代币。用户通过 Mirror Protocol 可以直接交易全球各种头部资产,目前已经上线了 14 个合成资产。

Mirror 内合成资产的铸造主要是通过 UST 进行的,在铸造时也可以选择其他已有合成资产进行铸造。UST ?铸造最低抵押比率最低为 150%,其他合成资产铸造最低抵押比率为 200%。

Mirror 已经和多个DeFi 协议达成合作,扩展其合成资产的使用范围,如 Injective、UniLend、Mask 等。Injective 将会在其二层衍生品交易协议上支持 Mirror 上的合成资产;UniLend 将支持使用 Mirror 的合成资产作为借贷的抵押资产;Mask 将把 Mirror 的合成资产引入 Twitter。Mirror 在扩展其合成资产的应用范围上具有独特优势。

Mirror 在原有网络的基础上构建了以太坊桥,让以太坊上的用户也可以使用 Mirror 的服务,同时 Mirror 的合成资产也能在以太坊上流通。

Mirror 还在近期完成了币安智能链桥接,将股票合成资产带入币安社区,目前已经可以在币安智能上的去中心化交易所 PancakeSwap 上交易亚马逊、谷歌等股票的合成代币。

Mirror 的代币通过公平启动分发,MIR 发行总量为 370,575,000 个,在四年内分发完毕,创世之初 Mirror Protocol 发行了 5490 万个代币,分配比例如下:

此后的四年内,MIR 将以固定比率分配给在 Terraswap 或 Uniswap 上进行流动性挖矿的投资者以及社区用户。第 4 年年底,MIR?最终分配比例如下:

空投? 4.9% :分配给 UNI 持有者和 LUNA 利益相关者;

LUNA 质押奖励 4.9% :启动协议第一年分配给 LUNA 的抵押者;

mAsset LP 抵押 45.1% :在 4 年时间分配给 mAsset 抵押池;

MIR LP 抵押 10.4% :在 4 年时间分配给 MIR-UST 抵押池;

社区池 34.6% :在 4 年的时间分配给社区储备池。

MIR 除了用于参与治理,当用户销毁铸造的合成资产取回抵押物时,将会收取 1.5% 的协议费,费用将会分配给 MIR 利益相关者。在收入方面,官网显示 24 小时费用收入为 5.1 万美元,按此计算每个月将有 150 万美元的费用收入。

Mirror 为 Terra 的稳定币提供了强大的应用场景,同时也会增加矿工收入,而且其代币还有一部分份额分配给抵押 LUNA 代币的用户,增加了 Terra 矿工的收入,而 Terra 矿工收入的增加,对 于 Terra 系统的稳定非常重要。

Anchor 是一款新型 DeFi 储蓄产品,为稳定币存款提供可靠的利率。Anchor 由链间资产协会(Interchain Asset Association)组织来治理,协会成员包括 Terraform 创始人 Do Kwon、Cosmos 核心开发者 Zaki Manian 以及 Web3 基金会顾问 Jack Platts 。据公开报道三家公司计划在各自的区块链上启动 Anchor,并将在未来将其扩展到其他 PoS 区块链。

Anchor 目前还未上线,按照之前公布的消息目前已经严重超期,这里根据公开资料简单介绍一下其想要做什么以及其原理。

Anchor 是结合了 Staking 机制的 DeFi 协议,通过其存入的资产将会被用于Staking ,同时产生 Staking 衍生代币,在获取 Staking 收益的同时,衍生代币用于保持资产的流动性。

用户存入的资产将会享受到 Staking 收益分润,从而让用户获得可靠的利率。与此同时衍生代币可以作为抵押资产进行借贷。

如果使用比较简单的语言进行总结,Anchor 可以理解 Staking 资产流动性释放协议,和我们所熟知的 Bifrost 和 Stafi 属于类似的协议,但在稳定币存款的支持上有所不同。同时 Anchor 还加入了使用衍生资产作为抵押品进行借贷的功能。

Anchor 的意图还是为 Terra 系统的稳定币以及 LUNA 提供更多的应用场景,以完善其生态系统。

参考资料

https://agora.terra.money/

https://station.terra.money/governance

https://docs.terra.money/

https://www.chainnews.com/articles/229007499660.htm

https://www.chaiscan.com/server/web/ChartPaymentTx_selectPage?LANG=zh_CN

https://docs.mirror.finance/protocol/mirror-token-mir#mirror-token-supply

https://docs.mirror.finance/protocol/mirror-token-mir#cumulative-distribution-schedule-in-millions

标签:TERTerraMIR稳定币ethyleneterephthalateTerraform DAOmirror币什么时候上头部交易所稳定币有哪些品种

无论是没有采用火热的兑换池模型,还是三年多来也一直忍着不去发币,dYdX 在整个去中心化交易赛道中多少显得有些特立独行。 DEX 最近再次成为了市场的焦点。? 赛道龙头 Uniswap、Sushiswap 币价强势上冲,相继刷新历史高点;1inch 直接变身“5inch”;DODO 等后起之秀同样表现不俗。

据OKEx的数据显示,当前BTC/USDT现货报价为33300美元,24小时涨幅为1%。 马首富将推特介绍改为bitcoin后,比特币应声上涨,涌入的资金直接从31900美金推升到了38500美金,6600美金的幅度直接打掉了密集成交区37000上方的空单止损,随后市场情绪冷却资金流出,价格几乎回到拉升之前,一上一下爆仓量达到了13.8亿美金。

从产品类别上看,DEX赛道里还有很多潜藏的巨大机会。 DEX正红。 进入2021年来,DEX赛道的代币涨幅剧烈,例如UNI、SUSHI已经涨幅超过4倍,但仍有投资者表示UniSwap、SushiSwap的价值一直被低估。 如果我们从产品上理解,这是没错的。

最近惊闻BSC上2个土矿又跑路了,金额在千万级别,有一个矿朋友还中招了,实在是看不下去,和大家谈谈,如何避免大部分土矿的坑。

金色财经近期推出金色硬核(Hardcore)栏目,为读者提供热门项目介绍或者深度解读。近日,WSB大战华尔街对从基金震惊金融界。这对DeFi有何启示呢?本期金色硬核来看The Difiant专栏作家Dan Kahan和Owen Fernau的解读。 GameStop股票GME涨破天了。

懒人版: 闪电贷:一种不需要用户抵押资金的贷款。这也可以?!!但是闪电贷有一个条件:必须在发放资金的同一交易中偿还贷款人。这听起来很奇怪?!贷款需要秒还,你又能做什么? 好吧,是这样的,你可以在同一个交易中调用智能合约。如果你能利用贷款赚到更多的钱,你可以在眨眼间把钱还回去,把利润收入囊中。不过,也不是那么容易。