无论是没有采用火热的兑换池模型,还是三年多来也一直忍着不去发币,dYdX 在整个去中心化交易赛道中多少显得有些特立独行。

DEX 最近再次成为了市场的焦点。?

赛道龙头 Uniswap、Sushiswap 币价强势上冲,相继刷新历史高点;1inch 直接变身“5inch”;DODO 等后起之秀同样表现不俗。?

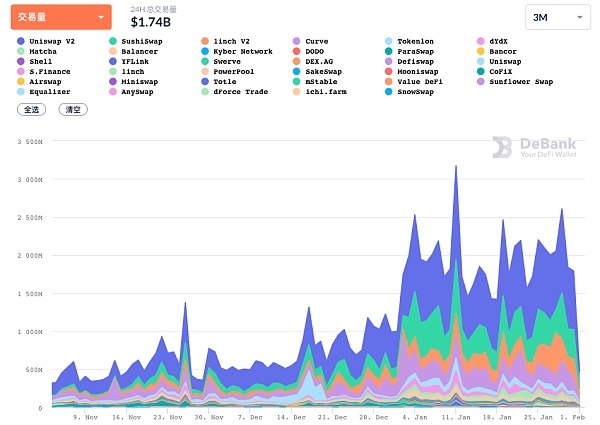

伴随着币价的上涨,DEX 的交易量也一路走高,The Block Research数据显示,去中心化交易所(DEX)1 月份交易量超过 600 亿美元,创下历史新高。下图直观地展示了自去年年末以来,DEX 的交易量已有显著增长。

图片来自:Debank

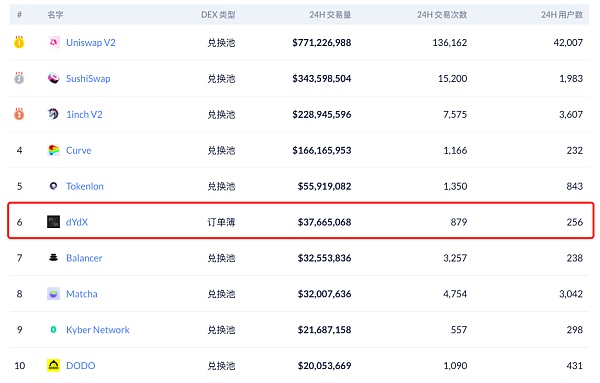

细看交易量排名的十家 DEX,一众兑换池模型(AMM、PMM 或其他 MM) DEX 之中出现了一个“格格不入”的身影——订单薄模型 DEX dYdX。在兑换池模型大行其道的今日,能继续坚持订单薄模型且可以做出一定成绩的 DEX 实属罕见,这也激起了我们的好奇心,dYdX 究竟是怎么做的?有何过人之处?能追上身前狂飙的兑换池型 DEX 吗?

从功能上看,dYdX 主要提供借贷、现货交易、保证金交易以及合约交易服务。

借贷服务方面,用户可向平台存入 ETH、USDC、DAI 三个币种,以赚取浮动利息,目前 DAI(14.71%)的存款利率较ETH(近乎为 0)、USDC(9.72%)明显更高。存款利息的资金来自于借款用户支付的利息,目前三项资产的借款利率分别为 ETH(0.23%)、USDC(10.94%)、DAI(16.04%)。

NFT游戏Axie Infinity日活用户突破100万:NFT游戏Axie Infinity今日发推称,其日活用户已达到超100万。其配图显示,安卓日活用户数超过68.7万、Windows用户数超过30.6万、Mac用户数为1.64万、ios用户数超1.27万。[2021/8/6 1:39:45]

类似于一些银行类 APP,dYdX 上的借款是以负数的形式展现的,意味着需要归还相应的资产,比如下图中想要借出 1 个 ETH,账户余额就会变成 -1 ETH。dYdX 上的最低抵押率要求是 125%,即必须保证抵押品的价值至少为借出资产价值的 125%,超过该值将无法继续借出资产,抵押率再低的话更是会有清算风险,具体清算阈值是 115%。

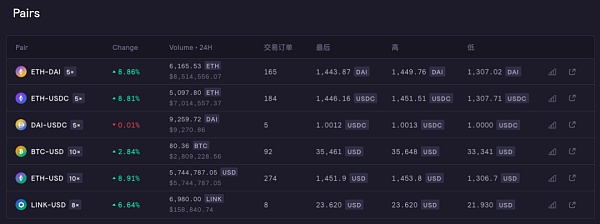

现货交易方面,dYdX 目前仅提供 ETH-DAI、ETH-USDC、DAI-USDC 三个交易对。?

保证金交易类似于传统 CEX 中的现货杠杆,支持上述 ETH-DAI、ETH-USDC、DAI-USDC 三个交易对的多空双向操作,最高提供五倍杠杆,用户可选择“Isolated”和“Cross”两种模式,区别可简单理解为逐仓和全仓。

在用户执行保证金交易操作时,借贷操作会自动进行。比如 A 的账户中起初只有 1000 USDC,没有 ETH,但 A 其实可以操作 ETH 交易,比如以 1500 USDC 的价格做空 1 个 ETH。交易一旦执行,意味着 A 将自动借入 1 ETH 出售,其余额也将会变为「2500 USDC 和 -1 ETH」。?

SushiSwap新增5大流动性资金池将于9月4日15:00生效:9月2日,Chef Nomi发推称,SushiSwap将开通5大新的流动性资金池REN-ETH、sUSD-BASED 、SRM-ETH、YAMv2-ETH 、ETH-CRV。具体而言,所有调整均将在epoch 1599202800执行(北京时间9月4日15:00)之后生效。此前9月1日晚间23点,SushiSwap添加新流动性资金池的投票结束,投票前5名将添加到SushiSwap中参与Sushi流动性挖矿池,初始奖励权重为0.2倍。[2020/9/2]

dYdX 的合约交易起步最晚,目前也仅仅支持三个交易对,但细节上稍有不同——BTC-USD、ETH-USD、LINK-USD,最大杠杆倍数为 10 倍。

2020 年,dYdX 已取得了相当不错的业务数据,总交易量突破 19 亿美元,其中于 4 月份才推出的合约交易的总交易量已高达 5.63 亿美元,且在总交易量中的占比日渐攀升,到 12 月时已占总交易量的 41%。

优势及缺陷

从业务模型上看,dYdX 并不能被单纯定义为 DEX,其借贷服务的数据非常亮眼——2020 年贷款池累计已发放了 174 亿美元的贷款。

仅仅比较交易业务的话,订单薄模型的 dYdX 相较于市面上的 AMM 型 DEX 不但有着更丰富的服务类型,也有着最接近传统 CEX 的使用体验,现货交易、保证金交易、合约交易均支持市价、限价、止损等设置,这些都是我们在 CEX 上已轻车熟路的操作。

开发团队此前在回答为什么要选择订单薄时曾表示,订单簿在加密货币交易史上已有了大量的成功经验,传统做市商们也更习惯使用这一模型。

与 CEX 相比,dYdX 的「链外撮合+链上结算」设计解决了前者的安全及透明问题,也保证了较高的性能及响应速度,足以支撑更大的用户流量。

然而,dYdX 的缺点同样明显,目前最大的限制就是交易对实在太少,除去稳定币交易对,dYdX 仅仅提供了 ETH、BTC、LINK 三个币种的现货及杠杆交易服务,未能充分满足用户的多样性投资需求。

此外,尽管 dYdX 将交易撮合放在了链外,但大多数操作仍需在链上完成,在 ETH 突破新高,gas 费用居高不下的今天,一笔简单的链上操作往往需要数十美元的成本,对于小散用户来说并不友好,这在一定程度上也限制了 dYdX 的进一步发展。

好在 dYdX 已经意识到了这些问题,近期 dYdX 已多次提到将快速上线更多新的资产。此外,dYdX 还正在与 Layer 2 扩容项目 StarkWare 合作,将其 Layer 2 技术整合到 dYdX 合约产品中,以进一步提高性能,解决高额的 gas 交易费用问题。

上周,dYdX 再次成为了市场焦点,Three Arrows Capital 和?DeFiance Capital 领投了该项目 1000 万美元的 B 轮融资,Wintermute、Hashed、GSR、SCP、Scalar Capital、Spartan Group、RockTree Capital 等一众新投资方以及?a16z、Polychain Capital、Kindred Ventures、1confirmation、Elad Gil、Fred Ehrsam 等现有投资方跟投。

算上此前分别在 2017 年 12 月和 2018 年 10 月完成的 200 万美元种子轮融资以及 1000 万美元 A 轮融资,dYdX 已从投资者手中拿到了 2200 万美元的资金。

值得投资者们高度注意的是,dYdX 是目前交易量排名前十的 DEX 中唯二的两个尚未发币的项目(另一个是交易聚合平台 Matcha),随着 B 轮千万级融资的完成,社区之内关于 dYdX 是否即将发币的猜测之声渐起。鉴于 Uniswap、Tokenlon、1inch 等 DEX 在 2020 年相继撒出万元大红包,不排除 dYdX 会成为下一个引爆羊毛党情绪的“撒币选手”,本身就有业务需求的朋友不妨趁 gas 费用较低时多刷上几笔交易。

总的来说,无论是没有采用火热的兑换池模型,还是三年多来也一直忍着不去发币,dYdX 在整个去中心化交易赛道中多少显得有些特立独行。

至于开篇提到的能否追上狂飙的 Uniswap 们,客观来讲将 dYdX 与这些兑换池型现货 DEX 拉在一起比较其实并不合适,从发展重心来看,dYdX 在 B 轮融资公告中提及更多的是合约交易业务,因此其竞争对手更应该是 DerivaDex、Perpetual Protocol 等去中心化衍生品交易平台,这一 DEX 细分赛道目前仍处于早期发展阶段,未来谁将引领市场,让我们拭目以待吧。

作者 | Azuma? 编辑 | Mandy

比特币白皮书于2008年以中本聪(Satoshi Nakamoto)的名义出版,后来又上传到网站:Bitcoin.org。它是在MIT许可下与其余代码一起发布的,可免费分发给所有需要的人。 2020年1月奥本聪克雷格·赖特(Craig Wright)声称Bitcoin.org继续托管比特币白皮书,侵犯了他的版权。

文章系金色财经专栏作者币圈北冥供稿,发表言论仅代表其个人观点,仅供学习交流!金色盘面不会主动提供任何交易指导,亦不会收取任何费用指导交易,请读者仔细甄别防上当。据OKEx的数据显示,当前BTC/USDT现货报价为 37666,24小时涨幅/跌幅为 0.48%。

消息面:1.富达数字资产的总裁在CNBC采访中表示,他们合作的机构客户,一直是比特币最稳定的买方,他们持续看到机构对于比特币敞口的强烈需求。

据OKEx的数据显示,当前BTC/USDT现货报价为33300美元,24小时涨幅为1%。 马首富将推特介绍改为bitcoin后,比特币应声上涨,涌入的资金直接从31900美金推升到了38500美金,6600美金的幅度直接打掉了密集成交区37000上方的空单止损,随后市场情绪冷却资金流出,价格几乎回到拉升之前,一上一下爆仓量达到了13.8亿美金。

从产品类别上看,DEX赛道里还有很多潜藏的巨大机会。 DEX正红。 进入2021年来,DEX赛道的代币涨幅剧烈,例如UNI、SUSHI已经涨幅超过4倍,但仍有投资者表示UniSwap、SushiSwap的价值一直被低估。 如果我们从产品上理解,这是没错的。

稳定币知名选手 Terra 生态一览。 稳定币赛道空间巨大,竞争也异常激励,参与者众多。近期算法稳定币成为了市场热点,吸引了大量关注,不过随着市场热点的转变,近期已经少有人聊算法稳定币相关项目了,且诸多算法稳定币目前也大多处于脱锚状态。 今天要介绍的 Terra 也属于算法稳定币赛道,但却和近期火热的算法稳定币项目有明显不同。