在迅速扩张的去中心化金融世界中,出现了一个新的玩家,吸引了寻求高收益的流动性矿工(即通过为DeFi提供流动性赚取收益的人)。YearnFinance是最新的DeFi宠儿,其YFI代币正在获得大量关注。

DeFi市场已经达到了总价值锁定30亿美元的里程碑。这一成就比大多数人预期的要快得多,因为许多加密行业的人都预测2020年才会达到20亿美元。

新的流动性挖矿代币和DeFi平台的快速发布,造成了海啸般涌入这些协议的抵押品。最近几周,似乎没有一天不出现新的DeFi代币价格呈抛物线,或者平台在抵押品锁定量上创下新高。

就连DeFi中锁定的Ethereum数量也飙升至390万ETH的历史新高,相当于总供应量的近3.5%。今天DeFi的宠儿是YearnFinance,因为它的"无价"代币一直在吸引流动性矿工。

Gate.io 今日智能量化策略年化排行:据官方公告,今日智能量化收益排行榜,最高总收益类型为双均线-RSI,有4283个策略正在进行中,总投资额达2039436.59 USDT。[2021/5/31 22:58:58]

YFI年收益率达到四位数

最新上市的DeFi治理代币是Yearn的YFI,发行方自己也给它贴上了"无价值"的标签。

总结这个行业的雏形状态,价格从一开始就暴涨,收获了1.5亿美元的存款。平台自称是借贷平台的收益率撮合者,在合约交互过程中为最高收益率进行再平衡。

YearnFinance日前发布了治理代币,称其将用于治理理平台,并表示对治理平台"不感兴趣的人请远离"。

聚币Jubi首期“余币宝”支持项目FIL 定存年化收益升级:据官方消息,聚币Jubi已于2020年10月21日升级首期“余币宝” 支持项目FIL的定存年化收益,聚币将陆续上线支持更多优质币种上线“余币宝”,及时满足广大用户对数字资产的理财需求。具体规则以官网为准。

聚币Jubi作为领先的数字资产及衍生品交易平台,创办于2013年。2020年2月聚币网被新加坡Uniweb集团全资收购,在新加坡申请牌照并获得多项豁免经营权。聚币始终为用户甄选更具潜力的数字资产,并力求在数字资产金融模式上的不断创新。[2020/10/21]

Yearn补充说,它已经发布了零价值token,以进一步放弃对平台的控制。

“我们再次重申,它的经济价值为0。没有预售,没有销售,你不能买它,不,它不会在Uniswap上。不,不会有拍卖。我们没有任何东西。”

独家丨比特币年化期现价差为5.27% 市场情绪指数为“乐观”:金色财经报道,据同伴客数据显示,9月23日(格林威治标准0时)比特币年化期现价差为5.27%,较前一日下跌0.36%,市场情绪指数为“乐观”。

指数参考:>20% 极度牛市;10%~20% 牛市;5%~10% 乐观;2%~5% 谨慎乐观;0~2% 谨慎;-5%~0 谨慎悲观;-10%~-5% 悲观;-20%~-10%熊市;<-20%:极度熊市。[2020/9/23]

这并不足以阻止数字淘金热,因为流动性矿工在治理代币上“挖矿”,大概是为了获得投票权,但更有可能是为了获得每年高达1000%的利息收益。

据CamilaRusso最新的Defiant通讯,YFI在那些向yEarn池存入资金的人中分发。就像其他DeFi代币一样,其目的是鼓励流动性提供者。

火币全球观察区项目PHA开盘三日上涨超20倍,新币挖矿年化奖励率达600%:据火币全球站行情显示,9月14日火币全球观察区项目 PHA 持续上涨,最高涨至0.21834 USDT,较9月11日0.01USDT的开盘价最高涨幅超20倍;截至9月14日10时,PHA 报价为0.195 USDT ,日内涨幅为57.51%。行情波动较大,请做好风险控制。

据悉,火币“锁仓HT参与新币挖矿”二期活动提供500万枚PHA 代币用于奖励参与锁仓的用户,按照 0.195 USDT价格,锁仓HT参与PHA 新币挖矿年化奖励率约为600%。[2020/9/14]

“代币分发开始三天后,这就是他们所做的:存款猛增超过1.5亿美元,超过2.8亿美元。”

避免DeFi灾难

在CooperTurley撰写的Defiant文章中,太坊社区成员指出,YFI发行人的控制权仍然落在yEarn创始人AndreCronje的手中。从理论上讲,使用简单的Solidity代码,Cronje可以铸造数百万个代币以耗尽DAI/YFI池,该池当时包含约6000万美元的资产。

CurveFinance协议的抵押品很快就飙升至超过1亿美元,这些都是基于YFI的智能合约。如果意图是恶意的,这可能导致另一次大规模的DeFi攻击,不幸的是,事实并非如此。

昨天,通过将YFI令牌的控制置于多重签名中来解决了这种潜在的风险,这需要9名参与者中的6名同意更改。但是,这似乎仍然有些中心化,因为只需很少的投票者就可以使用钱包。

YFI只能通过使用yEarn平台来赚取,其总供应量仅为30,000个代币,这些代币将使用流动性池分配给放款人。在撰写本文时,根据Uniswap的价格为1,140美元。对于“无价值”的代币而言,这是一个巨大的增长。

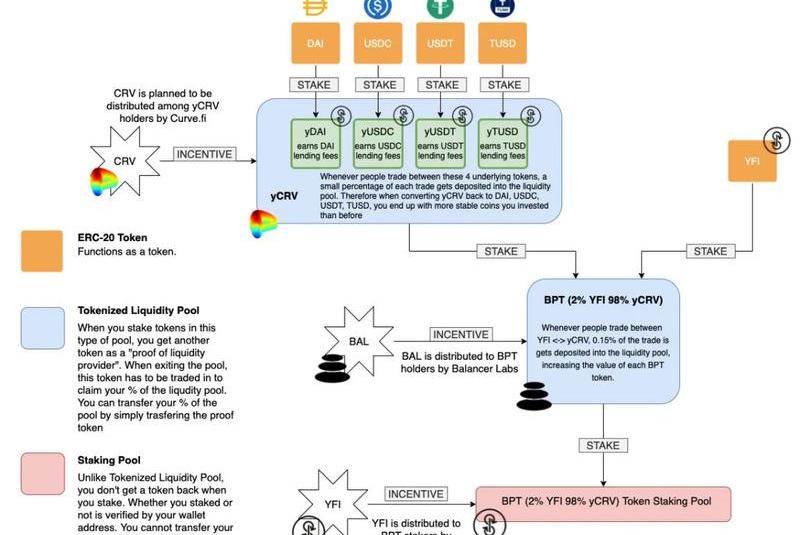

目前,与Curve和Balancer合作的共有四个池,最近通过了前三个治理建议,以便在YFI中产生回报。张贴此多方面的图像是为了解释Yearn池的运行方式:

吸引人之处是其中一些池所提供的高额的年收益率。

Turley观察到;

“LP的峰值价格刚刚超过$2,000/YFI,因此他们希望将上述任何一个池中的APY定位在1,000%以上。”

他补充说,这些是需求激增带来的短期回报。始终保持四位数字的APY是不可持续的,但是,yEarn一直为其YearnFinance贷款池提供约10%的年回报率,YearnFinance贷款池基于当时的最高回报率,在Compounds,Aave和dYdX之间自动调整。

Turley在该项目的一个中等职位上详细阐述了治理建议,结论是;

“如果你还没有发现,YFI正在进入一个未知的领域。如果你已经走到了这一步,你就是少数几个已经知道如何在迄今为止最远的DeFi“兔子洞”中导航的人之一。”

DeFi有多少增长空间?

DeFi生态系统最新的30亿美元里程碑,是在TVL达到20亿美元之后的仅二十天便达到了。

今年到目前为止,就锁定的加密货币作为抵押品而言,DeFi领域已取得了令人瞩目的350%的增长。自然地,如果以太坊价格上涨,TVL的数字就会继续增加。

以目前的增长速度,每天都有更多的增涨机会,在接下来的30天内,TVL的下一个里程碑将达到40亿美元。根据DeFiPulse的数据,Aave是过去24小时内表现最好的平台,抵押品锁定飙升至4.8亿美元的历史新高,当天上涨11%。

在YFI的赚钱效应的影响下,CurveFinance也飙升。在过去的几天里,该流动性平台上的抵押资产增长了280%,达到2.88亿美元的峰值。这将Curve推到了DeFi项目的第五位,超越了Balancer和InstaDApp。

来源:新华日报 作者:毛海军 区块链通过密码学、分布式存储和对等网络等技术的融合,赋予了链上数据不可篡改、可追溯的特性,能够大幅降低信息造假风险,打破企业信息孤岛,推进信任社会的建立.

北京时间周四凌晨社交媒体巨头推特遭遇了迄今为止最大的黑客事件,全球众多知名人士和公司的账户受到影响.

对以太坊来说,从工作量证明机制向权益证明过渡一直是一个备受大家期待的事件。尽管以太坊2.0的上线时间有所延迟,也没有一个明确的最后发布期限,但近期ETH的价格走势非常难不错,涌入以太坊生态系统的.

19日,DeFi的总市值达到了95亿美金之高,短短1日,DeFi就突破了100亿美金大关。但DeFi的总市值远不止这些.

撰文:潘致雄 加密货币项目?代币的分发方式?,是整个项目生态非常重要的一环。如果能设计一套合理的?代币经济模型?,激励系统内的各种利益相关者,对项目发展而言将起到至关重要的作用.

波卡将于7月24日开启第三轮融资,本轮融资计划将以公募形式分发30万DOT额度。来源:链闻,撰文:张改娟备受关注的公链项目、以太坊一大竞争对手波卡即将于北京时间7月24日上午11点开启第三轮融资.