周三以Robinhood为代表的一些券商“拔网线”,停止了散户新开仓位的交易权限(可以平仓)。这个行为引来了巨大的争议,包括各种阴谋论和议员要求调查和开听证会。我的观点是,阴谋论只有当事人才清楚,但是Robinhood的举动在明面上是合情合理的。

这个故事简单的版本就是:由于T+2清算制度,券商要用自己的资金(而非客户的保证金)向清算所DTCC缴纳保证金以抵御信用风险。随着那几只股票的交易额和波动率不断升高,Robinhood需要缴纳的保证金迅速上升,而不得不停止新开仓交易。事实上,Robinhood最近几天不断募集资金去满足保证金要求。夸张一点说,Robinhood要等到周末才知道自己有没有破产风险。

下面是详细版本:

1. 美国股票和相关衍生品(期权)是T+2模式,即标的在交易两天后由券商通过Clearing House清算所交割。这个清算所是DTCC (Depository Trust& Clearing Corp)。在这两天内如果标的价格发生重大波动,那么就有可能出现信用风险。例如券商客户卖call option,但是GME(游戏驿站)股价大涨导致客户和券商都拿不出钱交割。为了抵御这种信用风险,DTCC都要求会员要用自有资金(注意不是券商客户的保证金)作为抵押担保。2008年金融危机后Dodd-Frank法案出台,行业自律协会NSCC(NationalSecurities Clearing Corporation)更是在SEC的授权下提出了更严格的抵押担保要求。所以这个抵押担保要求是有法可依的,Robinhood完全可以自己资本金不足以满足抵押担保要求为由,而拒绝新开仓交易,毕竟自己会不会被清算所追保证金都不知道呢。

当前Uniswap锁定资产总价值达21亿美元,24小时上涨51.74%:金色财经报道,据DeBank数据显示,当前以太坊DeFi协议中锁定资产总价值为112.52亿美元,其中锁仓量排名前五的为:Uniswap锁定资产总价值21亿美元、Maker锁定资产总价值为16亿美元、Aave锁定资产总价值13亿美元、Curve锁定资产总价值13亿美元、YFI锁定资产总价值12亿美元。其中Uniswap24小时锁仓量上涨51.74%居首位。

注:总锁仓量(TVL)是衡量一个DeFi项目使用规模时最重要的指标,通过计算所有锁定在该项目智能合约中的ETH及各类ERC-20代币的总价值(美元)之和而得到。[2020/9/20]

2. NSCC制定保证金额度是一个复杂的计算过程。但它有几个关键因子,理解了这几个因子就明白为什么要专门针对那几个热门股票做出交易限制。

1) 第一个因子是99%的两日VaR (风险值)。例如券商的持仓是10000美金,通过模型计算出99%的机会两日波动率不超过2%,那么抵押担保就是10000*2%=200美金。现在客户大规模交易GME,例如新增加1000美金持仓,但是GME的两日波动率能到80%,那么券商就要被迫多缴纳1000*80%=800美金。虽然持仓才增加10%,但是抵押担保却翻了4倍。

2) 第二个因子是Gap Risk Measure, 即某只股票达到买卖净额(买卖相抵)30%以上的时候,券商必须缴纳其该股票10%的净持仓金额作为抵押。当GME交易量大增的时候,对券商的资金要求是很高的,因为等于券商要拿10%的GME持仓量资金出来给DTCC,上不封顶。

3)第三个因子是mark to market。随着GME股票不断上涨,券商也要加码保证金。

从这三个因子可以看到,GME这类股票(高波动率,交易额超高,股价急速上涨趋势)简直就是券商保证金绞肉机,自有资金底子不够厚实的券商是难以支持持续开新仓的。

计算过程还包含其他因子,具体可以参照以下SEC网站链接

https://www.sec.gov/rules/sro/nscc-an/2018/34-82631.pdf

3. 从周四开始市场就在传Robinhood从银行动用了几个亿美金的借款额度来保证自己运作顺畅。周五下午最终确定Robinhood从投资者手上筹措了10亿美金。由此可见,Robinhood实在也是迫不得已,再不暂停交易这几只热门股就把自己搭进去了。DTCC的说法是周三收盘后向券商收取的保证金已经从260亿美金涨到了335亿美金。

4. 听说券商和客户签署的服务条款里面就有明确规定这种剧烈波动下暂停交易的条款,我自己没有看过就不评论了,反正条款几十页,律师早就把坑都埋好了。其实,对于Robinhood来讲,散户不是真正的客户,Citadel这种对冲基金才是。散户只是Robinhood的产品,Robinhood通过贩卖散户交易数据(flow)给对冲基金收钱,而散户得到的是零佣金交易。说来就讽刺,罗宾汉声称能让穷人参与资本市场(零费率和买高价股碎股), 其实只不过蹭了穷人数据卖给贵族,而穷人居然想在这个平台上去推翻旧贵族。

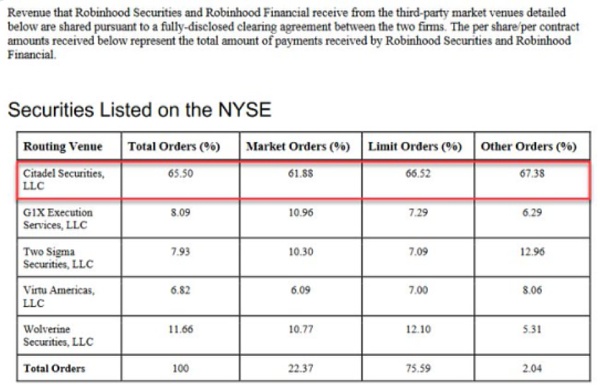

*Citadel是Robinhood的最大客户

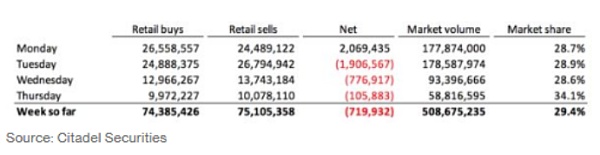

但最诡异的是,从Citadel看到的数据,散户居然是从周二就开始净卖空GME (周三以后也是净卖空,但不排除散户被迫平仓而distort data)。所以散户真的是在疯狂做多么?

5. 看到有人说国内15年股灾期间A股都没有”拔网线”,什么周三是华尔街最丑陋的一天。套用国内的说法,这叫“国情不同,法律法规不同”。这个保证金设置也是美国资本市场在08年吃过血亏后总结出来的,有其合理性。如果Robinhood的“客户”是机构,估计机构早就担心抵押问题争相撤离平台了,就像当年雷曼一样。这样的话就酿成系统性风险了,在中国就是政府出手的事情了。再说了,18年A股股权质押跌破平仓线不平仓,不也是变相保护富人利益么。都是搬砖的,就不要想那么多了。

原标题:谈Robinhood暂停GME交易的合理性

原标题:DeFi狂欢下的治理之DAO 导语 疫情改变了世界的运行逻辑,也在很大程度上改变了人们的工作和协作方式。不仅对于区块链从业者,在传统企业中,人们也开始更加倾向于一种自由、开放、平等的参与。DAO在区块链诞生,但不止于区块链。

1.BTC真实分布情况 最近一份由彭博社发布的报告指出,“2%的账户控制了95%的BTC”。Bitinfocharts数据显示了BTC在所有地址之间类似的分布情况。其他一些数据报告了差不多的统计数据,表明在比特币网络中BTC高度集中。但这些报告的问题在于它们只分析BTC在网络地址中的分布。这导致了误导性的统计,从而导致关于BTC持币分布的虚假叙述。

金色周刊是金色财经推出的一档每周区块链行业总结栏目,内容涵盖一周重点新闻、行情与合约数据、矿业信息、项目动态、技术进展等行业动态。本文是其中的项目周刊,带您一览本周主流项目以及明星项目的进展。

官方微博 weibo.com/CyberVein 官方CSDN blog.csdn.net/CyberVein 官方电报群 t.me/CyberVeinCommunity 官方推特 twitter.com/cyberveingroup 最新动态 twitter。

Delphi Digital 是一家提供机构级数字资产市场分析服务的独立研究顾问机构,该公司创始人 Tom Shaughnessy 在旗下《Delphi Daily》栏目中分享了如何让加密创始人和项目树立信念。

在 Uniswap 的诸多分叉项目中, Sushiswap 脱颖而出。相信任何人九月份时候都不会预料到 Sushiswap 如今的发展吧。 尽管彼此竞争, 但是 Sushiswap 跟 Uniswap 的发展其实是互利的,都在共同做大 DEX 的蛋糕。