摘要

持有约2%比特币,长期维持高溢价,GBTC凭什么?

灰度发起的比特币信托GBTC是交易所之外的“明牌”“巨鲸”。GBTC于2013年开始募资,最新数据显示,金额上,GBTC持有价值36亿美元的比特币,占BTC价值总额的2%;数量上,GBTC持有约39万个比特币,占BTC总数的1.8%。BTC持币地址匿名,GBTC作为交易所之外、BTC市场为数不多的“明牌”“巨鲸”,交易行为对比特币价格或有一定影响。本报告旨在研究GBTC的运作模式、监管环境与发展概况。

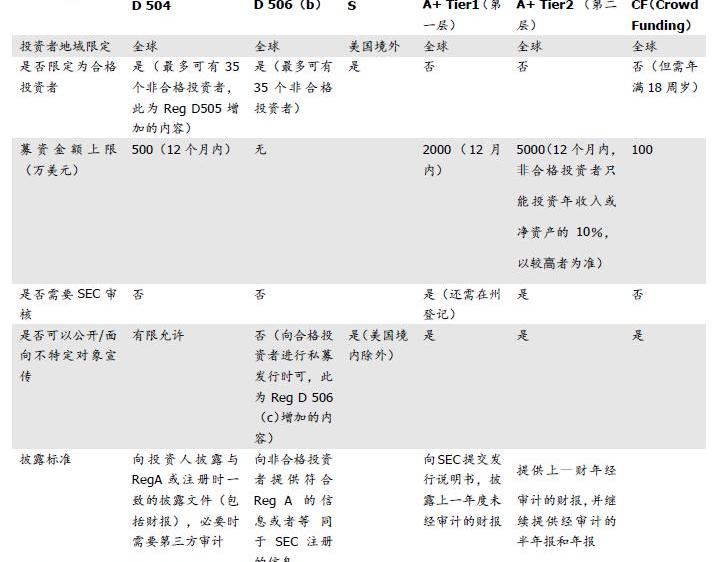

GBTC,首先是一种私募。GBTC根据美国《证券法》D条例设立,该条例允许发行方不在美国证监会注册也可融资,但仅能向高净值的合格投资者私募融资。这意味着,只有高净值的合格投资者可以认购GBTC的原始份额,这是GBTC二级市场份额与比特币ETF的主要区别。另外,GBTC没有赎回机制,投资者持有6个月内也不能售出所持份额。GBTC在OTCQX交易的份额中37%处于封闭期。

登陆OTCQX,GBTC的高光时刻。2015年,GBTC登陆美国层次最高的场外交易市场OTCQX。从此,非合格投资者也可以购买GBTC份额,从而无需持有BTC本身,无需承担直接交易、存储BTC所需承担的风险,还能享有BTC价格高波动带来的投资机会。

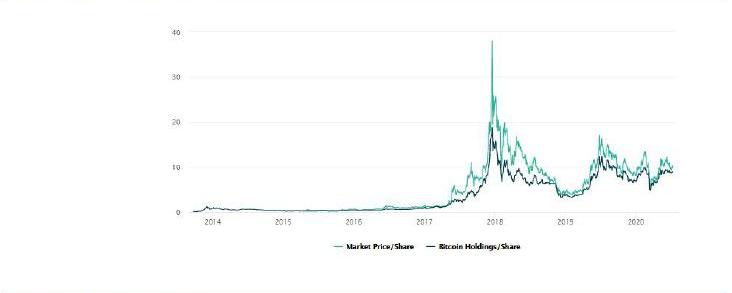

GBTC持仓量CAGR25%,较BTC长期有溢价。自2013年开始募资以来,GBTC持有的比特币数量稳步增长,CAGR高达25%,GBTC份额持有人数约在65~184之间波动,平均每个持有人持有的比特币数量在658~2705之间波动。GBTC份额较BTC长期有溢价,最高时曾超过140%,最新溢价率为10.4%。

围绕这种溢价,可考虑的交易策略包括:借入BTC,申购GBTC份额,6个月后在二级市场卖出GBTC份额。当BTC借贷利率过高时,此策略失效。另外对投资者而言需要注意的是,GBTC年管理费为2%,以及持有GBTC私募份额需要缴税,在二级市场买卖GBTC份额则只需缴纳资本利得税。

工信部等五部门:将强化虚拟现实与区块链、数字孪生等技术深度融合:11月1日消息,工业和信息化部、教育部、文化和旅游部、国家广播电视总局、国家体育总局印发《虚拟现实与行业应用融合发展行动计划(2022—2026年)》,发展目标包括,到2026年,产业生态持续完善。我国虚拟现实产业总体规模超过3500亿元,虚拟现实终端销量超过2500万台,培育100家具有较强创新能力和行业影响力的骨干企业,打造10个具有区域影响力、引领虚拟现实生态发展的集聚区,建成10个产业公共服务平台。

计划指出,围绕近眼显示、渲染处理、感知交互、网络传输、内容生产、压缩编码、安全可信等关键细分领域,做优虚拟现实+内生能力,强化虚拟现实与5G、人工智能、大数据、云计算、区块链、数字孪生等新一代信息技术的深度融合,叠加虚拟现实+赋能能力。[2022/11/1 12:04:59]

GBTC为何能存在?与美国监管环境的支持密不可分。1)投资:美国允许信托投向比特币、以太坊等加密资产,并允许此类信托份额登陆场外交易市场;2)交易所:美国允许数字货币交易所合规运行,接受比特币的报价等交易所的报价);3)托管:美国允许数字货币托管机构合规运行,GBTC的托管机构CoinbaseCustody是符合《纽约银行法》的受托人,也是符合美国《投资顾问法》206-2条款所述目的的合格的托管方;4)审计、法务等:有律所、审计师事务所愿意为GBTC提供服务。

投资建议:建议关注与比特币相关的部分标的:1)比特币信托:GBTC;2)比特币矿场股:RiotBlockchain、MarathonPatent;3)比特币矿机厂商:嘉楠科技、亿邦国际。

风险提示:加密资产价格波动大、可能存在市场操纵与欺诈。

1为什么要关注GBTC?

1.1持币2%,已知较大比特币投资者

金额上,GBTC持有2%比特币。比特币2009年上线,最新市值为1711亿美元,而灰度发起的比特币信托基金持有的比特币价值36亿美元,占比特币最新市值的2%。

Hicoin与徽商链(HSB)钱包达成深度合作:据官方消息,Hicoin与徽商链(HSB)平台达成技术与安全方面的深度合作,ChainUP旗下Hicoin将提供技术咨询、7*24小时运维、风控监测等服务,为徽商链(HSB)平台提供技术与安全双重保障,并于今日正式上线。

徽商链(HSB)总部位于新加坡,是由徽商联盟会与新加坡徽商链基金会研发创立,致力于赋能实体企业,帮助其解决资金、产品、流量等问题。

HiCoin以数字货币钱包解决方案为核心,实现零基础,极速搭建定制化钱包。经过3年的发展,已经累积了超100家钱包客户服务经验。[2021/4/22 20:47:30]

数量上,GBTC持有1.8%比特币。GBTC份额约为402941400,每份持有0.00095938个比特币,即GBTC约持有386574个比特币,占比特币2100万个总量的1.8%。

GBTC是交易所之外的“明牌”“巨鲸”。比特币市场中的“大户”被称为“巨鲸”,而比特币持币地址匿名,除部分交易所公开了这一信息,其他“巨鲸”的身份难以识别。即便不知晓GBTC持币地址,通过其公布的AUM,可知GBTC是比特币市场为数不多的“明牌”“巨鲸”,对比特币价格或有一定影响。

1.2登陆场外交易市场OTCQX,并向SEC报告,信披标准高

GBTC2015年3月在美国层次最高的场外交易市场OTCQX上市,2017~2019年连续三年被评为OTCQXBest市场表现最好的50只标的之一。投资者可通过OTCQX的经纪人、交易员网络投资GBTC。

另外,GBTC于2019年11月提交表格10。根据美国《证券法》,提交表格10意味着提交公司成为向美国证券交易委员会报告的公司。2020年1月21日,GBTC的表格10生效,GBTC成为SEC报告公司,按照SEC标准披露年度报告与财务报表表格10-K、季度报告与财务报表10-Q与当前报告8-K。在成为SEC报告公司之前,GBTC的信披标准是OTCQX运营公司——OTC市场集团的替代报告标准,披露年度与季度的报告和财务报表。如此一来,GBTC遵循的信披标准与其他上市公司或基金,如苹果、SPDR黄金信托等标的遵循的披露标准相同,在某种程度上,GBTC提高了合规度,与主板交易市场更为接近。

链上ChainUP WaaS联盟与AI PICK达成深度战略合作:据官方消息,链上ChainUP WaaS联盟与AI PICK宣布达成深度战略合作,双方就区块链技术应用落地、区块链金融服务、资金安全等方面深度合作。

AI PICK是一个次世代的智能投顾平台,于2020年10月开启公测,目前已突破2000个有效用户。AI PICK通过AI人工智能算法技术,颠覆传统金融中介化和资金集中化的投资理财方式,引领金融行业的重大变革。在AI PICK中,平台不接触用户的数字资产,数字资产永远由用户自己保管。 AI PICK的理念是:让交易更简单更智能。

WaaS联盟是链上ChainUP集团依托3年时间所服务的400多家交易所经验,将底层资产托管和200+主链币种钱包封装而成的一套完整的服务,包含主链资产托管、节点服务、主链定制开发、热门币种一键接入、共管钱包、借贷理财等多种功能服务,通过开放钱包API与SDK,帮助交易所、项目方、媒体等企业快速高效接入,实现资产云端安全托管,联盟内部转账0手续费即时到账。目前已有超过500家企业加入链上ChainUP WaaS联盟。[2020/12/9 14:41:04]

2GBTC的运作模式——私募,但份额已登陆二级市场

GBTC首先是私募信托,仅合格投资者可以投资。GBTC的发起机构为数字货币集团全资控股的灰度*。GBTC于2013年9月25日首次募资,定期发售,无法赎回,投资者12个月内无法售出所持份额,在GBTC成为美国证监会报告公司后缩短为6个月。

*灰度不止发起了GBTC这一产品,还发起了投资于BCH、ETH、ETC、LTC、XRP、Zcash、Horizen、StellarLumens等加密资产的信托,和一只主动管理基金数字大市值基金。其中,灰度发起的ETH、ETC、GDLV也已在OTCQX挂牌交易。

其次,GBTC私募信托的份额可以在二级市场购买,2015年3月在OTCQX公开交易,此时其投资者无需为合格投资者。美国个人退休账户亦可投资GBTC在OTCQX交易的份额。

声音 | 科学技术部党组成员:各制造企业要加速区块链等新一代信息技术与制造业的深度融合:据新浪财经报道,科学技术部党组成员、科技日报社社长李平演讲表示,各制造企业要主动拥抱信息革命的最新成果,加速人工智能、5G和区块链等新一代信息技术与制造业的深度融合,加大科研和人才投入,重构制造业技术体系和价值链体系,提高智能化服务水平,努力掌握更多的核心技术和自主知识产权。[2019/12/29]

2.1被动投资,封闭期6个月

GBTC不对比特币的投资择时,投资策略被动,旨在跟踪比特币本身的走势。

GBTC定期发售,持有者不得赎回,6个月封闭期内不得转售。正因为封闭期的存在,GBTC份额对应的BTC的价格与数字货币交易中BTC现货的价格不一定严格对应,可能存在溢价或折价。

最新数据是,GBTC在OTCQX可交易的份额,即GBTC当前全部份额为402941400份,其中37%处于封闭期,其持有人无法售出所持份额。

需要特别说明的是,GBTC与ETF有相似之处,例如投资者可在二级市场买卖其份额而无需申购其份额本身、买卖份额都没有封闭期限制。但GBTC并非比特币ETF*,两者的区别在于:仅合格投资者可申购GBTC的私募份额,而所有在交易所开户了的投资者均可购入股票后申购ETF份额。

*美国证监会尚未批准比特币ETF上市,拒绝了多个比特币ETF产品上市的申请,原因是SEC认为加密货币市场缺乏足够的透明度和流动性以及有效的托管,难以确保该市场不存在市场操纵。我们认为,SEC不认为比特币是证券可能也是原因之一。

2.2私募年管理费:2%

GBTC收取2%年管理与保管费,每日计提。相较于灰度其他产品的管理费率,GBTC的最低;相较于中国信托产品披露的管理费,GBTC的较高。

动态 | 数据科学家使用深度学习来实时预测BTC价格:印度韦洛尔技术大学的一名数据科学家提出了一种方法,据称可以利用长短时记忆(Long Short-Term Memory,LSTM)神经网络实时预测加密货币价格。在12月2日发表的一篇博客文章中,研究者Abinhav Sagar展示了一个四步过程,即如何使用机器学习技术预测一个“与传统市场相比相对不可预测”的行业的价格。 Sagar提出的四步方法包括:1)收集实时加密货币数据;2)准备用于神经网络训练的数据;3)使用LSTM神经网络测试预测;4)可视化预测结果。(Cointelegraph)[2019/12/2]

2.3投资者资质:私募仅合格投资者可购

GBTC是根据美国《证券法》D条例506条款设立的。D条例允许发行人无需向美国证监会注册即可向投资者募集资金,被称为私募发行条例,但506条款下发行人仅能接受合格投资者投资。

美国认定的合格投资者指的是以下人群:1、最近两年中的任何一年,个人收入均超过20万美元,或与配偶收入之和超过20万美元,当前年份的收入水平也能达到该水平,或者:2、个人净资产,或与配偶的净资产之和超过100万美元;3、银行、合伙企业、公司、非盈利机构、信托等实体也可能是合格投资者:如果信托的总资产超过500万美元,不熟悉购买灰度产品的特定目的,但作出投资决策的是对投资、金融与商务有充足的知识和经验的人;该实体中所有的权益的拥有者都是合格投资者。相较于中国信托产品对合格投资者的要求*,美国的要求较高。

*根据中国《信托公司集合资金信托计划管理办法》,合格投资者,是指符合下列条件之一,能够识别、判断和承担信托计划相应风险的人:投资一个信托计划的最低金额不少于100万元人民币的自然人、法人或者依法成立的其他组织;个人或家庭金融资产总计在其认购时超过100万元人民币,且能提供相关财产证明的自然人;个人收入在最近三年内每年收入超过20万元人民币或者夫妻双方合计收入在最近三年内每年收入超过30万元人民币,且能提供相关收入证明的自然人。

2.4其他服务:有法律顾问、有托管、有审计

GBTC的法律顾问方是美国达维律师事务所DavisPolk&Wardwell,财务报告每年由Friedman审计。GBTC的资产——比特币存储在Coinbase托管信托有限责任公司的线下“冷”钱包。该托管公司是符合《纽约银行法》的受托人,也是符合美国《投资顾问法》206-2条款所述目的的合格的托管方。

3GBTC发展史:比特币持仓量CAGR25%,持有人与人均持币数波动较大

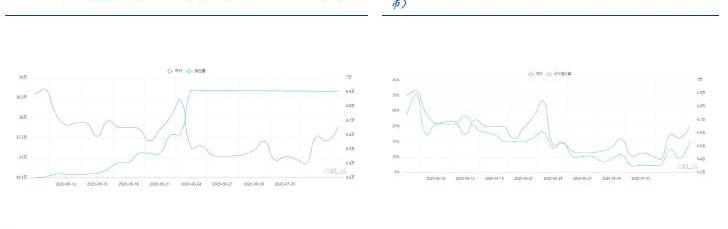

GBTC2013年开始募资,当年年底持有比特币69735个,2019年底,GBTC持有261192个,CAGR高达25%,2020Q1超过了30万个。尽管比特币在2013~2020年间波动较大,但GBTC持仓量稳步上升。而GBTC份额的持有人数与人均持有比特币的个数波动较大。

4监管视角:GBTC为何能够存在?

GBTC的存在与美国监管环境密不可分:

1、投资:美国允许信托投向比特币、以太坊等加密资产,并允许此类信托份额登陆场外交易市场;

2、交易所:美国允许数字货币交易所合规运行,接受比特币的报价等交易所的报价);

3、托管:美国允许数字货币托管机构合规运行,GBTC的托管机构CoinbaseCustody是符合《纽约银行法》的受托人,也是符合美国《投资顾问法》206-2条款所述目的的合格的托管方;

4、审计、法务等:有律所、审计师事务所愿意为GBTC提供服务。

5投资者视角

5.1GBTC有何投资亮点?

5.1.1无需亲自交易比特币,又能享有高波动

购入GBTC,在享有比特币价格高波动性带来的投资机会的同时,无需承担自行交易比特币可能存在的若干风险:

1、?在数字货币交易所开户,存在信息泄露风险;

2、?在数字货币交易所买卖比特币,存在交易所深度不够而交易滑点大、市场操纵、提币困难、交易所“跑路”的风险;

3、?自行存储比特币,存在遗忘私钥、被盗、被黑客攻击的风险;

5.1.2高管团队在传统金融与加密资产领域有较多积累

GBTC信托的发起人是灰度,灰度是数字货币集团的全资子公司。灰度与DCG的创始人兼CEO均为BarrySilbert。DCG的子公司还包括知名区块链媒体Coindesk。Silbert从2012年开始投资比特币,2015年创立了DCG,DCG迄今投资了超过30个国家的150家区块链公司,包括Coinbase、Ripple、Chainalysis等知名公司。在创立DCG之前,Silbert是SecondMarket的创始人兼CEO,该技术公司后来被纳斯达克收购。更早之前,Silbert是一名投资银行家。部分其他已披露的灰度高管也有较多加密资产领域经验,其中,SimchaWurtzel2007到2015年在SecondMarket担任财务与运营负责人,2013年至今任灰度财务副总裁;MichaelSonnenshein曾在JP摩根巴克莱资管与分别担任财务顾问、分析师,2014年起在灰度历任客户经理、商务拓展总经理、董事总经理。

5.2围绕GBTC溢价,有何套利机会?

自GBTC2015年3月在OTCQX公开交易以来,其份额价格相对于BTC本身长期存在溢价,例如其公布的最新净值为8.07美元,同期每份额对应的比特币的价格约为7.86美元,溢价率为3%,最高时曾超过140%,最新溢价率为10.4%。围绕这种溢价,可考虑的交易策略包括:借入BTC,申购GBTC份额,6个月后在二级市场卖出GBTC份额。使用该策略,假设GBTC份额较BTC仍有溢价,则6个月后卖出GBTC份额所得的资金高于买入这些份额所对应的BTC的需付出的资金,则可用卖出所得,购入对应数量的BTC,还掉此前为申购GBTC份额买入的BTC及其利息,价差即为所得利润。该策略的成本还包括需缴纳给灰度的管理费。当BTC借贷利率过高时,此策略失效。

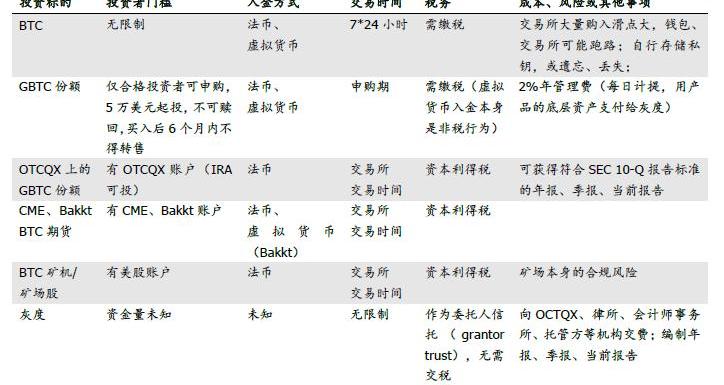

5.3与比特币相关,还有哪些合规的投资标的?

5.3.1CME、Bakkt比特币期货

芝加哥商品交易所CME的比特币期货获批上线于2017年12月18日,纽交所兄弟公司Bakkt的比特币期货获批上线于2019年9月,两者的主要不同是前者以现金结算,初始保证金为35%,后者以比特币实物结算,初始保证金为3900美元、4290美元。

5.3.2比特币矿机股:嘉楠科技、亿邦国际

比特币矿机厂商嘉楠科技、亿邦国际先后在2019年、2020年登陆美股,最新市值分别为3.02亿美元、5.44亿美元。

5.3.3比特币矿场股:Riot、Marathon

比特币矿场概念股的RiotBlockchain、MarathonPatent最新市值分别为8082.68万美元、2043.03万美元。

5.4买BTC/矿机股/矿场股/GBTC,还是买GBTC二级份额?

比较与比特币相关的投资标的可以发现,GBTC在OTCQX的投资门槛较低、入金方式选择多、缴税方式简单,是值得考虑的投资比特币的方式。

投资建议

建议关注与比特币相关的部分标的:1)比特币矿机厂商:嘉楠科技、亿邦国际;2)比特币矿场股:RiotBlockchain、MarathonPatent;3)比特币信托:GBTC。

风险提示

加密资产价格波动大、可能存在市场操纵与欺诈。

北京时间6月24日,当中国人民准备迎接端午佳节的时候,789,534枚ETH的链上转账引发了业界关注,因为这些ETH正是数字货币领域迄今为止涉案金额最大的PlusToken事件中的ETH资产.

对币价的预测理论上来说是一门玄学,尤其对于一个主网没有上线的项目Filecoin来说。但是,对币价的预测却是每个投资者利益直接相关的东西,虽然难度很高,今天也来专门说一下这个话题.

转自:知乎 原文地址:https://zhuanlan.zhihu.com/p/150184766 作者:王嘉平 今天和大家汇报一件事情.

来自|Decrypto,编译|PANews最近,中心化稳定币USDC发行方将某个地址列入黑名单,这种做法对于加密货币、尤其是目前蓬勃发展的DeFi行业意味着什么?2020年3月中旬.

文章来源:科创板日报 《科创板日报》讯,作为曾经的第二大比特币矿机厂商,连管理层内斗也向“大哥”比特大陆学习?近日,杭州嘉楠耘智信息科技有限公司发生工商变更,原董事孔剑平、孙奇峰、李佳轩.

来源:日本共同社 11日获悉,二十国集团已朝著事实上允许代替现金的结算工具“数字货币”的方向,启动了协调。预计10月将全面开始探讨防止等监管措施。多名G20相关人士透露了该消息.