本文来源:召北研究院,作者:矿工召北

一、错误的常识

市场的主流观点认为:稳定币需要合规、透明、充足的美元储备。

以USDT为例:想象Tether是一家银行,吸收用户的USD,记为存款,给用户USDT,记为负债。这个过程对用户而言是一个信用降级,从“美联储的负债”降级为“Tether的负债”,为了弥补信用降级的负面影响,就必须尽可能让稳定币背后的储备合规、透明、充足。

这是稳定币的故事起点,但是当发展到一定规模后,会在底层逻辑遇到两个不可调和的矛盾:

1、合规矛盾:

稳定币的目的就是不合规,100%合规的美元储备,意味着监管方会成为最大的风险。

如果一个稳定币被发现用于恐怖主义活动,虽然这肯定不是发行方的本意,但是监管方对发行方的储备先冻结,再调查,稳定币就完蛋了。

举例:2018年CryptoCapital被监管方判定为,属于Tether和Bitfinex的账户被冻结了8亿美元,至今仍未追回。

55,000,000 USDT从未知钱包转移到GateIO:金色财经报道,数据显示,55,000,000 USDT (价值约54,649,650美元)从未知钱包转移到GateIO。[2023/4/19 14:12:44]

2、币值稳定矛盾:

回顾金本位的崩溃和大萧条,有一个共同的原因:货币数量缺乏可调节性。如果采取100%美元储备,那么发行方就只能被动通过美元市场调节货币数量,而由于稳定币一般用于非美元市场,这个传导关系会永远滞后。供需关系的严重错配,将导致稳定币汇率不再稳定。

注意:货币总量的滞后性,非套利党所能烫平。

举例:2017年大牛市USDT溢价超出天际。

二、范式的转移

马太福音里面讲,耶稣禁食了四十昼夜,饿得不行了。魔鬼前来试探:“你如果是神的儿子,就吩咐这些石头变成食物吧!”?耶稣回答:“人活着不是单靠食物,而是靠神口里所出的每一句话。”

YouSwap将新增TLM/BUSD流动性挖矿:据官方消息,YouSwap将于7月13日16:00(UTC+8)于BSC链开拓区新增开启TLM/BUSD流动性挖矿,用户可以通过质押以上币对的LP来挖矿YOU。截至7月13日14:00 ,YouSwap累计交易总额达100267483 USDT,累计挖矿总产值1628391USDT。[2021/7/13 0:47:53]

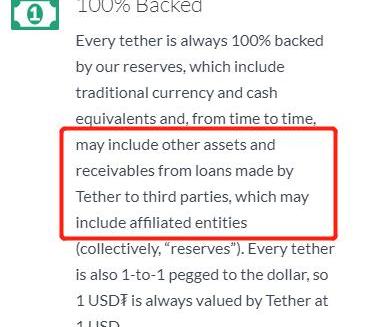

2018年纽约检察局对Tether和Bitfinex的调查揭开了8亿美元的资金窟窿,Tether说:石头啊,你变成食物吧,于是USDT的资产储备从“100%美元”变成了“美元+债”。

从此USDT脱离了金本位的桎梏,变成了信用货币。

这里面有三个要点:

1、美元储备并不重要了,发行方维护币值稳定的决心和能力才是信用的来源,解决了合规矛盾。

过去24小时USDT交易量上涨121.6%:根据Glassnode数据显示,过去24小时USDT稳定币交易量出现即从2200万USDT上涨到4886万USDT,涨幅达到121.6%。[2020/3/31]

决心从何而来:

逻辑:USDT本质是无息美元融资,维护USDT币值稳定意味着发行方变成永续的现金奶牛,其长远利益期望于无穷大。相对的,跑路的风险极大而收益有限。

实证:Tether和Bitfinex宁愿硬刚NYAG这样的大汉也不愿意从良。

能力从何而来:

逻辑:现金奶牛当然有能力维护币值稳定。

实证:Tether销毁5亿,Bitfinex发行LEO募资10亿补了亏空,切实推动了汇率回归。

2、债基发行USDT给了Tether增发和销毁的伦理基础,从此Tether变成了币联储,有了主动干预市场的工具,解决了币值稳定矛盾。

逻辑:Tether可以直接印刷USDT打给Bitfinex,与之对应,Bitfinex只需要给Tether打一张欠条。由于Tether和Bitfinex是关联方,USDT/USD恒等于1,也没有兑换摩擦,可以进行无风险套利,同时平抑汇率波动。

1000万枚USDT从Tether Treasury钱包转出,价值1003万美元:据WhaleAlert数据,北京时间03月27日19:40,1000万枚USDT从Tether Treasury钱包转入0x8bb0开头地址,按当前价格计算,价值约1003万美元。[2020/3/27]

实证:当USDT/USD=1.1,Bitfinex向Tether借1000万USDT在市场上抛售,获得约1050万USD,汇率被压低到1,Bitfinex再还给Tether1000万USD=USDT,资产负债表重新平衡,任务完成,多出来的50万USD归于Bitfinex套利所得。

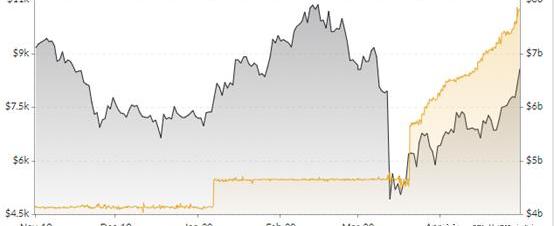

通过下面两张图,可以感受一下币联储火力全开的力量:

行情 | USDT占比特币交易比重居高不下:据cryptocompare数据显示,目前比特币交易情况按照交易币种排名,排在第一的是USDT,占比为80.77%;排在第二的是美元,占比为8.87%;排在第三的是QC,占比为2.82%;排在第四的是欧元,占比为2.24%;排在第五的是韩元,占比为1.66%。[2019/3/21]

3、信用货币最珍贵的是预期。由于以上两条效果的叠加,使得USDT通过了2018和2019年两次闪跌10%的压力测试,市场对“USDT最大的风险是你认为他有风险”形成了稳定预期,帮助USDT有惊无险完成了从金本位旧制度到信用货币新制度的范式转移。

三、宏观的视野

2014-2017年间,缺乏替代品的USDT事实上成为了数字货币交易最为重要的基础设施。每一个数字货币交易的关联方,都为USDT提供了一个流动性柜台。

想兑付BTC,有无数的ATM机立等可取;想兑付美元,却需要繁琐的申请、漫长的等待、高昂的费用——USDT具有不对称的流动性,而这种不对称,正是信用货币的基石:

举例1:银行的准备金率大概在10%,运行的好好的。

结论1:不挤兑,10%准备金就够了。

举例2:考虑一个100%准备金的银行,如果所有人都去挤兑,由于存贷款期限的错配,银行照样会倒闭。

结论2:挤兑了,100%准备金也不够。

举例3:法币是央行的负债,但是没人能拿着法币能从央行要回来资产。如果你对法币产生了怀疑,唯一的办法是去市场上换成其他资产。

结论3:根本无招,如何可破,根本不能兑付,何来挤兑风险。

表面上,法币的信用是由央行资产负债表的资产端来提供担保,但担保物不可兑付,这样的担保毫无意义。

实际上,法币的信用是在“法偿性”的保证下,以法币所能购买的所有资产的价值作为担保的。

同理,作为信用货币的USDT,表面上与Tether的资产负债表挂钩,实际上却在不对称的流动性下,与USDT能购买的所有资产的价值挂钩。而这个钩子的力道,取决于USDT生态。

简单粗暴的结论:USDT的生态越强,其信用越强。

反向推导也成立:USDT生态的强弱,本身就是市场对其信用的反映。

那么USDT的生态是一个什么样的情况呢:

2014

在Omni发行

2015

上线Bitfinex

2016

上线Poloniex

2017

94来临,上线火币、ok、币安

形成横跨数字货币交易所和钱包的生态帝国

2018

在ETH发行

销毁5亿

PAX、USDC等竞争币开始出现

2019

在EOS、Tron、Liquid发行

美元储备货币转变为信用货币

币联储正式成立

20201-4

USDT衍生品

跳出币圈,用于国际贸易和灰产黑产

前4个月货币总量从40亿增长到80亿

2020计划中

在BCH、Algo上发行

EURT、CNHT、XAUT

四、真正的圣杯

最后聊点骚东西。

信用派生是现代商业社会的运转基石,而贵金属、比特币这样的货币是无法靠本身进行信用派生的,原因是这种货币没有“发行方”,派生的信用找不到最初的来处。以白银为例,银本位下白银被共识承认有价值,但是白银的信用派生只能通过钱庄发银票来完成。

而灰产黑产接受USDT作为价值储藏和流通手段,并不是因为USDT可以找Tether换美元,而是因为USDT以整个数字货币世界信用为基。换句话说,USDT在币圈外派发的信用来自于BTC,USDT之所以呈现美元为皮,BTC为魂的货币形态,是因为现实世界的秩序仍然远远大于数字世界的秩序。

如果未来有一天,舟船能靠近彼岸,映射关系倒转,发行个BTCT,为比特币打开信用派生的大门,或许能掌握新世界的权柄。

标签:SDTDOTETHERETHEfoin币可以转usdt吗dot币最新价格行情EthereumFairLethean

QKL123区块链排行榜包括区块链项目、交易平台、区块链公众号、区块链矿池、区块链矿机、Staking项目、区块链钱包七大榜单.

波卡会成为下一个以太坊生态吗?以太坊曾造就ICO的辉煌,带来区块链生态的第一次大爆发,在那个风口浪尖的时代,每个人都觉得未来已经不同.

文:陈永伟 来源:新京智库 从本月开始,深圳、雄安、成都、苏州的部分机关和事业单位的工资、补贴将通过数字货币发放.

马耳他金融监管部门上周表示,大约70%完成第一阶段申请的加密货币和区块链创业公司未能获得马耳他金融服务许可证。马耳他的加密货币监管规则在2018年公布时,被誉为世界上最具创新性的法规.

作者:LiangChe 来源:比推bitpush.newsRipple全球银行业务负责人MarjanDelatinne表示,五年内将有十家顶级银行持有或交易数字资产.

拥堵、手续费高昂、争吵、扩容、分裂......在比特币的进阶之路上,这些名词始终伴随其右。在经历过2015到2016年的探索、2017年的牛市拥堵、以及严重的社群分裂之后,比特币确立并发展了“隔.