编者注:原标题为《稳定币的启发-构建新型借贷缓冲模型》。本文作了不改变作者原意的删减。

去中心化稳定币似乎存在矛盾:虽然其目标是打造非监管资产,但它们也只能通过添加不相关资产来实现完全稳定。实际上,此问题在合成资产和跨链资产中更为广泛。我们开发了另一种基于市场的机制,以增强危机中资产的稳定性,同时确保无监管。这就形成了一个缓冲,将那些愿意在危机中将稳定币换成监管资产的人与那些想要完全去中心化的人区分开。

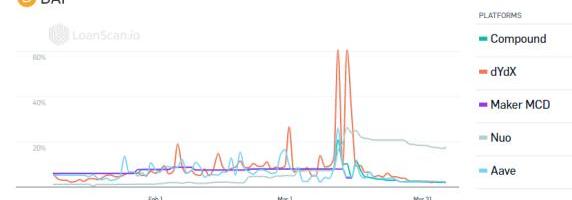

ETH历史价格:在2020年3月12日(黑色星期四),以太坊价格几乎腰斩,引发了DeFi和CeFi的大规模清算。

背景

2020年3月12日,COVID-19引起了市场恐慌,迎来了“黑色星期四”,加密货币价格在当天暴跌约50%。随之引发各大加密货币杠杆平台的大规模清算,包括交易所等中心化平台和促进链上超额抵押贷款的新型去中心化金融平台。在这不寻常的一天里,Maker稳定币Dai也难以幸免,陷入了通缩清算螺旋。这导致了“稳定”资产的高度波动和抵押品清算程序的崩溃。由于网络拥堵加剧了市场流动性不足,一些抵押品以接近0的价格进行清算。结果,该系统出现了抵押品短缺,促使项目方采取了紧急应对措施,必须通过出售类似股票的新代币来进行资本重组。

MakerDAO批准从储备中剔除5亿美元的稳定币USDP:6月2日消息,根据周四结束的一项投票,MakerDAO社区一致赞成从其储备资产中剔除5亿美元的稳定币Paxos Dollar (USDP)。该提案认为,持有USDP不会为MakerDAO带来收入,将损害其资本效率。这一决定将对陷入困境的稳定币发行商Paxos造成重大影响,因为Maker的资金库持有USDP 10亿美元供应量的大约一半。此前,纽约州监管机构已于今年2月要求Paxos停止铸造稳定币BUSD。CoinGecko的数据显示,自那以来,BUSD的市值已从160亿美元跌至50亿美元。[2023/6/2 11:53:31]

Dai历史价格,注意从2020年3月12日开始的高波动曲线。

在这段时间内,Dai的需求变大了。它变成了一种风险更大、波动更高的资产,但交易溢价很高,贷款利率达到了两位数左右。杠杆投机者必须回购Dai才能去杠杆化,这耗尽了Dai的流动性,推高了Dai的价格,从而增加了未来的清算成本。这些投机者开始意识到,在这种情况下,他们面临1美元的债务减免可能会带来巨大溢价的风险。最终就必须注入一种新的外部稳定资产——锚定美元的监管稳定币USDC作为一种新的抵押品来稳定系统。

Gate开启稳定币TUSD多链充提功能,新增TRC20-TUSD充提:据官方消息,Gate(芝麻开门)现已开启合规稳定币TUSD的多链充提功能,除ERC20版本外,新增TRC20-TUSD充提功能。用户可通过TRC20-TUSD参与波场TRON DeFi项目以进行价值捕获,目前TUSD已经加入到SUN稳定币挖矿和JustLend等多个项目。

TUSD是链上实时验证的美元稳定币,目前发行了以太坊、波场TRON和币安链等多个版本。截至今日TUSD在波场TRON网络上的流通量已超过3.6亿,总流通量超15亿。[2021/7/16 0:57:47]

Dai的历史贷款利率,注意从2020年3月12日开始的两位数利率。

除了COVID-19引起的恐慌外,bitUSD、bitBTC、SteemDollars和NuBits也遭遇过2018年的重大脱钩事件。

稳定性结果

在本文中,我们为像Dai这样的稳定币投机者的激励机制进行了建模,以解析类似“黑色星期四”这样的危机。这些投机者通过优化杠杆头寸的盈利能力,同时结合对未来抵押品清算成本的预期,来决定稳定币的供应。

观点:OCC宣布银行可用稳定币支付可能会挤占本土加密公司的市场:1月12日消息,怀俄明区块链委员会创始人、加密银行Avanti创始人Caitlin Long表示,美国货币监理署(OCC)上周发布的最新规定对加密行业来说是一把双刃剑。Caitlin Long称,该规定可能会让大型银行排挤加密货币新入行者,因为一家全国性银行在进入稳定币市场之前可能不需要获得联邦监管机构的批准。但申请银行特许状的较小的银行和加密货币公司需要事先获得批准才能进入。这个系统本质上有利于大型银行,实际上,我们明天就会看到美国最大的银行进入稳定币市场,并比小型银行和本土加密公司更快地构建网络。(Decrypt)[2021/1/12 15:57:50]

稳定币的稳定及不稳定区域解释:在稳定区域,稳定币表现优秀,稳定币的价格大概率与锚定币吻合,波动极小。在稳定区域外,稳定币可能不大稳定,价格波动明显较大,可能与ETH波动水平相仿。

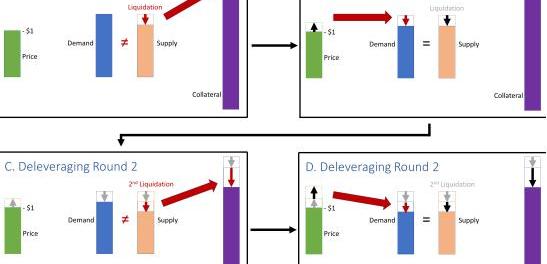

这种不稳定是由以下几个因素触发的:巨大的潜在价格波动、ETH崩盘、危机中去杠杆引发的流动性问题。为了清算CDP,投机者需要回购稳定币以偿还债务。如果投机者想大量去杠杆,无论是想要增加杠杆并发行新稳定币的边缘投机者,还是想要出售其稳定币的稳定币持有者,都找不到一个平衡点,然后投机者最终都会抬高稳定币的价格。从本质上讲,在这种情况下,正如黑色星期四所示,投机者需要为去杠杆支付溢价。

去中心化稳定币Meter将在Elrond主网上发行MTR代币:去中心化稳定币Meter和分片项目Elrond达成合作,通过此次合作Meter将其低波动性加密货币MTR引入Elrond区块链,用于支付和DeFi场景。双方将合作在Elrond主网上发行低波动性稳定币MTR。Elrond加密货币标准模式(ESDT)可以让MTR在Elrond主网上以极高的速度及极少的费用进行转换,这将扩大MTR在Elrond生态系统中的覆盖范围。[2020/8/12]

上图为去杠杆化螺旋的直观解释。为了去杠杆化,当市场流动性枯竭时,CDP持有者需要以上涨价格回购稳定币。

这些触发器就是在加密货币设置中的现实运作情况。它们在很长一段时间内被证明是相对可能发生的事件。因此,我们既不能忽视它们,也不能期望它们有所改变,我们必须调整我们来适应它们。我们可以集中精力扩大稳定区域的广度。稳定区域的大小取决于精确的市场结构。在理想化的设置下,货币在一大片区域内都是稳定的。然而,重要的是,即使是理想的环境,价格崩盘时也会恶化。因此想要发行稳定币的投机者并不多,因为这关系到他们认为不盈利的风险头寸。

动态 | 11月份新兴稳定币种环比增长20.2% USDT市场份额再度缩水:过去一个月,在数字货币市场主流币种暴跌超30%的背景下,稳定币市场格局有明显变动。据 PeckShield 态势感知平台数据显示:截止11月30日,新兴稳定币种总发行量为6.74亿美元,其中TUSD总发行量为1.91亿美元,占比28%排名第一,继续保持领先;USDC总发行量为1.67亿美元,占比25%,排名超PAX跃居第二位;排在第三位的是PAX,总发行量为1.37亿美元,占比20%,较上次统计下降1位;其余稳定币种DAI、GUSD、EURS、nUSD等共占27%。近一个月新兴稳定币种新增发1.13亿美元,环比增长20.2%。就稳定币总体市场分布情况而言,USDT当前市场占有率为73.2%,环比10月份缩水3.1%,相较早前的93%,已经缩水近20%。[2018/12/4]

我们的分析结果可能更适用于数据驱动的稳定币风险工具,例如,估计脱离挂钩的概率并推断何时越过障碍离开稳定区域。但这里有一个明显的警告:特定的数值结果可能与模型高度相关,并且对市场结构和基础资产的分布非常敏感。我们的重点就在于解析这些系统以及如何缓解危机。

一种解决方案:与监管资产集成

去杠杆化效应给去中心化设计中带来了根本性的权衡,使稳定币更接近“完美”稳定状态的一种方法是增加需求对供应的适应程度。

中长期弹性依赖于稳定币之外的不相关替代品。由于所有非监管稳定币都可能面临类似的去杠杆风险,因此更大的弹性取决于监管稳定币或与法币的可交换性。即使在原则上长期需求具有弹性,但短期也可能是棘手的。稳定币的大部分供给量都被锁在其他应用中,比如借贷协议和彩票。这些应用保证了超额抵押的价值安全,但并不保证提现的流动性。另外,以太坊交易不能并行执行。在行情动荡时期,交易可能会因网络拥堵而延迟,从而导致即时交易失败。即使原则上这些市场都具有流动性,这种情况也会发生。

使稳定币更接近“完美”稳定的另一种方法是增加愿意使用杠杆并发行更多稳定币的边缘投机者。由于不存在无数个对ETH具有高期望的投机者,这就需要依赖于持有其他抵押资产。由于所有去中心化资产都是高度相关的,因此这在很大程度上也依赖于持有监管抵押资产,如Maker最近添加的USDC。当然,要注意,监管资产自身也具有风险,可能与那些极端危机并不相关。比如交易方风险、银行运营风险、资产扣押风险以及负利率的影响。不过可能也存在一些实质性的多样化潜力。

Dai新增USDC作为抵押品

虽然这些与监管资产相整合的措施可以增强稳定性,但这造成了更大的中心化,并使该系统脱离“非监管”状态。这就好似造成了矛盾局面:尽管目标是打造非监管资产,但这些资产只有通过添加不相关资产才能实现完全稳定。

备选方案:非监管保险池

我们提出了另一种替代方案:在不直接合并监管资产的情况下,设置一个缓冲以抑制去杠杆效应。缓冲的作用是将那些愿意在危机中将稳定币换成监管资产的人与那些想要实现完全去中心化的人区分开来。

Maker系统向投机者收取费用,如果Dai持有者将Dai锁定在储蓄池中,则Dai持有者可获得部分奖励。通过修改机制,这种储蓄池可以为去杠杆效应提供缓冲。打个比方,如果我们允许投机者以合理的溢价购买储蓄池中的Dai,从而将其用于去杠杆,那么去杠杆效应将受到高达储蓄缓冲规模的溢价金额的限制。参与该储蓄池的Dai持有者将因向投机者提供回购期权而获得补偿。Dai持有者可以选择在抵押资产或其他资产中实现回购。通过这种方式,该机制可以提供“完美”稳定性设置,同时使Dai持有者可以选择他们想要的去中心化程度。不需要高度去中心化的Dai持有者可以从储蓄池中获得补偿,而需要高度去中心化的Dai持有者可以不使用储蓄池。我们的模型可以进行扩展以融合这一机制。

该机制的实施方式可类似于chai合约。首先,投机者需要缴纳一定费用才能认购保险库。作为认购的回报,他们可以选择回购Dai。这一选择使他们有权在危机时接收Dai来偿还从保险库中借来的Dai。其次,用户可以将Dai添加到此保险池中。池中的Dai凭借Dai储蓄率赚取利息;该池还可以通过提供短期贷款来赚取利息。此外,用户还可以从投机者缴纳的费用中获得第二份利息。收费资产包括投机者提供的资产池,如ETH、BAT或USDC。利率可以根据池的市场机制进行调整:在保险需求高而供给低的时期,为了激励用户加入,费用会很高。在需求量较低时,费用会相应调整。值得注意的是,通过在Maker合约上执行原子函数,我们可以确保提供的Dai只可被当前认购了池的保险库回购。

扩展到稳定币以外的加密资产

该模型/结果更广泛地应用于合成和跨链资产以及允许借用非流动性和/或非弹性资产的超额抵押贷款协议,只要该机制基于杠杆头寸,并形成了已创建或已借资产的内生价格。合成资产通常使用类似的机制,只是锚定目标不同。将资产从无智能合约功能的区块链移植到具有智能合约功能的区块链的跨链资产也倾向于依赖类似的机制。在去中心化结构中,保险库运营商除了可交付的BTC资产之外,还要锁定ETH抵押品。他们面临着杠杆化的ETH/BTC汇率风险,还面临着类似的去杠杆化风险。尤其为了减少风险,他们需要回购以太坊上的跨链资产。

总结

我们为稳定币和其他抵押加密资产构建了新的建模工具,并展示了它们在理解和预防危机中的价值。我们开发了一种既能增强危机中资产的稳定性,还能确保无监管的市场机制。这就形成了一个缓冲,将那些愿意在危机中将稳定币换成监管资产的人与需要完全去中心化的人区分开来。一旦构建完毕,非监管稳定币的长期稳定性和生存能力都将得到提高。

特别感谢DominikHarz对Chai合约的实施提出的宝贵意见和建议,同时还要感谢GeorgiosKonstantopoulos提供的宝贵反馈。

注:原文作者是AndreessenHorowitz加密货币创业学校合伙人JesseWalden,在这篇文章中,他解释了比特币、以太坊等开源加密货币项目如何形成网络效应,并产生防御力.

写完上一篇文章后,我以为总算把区块链的来龙去脉搞清楚了:最早参与进来的是一群程序员,所以它表现出某种宗教特征的社区文化.

以太坊是很好的投资品,也是真正让人感到兴奋的生态项目之一,后者进一步扩大了其作为投资品的潜力。根据区块链媒体报道,4月10日这天,Bitfinex上近90%的ETH保证金交易员都在做多ETH,涉.

央行数字货币和以Libra为代表的全球稳定币体现了区块链在货币和支付领域的应用,已成为备受关注的前沿问题。全球稳定币和央行数字货币除了应用于支付场景以外,也应用于金融交易场景.

在上一篇文章中,我们已经从链上大数据的角度解析了3月的整体数据情况,在接下来的内容中,我们将从币安、火币、Okex这样的头部交易所数据细节,重现3月这三家交易所巨头的链上数据趋势,是的.

编者注:本文作了不改变作作者原意的删减。美国领先的加密货币交易所Coinbase近日举行了远程员工会议,在Covid-19大流行期间,向其员工介绍公司的战略.