DAppTotal最新出品的《2019年度DeFi行业报告》中,重点就MakerDAO过去一年的数据成绩进行了全盘梳理。

从报告中我们可以看出,过去一年,MakerDAO在DeFi借贷平台中始终牢牢占据龙头地位,但其还远未到高枕无忧的时候,仍然面临来自其他DeFi产品的竞争威胁。2019年,除MakerDAO之外,整个行业已然呈现出了多元化的延伸发展,出现了Compound、dYdX、Uniswap、Synthetix、instaDApp等一系列金融创新模式产品。

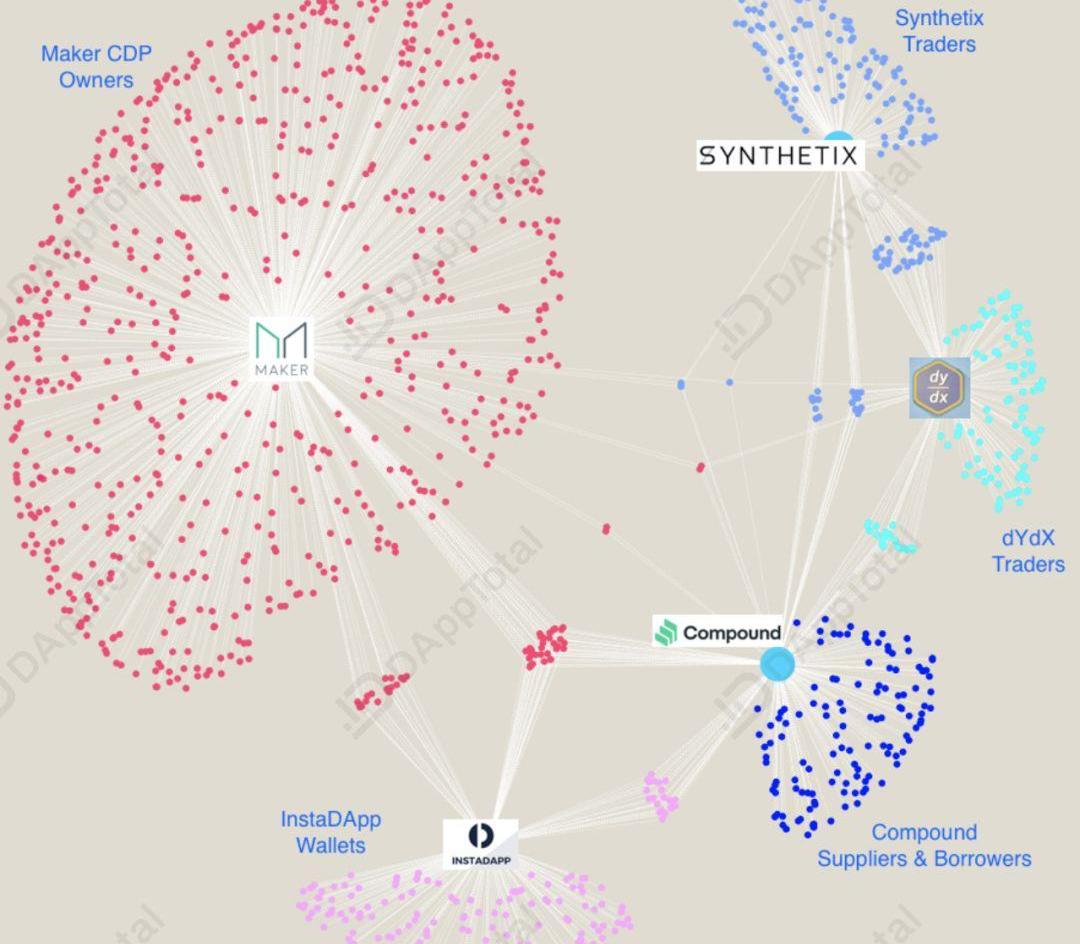

众所周知,由于区块链技术开放、透明的特性,使得DeFi产品具有较强的可组合特性,从MakerDAO借入的DAI可以存储于Compound再贷出去dYdX交易。如图1所示,我们通过分析多个DeFi产品的用户画像也发现,不同平台之间用户存在较大程度的重叠。

BW TLP将于今日开启MOBI (DeFi)5折申购:BW.io Tokens LaunchPad将于2020年8月20日 15:00(香港时间) 正式开启MOBI(DeFi)五折申购,并将于8月21日 15:00 (HKT)开启MOBI(DeFi)交易。

Mobius Crypto是使用区块链和人工智能重新定义去中心化金融(DeFi)的新颖创新平台。 Mobius Crypto提供多种基于区块链的金融服务。[2020/8/20]

这意味着,众DeFi平台之间功能上看似会互相补位,实际上竞争态势却很胶着。

比如:在去年Maker借款利率保持在20.5%的高位时,就一度出现用户把Dai存进Compound、dYdX等产品吃息的情况,那段时间,Maker的存贷需求均有所下滑,而Compound和dYdX的平台用户量和锁仓量均出现大幅攀升。

Compound超越Maker成为DeFi市值最高的项目:金色财经报道,截止发稿时,COMP在Uniswap的交易价格是0.434244 ETH。按照COMP的总代币量,并按照当前ETH 230美元的价格,其整体市值(包括未流通代币)达到998,761,200美元,位居DeFi市值第一,超过Maker代币MKR的市值(截止发稿时,Maker市值为540,726,781美元。)即便按照流通代币的市值来看,Compound当前已发行的代币量为5,770,890个,其市值也达到576,374,102美元,也超越Maker成为DeFi市值第一。

此前消息,6月16日,去中心化借贷平台Compound官方消息,今日凌晨,所有用户已开始收到治理代币COMP,标志着社区治理的开始。据了解,新的COMP将根据使用情况,每天奖励给协议用户。每一项资产的借款人和贷款者都将获得奖励,新的COMP将在每个区块发放,每天将向该协议用户提供大约2880枚COMP,持续4年。每天一半的COMP分配给资产供应商,另一半给借款人。最活跃的资产每天也会收到最多的COMP,所以配置会随着市场的变化而变化。[2020/6/16]

应该讲,Maker处于中央银行的中心角色,每一次调息都会对Compound、dYdX等其他商业银行的市场环境产生直接影响。但有一点肯定的,当前DeFi行业整体受众规模还较小,Maker一定发不希望肥水流入外人田局面的出现。

动态 | 微众银行开源分布式金融级消息总线DeFiBus:微众银行已宣布开源其支撑内部分布式架构基础分布式消息总线DeFiBus,这套以客户为单位的分布式 DCN 架构能够服务于亿级客户业务需求,可方便快速进行横向和纵向扩容。目前,微众银行还发布开源地址,旨在吸引更多开发人员参与开发。开源地址见原文链接。[2019/11/12]

为此,去年11月18日,MakerDAO推出多抵押Dai,以期改变此种局面,表现在:

1、Maker新增了存款利率,有意抢回原先流向Compound、dYdX的市场的Dai;

2、Maker上线了多抵押资产、去中心化交易所OasisTrade等,进一步完善自身产品衍生业态,以封堵Dai的流出。

据DAppTotal02月10日数据显示,截至目前Dai的总供应量为1.15亿枚,Sai的总供应量为2,259万枚,自多抵押Dai上线以来,Sai向Dai共计转移了1.03亿枚。

动态 | 网络安全公司在Make-A-Wish基金会网站上检测到加密恶意软件:据cointelegraph消息,近日,网络安全公司Trustwave发布的一份报告称,黑客已经通过加密劫持恶意软件感染了全球非营利组织Make-A-Wish基金会的网站。据Trustwave研究人员称,加密恶意软件设法将一个JavaScript(JS)矿工CoinImp纳入域名worldwish.org,以便非法挖掘以隐私为特点的加密货币 Monero(XMR)。与臭名昭着的Monero采矿软件CoinHive类似,CoinIMP据报道利用网站访问者的计算能力挖掘加密货币。

根据该报告,CoinImp脚本通过drupalupdates.tk域感染了该网站,该域与另一个自2018年5月以来利用关键Drupal漏洞破坏网站的广告系列相关联。研究人员指出,最近检测到的活动部署了许多技术来逃避检测,包括改变其已经混淆的域名,以及WebSocket代理中的不同域和IP 。Trustwave联系了Make-A-Wish以报告加密劫持攻击,但基金会没有回应。在Trustwave试图访问基金会后不久,恶意注入的脚本被删除。[2018/11/21]

从数据来看,Maker自多抵押Dai上线以来一直尝试做的Sai像Dai的迁移工作,已经接近尾声。在此期间,多次用上调Dai的存款利率和借款利率的经济调节方式来引导用户进行转移。目前来看,Sai向Dai的转移基本上已经宣告完成。

那么,Sai的迁移完成,会对整体DeFI市场产生怎样的影响呢?尤其是Compound、dYdX等产品。

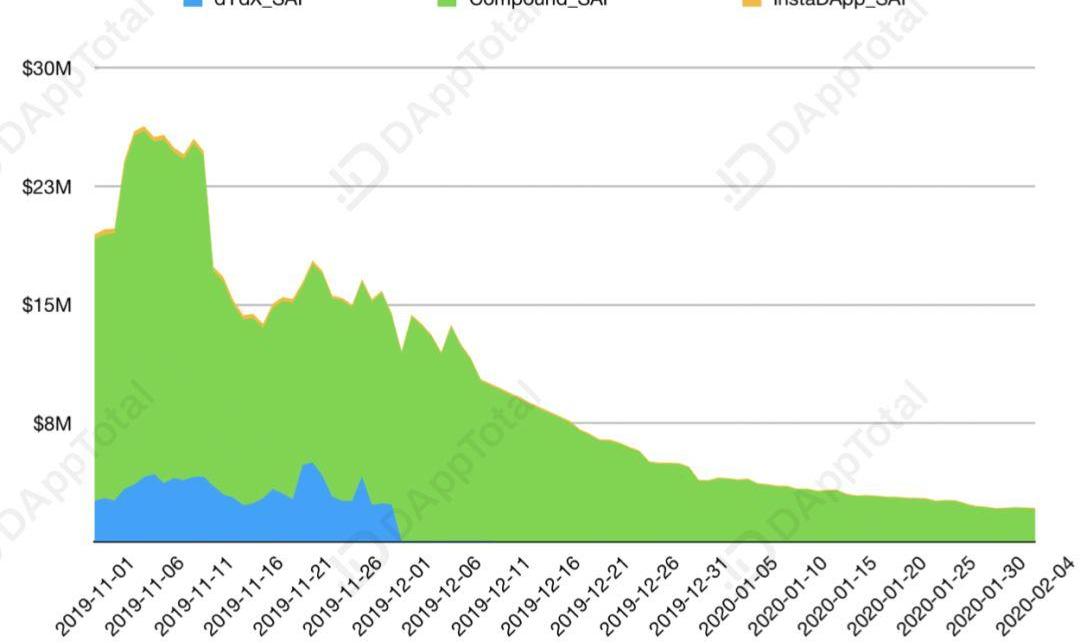

如图2所示,自去年11月初,Maker正式推出多抵押Dai之前,原本锁在Compound、dYdX平台中的Sai的数量就开始锐减。以Compound为例,11月05日,Sai锁仓量为2,206万枚,而3个月后的02月04日,Sai锁仓量仅剩207万枚,缩减幅度达90.61%。dYdX就更明显了,最高427万枚Sai几乎被清零。

不过,Compound、dYdX等平台是拥有众多抵押资产的资产池,比如ETH、USDC、REC、ZRX等。以Compound数据为例,11月01日总锁仓1.25亿美元中,Sai占1,657万美元,锁仓大头主要还是ETH。如下图3所示,Sai的大幅撤离,短期会对其平台锁仓产生一定影响,但从实际锁仓数据趋势来看,影响并不会太大。

那么,真正的影响在何处呢?

1)DeFi?市场的自由流通性短期受阻

之前DAppTotal写过一篇分析文章称,《需求量远超发行总量,Dai?成?DeFi?借贷平台流通之王》,当中就提到了Dai最大的价值是促进了DeFi平台间的互通性。此前,Maker没有上线存款利率,用户在Maker抵押资产生成的Dai,会选择放到Compound、dYdX等平台吃利息,现在Maker也上线了存款利率,Dai流出去的必要性就不大了。

2)DeFi?理财会成未来竞争主战场

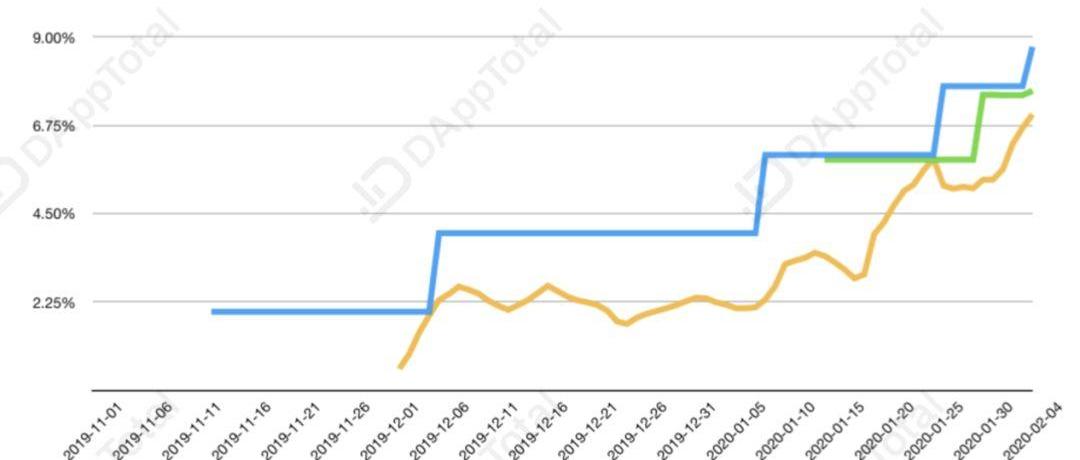

原先,Maker的用户受众群体,主要为满足矿工不卖币前提下的兑现需求,应用场景比较窄。Maker上线DSR存款利率后,会引导市场滋生更庞大的理财需求。要知道,作为主要竞争对手,Compound主打的经营方向一直是存款赚利息,这一点,Maker算是慢了一拍。但Maker的加入会让DeFi理财市场变得更有看点。在可预见的未来,不同DeFi平台间围绕理财需求展开的存款利率竞争也一定少不了。如下图4所示,Maker和Compound、dYdX等平台间的存款利率,会在市场调节作用下互相影响。

原先,DeFi平台只是一个小众市场,应用场景非常有限,在DeFi理财需求的搅动下,想必会直接带动整体市场存贷需求的增长。事实上,近3个月以来,各大平台ETH的锁仓量均呈现增长的趋势。

整体而言,Maker多抵押Dai存在显然将彻底改写DeFi市场的竞争格局。短期看,其会对?Compound、dYdX等平台带来一些竞争压力,但从长期看,则会加剧?DeFi市场的竞争业态,而?DeFi理财市场的日趋成熟会将把DeFi行业带入下一个增长快车道。

标签:DEFEFIMAKEOMPfdudefiValuedefi vSWAPMake Cities Great AgainPomPom

世界上越来越多的国家开始以建立自己国家数字货币为目标,如今,日本也加入其中了。日本国会负责外交事务的副部长NorihiroNakayama今天早些时候表示,立法者正在考虑发行一种数字版的日元.

在发布了关于比特币的一系列漫长而神秘的推文之后,SpaceX和特斯拉首席执行官埃隆·马斯克在1月20日的播客中阐述了他对加密货币的立场.

2月8日消息,根据区块链模拟平台Gauntlet对DeFi借贷协议Compound进行的模拟压力测试显示,即使ETH处于历史最高波动率下,该协议也可以支撑其总借贷值扩大10倍.

前言:以太坊直接的价值捕获是其交易的gas费用,而间接的价值捕获来自于其经济带宽的需求。为了构建无须许可和无须信任的经济,无须信任的底层原生资产必不可少,如果DeFi对ETH作为底层抵押品的需求.

以太坊联合创始人VitalikButerin提出了一种使用加密货币交易中央银行数字货币的方法。 声音 | V神:加密货币与法币是共存的关系:据日经新闻消息,以太坊创始人Vitalik Buter.

作者:XiuMU 来源:比推bitpush.news美联储主席JeromePowell周二参加了众议院金融服务委员会的听证会,他表示美联储尚未正式开始创建或发行数字美元.