作者:JorgeS

来源:得岸观点

编者注:原标题为《DeFi老二轮到谁?》

按照锁仓量规模计算DeFi项目的排名时,MakerDAO以3.8亿美元的锁仓总量毫无争议地排在榜首,尽管随着新项目的不断涌现和发展,其压倒性的统治地位正在慢慢变弱,但老大的位置目前看来还是十分稳固的。而对于排在老二位置上的Synthetix来说,局势好像就没那么轻松了。

Synthetix的死亡螺旋开启?

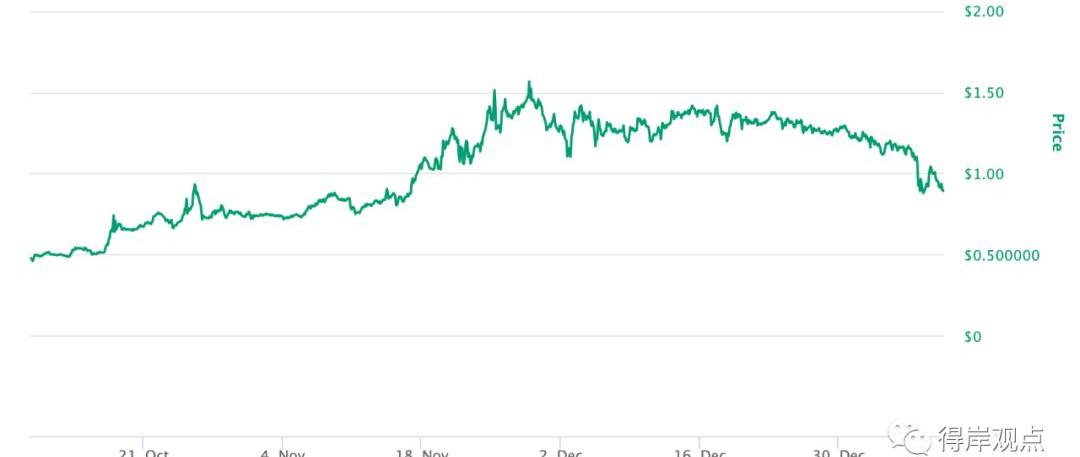

Synthetix毫无疑问是2019年DeFi生态里最耀眼的明星,币价一路高涨,锁仓规模也水涨船高,顺利取代Compound坐上了老二的位置,风光一时无两。但其抵押项目原生代币生成衍生品交易的模式也一直面对着很多争议。

CertiK完成对蚂蚁集团可信执行环境HyperEnclave的先进形式化验证:金色财经报道,CertiK宣布完成对蚂蚁集团开放式跨平台可信执行环境(TEE)HyperEnclave的先进形式化验证。蚂蚁集团的可信原生技术团队开发了开放跨平台软件可信执行环境HyperEnclave,旨在提高蚂蚁集团隐私保护计算工作负载的效率和兼容性。CertiK通过其独有的先进形式化验证技术,验证了HyperEnclave核心组件的安全性和技术正确性。[2023/7/26 15:59:27]

支持者认为它是代币经济模型的一次有益创新,成功将网络价值有效地融入了原生代币。反对者则认为其难逃崩盘的结局,其中数字文艺复兴基金会董事总经理曹寅的表述最有代表性:

LAVAswap的HECO流动池将于1月5日开启:据官方消息,北京时间2022年1月5日晚10点LAVAswap正式开启HECO流动池,首个交易对为LAVA/USDT。流动池奖励每100天进行减半。第一个100天,流动性池每天产生 126,000 LAVA。之后会根据社区投票结果陆续增加HECO流动池交易对。

LAVA 是基于 BSC + HECO的可互操作的去中心化资产跨链桥。V2将在现有经济模型的基础上进行新的调整和升级。[2022/1/5 8:26:42]

这种靠抵押项目原生代币而合成资产的项目其实是建在沙滩上的大厦,类似的模式在中国的A股早就给玩烂了。公司炒高自己股价,然后再质押给券商,套出钱来继续炒股,这种模式的要义在于通过表演性拉盘吸引市场资金跟风,然后在通过锁仓或者燃烧机制冻结流动性,进而形成资金持续净流入烘托价格的效果。这种游戏很危险,因为当价格炒的过高时候,整个局面就会变成一座堰塞湖,只要有人开始抛售,就会立即引起灾难性溃堤,进而造成死亡螺旋,SNX暴跌,抵押资产爆仓,SNX暴跌幅度加大,抵押资产继续爆仓。

LavaSwap已申请成为ENS DAO的治理代表:官方消息,LavaSwap(简称LAVA)已申请成为以太坊域名系统ENS去中心化自治组织DAO的治理代表,LavaSwap表示认同名称所有权是一项绝对权利、认同注册费是一种激励机制、认同收益应补贴 ENS 及其他公共事务、认同 ENS 集成全局命名系统。

LavaSwap是最早实施DAO治理模式的项目之一,一直在深入探索DAO治理模型的可行性。目前已经开展LAVA会员投票模式,逐步实现项目的去中心化,并会学习ENS的社区治理经验和模式,更新和优化Lavaswap 现有的DAO治理模型。[2021/11/11 21:43:20]

进入12月以后,Synthetix终于结束了一直持续高速增长,币价和锁仓规模开始停滞不前,进入1月后,则双双掉头向下,让人不禁怀疑死亡螺旋是否已经开启。

LAVAswap全球大使Eric Lifson:跨链资产桥是LAVAswap亮点之一:3月15日19:00,一站式DeFi门户DeFiBox在线上举办DeFi Demo Day第二期——Heco专场, 去中心化交易所LAVAswap受邀参与了本次圆桌讨论环节。

?LAVAswap全球大使Eric Lifson在圆桌中介绍到,LAVAswap是以AMM模式为主的DEX,能为用户提供质押池、流动性矿池、DEX、跨链资产桥等服务。LAVAswap上线以来TVL最高突破2亿美元,链上质押数量超过54万次,累计交易额约为2亿美金。目前已经开启26个质押挖矿池和39个流动性矿池的交易对。

跨链资产桥是LAVAswap亮点之一,通过跨链资产桥,LAVAswap能够将其他链上资产映射至Heco上并进行相应的交易或桥接 ,比如以太坊、BSC、DOT以及波场等等生态系统的资产。

一方面,LAVAswap的跨链资产桥能够为用户提供更好的交易服务,另一方面也丰富了Heco生态的资产类别。[2021/3/15 18:46:54]

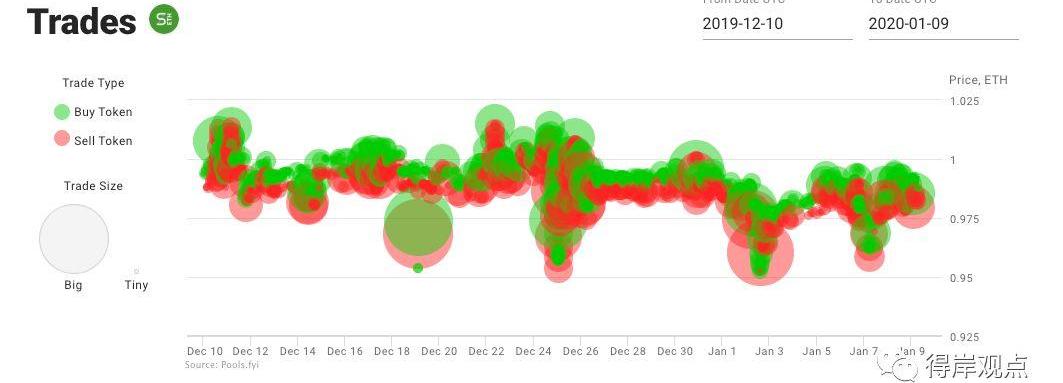

值得注意的是,Synthetix的退出方式除了直接抛售SNX,还可以通过Uniswap将sETH兑换成ETH,这一定程度上会平抑SNX的抛压,而在Uniswap提供流动性的各位就要替Synthetix项目方承担风险了。目前Uniswap上的sETH价格已经开始出现脱锚。种种迹象都表明,局势没有那么乐观,关键还是要看项目方是否有能力继续拉盘,稳定局面。

如果Synthetix最终还是败下阵来,那老二的位置又要回到Compound的手里吗?

Compound的困境

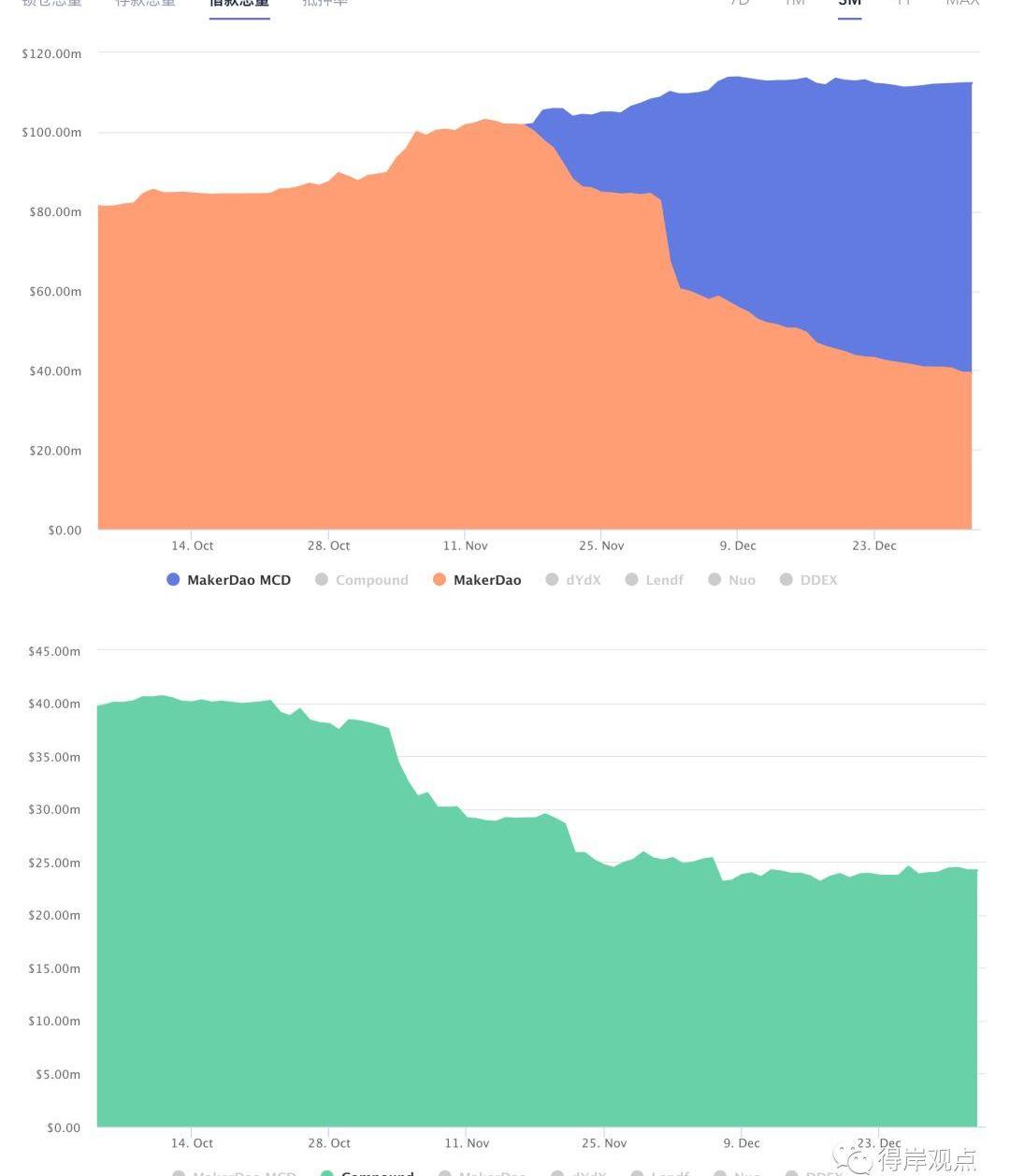

虽然被Synthetix抢了第二的位置,Compound也仍然是DeFi生态里不容忽视的明星项目。但自从MakerDAO上线了多抵押版本和DSR之后,Compound被迫担上了巨大的竞争压力。具体分析可以浏览我们

之前的文章。

正如我们之前推测的那样,MakerDAO已经将存款利率上调至6%,与贷款利率持平!没有息差仍能盈利,不得不说MakerDAO是一次了不起的创新。

面对MakerDAO,Compound能做的着实有限,目前仍然具备的优势就是支持更多的抵押资产类型,但支持非主流币种也不可避免地让自己面对了更大的风险敞口。

从上图中可以看到,Compound正在承受MakerDAO越来越大的挤压。

如果Compound的局面也不乐观,那么老二是谁的问题我们还得继续往下看。锁仓4500万美元的InstaDApp目前排在第四的位置上,但其并不适合同前面的项目横向比较,于是我们来到了锁仓3000万美元的Uniswap。

也许不能算老二吧

Uniswap在2019年一路稳步前进,长势喜人。作为DeFi乐高里面十分重要的一块积木,Uniswap为众多的项目提供流动性,让很多尝试成为可能。但其3000万美元的锁仓规模比起我们心目中对DeFi老二的预期还是显得太小了。

如果我们前面所有不甚乐观的推测全都不幸成真了,那就索性先让老二的位置空缺吧,希望2020能让所有项目快速增长,也让新的项目不断出现。

我在1月5日的文章《比特币:2020年首秀》中谈到了上周发生在中东的美军击毙伊朗实力派高层苏拉曼尼的事件,这起事件一发生就引起黄金、白银和比特币的跳涨.

来源:nakamoko 翻译:头等仓?? 本文作者LindaXie,曾担任Coinbase产品经理,现为区块链风投基金ScalarCapital联合创始人,其成名作就是她的币种指南系列文章.

“矿机一响,黄金万两。”“新型区块链技术,XX币让你躺着把钱赚了。”“区块链6.0时代已经到了,XX币高额收益不是梦” …… 如果你微信上有很多社群,这些字眼应该不会陌生.

来源:区块链前哨 作者:Joyce 导语:2020年,区块链产业落地将是行业的重要戏。我们采访了Hyperledger超级账本执行董事BrianBehlendorf,Brian为我们讲了目前已经.

作者:AndrewGillick 翻译:ZoeZhou? 来源:加密谷 编者注:原标题为《2020稳定币监管格局》2019年,随着Facebook提议的全球数字货币Libra问世.

2019年已经离我们过去了一段时间,在新的一年近两周的时间里我们又体会到了币价的起起伏伏,而在这背后的比特币主链上也有着交易的来来往往.