作者:TrentMcConaghy

编译:共享财经Neo

摘要

本文的问题是:数据可以作为金融资产使用吗?并将代币经济与新兴的数据经济联系起来。

首先,我们以甲壳虫乐队和DavidBowie为例,探讨知识产权如何被用作资产和抵押品。接下来,我们简要回顾了去中心化金融和抵押品的关键作用。由此可见,把数据当作IP,数据就可以作为抵押品。

有了这些,我们就可以探索将数据作为金融资产的机会。具体来说,我们将看到如何将数据令牌用于DeFi生态系统。

IP资产,IP作为抵押品

披头士:IP资产

1985年,迈克尔·杰克逊以4750万美元的价格买下了披头士乐队的专辑。十年后,他把一半的版权卖给了索尼。2017年,他的遗产卖掉了另一半,整个藏品的价值达到15亿美元。然而,我们中的任何一个人都可以下载披头士的歌曲,并进行任意数量的复制。毕竟这只是一点点而已。

那么,这位流行天王到底买了什么、卖了什么呢?

他买了这首歌的版权。他购买了授权目录中的每一张专辑给环球音乐等其他公司的权利。然后环球公司可以反过来把这些作品以磁带或cd的形式出版。作为回报,迈克尔将从每盘磁带或CD的销售收入中提成。

因此,虽然在单位元上不存在稀缺性,但在权利上却存在稀缺性。在披头士乐队的目录中,它是知识产权权利,具体来说就是使用版权并签订合同。迈克尔有权通过与环球音乐等公司签订合同,将这些权利中的一部分转让给其他人。

数据:5000万枚USDC从未知钱包转移到Binance:金色财经报道,Whale Alert数据显示,5000万枚USDC(50,002,264 USD)从未知钱包转移到Binance。[2022/10/20 16:32:16]

简言之,知识产权是可以买卖的资产。

Bowie债券:以知识产权作抵押

1997年,大卫?鲍威基本上破产了。尽管有一系列的成功和可观的收入,但他奢华的生活方式意味着花费超过了收入。

与此同时,BillPullman设计了一种新的金融工具:DavidBowie的知识产权未来收益债券。这是一种证券,由25张专辑中的287首歌曲资产支持。投资者抢购了5500万美元的“Bowie债券”,Bowie用这些债券购买了前经纪人所有的歌曲。10年来,版税都归债券持有人所有,平均年回报率为7.9%。此后,版税又直接归Bowie所有。

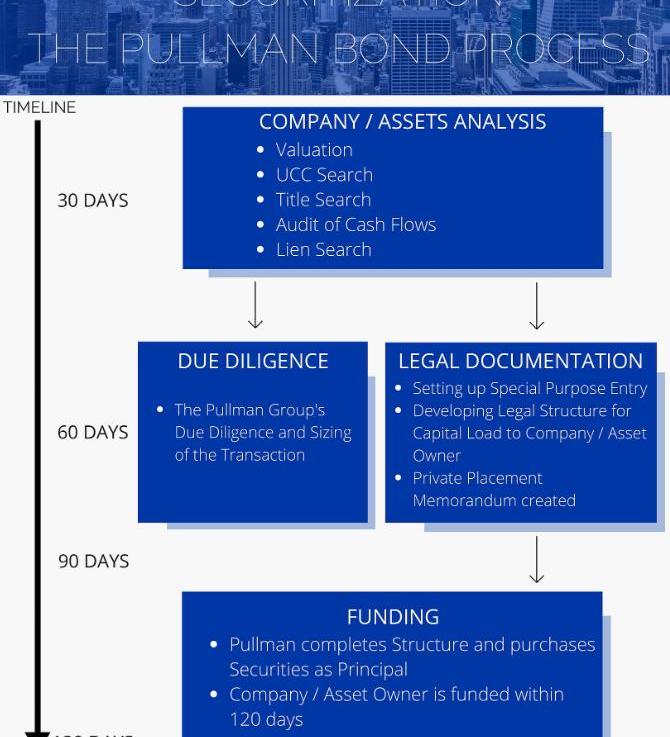

从那以后,BillPullman为詹姆斯·布朗和更多的艺术家创造了类似的“名人债券”。艺术家们可以预先得到报酬,作为交换,投资者可以获得固定利率的票息,并以未来版税的权利作为担保。Pullman的公司在其网站上列出了艺术家的申请流程:

这表明,金融世界不仅把知识产权当作一种资产认真对待,而且还通过创造知识产权作为抵押品来实现这种资产的金融化。

将代币作为抵押

NFT数据:Bored Ape Yacht Club 24小时成交量涨幅达162.57%:CryptoSlam最新数据显示,过去24小时成交量排名前十的NFT项目及其成交量涨跌幅如下: Axie Infinity(-0.92%)、MekaVerse(-70.73%)、Bored Ape Yacht Club (+162.57%)、Mutant Ape Yacht Club(+152.13%)、 CryptoPunks(+2.02%)、Art Blocks(-40.09%)、CrypToadz(-19.83%)、MutantCats(+15.24%)、Peaceful Groupies(+47.50%)、The Doge Pound(-13.34%) 。

其中,Bored Ape Yacht Club 24小时成交量领涨(+162.57%),为464.4万美元;MekaVerse 24小时成交量领跌( -70.73%),为1362.8万美元。[2021/10/9 20:16:50]

令牌作为抵押品

代币可以作为抵押品,用于创造更高阶的金融工具,如稳定币和融资融券贷款。这些都是更广泛的去中心化金融运动(DeFi)的一部分。DeFi正在成为区块链的主要用例,特别是在Ethereum生态系统中。这是稳步增长。以下是截至2019年11月的DeFi景观:

DeFi的构建块

一些DeFi构建块包括:

DEXs。Uniswap目前活跃量最大的去中心化交易所之一,就像一个自动做市商。它有订货单。任何人都可以添加任何他们想要的交易对,而不需要获得许可。

数据:6月份以来USDT无增发,已经有56天未增发:TheBlock数据显示,USDT发行量上次变化是在5月31日,增发10亿枚,自那以后,USDT发行量保持在642.5亿枚不变,已经有56天未增发。[2021/7/26 1:14:53]

稳定币/支付。当前DeFi生态系统的核心组成部分是DAI,创始团队为MakerDAO。它与美元挂钩。由于是非投机性的,它降低了非投机性金融活动(如贷款、工资和其他支付用例)的摩擦。

贷款。MakerDAO的目标是创建一个稳定币。但它有一个有趣的副作用:DAI是建立在以ETH为抵押的贷款基础上的(最近,其他资产也通过多重抵押DAI)。因此,Ethereum的贷款进入了高潮。互补的协议已经出现,例如Compound,侧重于融资融券交易的贷款。

衍生品。这里,令牌用于跟踪真实世界的资产。例如,Synthetix衍生品持有1亿美元的资产。

保险。NexusMutual通过让其成员分担风险(例如,智能合约失败的风险)来实现保险的效果。

一篮子资产。SetProtocol和Melon协议允许投资者购买表示不同令牌集合的单个令牌,类似于购买指数基金。

金融供应链。离心机适用于基于Token的金融供应链。离心机里的每一个财务/法律合同都是一个NFT。这些合同可以很容易地在公司内部和公司之间流动。

还有更多的例子,而且还会有更多。

所有这些都是DeFi生态系统中出现的惊人功能。目前整个DeFi系统锁定价值为6.9亿美元(2019年11月)。

Bitget合约大数据中心:BTC昨日早间瀑布后 处于反弹修复阶段:据Bitget合约大数据中心行情播报,截至今日11:00,Bitget交易所BTC/USDT合约过去24小时交易量高达15.5美金,其中:盈利用户占比41%,多头盈利29%,空头盈利18%;亏损用户占比59%,多头亏损40%,空头亏损13%。此外,Bitget正向合约当前盘口价差在0.5USDT左右,合约基差在0.2USDT左右。

Bitget合约分析师表示,隔夜回调破8300走势后出现了底背离结构,行情在技术指标共振下,会出现不断的调整和整理从新进行有序排列,日内继续维持区间交易为主,有效区间8400到8900区间,建议严格设置止盈止损。[2020/5/11]

DeFi的可组合性

DeFi产品组合在一起可以实现更高级别的功能。例如,在InstaDapp中:“你可以将DAI换成Ether,然后将它添加到现有的CDP中,增加其抵押品,这将允许你吸引更多的DAI,从而创造杠杆”。Instadapp还可以方便地在MakerDAO和Compound之间移动贷款,从而优化利率。

Uniswap和Compound协议是可组合协议的另两个很好的例子。它们都是相对轻量级的,易于理解和使用。这些特点使得Uniswap比Bancor增长更快。同样,由于cDAI(有息DAI)的存在,Compoundv2比v1更容易合成,这导致v2比v1增长得快。

独家 | Bakkt期货合约数据一览:金色财经报道,BakktVolumeBot数据显示,3月24日,Bakkt比特币月度期货合约单日交易额为1156万美元,环比下降14%,未平仓合约量为428万美元,环比上升9%。[2020/3/25]

DeFi抵押品的标准

以ETH做抵押使DAI成为可能,这反过来又引发了DeFi运动。我们来问一下:是什么构成了质押?

作为抵押品的候选资产至少有两个特点:

1、资产的价值是可以计算的。这并不总是容易做到的,因此一个好的指标是:在传统的金融世界里,这种资产是否有被担保的历史。

2、用于抵押的资产被Token化。Token化使得它可以很容易地与智能合约交互,也就是说,有助于使它可编程。

ETH作为DeFi抵押品

ETH符合作为DeFi担保的条件,具体如下:

ETH的价值可以通过进入许多加密货币交易所进行计算。

ETH是代币。(具有讽刺意味的是,ETH并不完全符合ERC20,所以一些用例需要封装ETH以使它符合,因此,使用了ETH)。

以数据作抵押

目前,DeFi中已经将数据用于更直接的用途:用于交易的价格数据feed、用于构建贷款或保险风险模型的数据等等。但数据本身能用于金融工具吗?具体地说:

在DeFi中数据可以作为抵押品吗?

要进行调查,我们可以从以下标准开始:1、数据是否有一个可以计算的值?例如,数据是否有担保的历史?2、我们可以将数据资产Token化吗?

接下来的两个小节将对此进行探讨。

数据IP作为抵押品

我们在刚开始曾讨论将音乐作为IP,例如披头士音乐目录的IP。然后,我们描述了音乐知识产权是可以买卖的资产,比如迈克尔?杰克逊对披头士乐队专辑的处理。由此得出,知识产权是资产。

要知道,数据是会被IP保护的,或者是会被视为商业机密的。

然后,我们以Bowie债券为例,描述了音乐IP资产如何进行抵押。知识产权资产可以抵押。

担保知识产权并不需要止步于Bowie。数据IP资产也可以抵押。

数据可以作为DeFi中的抵押品

这部分的问题是:在DeFi中数据可以作为抵押品吗?前面两个小节展示了数据如何被担保以及我们如何Token化数据资产。这为数据作为DeFi的抵押品打开了大门。这意味着我们可以将数据连接到爆炸的DeFi空间。数据不仅可以帮助传统的交易和风险模型,而且可以作为一流的金融公民:数据本身可以作为抵押资产。下一节将进一步对此进行探讨。

DeFi中的数据

开放数据经济

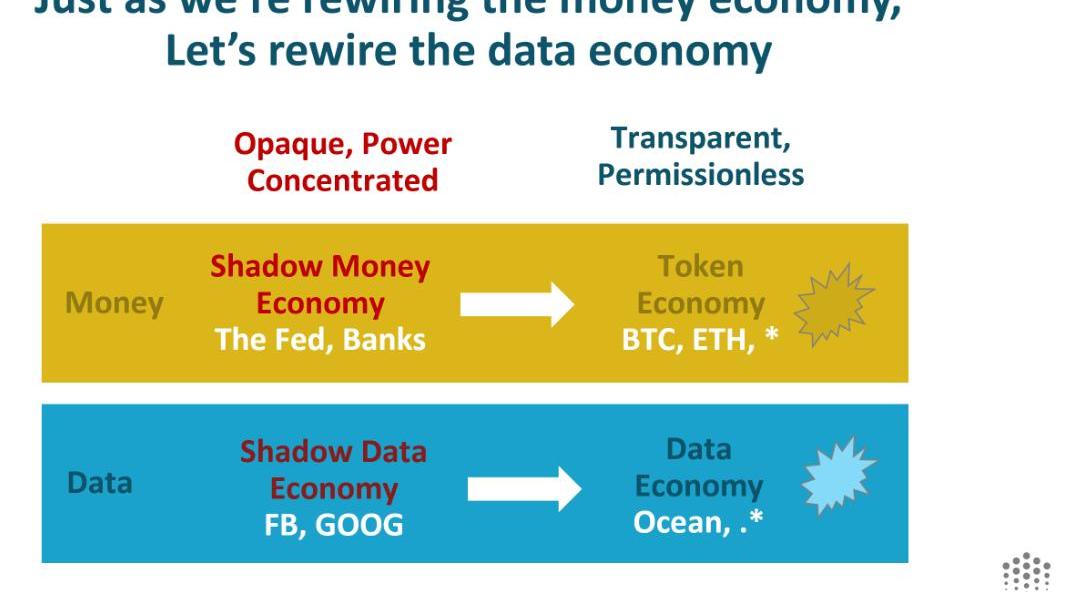

代币经济已经打开了传统封闭的货币经济。

世界银行估计,到2025年,世界GDP的25%将基于数据。这是通过数据经济流动的价值;以及数据经济中的数据资产。传统的数据经济是一种“影子”数据经济:封闭且被Facebook之类的公司关闭并严格许可。我们可以催化一种新的数据经济,这种经济是开放的,没有许可的。

利用加密基础设施,从钱包到DeFi

对于开放数据经济,我们可以而且应该利用代币经济的工具。令牌本身就是一个关键工具。本系列之前的文章已经表明,我们可以制作数据Token(不可替换、可替换、可组合)。数据令牌自然会利用现有的密码基础设施来获取令牌,比如钱包。

换句话说:使用数据令牌,DeFi生态系统将获得一个全新的令牌类。数据令牌可以与现有的令牌(如ETH和BTC)以及其他上千个令牌并存,可以用于现有的和未来的DeFi应用程序(从Uniswap到Gnosis)。

数据令牌在DeFi中的应用

本节探讨如何在DeFi中使用数据令牌,以及相应的好处。

不可替代的数据DEXes(市场)。要买卖不可替代的数据令牌,可以使用opensea等NFT市场。或者是一个拥有数十个不同通道的opensea分叉,每个通道都专用于不同的垂直数据。想想opensea,它有很多数据渠道。

可替代的数据DEXes。对于可替换的数据令牌,可以在不请求任何许可的情况下将一对Uniswap数据令牌设置为Ether。甚至更好的是平衡器,对于跨多个数据集的单一共享流动性池,这样即使很少交易的数据集也有良好的流动性。想象一下,在平衡器中有一百万个数据集:一个用于长尾令牌的数据交换。另一种处理流动性的方法是随着时间的推移,例如DutchX。1、市场不需要保存数据(非托管);2、数据供应商出售数据集不需要获得市场许可,3、即使是很少交易的数据集也需要流动性。

不可替代的和可替代的数据CEXes。大多数代币交易仍然发生在像Binance这样的集中式交易所(cexe),因为集中式技术传统上更容易实现,而且比DEXes更容易管理诸如提前运行等关键挑战。我们可以预期,数据CEXes也将在新兴的数据经济中发挥作用。随着技术的成熟,CEXes总是可以扩展到DEXes。谁将成为数据的结合体?

数据稳定币/支付。考虑到这些数据已经为全球GDP的15%提供了动力,而且即将达到25%,一个有数据支持的稳定币可能会非常有趣。想象一下,一个稳定币里有100万个定价数据集作为抵押品。这可以构建为多抵押品DAI(MCD)的独特部署,其中抵押品是所有数据。每个数据集的先决条件是附加一个值,就像BowieBonds附加的歌曲IP一样。

贷款数据。用户可以借用数据,其他数据作为抵押品。贷款人可以获得更多的数据作为利息;以数据形式借款支付利息。

衍生品。这里的一种可能是一个可组合的令牌,它将(i)数据令牌与(ii)跟踪实际资产的synthetix风格的令牌捆绑在一起。

保险。就像nexusmutual为受到损害的智能合约提供(有效的)保险一样,也可以为受到损害的数据集提供保险。例如,我买了一些数据来训练一辆自动驾驶汽车,但我不知道的是,它有汽车闯红灯的例子(数据中了)。这可能导致自动驾驶汽车明确闯红灯,随之而来的是伤害和损害。对培训数据的保险限制了我的财务损失。

篮子里的数据。将访问一组有价值的数据(例如,医院所有患者的健康数据)作为单个标记出售。这些数据资产可以是静态的或动态的(流)数据服务。

数据索引。从成千上万的可能性中,追踪排名前100位的数据服务,让其他人更容易将这些服务作为单一资产进行投资,类似于今天的指数基金。

金融供应链。如前所述,离心机拥有基于Token的金融供应链,其中离心机中的每个金融/法律合约都是NFT。这合约可以很容易地在公司内部和公司之间流动。数据令牌也可以内置合法的契约。

总之,在DeFi应用程序中,数据令牌可以用作“一等公民”金融工具。

作者:白士泮;丁昌选;闫黎编者注:本文原载于新加坡《联合早报》。新加坡《智慧国家2025发展规划》,将新加坡金融业的未来发展描绘成全球领先的创新型智慧金融中心.

以太坊正在取得进展,但是完整的ETH2.0版本的时间表并没有接近。根据最近的官方博客文章,我们可以预计“在全面推出“以太坊2.0”之前还需要很多年.

据Cointelegraph12月7日报道,专注于期货的纽约数字投资集团有限责任公司比特币策略基金已获得美国证券交易委员会的批准,有权向机构投资者发售股票.

作者:潘致雄,链闻研究总监细数以太坊8次升级历史与未来规划,以及每次升级带来的影响。以太坊在历史上已经进行过了8次的网络升级.

据Trustnodes11月28日报道,以太坊2.0开发团队SigmaPrime宣布,他们已经选择代码审计公司TrailofBits于2019年1月对客户端Lighthouse代码库进行审计.

据Cointelegraph12月8日报道,微软基于区块链的平台微软Azure宣布推出了新的通证化和区块链数据管理服务.