有没有一种稳赚不赔的投资方法?

我相信这是每一个投资者都想知道的答案。不过,预测行情不是一件容易的事,周期性的起起落落是经济常态,对于带有大量投机成分的资产来说,涨跌会被进一步放大。比如比特币。

大量历史证据表明,投机因素越大,周期表现就更极端——无论是比特币或者是其他加密币种、科技股、大麻股等任何一种。

不过,我们仍然可以使用科学的投资策略,在投资过程中将利益最大化,将风险最小化。

币哩在medium上发现了一篇名为《如何在下一次比特币衰退前获利》的文章,文章作者是Huddl联合创始人兼首席投资官VishalKarir。这篇文章的理论模型横跨了2016——2018年,也就是比特币的平稳期——爆发期——衰退期。在这段时间内,作者的投资策略最终取得不错的正收益。

我将文章翻译,并重新梳理逻辑后供大家参考,希望这篇文章对你有所帮助,祝你稳赚不赔,成为逃顶之王。

先讲一个故事:

一名叫的Joe投资者,2016年初以400美元左右的单价对比特币进行了少量投资。到年底,比特币已经超过了900美元。Joe通过学习比特币技术的相关知识,认为比特币是一个长线看涨的投资品,于是采取定投补仓的策略。

在此过程中,比特币价格有跌有涨,但币价走势总是比以前更强劲。乔选择继续定投投资。

后来,比特币上涨到2000美元以上,中间又反复出现几次大涨大跌,但乔认为比特币还能大涨,他选择继续加仓。当比特币上涨到4000美元、6000美元,10000美元以上,但乔却选持有并定投——他在等待一个目标价格出售,可能是5万美元,也可能是10万。然而,比特币达到1.9万美元后便开始走熊。

确定历史高点的问题在于,你只能在事后才能作出判断,并且需要在很长一段时间之后。

起初,比特币看起来像是又一次普通的下跌。比特币跌至1.2万美元,但再次回升至逾1.7万美元。这一次,Joe认为他应该锁定利润。不过,他选择等比特币重回1.9万美元,他就结束这次长达两年的投资。

Digital Insights Ventures 创始人:为了使Web3成功,人们需要了解辅助系统将如何蓬勃发展:金色财经现场报道,在Coinlive举办的峰会上,新加坡区块链协会 (BAS) 可持续发展与影响小组委员会创始主席兼Digital Insights Ventures 创始人 Krishna Ramachandra 以主题演讲“Web3 和人工智能 (AI):助力去中心化技术的代币化和可持续性。”他分享了 Digital Insights 采用的核心见解:交互、互操作性、集成和互连。

此外,他还谈到了网络的语义,并解释说Web3,当你分解它时,它只是指你对数据使用方式的控制。他解释说,为了使Web3成功,人们需要了解辅助系统将如何蓬勃发展。他在演讲结束时说,如果有影响力或权力的人不帮助可持续发展的叙述,我们将永远不会看到Web3的全部力量。[2022/12/22 22:00:35]

他认为按照过去两年的比特币走势,比特币还会很快恢复价格。但后来,比特币一次又一次地下跌。2018年年底,比特币的交易价格在3000-4000美元之间,有很多悲观者预测比特币可能会下跌至1500美元,Joe听信后把比特币全卖了。

我们无法判断Joe赚了多少,或者亏了多少,但现在,比特币已经在10000美元左右。

Joe认为比特币波动对他来说太大了,决定远离比特币和加密技术。但自那以后,Joe其实还在关注比特币的上涨,只是不知道是否应该再次购买。

你看,这就是长线投资过程中的风险。你无法知道什么时候加仓,什么时候锁定收益。

有什么不同的选择吗?

准确把握市场时机很难,有少数人成功做到了这一点,但平心而论,除了可以控盘的人,更多人依靠运气或者所谓的信仰,而非技能。

请记住,我们的信仰都来源于他人口中,这是非常不靠谱的。我们大多数人都面临着经济周期和情绪带来的投资结果。

让我们试试另一种策略。一种让我们建立头寸并获利的策略。

科学策略能做到这两点吗?是的,实际上相当简单。不过,这一策略需要我们放弃贪婪,增加投资纪律。

SWIFT探索如何支持代币化资产市场发展中的互操作性:金色财经报道,银行合作机构SWIFT将与 Clearstream、Northern Trust、SETL 和其他市场参与者合作,探索如何支持代币化资产市场发展中的互操作性。相对于加密货币和稳定币,目前代币化资产的市值很小,但预计到 2027 年,交易量可能会达到约 24 万亿美元。银行和证券公司正竞相通过开发数字资产服务能力来进入这个新兴市场,例如私钥保管和对数字证券全生命周期的支持。Swift 正在探索如何在代币化资产的交易生命周期中提高参与者和系统之间的互操作性。

Swift 首席创新官 Thomas Zschach 表示,这些实验将使用既定的支付形式和中央银行数字货币 (CBDC)。“作为一个中立的合作机构,覆盖 200 多个国家/地区的 11,000 家机构,并受到全球中央银行的监督,Swift 处于独特的位置,可以密切参与证券的未来”。(finextra)[2021/12/23 7:59:31]

用纪律取代贪婪会带来积极的情绪后果。赚钱,而且不用熬夜盯盘。

目标是这样:每个月将比特币头寸增加一定的美元数量,杜绝随机点上买卖。

用1000美元来做操作,但注意,这个策略适用于任何金额,这个策略有三个要素(规则):

目标:我们的目标是增加我们的比特币仓位,每月1000美元。第一个月我们的目标仓位是1000美元,第二个月是2000美元,第三个月是3000美元,以此类推。

购买限制:在任何一个月,如果我们的实际头寸低于目标,我们购买价值1000美元的比特币来增加头寸。

卖出限制:如果我们的头寸高于目标,我们卖出价值1000美元的比特币来减少头寸。

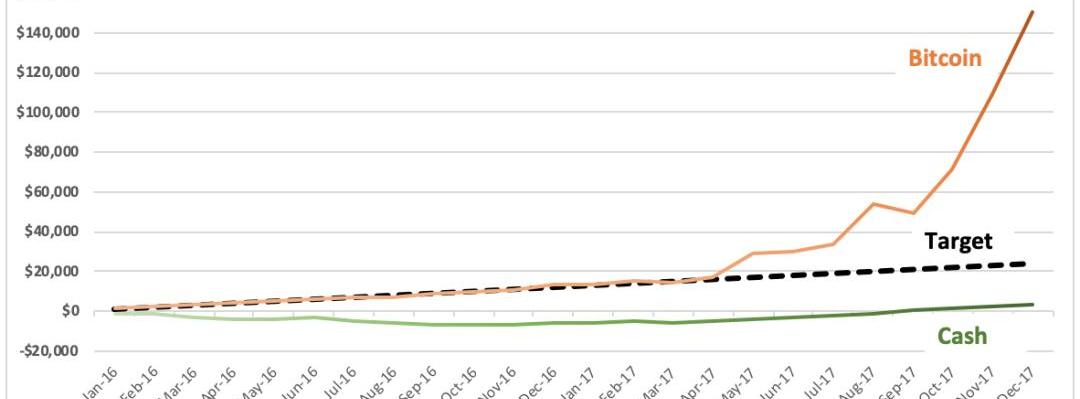

好了,我们看看这个策略在2016年——2018年的表现将如何——Joe也经历了同样的时期。

2016年

1月:

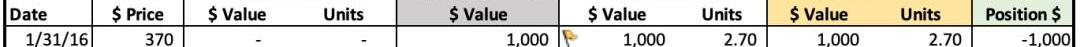

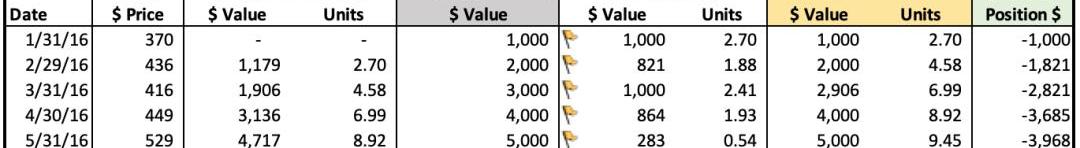

2016年1月底比特币的价格为370美元。BTC价格见下表。

我们最初的比特币头寸是零,也就是比特币的数量,单位都是美元。我们的目标是比特币持仓量每月增加1000美元,所以第一个月比特币持仓量的目标是1000美元。

高盛:探索如何确定比特币和其他加密资产的“基本面”:本周,高盛经济研究团队的Zach Pandl和Isabella Rosenberg发布报告,探索了如何确定加密资产的基本面问题。报告指出,将加密资产等同于黄金是确定其基本面的常见框架,但除此之外,加密货币价格也与其底层分布式网络的价值有关。报告使用区块链地址估算网络用户数量,并与货币市值进行比较,观察到:“市值与网络规模之间存在明显的相关性”,且相关性超过1。他们基于历史数据计算出的平均增长曲线接近价值=用户数的1.4次幂,这给出了一个利用基本面作为市值参考的基准比率。基于该推断,报告指出BTC的市值远大于基本面,其基于用户增量的价值(基本面)与市值相比存在严重偏差。过去几年,比特币市值较2018年平均水平上涨520%,但网络仅增长60-100%。报告认为这一偏差意味着要么比特币现在被高估,要么2018年被低估,要么兼而有之。但报告也指出,除基本面因素外,加密货币上涨还有众多其他因素,包括情绪,以及它作为一种快速致富的新方式的吸引力。但投机交易带来的网络活动增加并不能完全反应基本面的改善,因为平台并未获得更高的经济价值,要使加密货币网络具备可持续价值,活动需要由非投机性用例驱动,而目前此类用例十分缺乏。(雅虎财经)[2021/7/21 1:06:15]

为了达到我们的目标,我们花了1000美元,以370美元的价格购买了2.7BTC。表中BTC买/(卖)列。

由于此次购买,我们1月份的最终BTC头寸为2.7BTC,价值1000美元。

最终现金头寸为-1000美元,因为我们从口袋里掏出现金来买了BTC。

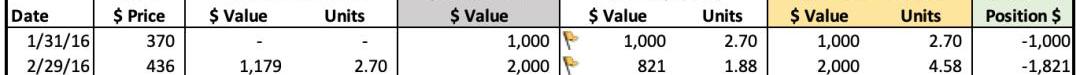

2月:

我们最初的BTC头寸是1月份买入的2.7个BTC。

2016年2月,比特币价格升至436美元。

1月我们购买的2.7个比特币现在价值1179美元。初始BTC位置见下表。

BTC2月目标仓位为2,000美元。记住,我们的目标是每月将比特币头寸增加1000美元。

央行行长易纲 :将继续研究如何加强央行数字货币的风险管理:4月17日,财新举办主题为“金融科技与人民币可自由使用”的研讨会。中国人民银行行长易纲在会上表示,央行数字货币项目已取得较大进展,当前阶段在部分城市及部分场景进行内部封闭试点测试,同时表示“将继续研究如何加强央行数字货币的风险管理,包括了解你的客户(KYC)等。”

对于金融科技在此次疫情期间发挥的作用,易纲表示肯定,但也强调商业银行依然是主力;科技公司积极参与有助于提升金融服务水平;人民币国际化主要依靠市场驱动,平等竞争,中国会继续推进金融开放和改革。[2020/5/4]

由于我们的初始头寸价值1179美元,我们只需要购买BTC的821美元就可以达到目标。所以我们花了821美元买了1.88BTC。

2月底,BTC的最终头寸为4.48BTC,价值2000美元。

最终的现金头寸现在是-1821美元。

实际上,我们花了1821美元,就在两个月内建立了一个价值2000美元的4.58BTC头寸。

记住,在这个策略中,我们不是每个月都投资固定的金额;

相反,我们的目标是在BTC仓位上实现固定的增长。由于比特币价格在2月份上涨,我们只需再投资821美元,就能实现2000美元仓位的目标。

☆重要提示:如果你没有按照这些步骤来做,请再参考一月和二月,因为我们将每个月重复同样的过程,而且从现在将快进。如果你在这里花点时间,你会更好地理解这篇文章的其余部分。

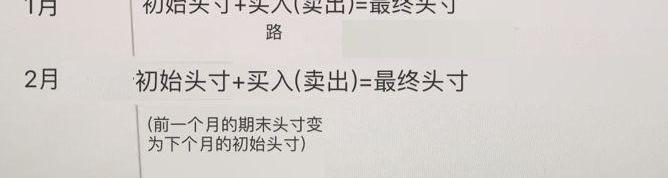

下面是一个关于数字流动的简化视图:

3月:

3月,比特币价格跌至416美元。因此,我们最初的4.58BTC值1906美元。三月份的目标仓位是3000美元,所以我们离目标还有1094美元。但我们的策略是每月1000美元的购买限制,请记住规则——所以我们花1000美元购买2.41BTC。

声音 | Circle首席执行官:加密和区块链产业是对公民社会最终如何运作基础的再设计:据Cointelegraph消息,Circle首席执行官Jeremy Allaire在世界银行集团和国际货币基金组织(IMF)2019年春季会议上表示,加密和区块链产业是对公民社会最终如何运作的基础根本性的重新设计。Allaire认为,加密和区块链产业不仅关乎数字支付,还关乎一种新的基础设施,用于记录重要信息,并为构建解决方案提供一个更加去中心化、更具弹性的基础。[2019/4/12]

本月末,我们的最终头寸为6.99BTC,价值2906美元,最终现金头寸为-2821美元。

为什么有购买限制?

它有助于我们顺利建仓。比特币的价格在任何月份都可能大幅上涨或下跌,实行购买限制可以确保我们在任何一个月都不会使用太多的资金。

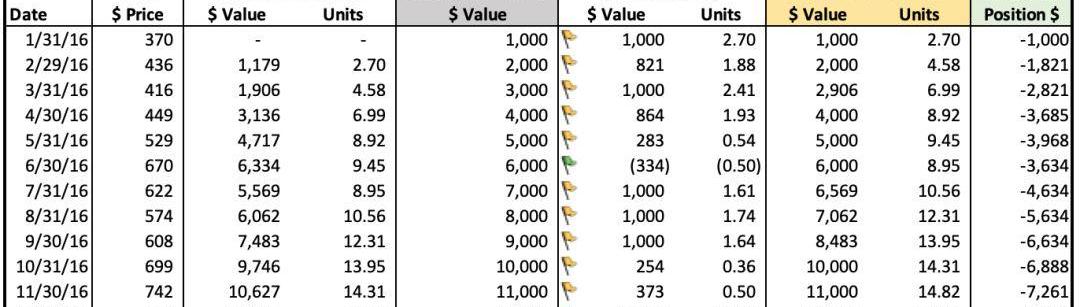

快进到6月:

4月和5月重复了我们在2月采取的步骤。然后事情变得有趣起来,比特币价格从5月份的529美元升至6月底的670美元。

因此,我们最初的头寸价值6334美元,这高于6000美元的目标头寸。

所以,我们需要第一次卖出。我们出售了0.5个比特币得到了334美元收益,我们最终的比特币头寸也降至目标水平。

请注意我们的最终现金头寸从5月份的-3968美元增加到6月份的-3634美元。这是我们的现金头寸第一次增加。

12月:

到12月,比特币价格升至963美元,我们最初的比特币头寸为14272美元,远高于1.2万美元的目标。和买限价一样,我们也有每月1000美元的卖限价。所以,我们以1000美元的价格出售了1.04BTC。

2016年底,我们的BTC值13272美元,现金头寸为-6261美元。

低买高卖。?我们在BTC头寸低于目标时买入,并在全年中高于目标时卖出。加上当年的买卖,可以让我们深入了解该策略的运作方式:

我们以496美元的平均价格购买了15.32BTC。至少有8个月的比特币价格高于我们的平均购买价,因此我们是以非常优惠的价格购买到BTC。

我们以平均价格868美元售出1.54BTC。至少有11个月低于我们的出售价,因此我们以极高的价格出售。

我们

实现了

低买高卖

,

而且

幅度不小

。我们的售价比购买价高出75%。

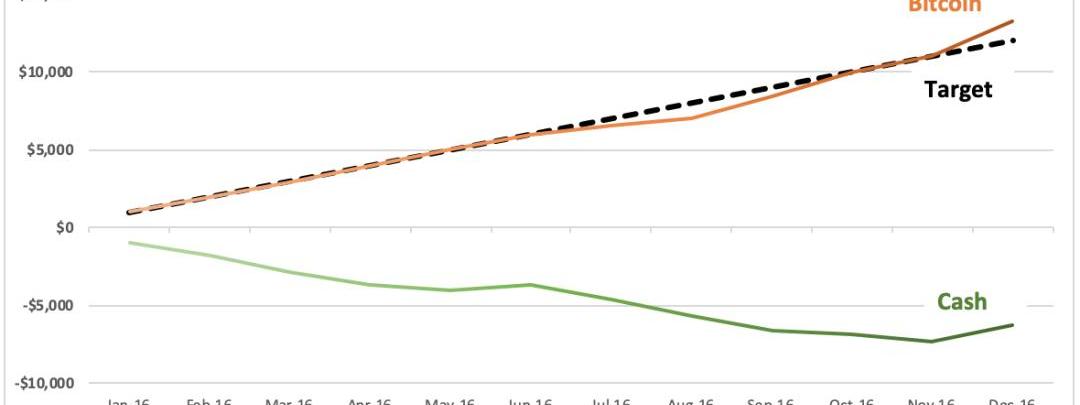

我们2016年底的BTC头寸为$13,272,现金头寸为$-6261。换句话说,我们花了6261美元建立了一个价值13,272美元的BTC头寸。由于比特币价格大幅上涨,即使在12月卖出了价值1000美元的BTC之后,最终头寸仍高于目标值。

更重要的是,我们这一年花钱越来越少,囤币越来越多!

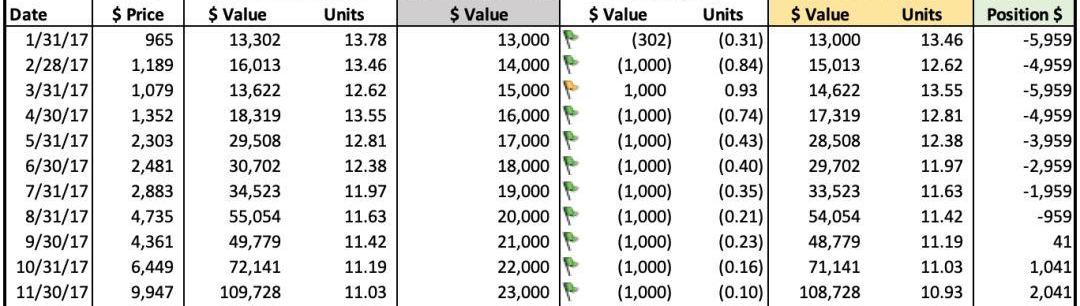

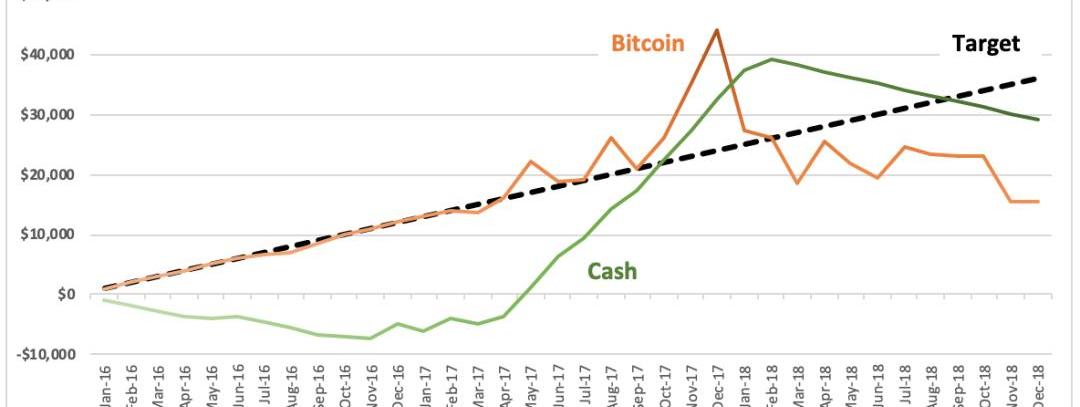

2017年

我们继续将每月投资组合的目标定为每月增加1000美元,但这种情况在2017年变得更加疯狂。

鉴于这一年比特币价格升值过快,我们在12个月中的11个月内出售了比特币。此外,除了一月份,我们每个月都达到了$1000的销售限制。只有3月份进行了购买。

请注意,我们的现金状况在9月份首次转为正数。这意味着我们最初的投资已提前收益,并进入到我们的口袋,并在今年余下的时间里不断增加正现金头寸。?换一种说法:

从9月开始,我们一直在玩“用赚的钱继续赚钱”。

低买高卖。?我们以1079美元的平均价格购买了0.93BTC,并以2679美元的平均价格出售了3.85BTC。我们的买入价比买出价高出148%。

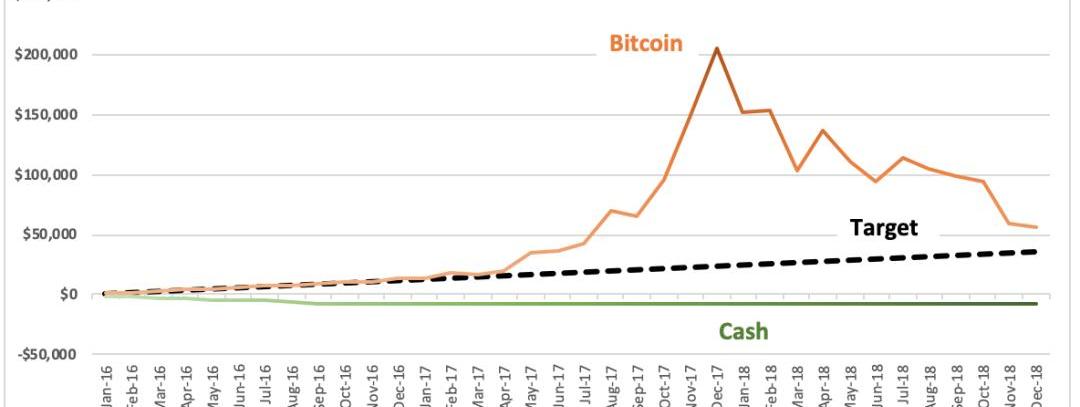

到今年年底,我们的比特币头寸已增至150,394美元。?这是目标排名$24,000的6倍以上。此外,现金头寸增加到$3041。

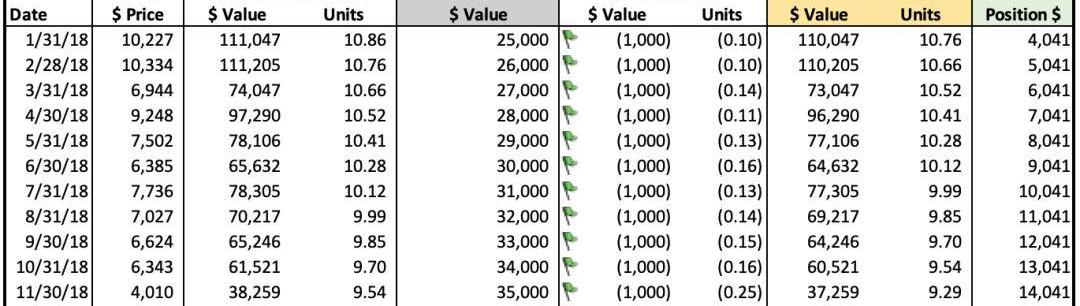

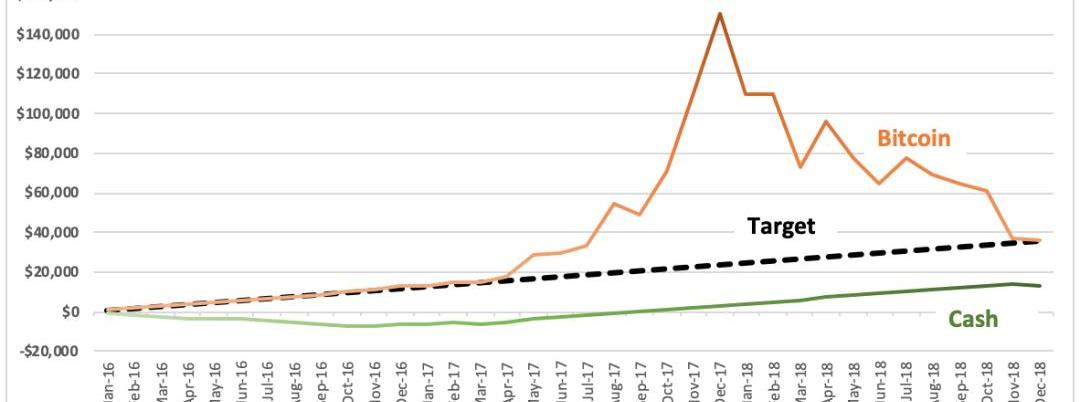

2018年

大多数比特币和加密货币投资者都希望忘记这一年,因为这一年实在不堪回首。

前面的策略还有效果吗?让我们来看看。

请记住,我们的比特币头寸在2017年升值至$150,394。

尽管比特币价格在整个2018年一直下跌,但我们仍然遥遥领先于目标,可以继续出售12个月中的11个月,并改善现金状况。

到11月底,现金头寸增加到14,041美元。我们的比特币头寸终于在12月跌破目标,我们在2018年首次购买了比特币。

低买高卖。在这一点上,2018年的记录稍差。我们以3747美元的平均价格购买了0.27BTC,并以7023美元的平均价格出售了1.57BTC。

但我们的销售价格比购买价格仍然高出87%。

比特币在2018年12月触底。我们的实验也暂时停止。我们在12月结束时的BTC头寸价值35,822美元,现金头寸价值13,041美元,总计48,862美元。

我们已经取消了最初的投资,因此这些都是利润。

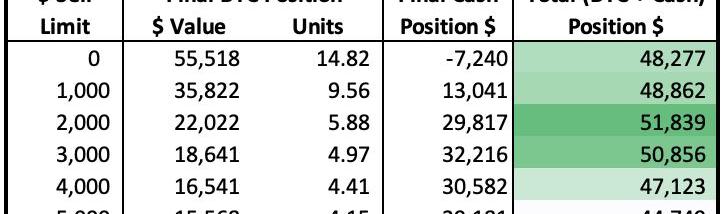

我们可以保留更多利润吗?

记住我们策略的三个要点:

目标:目标是将我们的BTC投资组合每月增加1000美元

买入限制:当我们的头寸低于目标时,买入高达$1000的BTC

卖出限制:当我们的头寸超过目标时,最多卖出$1000

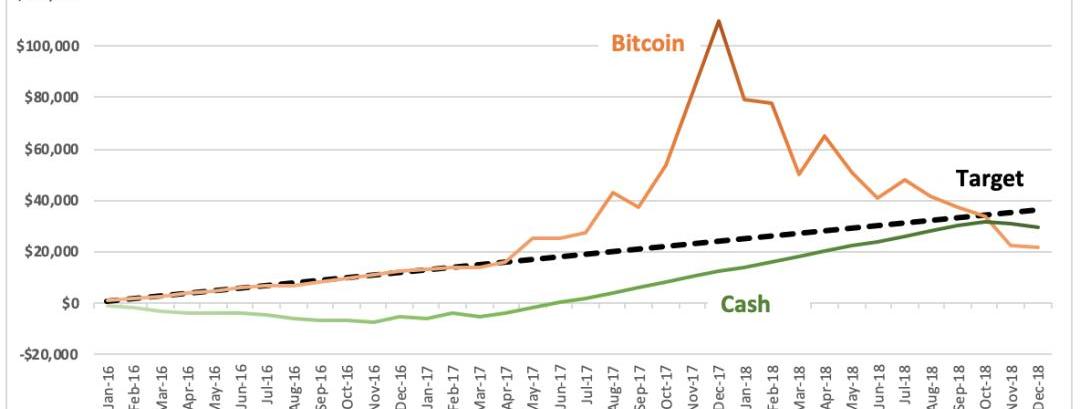

由于我们的重点是保持利润,因此让我们尝试规则3的几种变化,我们可以试着更改卖出限额。

如果我们每个月的销售额达到$2000,或者$5000,或者根本不出售怎么办?

下表总结了不同卖出限额的结果。?请注意,规则1和2在所有这些测试中均未更改。

卖出限制$0:

在这项测试中我们根本不出售。负现金头寸$-7240反映我们从没有获利。一旦我们在2016年11月超出了目标,我们就不再需要再次买卖任何比特币。我们的总头寸为48,277美元。

卖出限制$2000:

我们每个月都可以卖出$2000以上的目标。这导致现金头寸增加了29,817美元,比特币头寸也减少了。我们的总头寸为$51,839。事实证明,这是测试期间表现最佳的策略。

由于我们更积极地出售产品,我们的比特币头寸在2018年11月跌破了目标,我们再次开始购买。

卖出限制$5000:

卖出限制为5000美元,我们的比特币和现金头寸都比卖出限制2000美元和3000美元要小。

这是为什么??我们太激进了,太早出售了太多的比特币。?现金头寸在2018年2月迅速上升至39,181美元,但随后我们在今年余下时间购买比特币。该测试表明,在行情开始恶化之前,我们冲动交易的方式有一定的控制。

总而言之。

我的重点是证明,使用一种自律的策略,逐步在比特币等高回报高风险资产中建立头寸,并在此过程中可能获得一些利润,是有好处的。

投资者在不确定性中做出决策的风险很多,但资产的未来价值也几乎无法估计。

所以我的目标是提供一个简单的框架,去管理一段波动较大的投资过程。

此外,通过设定目标和买入限制——在我们的测试中是1000美元,但可以是任何金额。

这种策略还能让你及时止损。在回报不为正的情况下,以较小的损失灵活放弃。

例如,如果你将同样的策略应用到一项资产上,而该资产正在螺旋式下跌,你可以在任何一个月停止进一步投资,承担损失。然后寻找另一项不同的资产进行投资。

另外还要注意的是,这种方法是以现金本位为核心,和币本位不同。

把利润放进口袋,才能睡得更好。

过去的表现并不代表未来的结果。重点是理解持有和获利之间的平衡,给投资带来更好的结果。

本文由币哩币哩news编译整理,转载请注明来源

原文链接:https://medium.com/huddlofficial/how-to-take-profits-before-the-next-bitcoin-recession-d04eb7cf3dd3

据Coindesk10月5日报道,加密货币投资基金GalaxyDigital和场外交易公司XBTO在Bakkt平台进行了首笔比特币期货合约大宗交易.

监管一直是悬在加密货币头上的达摩克利斯之剑,大家往往关注针对ICO、交易所这类的硬监管,却容易忽视对于加密货币持有者纳税的“软监管”。本文将从“税”这个视角,盘点2019年全球政策新动向.

Libra的白皮书显示:Libra货币建立在“Libra区块链”的基础上。Libra需要被很多地方接受,且对于那些想要使用它的人而言应该易于获得.

资本退潮后区块链发展的确正在回归平静,但是,有关区块链的故事却丝毫不比之前少多少。告别了以资本为主要驱动力的发展模式,现在的区块链发展多半集中在技术、应用的范畴内.

2019年,是区块链诞生的第十年。在这十年间,区块链从最开始仅能实现比特币的转账支付,发展至能与智能合约结合,开发第三方区块链应用,再到如今跨链、侧链、子链等技术的蓬勃发展.

9月25日数字货币概念板块上涨超过6%,领涨各大概念板块,板块内大多数成分股纷纷大涨。中国人民银行行长易纲日前对央行数字货币研究情况以及落地时间表等热点问题进行了回应,带动板块的火热行情,与数字.