前言:对于高风险偏好且风险承受能力强的投资者来说,非对称投资策略是好的策略。如果风险偏好保守,那么更适合配置更多的安全资产类型,例如国债及现金等价物等。尤其是当熊市来临的时,有足够多的安全资产配置会让自己处于更有利的位置。本文提出了加密货币的“杠铃策略”,它没有中间地带,同时配置要么极为安全的资产类型,要么风险极高但收益也极高的资产类型。本文只是投资策略的探讨,每个人风险承受能力不同,不能作为投资建议,须根据自身情况做好决策。本文作者是“RyanSeanAdams”,由“蓝狐笔记”社群的“LAN”翻译。

典型的投资组合

大多数财务顾问会建议如下的投资组合分配:

股票50%

房产20%

债券20%

Pando Asset已在瑞士证券交易所发行加密货币ETP:8月4日消息,Pando Asset已在瑞士证券交易所SIX Swiss Exchange发行加密货币交易所交易产品(ETP)“Pando Asset Crypto 6 ETP”,该ETP主要跟踪“Vinter Pando加密货币篮子6指数”。

由来自 Huobi、21 Shares 和 Deutsche Boerse 的成员组成,已与 Coinbase 达成合作,所有 ETP 均有 100% 的储备资产。[2022/8/4 12:01:36]

现金10%

当然,他们会根据你的时间表和目标更改资产配比的百分比。另外,这跟你的风险承受能力相关:你是风险偏好型?那么就配置更多股票。你是风险保守型?那么就配置更多债券。他们可能会将大宗商品添加进来。还有很小一部分人可能甚至建议分配几个点到“力求全垒打”的投资,例如加密货币的投资。

韩国上市公司Huvexel与Black Whale基金会就股票和加密货币互换达成合作:3月25日消息,Black Whale基金会宣布将与韩国KOSDAQ上市公司的医疗器械公司Huvexel签署股票和加密货币互换战略合作伙伴关系,互换规模为80万美元。这是韩国公司首次通过与股票互换的形式进行的加密货币现货投资。Black Whale未来将投入资源发展元宇宙业务,以支持Huvexel的医疗器械元宇宙。(Tokenpost)[2022/3/25 14:16:56]

他们的建议是基于现代投资组合理论。从历史上看,这种方法表现很好,尤其是当管理费用降至最低时。我对他们的建议没有什么大的疑问,尽管我确实想知道,随着我们投资范式的转移,这种方法是否会按照历史规范发挥作用。

不过,这是考虑加密货币投资的唯一选择吗?

Peter Schiff希望加密货币社区向其儿子赠送一些BTC作为生日礼物:黄金支持者、比特币反对人士Peter Schiff表示,希望加密货币社区向其儿子赠送一些BTC,作为其18岁的生日礼物。截止发文,Peter Schiff贴出的其儿子的比特币地址余额为0.0627 BTC。(Cointelegraph)[2020/8/28]

不是。

而且我甚至都不一定相信这是我们的最佳选择。

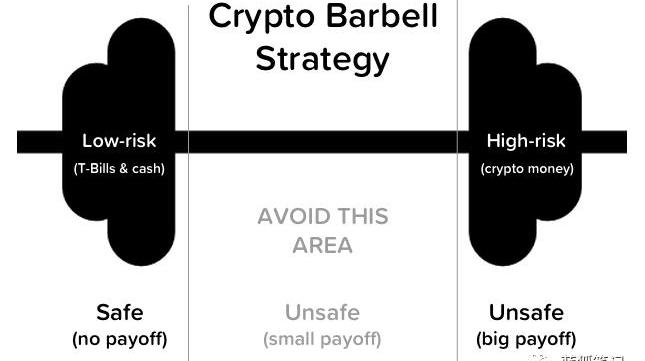

我想介绍一个替代策略:加密杠铃策略。

加密杠铃策略

可以将你投资组合的资产看作为杠铃,两侧有重量,但中间很薄。在一端,你有非常安全的投资,比如现金&国债。在另一端,你有非常高风险的投资,比如加密货币。薄薄的中间层呢?它们是风险偏中间的资产,例如股票&房地产,在这里几乎不做投入。

动态 | 高档珠宝经销商Birks Group接受加密货币支付:据news.bitcoin报道,自1879年以来一直经营高档珠宝的加拿大公司Birks Group宣布,计划在8个指定地点接受比特币购买产品和服务。Birks Group及其零售商店将通过与Bitpay合作,接受加密货币。此次合作标志着Bitpay面向加拿大地区实体店的销售点解决方案的首次重大实施。[2018/11/28]

看起来像这样:

这是不是风险偏好非常激进?还是保守?是。在相同时间内两者都是。你可以根据你的风险承受能力和目标调整两边的规模。你可以进行70/30、90/10、80/20比例的投资组合,例如:

Dalia Research调查显示:全球平均有75%的人知道加密货币:据cointelegraph消息,Dalia Research5月9日在其博客发布了有关加密货币的最新报告。这项分析试图在加密货币市场最大的8个国家(美国,英国,德国,巴西,日本,韩国,中国和印度)对超过29000名互联网用户进行的一项调查中测试加密货币的知名度,相关知识,购买意愿以及是否拥有加密货币。调查显示,虽然全球平均有75%的人知道加密货币,但在实际了解加密货币的只有50%;此外,韩国和日本的加密货币意识和知识水平都是最高的;在未来6个月内,将只有4%的人不拥有加密货币,拥有加密货币的受访者比例高于打算买入加密货币的比例;日本的加密货币拥有率最高,为11%,而全球平均为7%;男性和女性的的加密货币知识差距为11%;此外,受到高等教育的人更愿意拥有加密货币,且购买意愿更高。[2018/5/10]

80%——低风险/低回报国债&现金等价物

20%——极高风险/高回报的加密货币投资组合

假设加密货币投资要么获得极高回报,要么血本无归。由于你调整了投资组合的比例,下行空间有限。即使加密货币崩溃,你还有低风险资产组合支撑。同时,你完全回避了小额回报,但仍有风险的中间地带。

没有股票。没有公司债券。没有房地产。只有安全类资产和加密资产。

NassimTaleb可能会说,此种方法会有助于你避开负面的黑天鹅——那些罕见的让人震惊的大事件会让中间层资产崩溃——这会让你能借机利用正面的黑天鹅——加密资产起飞并提供10倍甚至100倍的收益潜力。

听起来很有意思?

非常规策略

这似乎看上去是非常规的策略,但要记住,我们在跟非常规的资产类别打交道。在历史上,很少有这样的机会,可以让普通散户投资者有机会投资如此高风险和高上行空间的资产。这样的收益不对称的下注机会几乎完全留给了VC、私人投资者以及富有的合格投资者。

但,加密资产是不同的。

加密货币资产是一种非对称投资的机会,但它向所有能访问互联网的人开放。

结果有些二元化。要么我们是正确的,加密资产成长为亿万规模的资产,要么我们是错误的,整个加密资产类别枯萎。就像早期的互联网一样,这样的技术要么改变世界,要么一无是处。

它要么归零要么亿万规模。这里没有中间地带。

调整策略

一旦确定了分配给杠铃两侧的百分比比例,就可以在现有投资组合上执行此策略,并且通过薪水平均美元成本来实施。

在低风险一侧,可以投资最安全的资产。国债和现金类期权都可能是可以选择的类别。如果你担心不断增加的主权债务会导致增加的通胀,你或许也可以选择持有类似于黄金一样的资产。

在高风险一侧,可以投资加密货币。我喜欢加密货币投资组合,其中由货币投资、银行投资以及稳定币投资构成,稳定币用于日常开支。

稳定币作为投资组合怎么样?它们很棘手,因为它们处于中间地带,这是杠铃策略试图避开的。它们有一些风险,类似于DAI这样的稳定币有ETH系统性风险的敞口。甚至像USDC这样用美元支撑的稳定币都有加密系统的风险敞口。因此,将稳定币包括进来的最佳方法可能是增强了杠铃策略的中间地带——可以通过分配一些比例给稳定币,同时将其借出以获取利息。

类似于:

80%——低风险/无回报的国债&现金及现金等价物

15%——极高风险/高回报的加密货币投资组合

5%——中间风险/低回报的稳定币

当然,由你来决定如何分配。稳定币部分是可选。可以按照自己的喜欢的方式调整。

总结

加密杠铃策略是一种这样的策略:它将你当前资产净值和未来投资在加密资产和传统资产之间进行分配。它由两个极端组成:在一端拥有大量比例的超级安全的无回报资产;在另一端拥有极高风险但有巨大上行空间的加密资产。你完全跳过了较小收益的资产,如股票和债券。

这种非常规的方法适合我们处理的非常规的资产,它与公开股票不同,加密资产有极高的风险和极高的回报。要么收益很好,要么归零。

每个人情况不同,可以自行决定自己的杠铃策略。

但,我要说的是,拥有大量的安全资产可能会帮助你安全度过加密货币资产的极端波动。现如今,加密货币市场突然暴跌30%,股票也在跌。拥有一笔安全的资产可以让你放心,在下跌的周期中能让自己保持清晰的头脑,更利于做出长远的决策。

升级就是做出更好的决策。

------

风险警示:蓝狐笔记所有文章都不能作为投资建议或推荐,投资有风险,投资应该考虑个人风险承受能力,建议对项目进行深入考察,慎重做好自己的投资决策。

OKEx行情显示,北京时间9月17日晚20点,以太坊价格成功突破200美元;截止18日早上9点,ETH暂报212美元,24H涨幅7%。时隔一个月之后,ETH成功站上200美元大关.

文|互链脉搏·黑珍珠号 9月12日,央企攀钢集团旗下的智慧供应链金融服务平台正式启动,这也是中西部地区首款基于核心企业的区块链供应链金融服务平台.

1.产业解读 这几天比特币的下跌让一种紧张的气氛蔓延整个加密货币市场。韭菜们的恐慌更是挥之不去.

因前东家与NVIDIA的业务合作,ProgPoW正被社区质疑为一次并不单纯的技术升级,现已从矿业公司CoreScientific离职的ProgPoW的架构师Minehan正深陷舆论漩涡.

据Cointelegraph9月19日报道,土耳其政府宣布建立一个全国性区块链基础设施的计划,该设施将在公共管理中使用分布式账本技术.

22日,币印矿池在成都举办了2019新时代矿业峰会。嘉楠耘智联席董事长孔剑平受邀参与开场分享。他讲了一个笑话,甲乙丙三个人挤进电梯上到楼上,问他们怎么上来的,三人都有自己的说法,但没有一个人说是.