在去中心化平台和中心化平台上贷出你的加密资产可能存在风险。让我们尝试通过通过与传统金融资产进行比较,进一步评估用加密资产放贷产生的风险与回报。

风险/回报

风险/回报的定义是:一笔投资中

获得的收益和这笔投资中

所承担的风险之间的关系。下面几个金融工具基本上遵循了风险/回报规律,即从低风险低回报开始,慢慢获得更高的风险和更高的回报:

短期债务→长期债务?→?财产?→?高收益债务?→?股权

让我们做个假设,所有与加密资产相关的投资活动都落在了上述频谱的最右边,其中当然也包括加密资产的借贷。投资加密资产通常会被视为高风险,但实际上,大多数投资都是在非常高的回报预期中进行的,尤其是在过去的十年时间里,其他资产类别的表现很少会优于加密货币市场。

单就这一点,就足够刺激许多投资者和投机者跳入加密货币市场追逐百倍收益了。然而,加密市场本身与其他市场没有什么不同,同样遵循经济周期,特别当市场不确定的时候,投资者会转向选择安全避风港也就是低风险的投资替代方案。

史蒂夫摩尔:比特币等加密资产会对美元构成威胁:在最近接受 Kitco News 采访时,经济学家史蒂夫摩尔表示,尽管他认为美元在他有生之年不会失去其储备货币地位,但他认为加密货币对这种地位构成了威胁。“我确实认为对美元的真正威胁是这些加密货币,比如比特币和其他加密货币。我认为这是一件非常积极的事情,因为它会对这些感觉自己在管理世界经济的央行行长产生约束作用。”当被问及他对美国政府在监管加密方面的作用的看法时,摩尔说政府可能会对比特币采取更强硬的立场。摩尔还认为,对于不希望政府跟踪其支出活动的消费者,加密货币为 CBDC 提供了一种可行的替代方案。(Dailyhodl)[2021/8/1 1:27:02]

在2018-2019年的熊市中,加密资产借贷平台就曾被看作是「安全避风港」,可加密资产放贷的风险/回报是否真的值得呢?下面就让我们来看看:

eToro报告:围绕加密资产作为替代资产类别的在线对话持续增长:加密投资平台eToro今日发布季度报告。报告提出三个发现:1.在宏观经济不确定性的背景下,围绕加密资产作为替代资产类别的在线对话持续增长;2.在谈论比特币的头条新闻中,相对和绝对提及黄金的现象达到了历史新高;3.随着冠状病在第一季度开始主导对话,与标准普尔500指数相比,比特币的情绪与黄金之间的关联变得更加明显。(Dailyhodl)[2020/4/19]

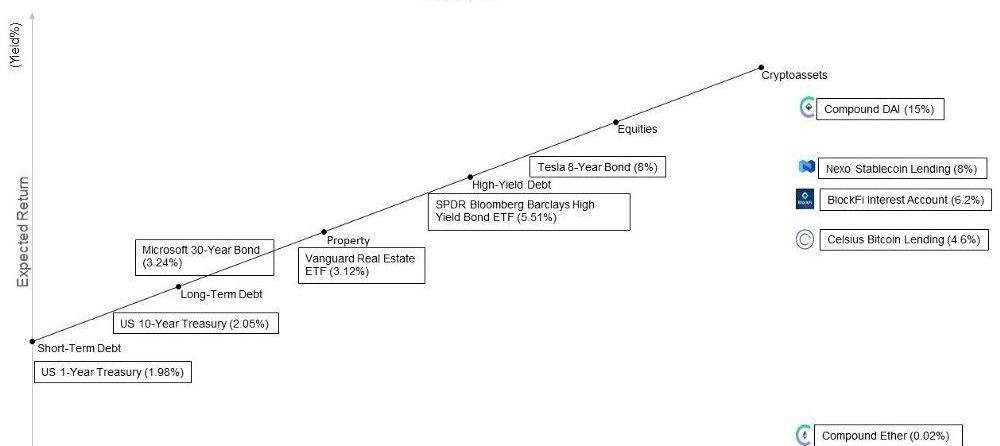

2019年7月31日的风险/回报率,由于金融市场的不确定性,这一趋势在七月底期间发生一些重大变化

上图显示了一些最受欢迎的加密放贷市场中的各种「证券类」产品,你可能注意到了图中右上方的就是加密资产放贷,代表了它的风险是最高的,甚至高过加密资产——之所以会这样,可能是因为加密资产放贷中存在交易对手风险等很多附加因素。

声音 | 日本央行行长:加密资产等问题都是金融稳定方面需要解决的挑战:日本央行行长黑田东彦表示,必须关注金融创新的新进展,网络风险、打击金融恐怖主义、加密资产问题都是在金融稳定方面需要解决的挑战。(金十)[2019/11/28]

从本质上来说,利率是由供需关系决定的,但就目前而言,不可否认加密资产借贷市场存在一定程度的投机性质,所以我们会看到一些加密资产放贷具有令人瞠目的年回报率。稳定币和比特币基本上有高利率,但特殊情况除外,比如DAI出现过大约12%的年利率,而Compound平台中甚至一度达到15%。其他加密资产放贷的年利率更低一些,通常在0.1%-2%,包括ETH、BAT、REP等。需要特别说明的是,任何超过此范围的、更高的利率都是相当可疑的,也需要你特别谨慎地对待。

编者注:

目前不确定加密资产是否属于证券类产品,但为了便于分析暂将其统一纳入相关金融产品类别中。

政策 | 韩国政府:将加密资产交易和经纪业务剔除出风险企业的决定不变:据韩联社消息,韩国政府于今日上午举行了内阁会议,审议关于“促进风险企业特别措施法”的修改法令。会议再次决定,将基于区块链的加密资产交易和经纪业务排除在风险投资公司行业之外。政府解释称,由于存在一些非法活动,例如与加密资产交易和经纪业务有关的异常投机过热、和黑客行为,为形成良好的工业生态系统,它不能被包括在风险企业中。[2018/9/27]

另外,如果你想要了解更多关于如何确定加密借贷平台费率的知识,强烈建议阅读一下RoyLearner的文章:

https://medium.com/wave-financial/crypto-lending-too-good-to-be-true-fc010e7fc86c

基于上述数据,我们将其与传统的固定收益证券进行比较,这样就能更好地评估风险/回报。

加密资产书籍在亚马逊投资组合管理类热销榜中排名第一:据美国亚马逊显示,在亚马逊投资组合管理分类的畅销榜上,排名前三的均为Chris Burniske所著的《加密资产:针对比特币和其他的创新投资者指南》的不同版本。同时,这本书也是投资组合管理分类中“最想要的书”第一名。[2018/3/18]

举个例子,我们以美国国债

作为比较标的,这些债券通常被认为是无风险的,因为它们都是由美国政府支持的债务背书,所以违约的可能性非常低,你甚至可以直接将美元存入基于当前汇率支付利息的货币市场账户来获得大致相同的收益。如果对标美国国债的话,是否2%甚至更低一点的年利率能够确保加密资产放贷不会受到交易对手风险的影响?显然不是,因为人们总是期望获得更高的回报。

当然,美国也有一些高收益债券

,其收益率可以达到6%——虽然此类债券也有较大违约可能性,但它们同样也获得了一些可靠的公司支持,因此与风险更高、且未定义的加密借贷平台相比,即便是都有6%的投资回报率,传统债券的风险性仍然较低。而且从这个角度来看,对于6%

年平均回报率的投资产品来说,风险/回报这套评估方式似乎并不太适合。

如果你拜读过AriPaul的分析文章,会发现加密资产的放贷收益率其实应该与创业贷款差不多、甚至更高

,也许年收益率到这个级别时,才能证明风险/回报的合理性。到目前为止,只有Compound平台中的DAI接近这个数字,其年收益率峰值达到过18%左右。

然而由于Compound中的DAI是一个稳定币,因此限制了投资者参与行情涨跌的机会,而实际上是可以创造机会成本的。

由于借款人不希望接触太多不稳定的加密资产,因此在一些加密资产借贷平台上,我们看到贷款来源最多的就是稳定币——更高的需求=更高的收益

。即便如此,稳定币借贷的收益率依然比现在大多数银行提供的利率要高得多,这也是为什么有那么多供应方

涌入到加密借贷平台的原因之一。

但是,确保每年可以赚取8%左右收益率的大多数稳定币组合的机会成本是多少呢?

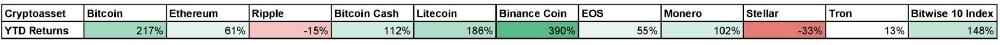

截至2019年7月31日年回报率排名前十的加密资产

正如我们在上表中所看到的,加密货币市场价格自今年年初以来出现了明显的转变,单看比特币,你会发现今年迄今为止其回报率已经达到惊人的220%。对于任何一个想要在自己投资组合中分配加密资产的投资者来说,这绝对是他们所期望的投资回报类型。

不过,由于在加密资产领域进行投资会带来很大的风险,加上额外交易对手风险和机会成本,每年只赚取8%的回报率似乎并不合理

,要知道在传统金融市场里也有一些具有相似回报率的替代品,而且风险还更低。对于那些「HODLer」来说,这种「长期持有」的投资策略有弊也有利,至少可以让投资者保持耐心,保管好自己持有的加密资产并等待它创造最大的回报。事实上,每个人都有自己的投资策略和风险偏好,但投资者应该对加密资产放贷中「无风险」收入的概念更加谨慎。

谨慎的投资态度同样适用于易变的加密资产放贷市场。举个例子,如果你把比特币借给某个不知名的交易对手,对方承诺给你提供6%的年收益率,假如对方是

一个黑客或者是一个经常违约的人,那么这笔投资可能就会竹篮子打水一场空,变成100%的损失。当然,如果区块链和相关技术真的能在很多行业里深根发芽、并实现颠覆创新,那么此时带来的投资回报应该可以满足投资者的期望了。不过,如果你选择的是

每年额外增加几个百分点的投资策略,那么就有可能错过高回报的机会,而这,也是你会失去的最大机会成本。

最后的想法

现在有人可能会说,加密信贷和借贷平台比传统金融有更多优势。对于那些渴望获得更多利息收入的人来说,加密资产提供了一个不错的投资选择,而且没有很多约束、流动性、透明度和简单性。?笔者完全同意这一观点,这些平台的优势是不可否认的,未来这一领域里肯定会与更多创新项目,想到这儿就会令人感到无比兴奋。

撰文:HassenNaas,NaasCapital创始人

来源:链闻

9月19日消息,以太坊项目早期支持者、OverstocktZero前付费顾问StevenNerayoff因涉嫌敲诈勒索罪被捕,美国纽约东区检察官和联邦调查局纽约办事处联合宣布了这一指控.

比特币投资基金AdamantCapital的联合创始人MichielLescrauwaet最近在参与某活动时阐述了该公司的投资策略,以及五种可以超越比特币回报率的投资方式.

Facebook计划推出Libra,中国央行准备推出央行数字货币,2019年影响数字货币行业的这两大事件,虽然声势浩大,却都还停留在初步方案设计中,不知何时能开花结果.

在过去的三周里,Eth2.0进展方面的信息异常平静。但这是有重大原因的:所有人都完全专注于在一次「禁闭」聚会中实现Eth2.0客户端之间的互操作性.

本报告由火币区块链研究院出品,报告发布时间2019年9月29日,作者:袁煜明、王蕊 摘要: 本周区块链资产总市值比上周下跌18.89%,TOP100项目中93个项目市值有不同程度下跌.

根据奥地利经济学家的评估商品的可销售性标准,BTC有两处达不到常规商品的标准。 BTC极简主义并不是个完美的学说,甚至BTC极简主义在很多方面都存在错误.