今天,在火星财经主办的DeFi沙龙上,MakerDAO创始人Rune首次与中国社区用户进行线下近距离交流,他也在现场回答了巴比特记者提出的两个问题。

巴比特:Dai这样一个去中心化的稳定币,本身是很透明的,但MakerDao的治理似乎没有那么透明,比如稳定费以及多抵押代币的投票,你有没有想过采用“链上治理”的方式?

Rune:实际上,MakerDAO是第一个真正在做去中心化治理的项目,我们保持以社区为驱动的治理模式已经超过一年时间。至于稳定费,从一开始我们就是通过纯粹的链上治理来设置的。

巴比特:我采访了一些国内对DeFi社区用户,发现很大比例上,他们是体验者而非使用者,目前MakerDao的累计用户超过9万,您有预估过真正的使用者,即长期活跃用户占比多少吗?这些用户的画像是怎样的?

Rune:这一点非常重要。从用户数量来看,我们也认为大多数人对于DeFi产品,是抱着试验的心态,我们有很高比例的中国用户;另外从交易量来看,极少数的用户,单笔交易就可以达到数百万美元的量级。

去中心化借贷协议Ajna上线以太坊主网:金色财经报道,去中心化借贷协议Ajna宣布上线以太坊主网,该协议无需依赖价格预言机和治理机制,由贷方和借方资金池组成,还引入了额外的功能,包括永续贷款、清算债券和无需许可的货币对创建。Ajna表示,该协议已由Sherlock、Trail of Bits、Quantstamp、Prototech Labs和Code4arena进行了六次安全审计,计划在未来几个月扩展对Layer2解决方案的支持。[2023/7/13 10:53:36]

在沙龙上,OK研究员孔德云也以《换个角度看DeFi》为题进行了分享。她指出去中心化借贷存在两个问题,一是无法进行征信,导致借贷利率难以降低;二是资金使用率低,无法发展出信贷市场。

以下是孔德云对分享内容精编,由巴比特整理。

DeFi发展的两个基础

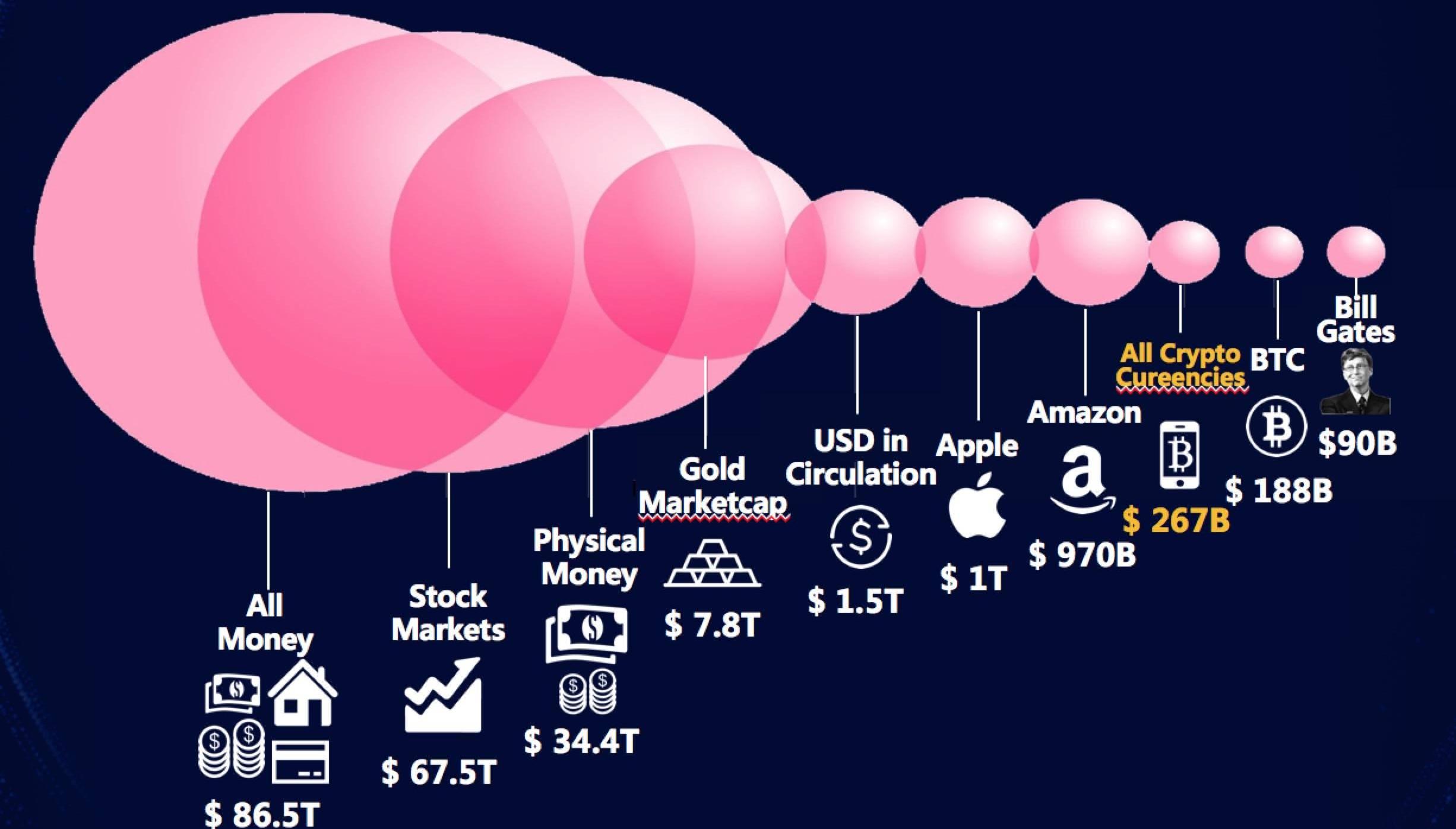

2018年以来,DeFi有了很大的发展,它基于两个前提。一是数字货币市场有了一定的资金量级。目前数字货币的资金体量是2670亿美金,其中比特币占到1880亿美金。但和整个金融市场8.65万亿美金来比的话,数字货币市场还很小,仅仅处于原始资产积累的阶段。

区块链视频流平台Theta的去中心化数据流和传输网络中的跟踪服务器获美国专利:5月31日消息,基于区块链的视频流平台 Theta Network 宣布其去中心化数据流和传输网络中的跟踪服务器已获得美国专利,专利中描述的去中心化流媒体网络是一个多层全局缓存,包括对等查看器、边缘节点和 CDN 服务器,跟踪器服务器协调数据片段的传输和支付。[2023/5/31 11:50:07]

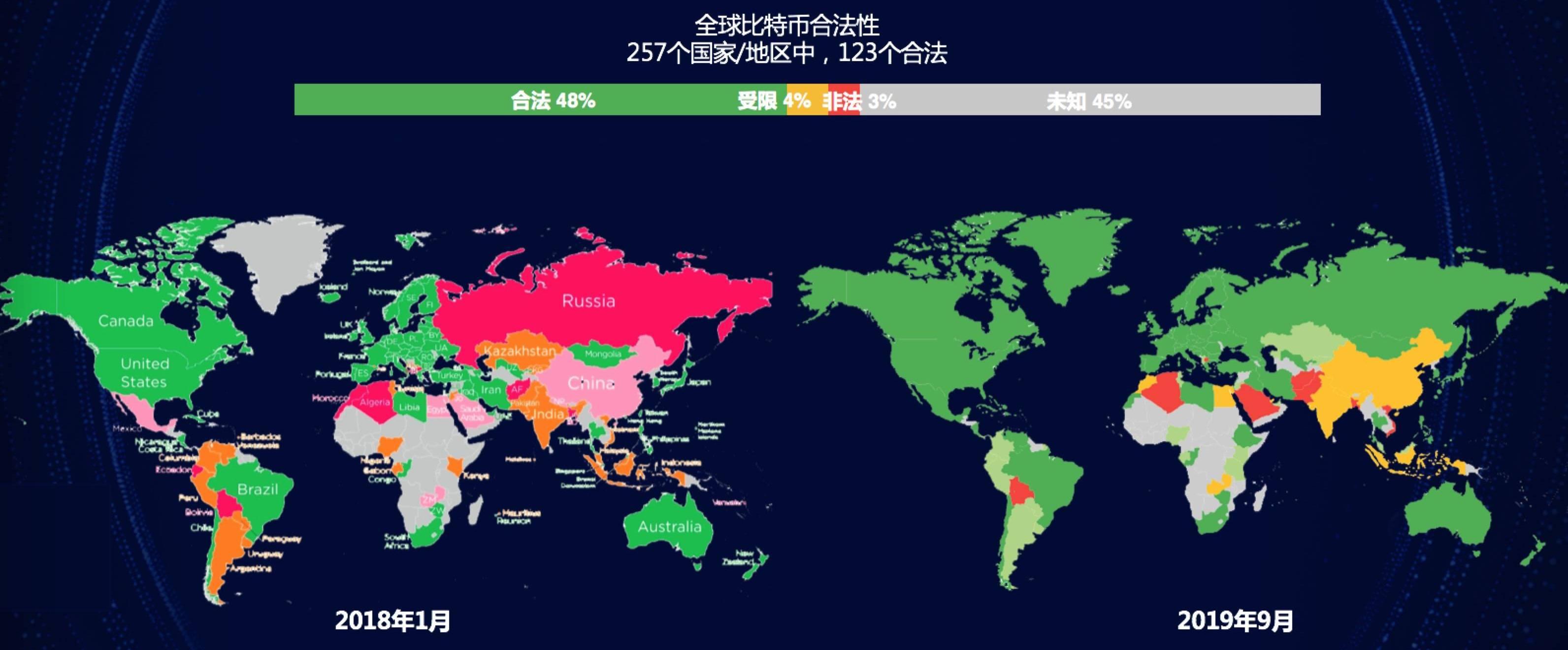

二是数字货币产业的合规进程。OK研究院分别统计了2018年和2019年全球257个国家比特币合法性的数据,下图中绿色代表着完全合法,黄色代表限制条件下的合法,红色是非法,灰色是尚不明确。

多链DEX ApeSwap已上线去中心化限价单功能:5月7日消息,基于Polygon、BNB Chain的多链DEX ApeSwap宣布,已经上线去中心化限价单(Decentralized Limit Orders)功能。[2022/5/7 2:57:43]

可以很直观的看到监管方面对于比特币态度的转变,目前已有123个国家认为持有比特币、交易比特币是合法的,4%的国家认为你需要在一定的限制条件下持有和交易,仅35的国家将其视为非法。我们认为,剩下45%尚未明确表态的国家,实际上很大比例是以美国马首是瞻的。而美国的态度很暧昧,它表面不支持,却推出了Libra。所以未来这些国家很可能也会认可比特币的合法地位。

DeFi产业发展迅速

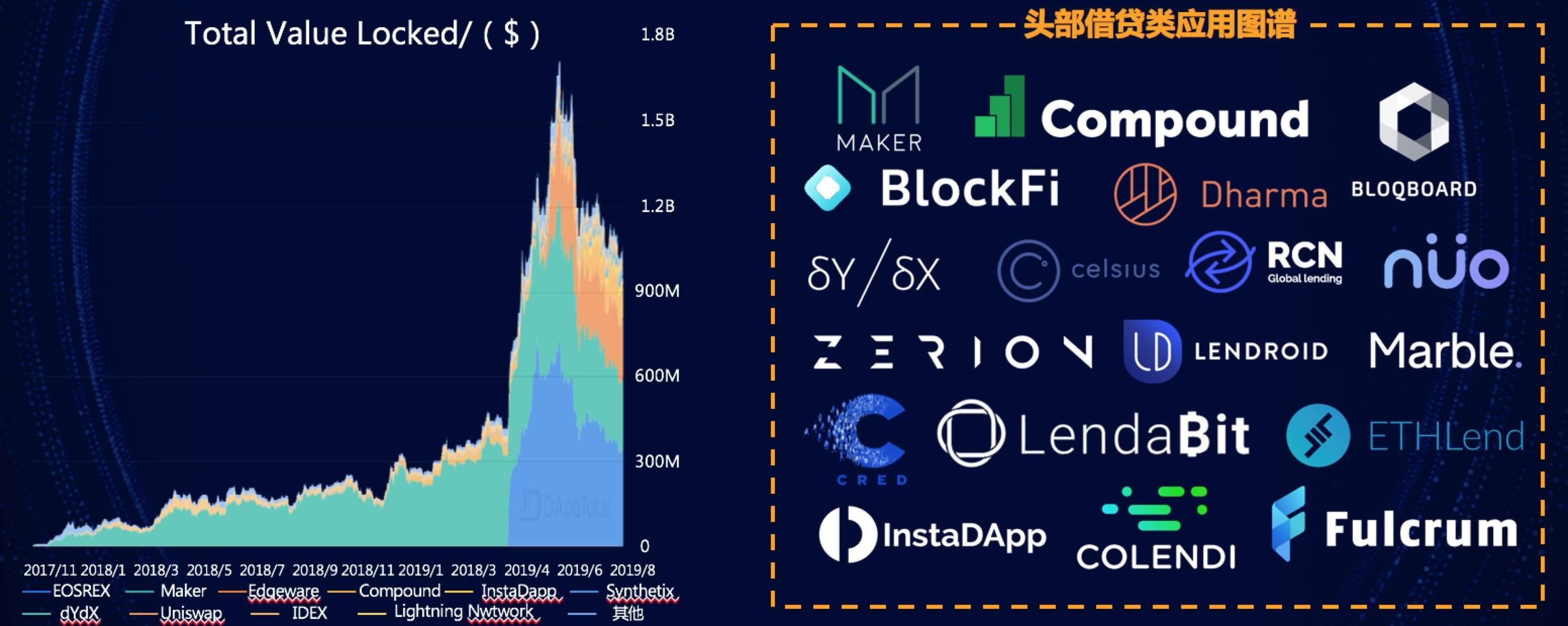

接下来,我从锁仓的ETH量级的增长,来衡量了DeFi产业的发展。2018年以来以太坊的锁仓量有大幅增长,并且生态日益多样化,有DEX、借贷、支付、稳定币等多种DeFi产品,其中借贷是DeFi产业中最主要的一个产品类别。但是我认为去中心化借贷存在几个缺陷,包括利息高和资金利用率低,下面将详细阐述。

去中心化交易平台Hashflow上线Avalanche:2月24日消息,去中心化交易平台Hashflow宣布上线Avalanche,用户可以以更低的交易费用和更快的确认速度交易AVAX、USDT和USDC以及其他从以太坊跨链至Avalanche的相关资产。此外,Hashflow将同步举办MountAVAX交易挑战赛。

交易挑战赛于北京时间2月24日23时开启,共历时5天,5天交易挑战赛的内容各不相同。Hashflow为本次参与交易挑战赛的用户备有总额达625,000枚HFT的交易奖励金,用户在本次交易挑战赛期间的每笔交易都将获得HFT奖励。[2022/2/25 10:14:28]

为什么我们使用去中心化借贷?

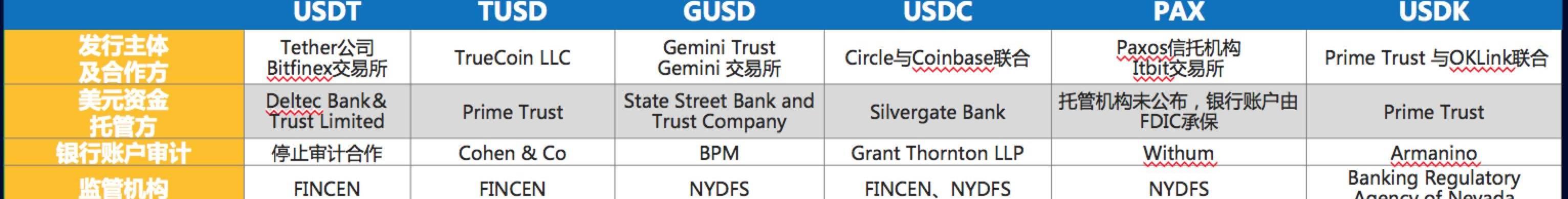

对于中心化稳定币,它的流程是,用户存入美元→机构将美元锁在银行账户→需求储备到一定量级后→进行大批量的铸币→再逐次小批量的放币给用户。在这个过程中,审计机构承担着重要角色,因为中心化机构需要自证清白。而对于去中心化稳定币,这一切是通过智能合约来完成的。大家更愿意相信审计机构还是智能合约呢?可能后者的透明性更强一些。

去中心化NFT市场X2Y2暂停空投,0.5%的空投份额已被认领:2月16日消息,去中心化 NFT 市场 X2Y2 的 Token 空投活动在开启 3 小时后宣布暂停。X2Y2 官方称,由于空投的用户体验不及预期,团队将暂停空投,以改进整体用户体验,同时 Staking 已经开启,相关奖励不受影响。目前,12% 的 X2Y2 空投份额中的 0.5% 已被认领。[2022/2/16 9:55:17]

而且,去中心化稳定币和借贷是超额抵押的,通常是150%的抵押率。如果抵押的以太坊跌破警戒线,用户没有及时补缴保证金,账户会被系统自动清算,这使得用户倾向于更高的质押。因此从MakerDao最新的8月份月报也可以看到,Dai总供应量为7690万美金,系统抵押率达318%,距离150%的警戒线还有非常大的空间。

正是由于这样的治理机制。使得稳定币Dai在2018年成功承受了ETH价格80%下跌,始终没有偏离1:1锚定美元太多。而相较于DAI,中心化的稳定币实际上有很多次较大幅度的偏离美元。这是去中心化借贷的优势,但除了透明性之外,用户还会关心的问题是利率。

去中心化借贷在利率上没有优势

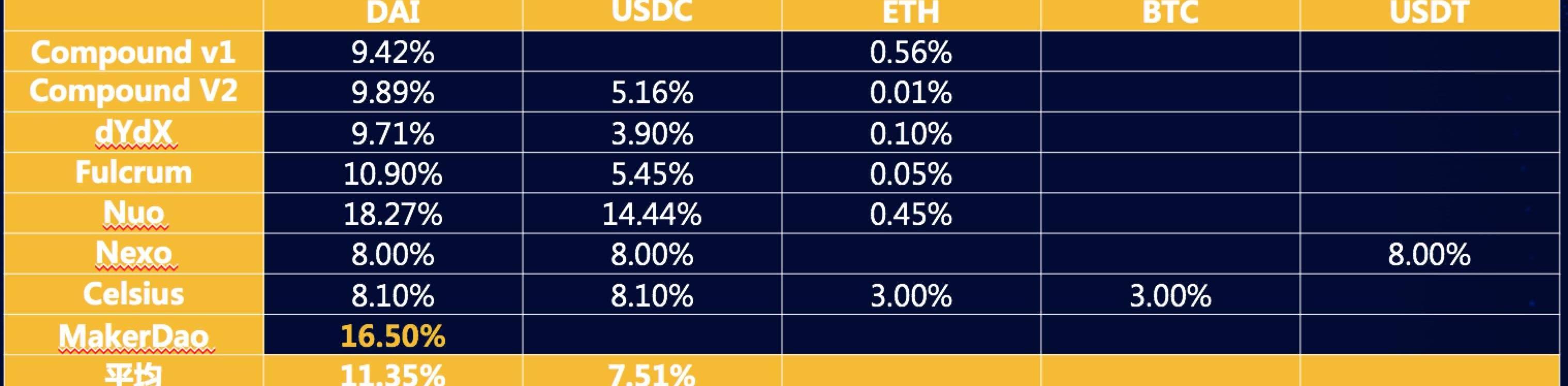

我们来对比一下去中心化借贷和去中心化借贷的年化利率。在去中心化借贷平台上,用户通常会借的稳定币是Dai和USDC,Dai的平均年化利率是11.35%,USDC则是7.51%。

另外,我们统计了币安最新的借贷杠杆利率,和去中心化借贷相比怎么样呢?可以看到USDC的平均年化利率是6.48%。相较而言,去中心化借贷没有任何优势。

去中心化借贷利率难以降低

中心化借贷利率降低的流程是怎样的?最早欧洲贵族经过原始资金积累以后,形成了一个个大财团,这些财团手上有大量闲置资金,他们有放贷需求。因此他们会去做高利贷,但是发现,民间对于借贷有很强的需求,而财团手里的钱是有限的,于是他们就会对借贷人有一定的筛选标准,衍生出了征信的雏形。随着征信的完善,坏账率大大降低,因此借贷利率也自然下降。

去中心化借贷有没有办法借鉴呢?区块链是一个驱动信任的工具,什么样的场景下需要信任工具?就是匿名场景。这意味着没有办法去做KYC,更何谈于征信。所以去中心化借贷的一个短板就是,它的利率很难降低。

去中心化借贷资金利用率低

去中心化借贷另一个主要问题就是资金利用率,MakerDAO当前的质押率是331%,这意味着我抵押331美元,才借出来100美元,可见资金利用率非常低,无法发展出信贷市场。

对比币安,它是如何来做的呢?币安通过和会员的结合,会员等级越高,借贷限额越高,利率下滑越多。因此可以看到,中心化借贷产品已经可以和征信相结合了。

实际上是一款带有匿名功能的衍生品

在和中心化借贷相比,没有明显优势的情况下,为什么还有这么多人玩?我们认为要换个角度看去中心化借贷。不应该把它看作一个借贷产品,而是一个带有匿名功能的衍生品。

MakerDAO上的借贷流程,抵押ETH,借出Dai之后,可以继续购买ETH或者其他币种,什么样的人有这样的借贷需求呢?一定是看好以太坊的涨势,这个过程实际上是在做多以太坊。那么如何理解稳定费呢?稳定费是一个多空势力博弈的结果,当多军强势的时候,借贷需求高,利率会上涨。当空军强势的时候,归还需求多,利率就会下降。因此我们可以看到,MakerDao的抵押量量基本和以太坊的价格走势吻合。

日本金融巨头SBI集团旗下的SBIHoldings今日宣布,将以瑞波币的形式向股东派发股息,这无疑会让XRP粉丝欢呼雀跃.

据Trustnodes9月1日报道,XRP背后的运营公司RippleLabs持有约500亿枚XRP,目前其已经转移了15亿枚,价值约4亿美元,约占总市值5%.

本文核心内容 ·公司和投资者在Staking生态系统中已经陆续投入48亿美元。·在过去的三个月里,我们看到参与质押的资产价值下降了48%,这主要是因为投资者的资金逃向比特币以及新的Staking.

作者|哈希派分析团队 BTC预计3天2小时后下调挖矿难度7.21%至13.33 T:金色财经报道,据BTC浏览器数据显示,目前比特币全网未确认交易数为643笔.

9月10日平地一声惊雷,中国国家外管局宣布,经国务院批准,决定取消合格境外机构投资者和人民币合格境外机构投资者投资额度限制。这是有史以来中国对外开放市场力度最大的一次.

自比特币诞生,与它有关的争议就没停过。正因为它足够新鲜、缺少参照物,从学生到美国总统,每个人都能凭经验说上两句。但吵吵闹闹过后,正反两方最后谁也不服谁.