引言

从2022年3月开始,美联储将连续加息,一口气将联邦利率提升到4.75%~5%,可以说是有史以来速度最快幅度最大的加息周期。联邦利率5%意味着你什么事都不用做,把钱放进moneymarketfund里就能美美的享受接近5%的无风险利率。而与此同时,DeFi世界里老牌协议的普遍收益率在0.1~2%之间,为了农这1%利率需要承担的风险有智能合约风险+预言机单点风险+USD稳定币脱锚定风险,而实际上在这一年间也确实出现了数不胜数的黑客攻击事件、预言机报价错误造成坏账、以及USDT和USDC的短时间但大幅度的脱锚。

DeFi农民这一年真是难上加难啊,那不如干脆出金买国债去咯,可惜tradfi的种种门槛对于生长在的我们来说是在太高,别说美债了,在国内开个I类户再开个美元帐户存个美元定期都难倒不少人。这时候以MakerDAO为首的DeFi协议就想方设法把真实世界资产带到链上,从而把非旁氏的realyield引入DeFi。但是普通散户并不能分到一杯羹,可以说当前DeFi世界的主要矛盾是:人民日益增长的美债需求和不平衡不均等的美债获取权之间的矛盾,为了争夺这一DeFi圣杯从而成为众多DeFi乐高年化率基石,FluxFinance/TProtocol/RibbonFinance应运而生。

Ripple希望通过AMM功能为XRPL带来巨大的DeFi潜力:金色财经报道,Ripple目前正在考虑为其网络添加自动做市商(AMM)功能。根据Github,正在讨论0030 XLS-30d提案,该提案旨在为XRPL区块链引入AMM。这被认为对该网络具有巨大的潜力。(U.Today)[2022/7/4 1:50:21]

FluxFinance

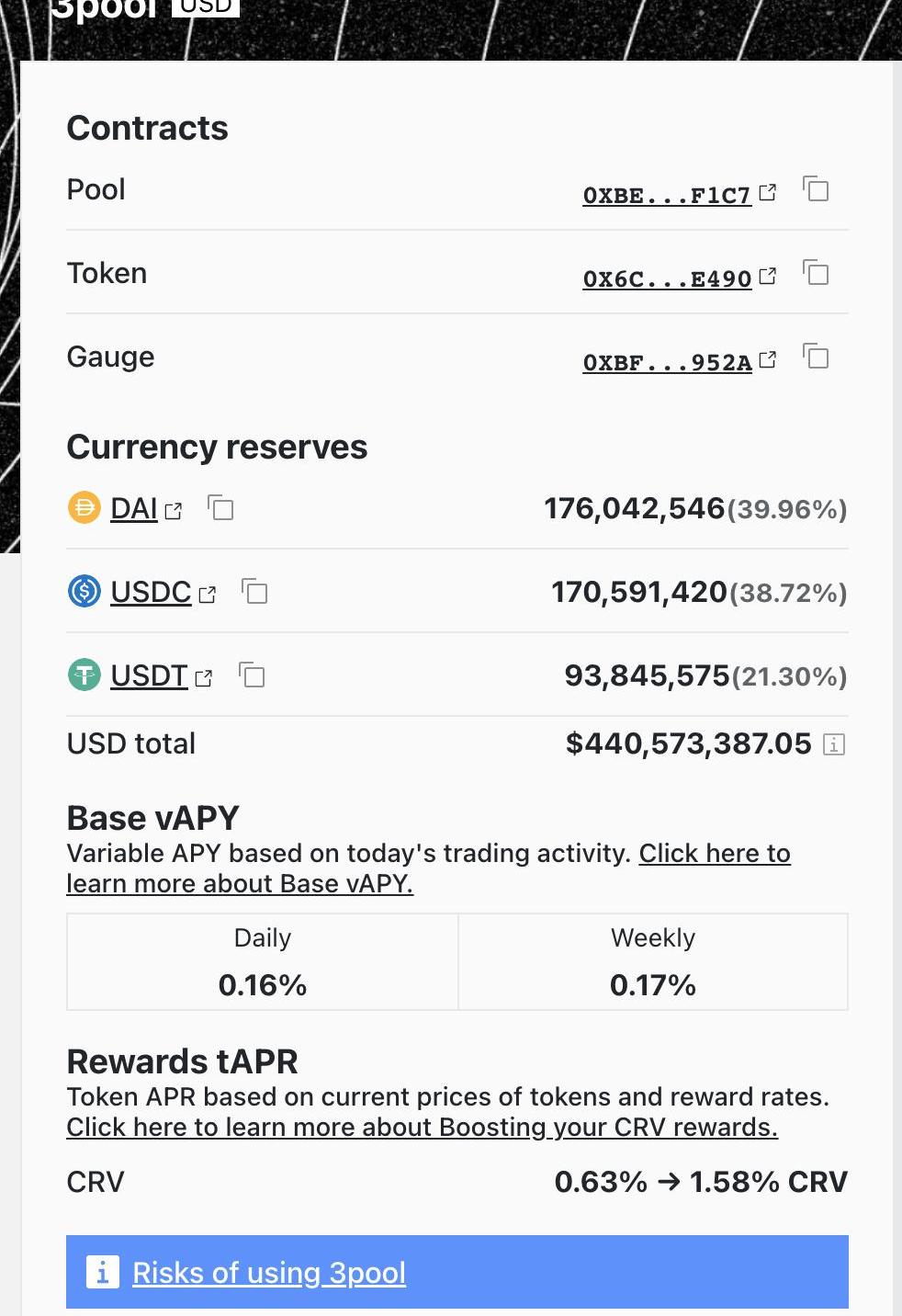

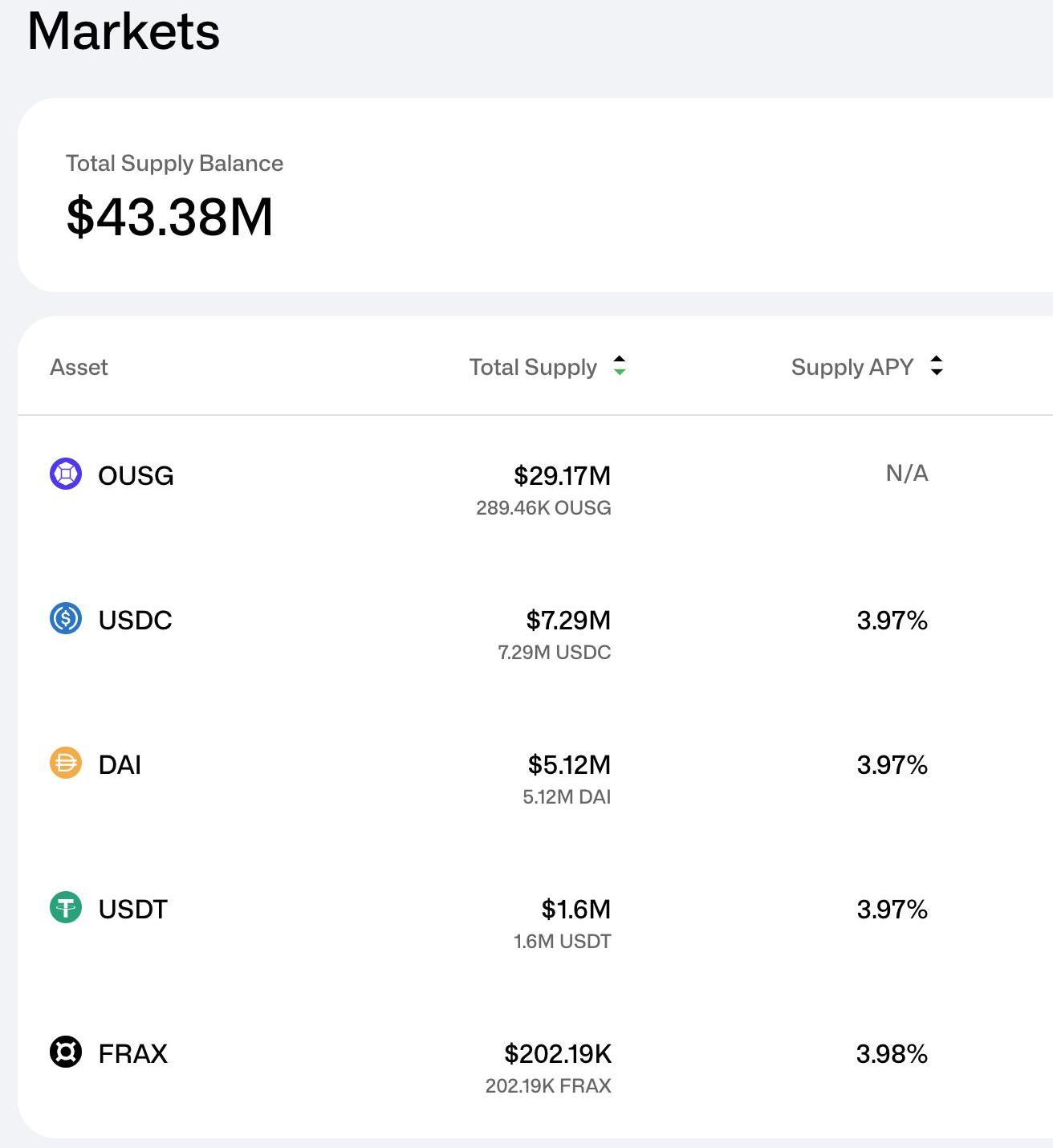

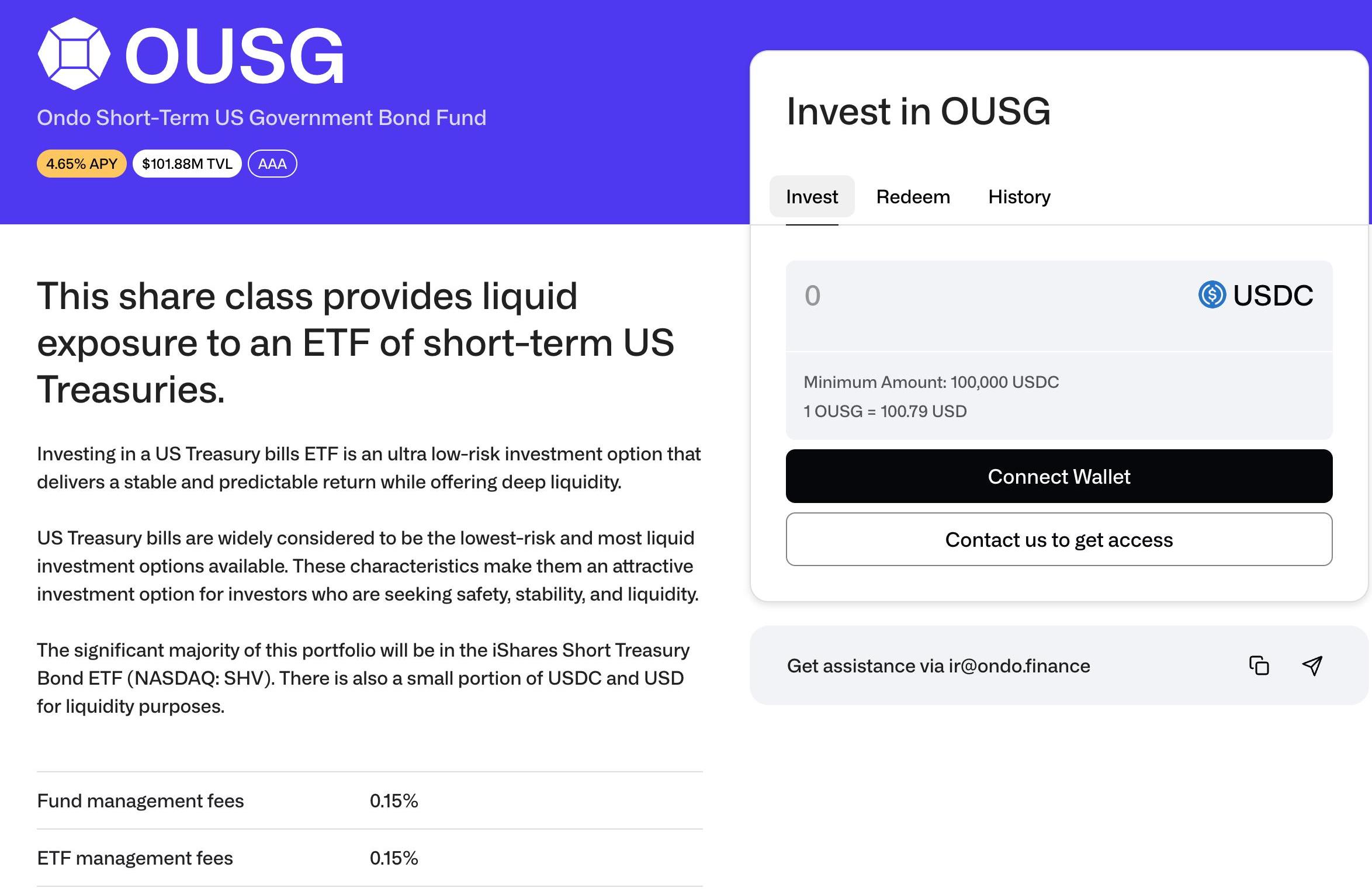

FluxFinance是由OndoFinance团队开发的去中心化借贷协议,讲Flux之前必须先介绍Ondo的OUSG,OndoFinance和机构对接在链上发行由国债ETF做抵押的OUSG,只有机构能够铸造和赎回OUSG。看到这你会问:这不还是机构的游乐园吗?还不是没散户的份。这里就是FluxFinance发挥作用的地方了,Flux允许机构抵押OUSG借出其他稳定币,这样就把美债的利率间接的引入了无许可的DeFi,作为散户的你无需SSN无需银行帐户证券账户你就能美美地享受稳定币4%APY。

数据:Solana上DeFi协议总锁仓量为67亿美元:金色财经报道,DeFiLlama数据显示,Solana上DeFi协议总锁仓量为67亿美元.其中,锁仓量排名前三的协议分别是MarinadeFinance(7.26亿美元)、Serum(6.92亿美元)、Raydium(6.54亿美元)。[2022/4/16 14:28:17]

总结

现在FluxFinance的总供应已经达到4300万美元,OUSG的市值已经超过一亿美元,规模已经十分巨大。FluxFinance只是OUSGDeFi乐高的第一步,链上美债的未来非常广阔。感兴趣的朋友可以尝试:

https://fluxfinance.com?ref=0x082f675a803319aa434947FABF807BD12BDb416f

优点:

散户参与无门槛,无需KYC,无许可FluxFinance是CompoundV2fork所以安全性有一定保证在Flux上,坏账应该是极不可能发生的,因为它的资产通常非常稳定。作为额外的安全机制,Flux的稳定币预言机永远不会将它们的价格定为超过1USDC,从而降低了外部预言机操纵的风险缺点:

Gate.io“芝麻开门DeFi理财”今日12:00上新BTC/ETH/USDT 7天锁仓理财:据官方公告,Gate.io“理财宝”9月29日(今日)12:00上新BTC/ETH/USDT 锁仓理财-DeFi流动性挖矿赚BTC/ETH/USDT 理财项目,其中BTC锁仓理财总额度为300BTC;ETH锁仓理财总额度为10,000ETH;USDT锁仓理财总额度为3,000,000USDT,锁仓均为7天。用户可以到Gate.io “理财宝”参与理财。

Gate.io提示:持仓理财是定期锁仓理财,请务必了解清楚,谨慎参与。详情见原文链接。[2020/9/29]

只在以太坊上白名单清算机制,只有KYC过的地址能够清算

币赢CoinW将于8月12日13:00在DeFi专区上线YAM:据官方消息,币赢CoinW将于8月12日13:00在DeFi专区上线YAM/USDT交易对,并开启“交易瓜分20YAM,-0.1%Maker费率\"活动;据悉,Yam是一个实验性协议,其核心是一种弹性的供应加密货币,它会根据市场情况扩展和收缩其供应。[2020/8/12]

TProtocol

TProtocol是由JZ团队打造的链上无许可美债产品,项目本身是个Liquityfork。协议内有3种代币:sTBT,TBT,wTBT。sTBT是由KYC过的机构发行的rebasing代币作为TBT的抵押品,同时TBT也是一个rebasing代币,TBT则可以由散户无许可的铸造。至于什么是rebasing代币可以问chatgpt或者参考stETH。wTBT则是TBT的包装版。目前wTBT的APY在4.7%左右,可以把wTBT看成带利息的稳定币。目前已在op上的velodrome有流动性

动态 | DeFi应用中ETH锁仓总量创历史新高:金色财经报道,Defi Pulse数据显示,DeFi应用程序中ETH锁仓总量超过240万枚(总价值约4.47亿美元),创下了历史新高。 这些应用程序中锁定的ETH、Dai和BTC总价值超过6.6亿美元。(Crypto Globe)[2019/11/8]

https://twitter.com/tprotocol_/status/1648708106375798793?s=46&t=0JNwLvmntKsEiTf-sjthsw

总结

wTBT这样的realyield基石在CDP稳定币,PCV配置方面都有施展拳脚的空间,听JZ说在跟MIM谈合作,让我们拭目以待。链接:

https://www.tprotocol.io/

优点

无许可,无门槛APR比FluxFinance稍高目前在以太坊上,但计划扩展到Optimism,似乎也要去BNBChain正在进行$TPS代币空投,TBT早期铸造者有机会获得空投缺点

界面相比FluxFinance略显粗糙,不过这是Liquityfork的通病文档页面组织的不够好一次性铸造费用0.1%,赎回费用0.3%

Ribbon

RibbonFinance这个项目我是又爱又恨啊,在FTX崩溃之前他们推出了RibbonLend无抵押借贷产品和RibbonEarn保本金期权产品,那时候RibbonLend利息高达13%,我还放了300kUSDC借给Folkvang(人称小FTX),项目方那时候说在某日前存款的有空投,没想到他们耍赖改了日期,我就只赚到利息钱没拿到RBN空投。RibbonEarn的基础年化率就是来自于无抵押借钱给做市商。之后FTX崩溃,他们的RibbonLend和Earn项目也应该算是死绝了,我也侥幸躲过一劫。

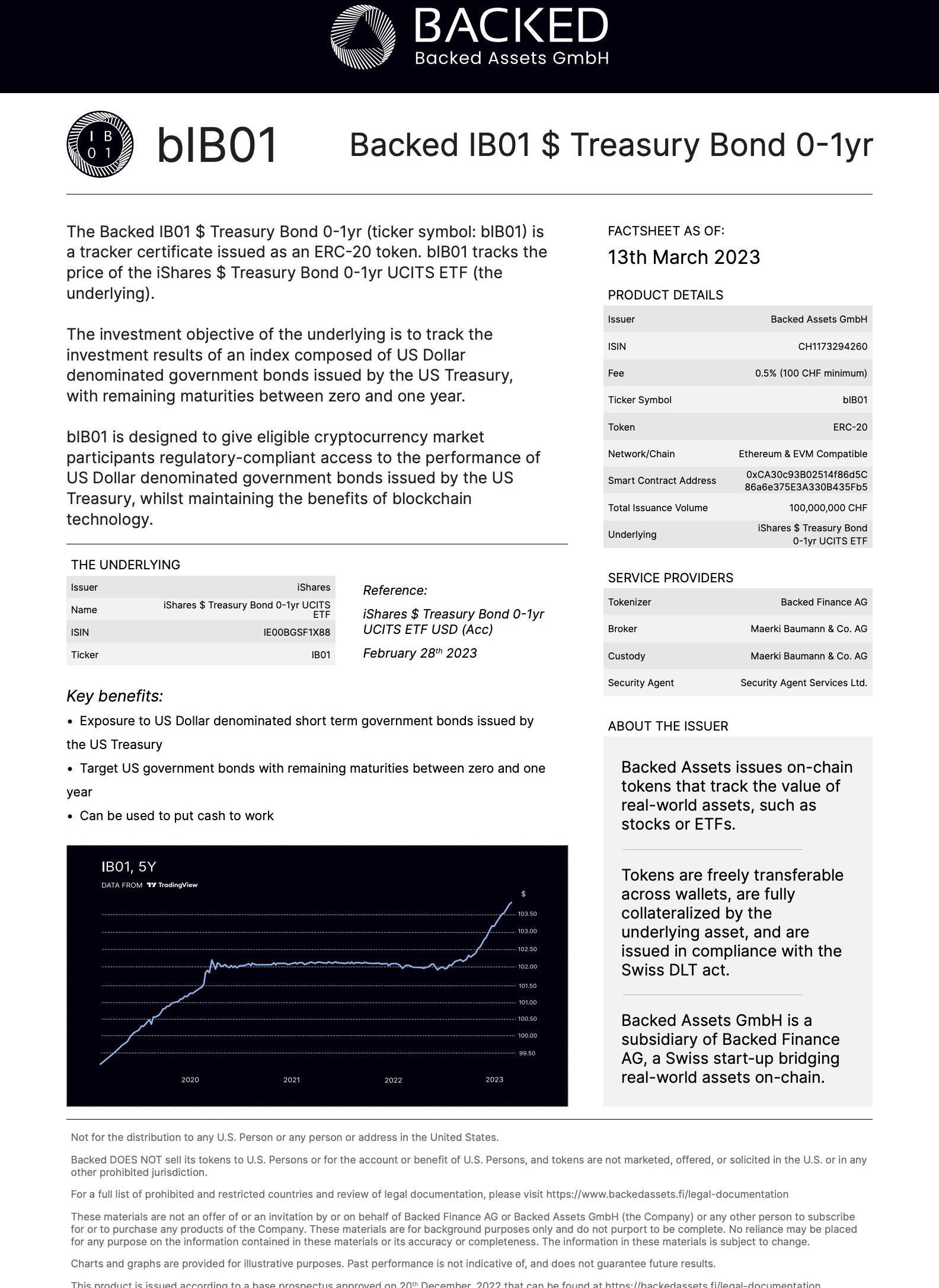

但是最近他们和BackedFi合作推出了基于国债的保本金期权产品

https://twitter.com/ribbonfinance/status/1647843832338481153?s=20

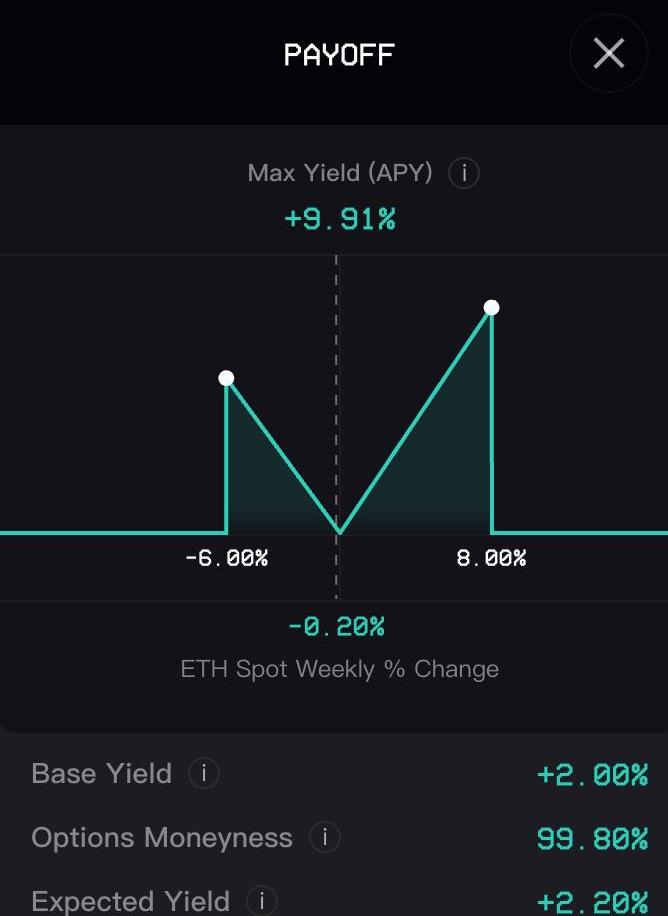

由图可见,BackedFi提供的国债产品年化率达到了4.65%,但是可怜的是RibbonEarn基础年化率只有2%远低于其他纯粹做无许可国债的竞争对手

很多人不懂这种期权产品,我也不懂,所以就复制粘贴文档里的话:

让我们通过一个例子来解释一下:步骤1:您将USDC存入R-Earn保险库。步骤2:该保险库投资于IB01国债,并收取利率。步骤3:Ribbon使用该2%年化收益率购买每周的平价敲出障碍期权。结果1:ETH上涨或下跌,但未突破障碍,从而为保险库带来利润结果2:ETH突破障碍,导致期权毫无价值。但是,由于期权是用借出本金所获得的利息购买的,因此您不会损失任何资金。

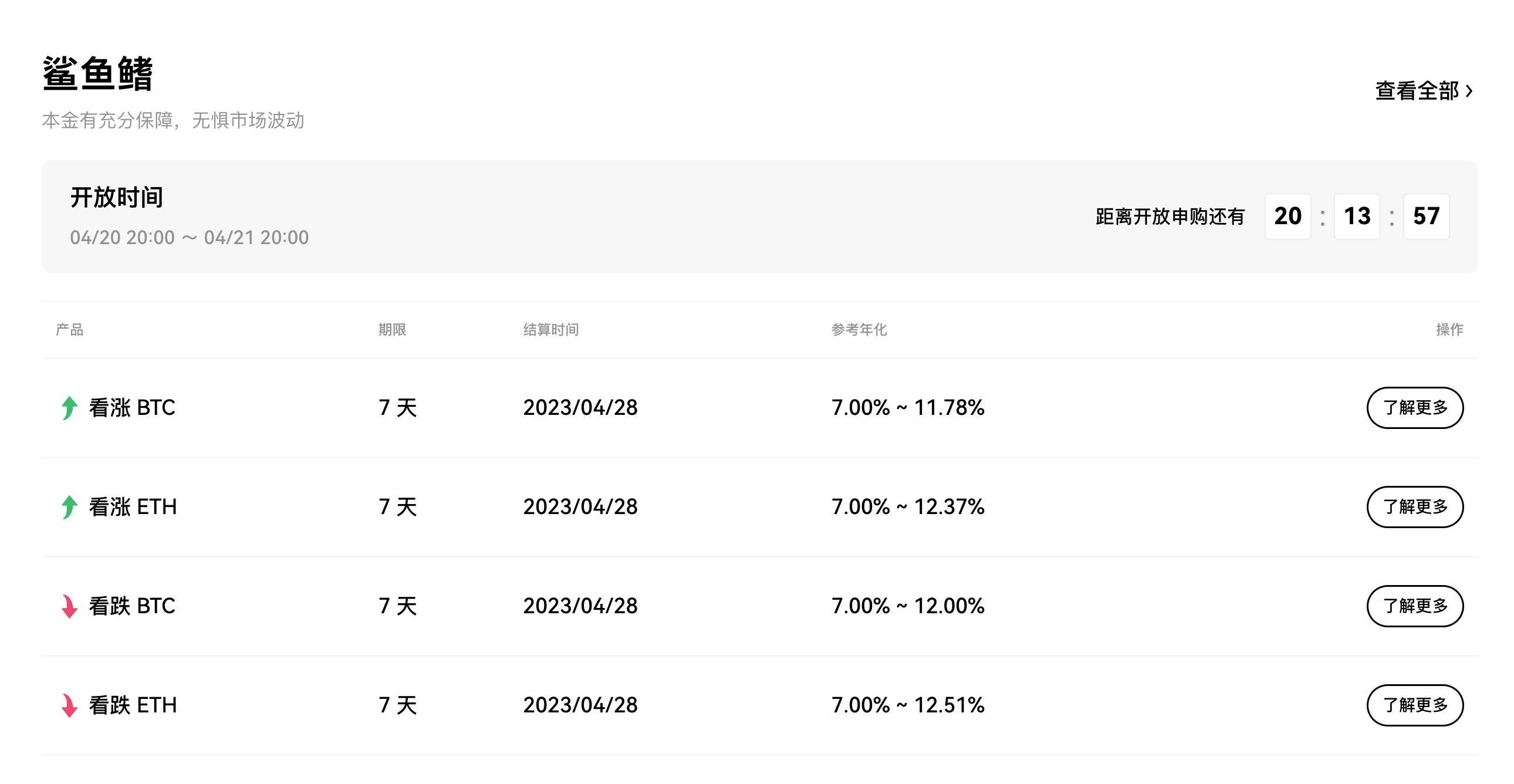

其实此类产品OKX也有提供,叫做鲨鱼鳍。但是不知道他是如何达到如此高的基础年化率的。

总结

https://app.ribbon.finance/earn/R-EARN

优点

UI优美好看RibbonFinance老牌项目值得信赖缺点

基础年化率低产品复杂,不是所有人都懂期权虽然Ribbon是多链部署但是RibbonEarn只在以太坊

你了解同形异义攻击吗?如果不了解,那你并不孤单。同形异义攻击在Web3中变得越来越猖獗,人们很容易就因此损失资金,甚至Google赞助的URL链接也经常会发生同形异义攻击.

4月18日,Pantera前联席首席投资官JoeyKrug被任命为FoundersFund合伙人,将“专注于定义FoundersFund未来十年的加密策略.

自第一个加密货币出现以来,单体区块链一直是行业标准,但这种情况正在迅速改变。2023年,随着以太坊合并成功、Layer2Rollups生态爆发,以太坊系统转向了模块化架构.

今天下午,币安宣布即将上线Launchpad项目?OpenCampus后,迅速引发争议。要知道币安自称Launchpad项目上线前需要经过一段时间的严格背调,而过往的30个Launchpad项目.

注:本文来自@26x14eth推特,MarsBit整理如下:1、不要相信web3是去中心化,在一个没有监管或者说灰色监管的世界,生存法则只会大者恒大,生态垄断的局面一定会形成.

目前,常见的有三种不同类型的Web3游戏:专注DeFi原则的早期GameFi游戏,X2E游戏,用户通过参与日常活动赚取奖励,以及关注高质量图形和可玩性以吸引玩家的AAA游戏.