2023年4月,香港交易所官方发布了一份名为《ETF与全球金融市场虚拟资产生态圈的发展》的研究报告。

作为国内乃至全球金融市场都极具影响力的证券交易所,港交所对虚拟资产的研究和实践都具备较强的代表性和参考性,某种程度上甚至能够反映传统金融对于加密世界的态度,以及可行合规的参与方式。

其中,ETF作为一种跟踪“标的指数”变化、且在证券交易所上市交易的基金类型,也可以将虚拟资产作为标的,从而合规的推出“虚拟资产ETF”——这也是目前港交所与数字货币产生联系的重要方式。

而在这份报告中,讨论的话题不仅限于ETF产品概念本身,更涵盖了全球虚拟资产及其监管制度的发展、世界各地虚拟资产ETF的市场表现、香港本土加密政策演变及香港ETF产品现状等诸多内容;其数据之全面,资料之翔实,都让我们觉得香港已经做好了拥抱加密世界的准备。

深潮研究院对该报告了进行了适当的精简、排序和解读,将其中的核心观点提炼出来供大家参考和学习。

一、士别三日:从极客实验到另类资产,规模、波动与政策一览

*编者注:原报告的第一部分花了相当长的笔墨来介绍Web3.0的概念以及加密资产的类型和分类,这部分已被我们去掉,直接进入其关于市场洞察的干货部分。

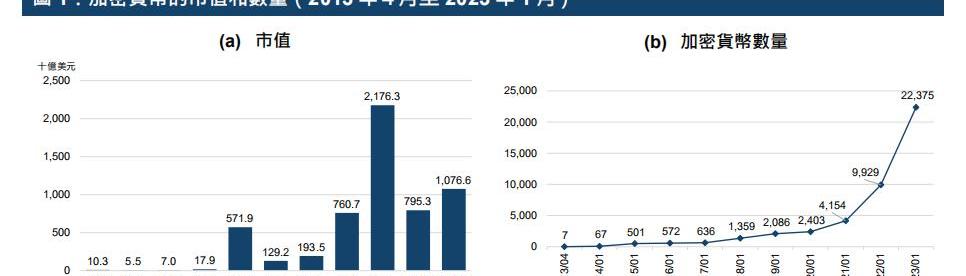

总量上:加密市场最近3年的市值规模的扩大,或是逐渐引起港交所关注的原因:

虚拟资产的市值已从2013年的103亿美元增长至2023年1月的10,766亿美元;加密货币的数量则从2013年4月的7种大幅增加到2023年1月底的22,375种;全球持有虚拟资产的人数由2022年1月的3.06亿人上升至2022年12月的4.25亿人。

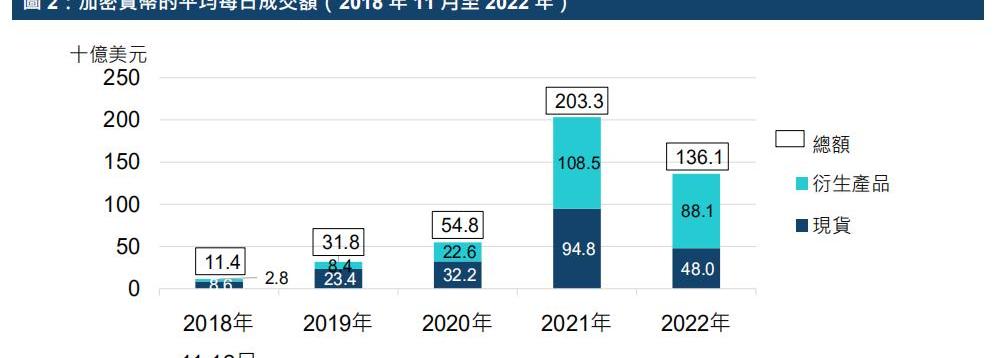

结构上,加密资产的持有者增加,且交易结构上衍生品的比重逐渐扩大:

平均每日成交金额从2019年的318亿美元增至2022年的1,361亿美元;现货的平均每日交易金额于同期从234亿美元增长了105%至480亿美元,相等于纽约交易所和纳斯达克交易所上市股票同期的平均每日成交额总和的?21%左右;加密衍生品交易在2021年的交易额超过了现货的交易额,2022年衍生品交易额几乎是现货的1倍。

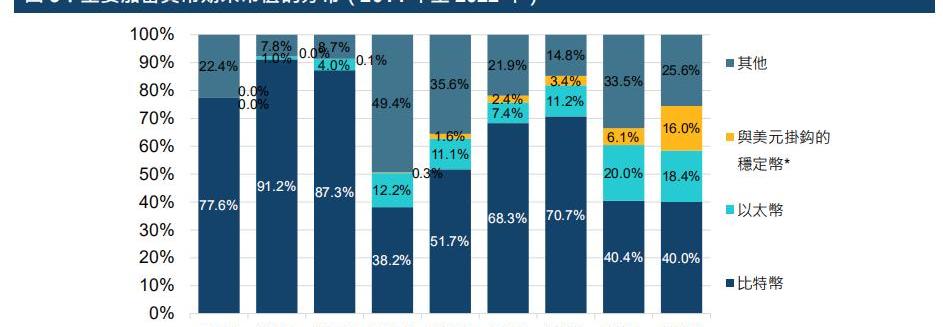

比特币、以太坊、稳定币和其他加密资产的市值结构变化:

比特币的市值呈现缩小趋势,但依然是中流砥柱;以太坊的市值逐渐扩大,同期稳定币也呈现出相同特征;图中逐年看趋势更加明显

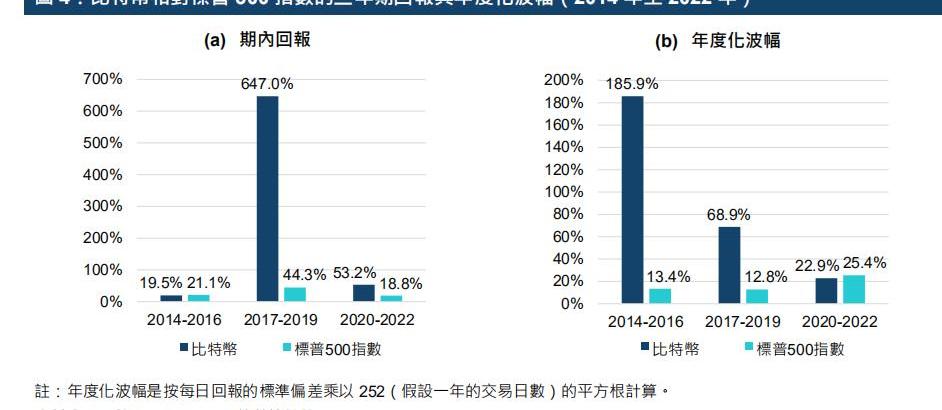

加密资产逐渐成为“另类”投资选择,相对于主流投资波动极大,收益不稳定:

比特币的年度化价格波幅的高低位介乎2020年至2022年间的22.9%与2014年至2016年间的185.9%之间;标普500指数则介乎12.8%至25.4%;随着时间推移,比特币的年度化波幅有下行之势

“另类”与“主流”之间,相关性到底如何:

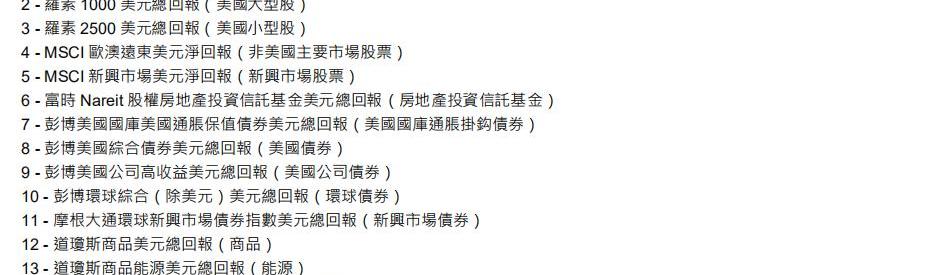

2015年至2022年1月期间,虚拟资产与其他主要资产类别的指数回报之间的平均相关系数为0.15%,

相关性可能随时间而变化:标普500指数与比特币价格的每日回报之间的相关系数由2017年至2019年间的0.012上升至2020年至2022年的0.405;可能因为传统金融机构对虚拟资产的投资逐渐加码,造成了相关性的增加。

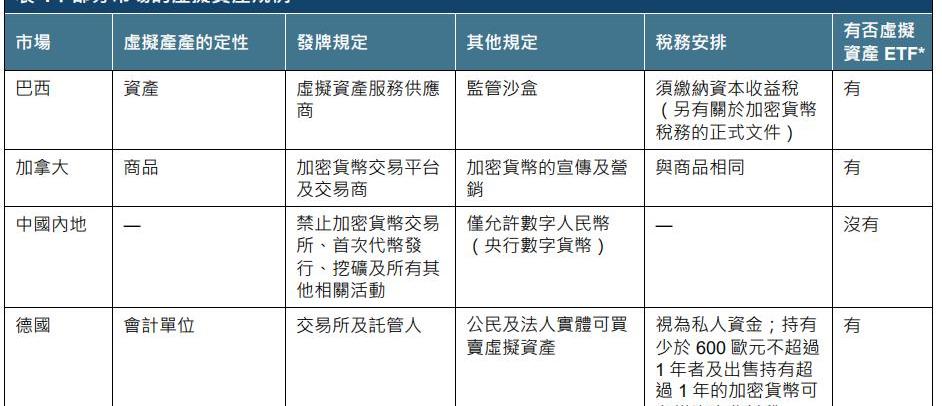

全球监管制度各异,有些地区形成了投资虚拟资产的合规ETF:

二、合规之路:虚拟资产ETF的全球趋势、相关性与市场表现

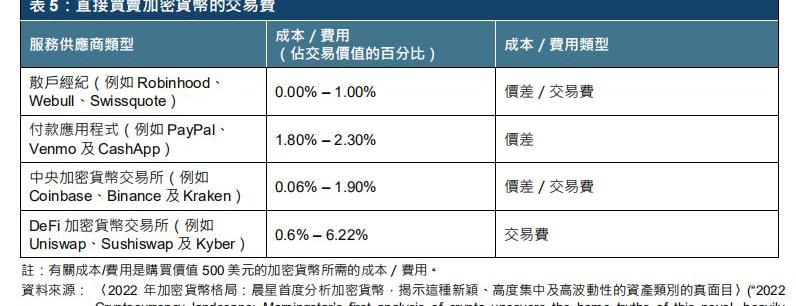

进入虚拟资产市场的所有渠道,已被港交所完全归纳:

直接渠道:通过加密货币经纪或加密货币交易所买卖加密货币,或ICO;间接渠道:投资区块链公司的股票、加密货币期货+ETF与其他基金

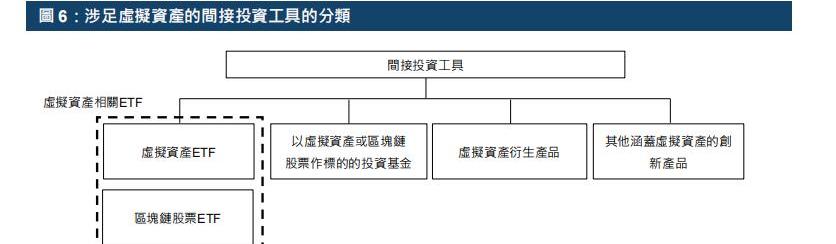

港交所认为间接渠道中的?ETF更安全、更合规、风险更可控。

全球资本市场上已有的ETF基金及其市场表现:

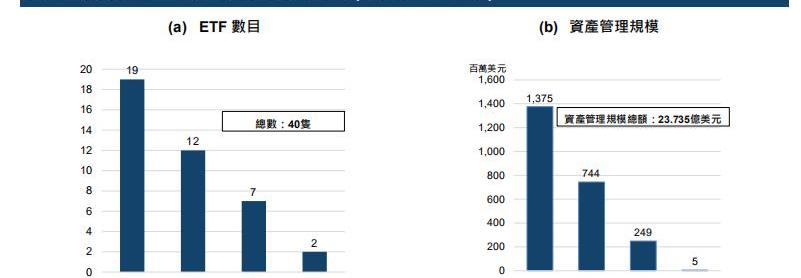

于2022年11月底,加拿大、巴西、美国及澳洲多个市场共有40只虚拟资产ETF,涉及资产管理规模总额达24亿美元;

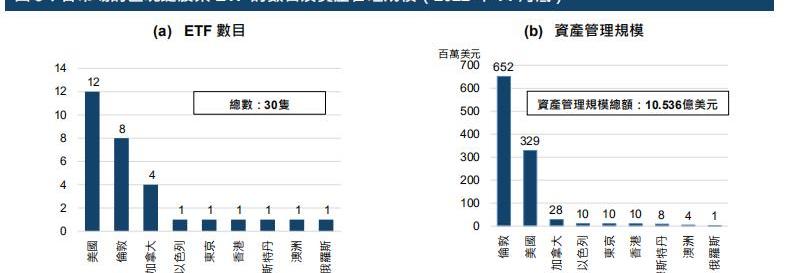

虚拟资产?ETF的特征及目前市场规模:

产品本身:实物ETF——持有实物虚拟资产;虚拟ETF——持有期货合约;标的类型:BTC+ETH是主流,同时也有DeFi指数;管理策略:“只限长持”?、“期权组合”、“反向策略”、“加密货币指数”规模和数量上,北美和英国走在前列。

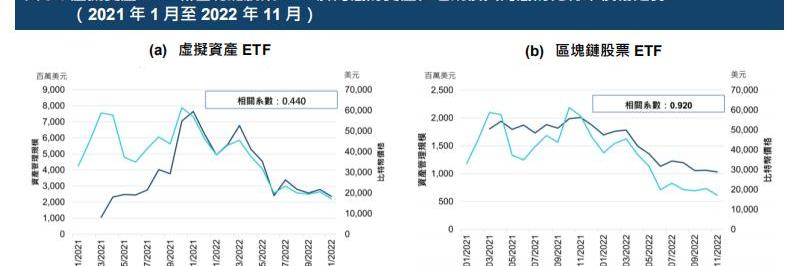

意料之中——ETF与比特币价格存在一定相关性:

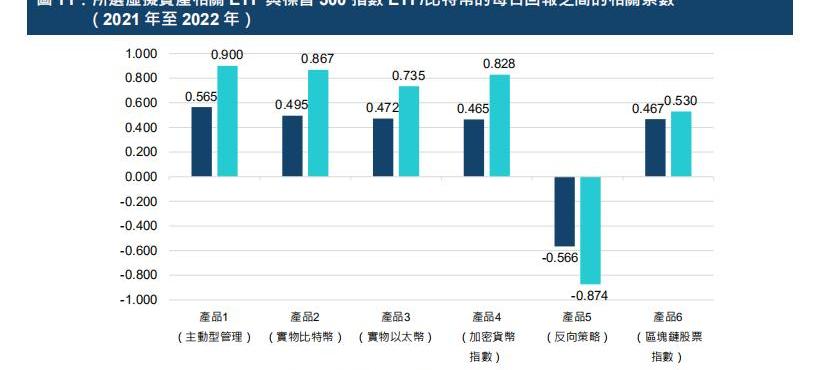

不同管理策略的代表性ETF:

ETF的回报率与传统证券市场和BTC之间的相关性结论:

虚拟资产ETF与比特币的每日回报相关性较高,但与所研究的SPDR标普500指数ETF的相关性则只是中等;区块链股票ETF与SPY和比特币的每日回报之间的相关性均属中等,而与比特币价格回报的相关性稍高;结论:相较于传统股本证券投资,虚拟资产ETF可有助实现投资组合多元化,而区块链股票指数ETF亦然

虚拟资产?ETF的波动性:风浪越大鱼越贵,但你能否经受住风浪?

ETFVS非上市基金:

相较於非上市基金,ETF往往更具成本效益;ETF的流动性和透明度都较非上市基金高;ETF可于交易所的交易时段内任何时间买卖;ETF的持仓资料通常会每日更新,而非上市基金的资料则不常披露三、香港态度:本地ETF的监管、实践与未来决心

1.香港在市场制度结构及政策取得重大进展:

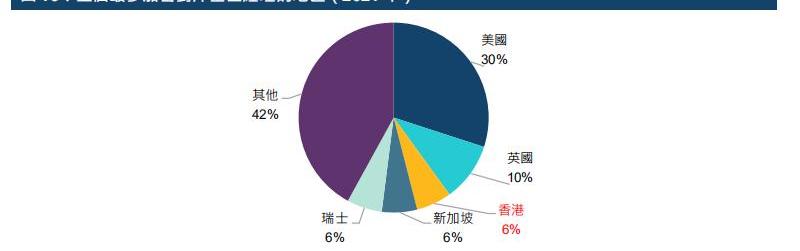

2021年投资者经海外平台买入100亿港元虚拟资产基金,比2020年的800万港元增加不少;香港在基金管理人的数量上名列第三,拥有全球6%的加密对冲基金经理;

2.监管框架形成的历史梳理:

2018:证监会推出其虚拟资产监管框架;规定加密资产客户「仅限于专业投资者」。这些客户包括获证监会发牌的交易平台、STO及虚拟资产基金的客户。2022年1月:证监会和香港金融管理局发布《有关中介人的虚拟资产?相关活动的联合通函》,容许证券经纪及银行为其客户提供虚拟资产交易服务。2022年10月:证监会时任副行政总裁演说,就虚拟资产期货ETF的发行及STO的事宜提供指引。财经事务及库务局发表《有关香港虚拟资产发展的政策宣言》,勾划了多个试验计划:????(1)?为2022年香港金融科技周发行NFT

????(2)?绿色债券代币化?——让政府绿色债券发行代币化,供机构投资者认购

????(3)?数码港元

2023年2月:证监会就虚拟资产服务供应商的新发牌制度详情发布咨询文件。内容包括散户投资者买卖虚拟资产的产品类型及条件,例如市值、流动性及其他准则的要求,意味着香港的金融服务业有机会将其虚拟资产业务扩展至散户投资者。2023年6月:对虚拟资产服务提供者实施新的发牌制度。*编者注:更多法规制度可以查看报告原文。

3.香港推出的亚洲首批虚拟资产?ETF:

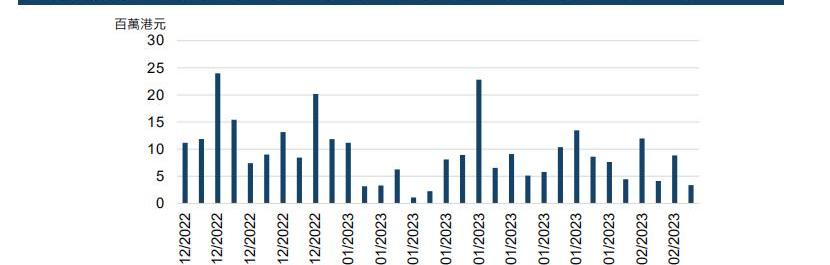

2022年12月16日在香港交易所上市2只ETF:比特币期货ETF+以太坊期货ETF;

2023年1月,香港市场再有第三只虚拟资产ETF上市;

采用主动型管理策略,相关资产是在CME交易的标准化、现金结算的期货合约;

ETF的平均每日成交额约为?930?万港元。

投资者通过买卖虚拟资产ETF入市简便,不像直接买卖虚拟资产须有另一个专用交易账户及加密钱包。

反映当局对发展香港虚拟资产生态圈的决心,以及市场对相关产品的需求。展望未来,预期香港市场会推出更多的虚拟资产主题式ETF及其他虚拟资产产品。

四、结语

在Web3.0与区块链技术发展的推动下,虚拟资产在金融体系中成为越来越重要的一环。针对虚拟资产的监管制度也在不断演进,力求在市场发展与金融稳定之间取得平衡。

现时,投资者可通过加密货币交易所或经纪直接进行虚拟资产交易,又或通过投资基金等间接途径涉足虚拟资产。

全球市场上已经推出了形形式式的虚拟资产ETF,供投资者捕捉加密货币及上市区块链公司的投资机遇。

香港市场作为拥有稳健监管制度的国际金融中心,已然一切就绪,准备好把握虚拟资产发展所带来的潜在机遇。现时香港已设立了基础性的监管制度,帮助香港虚拟资产生态圈健康发展,亦已有首批虚拟资产ETF上市,作为相关产品创新的起步点。监管制度上的不断改善,预期会有助香港市场虚拟资产生态圈的发展。

报告中英文版完整内容,来自港交所官网:

中文报告完整版

英文报告完整版

在最新的ZKPMooc课程中,Scroll的联合创始人张烨发表了关于zkEVM设计,优化和应用的演讲.

MarsBitCryptoDaily2023年4月18日 一、今日要闻 Twitter已支持比特币行情数据查询Twitter网页版及移动客户端现已支持比特币行情数据查询.

简介 自成立以来,比特币一直被一些人誉为一项革命性的技术,有可能改变我们使用新的金融层进行交易的方式。最近,一项新的创新出现了,它可以为比特币网络开启新的可能性,使其也能作为一个文化层发挥作用.

去年6月,BMAN宣布他与火币联合创始人杜均合作,推出了一个4亿美元的基金,该基金将专注于Web3建设者。新基金的名称是ABCDE,代表「以区块链为中心的发展生态系统」.

上海升级后,以太坊质押协议赛道发展前景的确定性增强,然而市面上存在的各种LSD协议都有着明显的缺陷,无论是pooledstaking方式还是centralizedexchanges方式.

据OKXVentures发布的2023年Q1总结,NFT市场在这一季度表现强劲:链上数据回暖迹象明显,整体市场活跃度上升,且Ordinals协议带来新的NFT市场机会.