随着FTX带来的潜在影响逐步显现,去中心化和透明度的重要性也越来越受到关注。交易活动从CeFi迁移到DeFi已经不再是「是否」的问题,而是「何时」的问题。

GMX这类永续协议在过去几个月中获得了显着的发展,有着独特设计的GMX已经发展成为一个独立的生态系统。这个研究被分成了两篇文章。

第一部分可以在这里找到。

在第二部分中,我们将更加关注GMX的生态系统以及建立在GMX之上的一些有趣的协议。

我们在第一部分中提到,GMXLP的风险在于:1)GMX上的持仓量和2)基础资产价格的波动。

一些协议已经着手解决基础资产波动的挑战。

RageTrade

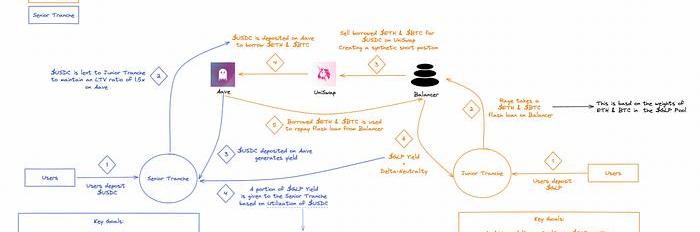

在与RageTrade创始人@crypto_noodles进行短暂的讨论后,我们了解到该协议旨在做两件事:1)为GMXLP提供预打包的Delta中性策略,2)为稳定币存款人提供更多的收益。

RageTrade的愿景是通过利用真实和可持续的GLP收益成为Arbitrum最大的稳定币农场。

为了实现这一目标,RageTrade计划提供两种产品,分别是JuniorTranche和SeniorTranche。

下面的简单工作流程描述了RageTrade的金库将如何工作。

六大以太坊元宇宙项目的虚拟土地平均价格自今年以来已下跌约85%:金色财经报道,根据WeMeta数据显示,由于用户兴趣减退和加密熊市的影响,2022年虚拟土地的价格大幅下降。六大以太坊元宇宙项目(Decentraland、TheSandbox、Voxels、SomniumSpace、NFTWorlds和SuperWorld)的每块虚拟土地的平均价格从1月的约17000美元下降到8月的约2500美元,下降了85%。此外,从每周平均来看,虚拟地块交易量从2021年11月的峰值10亿美元下降到了2022年8月的约1.57亿美元。(cointelegraph)[2022/8/9 12:10:56]

RageTradeWorkflow

参考上面的思维导图,橙色编码的数字/文本提供有关JuniorTranches的信息,蓝色编码的数字/文本提供有关SeniorTranche的信息。

先从?JuniorTranche?说起:

1.参与JuniorTranche的用户将GLP存入RageTrade的Risk-OnVault。随后的行动完全由Rage的金库合约自动处理。

2.基于GLP池中ETH和BTC的权重,RageTrade在Balancer上借出相应数量的ETH和BTC闪电贷。

3.然后将借来的ETH和BTC在Uniswap上以USDC售出。创造出一个合成的空头头寸。

4.除了从Uniswap出售ETH和BTC获得的收益之外,SeniorTranche的USDC补充款将被存入Aave作为抵押品来借入ETH和BTC。

5.然后使用从Aave借来的ETH和BTC来偿还来自Balancer的闪电贷款。

福布斯:区块链技术是可再生能源未来发展六大趋势之一:《福布斯》发布可再生能源六大趋势:AI、区块链、物联网齐上阵。福布斯表示,最初开发用于记录加密货币交易的区块链技术现在正被用于能源市场。区块链是一个通过对等网络进行和记录交易的廉洁数字账本,是消除电力供应商中间商的理想选择,可以减少能源行业不平等和低效率,并赋予消费者直接从其他消费者手中购买和销售能源的权力。将区块链的分布式分类技术与用来接收和传递信息的日常设备(现在通常称为物联网(IoT))相结合,将对能源系统产生深远影响。通过正确的应用,设备可以在最优时间自主买卖能源,实时优化能源系统设置,对耗能设备的性能进行监控和分析。这些技术正开始被用于突破性的项目,比如布鲁克林微电网(Brooklyn Microgrid)。该项目涉及一个社区供电的微电网,其所有者通过区块链技术相互买卖电力。[2020/10/7]

6.这整个过程使GMX上的LP能够享受GLP的收益,并有效地降低了基础资产的波动。

接下来是?SeniorTranche:

1.参与SeniorTranche的用户将USDC存入RageTrade的Risk-OffVault。

2.然后将USDC借给JuniorTranche,在Aave上保持1.5倍的健康因子。

3.SeniorTranche参与者通过两种方式获得收益。首先,存入Aave的USDC会产生额外的收益。

4.此外,GLP的一部分收益根据SeniorTranche中USDC的利用率分配。利用率的计算在思维导图中有说明。

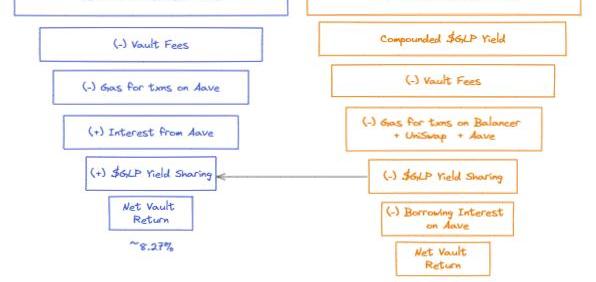

RageTrade在使用GMX的1年数据进行回测的表现如下所示:

声音 | 国家信息中心单志广:数字经济战略布局的六大维度:在12月5日,由海南省工业和信息化厅主办,海南生态软件园、火币中国承办的“海南自贸港数字经济和区块链国际合作论坛”上,中国国家信息中心信息化和产业发展部主任单志广 表示,从国家的战略布局来讲,数字经济有六个大的维度,分布是:数字化生产力维度,数字基础设施的维度,数字化转型的维度,数字技术的维度,数字公共服务的维度和数字化治理的维度。[2019/12/5]

来源:@crypto_noodles

假设ETH的收益率约为20%,则「Risk-On」Vault/JuniorTranche在考虑GLP收益与SeniorTranche的收益分享后的净回报率约为24.8%。请注意,「Risk-On」金库会定期自动复利ETH奖励。

相反,如果GLP持有者纯粹HODL,则由于GLP池中资产价格下跌,他们将获得-3%的净回报率。

来源:@crypto_noodles

假设ETH的收益率约为20%,则「Risk-Off」Vault/SeniorTranche在考虑GLP收益后的净回报率约为8.27%。收益可以分为两部分:1)在Aave上的贷款利息产生了约1.05%的收益,2)从GLP获得的ETH收益产生了约7.22%的收益。

两个Tranches的「收益漏斗」如下图所示:

声音 | Gabor Gurbacs:比特币ETF通过六大方式服务于公众利益:VanEck数字资产总监Gabor Gurbacs2月4日发推列举比特币ETF六大优点。他表示:“比特币ETF通过以下方式服务于公众利益:1、 ETF生态系统增加了流动性;2、降低交易对手风险;3、利于价格稳定及执行交易;4、明确职责划分:交易、托管、评估;5、费用透明;6、建立合规基础。”[2019/2/4]

RageTradeYieldFunnel

关键挑战

RageTrade打造了一个令人惊叹的产品。同时,该协议面临两个主要挑战:1)平衡风险和2)严重依赖GLP收益。

调整金库中的头寸会在两种情况下发生:1)GLP池的权重变化或2)ETH和BTC价格变化。

Aave上的空头头寸每12小时更新一次。这意味着,每12小时,如果ETH和BTC的价格上涨,将从GLP收益中获利以偿还空头头寸。为了提高资本效率,RageTrade在Aave的空头头寸上维持1.5倍的健康因子。

如果在分配的12小时窗口内ETH和BTC的价格飙升,可能存在在Aave上被清算的可能性。

在这种情况下,参与SeniorTranche的用户将失去他们借给JuniorTranche的资金。而JuniorTranche的参与者可能需要减少他们在GLP中的持仓量,以再次实现Delta中性,或完全失去他们的Delta中性头寸。

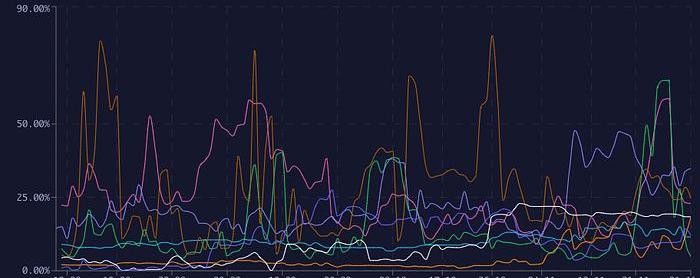

来源:GMX统计数据,GMXETH借款利率,2022年12月1日

摩根士丹利分析师深度报告全解析:比特币“见底”规律及六大必读趋势:摩根士丹利分析师Sheena Shah 19日发表最新研报。主要观点包括:今天正在经历的比特币熊市早就在2000年的纳斯达克市场上演过,只不过是以15倍速度在“快进”;熊市看到唯一交易量增加的数字货币可能就是USDT,尽管USDT的可靠性遭遇广泛质疑,因为交易员们面对各种币的大跌只能暂时先买回USDT;日元升值可能促使日本散户增加对比特币的投资;千币齐跌,但区块链行业依旧火热,对于传统VC来说,参与ICO也有三大好处;比特币与其它币之间的相关性随价格下跌而上升,市场上涨时,它们的相关性反而下降;比特币在不同交易所的价差显示,价格触底反弹的日子,价差会有规律的突然拉大。[2018/3/20]

自然而然地,该协议严重依赖于GLP收益。这不是系统性风险,但用户应注意收益潜在的波动性。

团队在假设ETH的收益率保持20%的基础上非常保守。尽管如此,参与者应注意ETH的收益率会有显著波动。

观察过去两个月的数据,ETH的平均借款利率为26.5%。尽管如此,ETH的收益率在44次下降到低于20.0%,最低借款利率为约9.1%。

UmamiFinance

创立之初,UmamiFinance旨在以「可持续」的20%年化利率吸引机构资本进入Web3.0。

Umami的USDC金库为GMX提供流动性,并将GLP的收益传递给存款人,同时对不想要的市场Delta进行对冲。

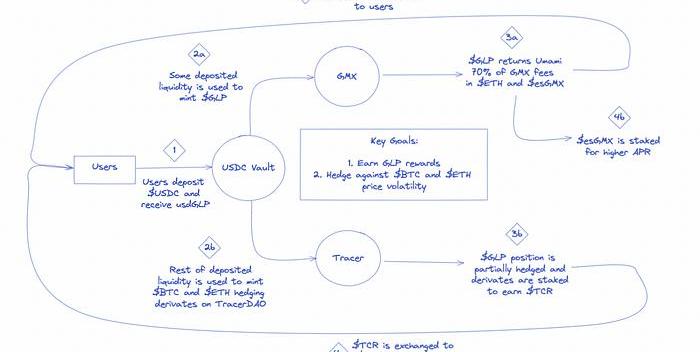

UmamiFinanceWorkflow

USDCVault

在运作中,Umami的USDC金库通过为GMX提供流动性以获得回报,从中赚取GLP收益。

1.用户将USDC存入USDC金库并获得一个收据Token——ERC-4626Token?glpUSDC。用户可以随时通过在Uniswap上交换glpUSDC以获取稳定币来离开金库。

2.金库使用未公开的存款流动性的比例来铸造GLP,并收取GMX交易费用。

3.其余的存款流动性用于在TracerDAO上铸造BTC和ETH的对冲衍生品。

4.通过购买杠杆Token来对冲,金库创造了一个ETH和BTC的空头头寸。

5.这使金库能够在对冲BTC和ETH价格波动的同时获得GLP收益。

Tracer对冲衍生品

Umami利用Tracer的永续池来对冲不必要的GLP价格波动。Tracer的永续池是合成衍生品,使用户可以对资产进行杠杆多头或空头交易。每个池子都有一个既定的风险额度。

这些头寸不可清算,并且将完全抵押。

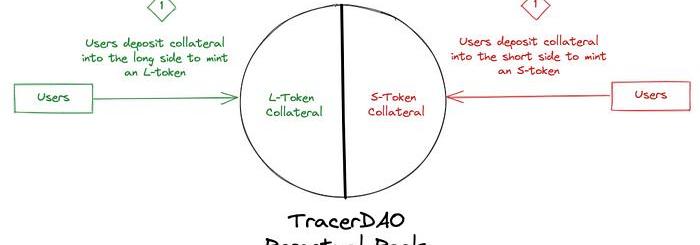

TracerDAO永续池

永续池由一个合约来管理,根据基础价格源将价值转移给抵押池的多头和空头方之间:

1.池子有两个方向:多头和空头。用户将USDC存入抵押池的多头方,铸造多头Token,反之亦然。

2.用户可以通过燃烧任一Token来转换多头/空头Token为USDC。

3.Token的价值由池子两侧持有的抵押品比例决定。

4.空头池和多头池中持有的抵押品数量会动态变化。

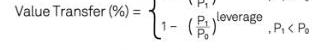

5.每小时,重新平衡发生并且价值从池子的一侧转移到另一侧。转移的数量是根据池子的抵押品比率确定的,其计算如下所示:

来源:TracerDAO,永续池再平衡

以1倍池为例,当基础资产价格上涨时,空头池中的抵押品将转移至多头池。

价值转移的计算将分为两步:

1.假设基础价格上涨5%,价值转移计算如下:

从空头池转移的金额计算如下:

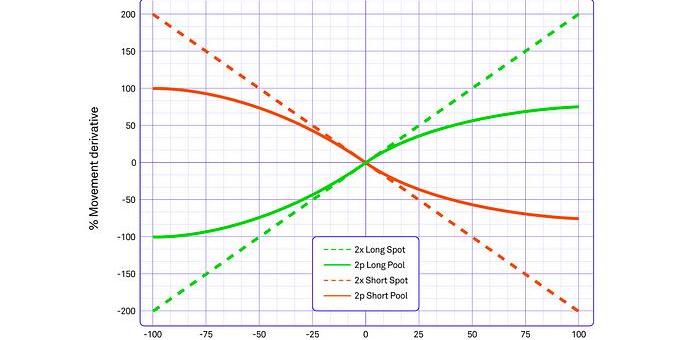

TracerDAO永续池的非线性收益

来源:TracerDAO,功率杠杆图解

这一函数将有效防止任何一方失去全部价值。尽管清算风险被有效地消除,但收益大大降低。观察2p多头现货,如果基础资产升值100%,2倍杠杆将带来200%的收益。然而,在功率杠杆函数下,收益将减少至约75%。

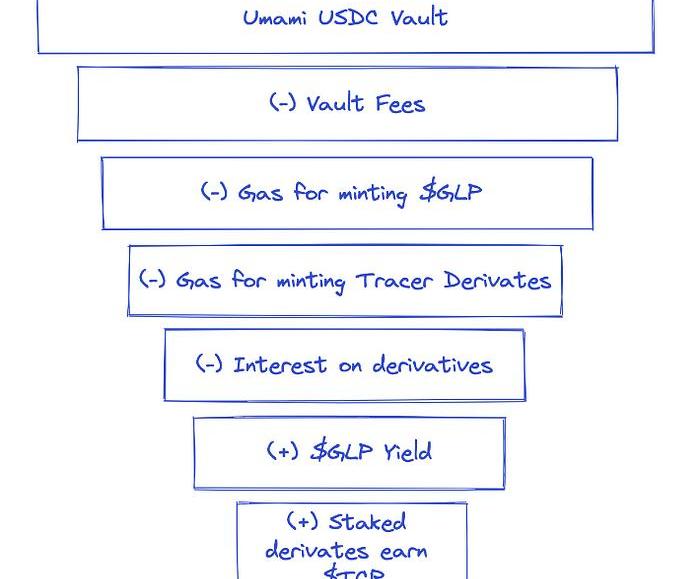

Umami的USDC金库的「收益漏斗」如下图所示:

主要挑战

TracerDAO永续池的表现不佳

需要注意的是,USDC金库的对冲模型不会导致完全的Delta中性。

尽管TracerDAO的永续池设计有缺陷,但Umami可能将其用作对冲工具,因为他们在USDC金库推出之前启动了支持TracerDAO池中流动性的早期活动。使用这些池进行对冲的实际成本远高于预期。

TracerDAO池的偏限制了金库的可扩展性和表现

与RageTrade类似,平衡风险在Umami的USDC金库中仍然存在。

金库每9小时重新平衡其Tracer对冲。如果BTC或ETH在短时间内非常波动,这可能会对Delta中性产生不利影响。

该金库现在已停止运营

2022年8月底,Umami暂停了备受期待的USDC金库,因为其声称的20%年利率不可持续。

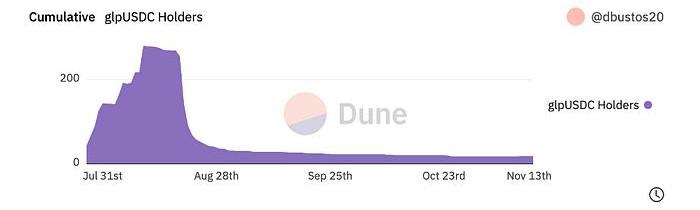

来源:DuneAnalytics,@dbustos20

自然而然的,当公众得知金库的表现不佳和随后的暂停后,大多数金库存款人都交换了glpUSDC。

展望未来

上述两个协议都试图为GLP池LP提供Delta中性。UmamiFinance表示将再次尝试,而RageTrade的产品结果尚未可见。

GMX生态系统的发展值得期待。

在ByteTrade,我们正在积极构建我们的Web3操作系统,该系统基于开放的区块链-边缘节点-客户端架构,是原始全堆栈互联网协议的去中心化版本,它将吸引大批用户和去中心化互联网应用来实现Web3.0,并最终将数据所有权还给用户。

除了成为Web3OS构建者外,ByteTrade还积极参与孵化和早期投资Web3.0项目,以构建我们的Web3OS生态系统。我们将通过为Web3.0构建者提供各种资源,包括但不限于技术专业知识、产品定义、商业规划、GTM策略和资金等,来为他们提供切实帮助。

标签:RANEFIRAGECERsamsaranetworkWEFItourstorageserverSoccerInu

一站式流动性即服务DeFi协议iZUMiFinance宣布完成一轮2200万美元的融资。该笔投资将被iZUMiFinance用于支持其去中心化交易所产品iZiSwap?在zkSyncEra网络上.

有关Ordinals,区块空间以及“BRC-20”,未被深思的问题。Ordinals引发的潮流,至今仍在引起争议。一些人认为,向区块空间写入与任何一笔比特币的密码学安全都无关的数据,是有害的.

4月26日至28日,一年一度的加密盛会Consensus在美国德克萨斯州的奥斯汀市举行。起始于2015年的Consensus共识大会是由区块链媒体Coindesk举办,每年都吸引行业领导者、开发.

注:本文来自@stevenkin推特,其是全栈开发者,原推文内容由MarsBit整理如下:在做@Galxe的Celer->Linea跨链任务?加载不到BNB余额.

BHCT是BHGLOBAL旗下的代币项目,旨在建立BHGLOBAL及其合作伙伴使用的支付系统,包括医疗支付服务、矿业主题公园支付服务、Giftcon服务和复杂购物中心支付.

注:本文来自@nangongxuelang推特,MarsBit整理如下:这两天Ordinals协议牛逼大了,前天铸造了99687个铭文,昨天又铸造了193063个.