代币化的现实世界资产可能是DeFi的下一个引擎。

什么是RWA?

RWA,RealWorldAsset,真实世界资产。目前最流行的RWA主要有以下几类:现金、金属、房地产、债券、保险、消费品、信用票据、特许权使用费等。

RWA的资产规模远超CryptoNativeAsset。例如,固定收益债券市场规模约为127万亿美元,全球房地产总价值约为362万亿美元,黄金的市值约为11万亿美元,目前CryptoNativeAsset的市值为1.1万亿,仅为黄金市值的1/10。

如果把这些RWA的一小部分放进DeFi领域,DeFi的总规模将获得大幅提升。

如何将RWA带进DeFi?

通常使用智能合约来创建代表RWA的Token,同时提供链下保证,即已发行的Token始终可赎回基础资产。

RWA在DeFi中有以下几种常见应用形式:

1、稳定币:比如USDT、USDC、BUSD这些最头部的稳定币都属于RWA,Tether、Circle、Paxos这些发行公司通过维持经过审计的美元资产储备,铸造稳定币Token供区块链及DeFi协议使用;

波场TRON首个RWA产品stUSDT总质押量突破两亿美金:据官方消息,7月13日,官网数据显示,stUSDT总质押量已达到213,892,751USDT,正式突破两亿美金,APY高达4.22%。

据悉,stUSDT是波场TRON生态中首个RWA(真实世界资产)赛道产品,现已通过去中心化平台JustLend DAO运行。stUSDT平台致力于通过智能合约在个人与机构投资者、加密世界与现实世界之间架设桥梁,提供面向所有人的更公平的 RWA 投资渠道。[2023/7/13 10:52:30]

2、合成资产:合成资产也属于RWA,比如通过合成资产的形式,将股票、商品等以挂钩的衍生品的形式进行链上交易。目前在合成资产领域发展最好的是Synthetix,在2021年牛市巅峰期其协议中锁定了价值超过30亿美元的资产;

3、借贷协议:RWA在借贷协议中已经有较好的发展。借款人以RWA作为抵押品,DeFi平台可以为借款人提供抵押借贷业务;也有一些并未抵押资产,仅凭借其品牌信誉的信用借贷业务。RWA在DeFi借贷协议中的使用,为DeFi借贷协议的可持续发展和营收规模带来了非常重要的积极作用。

Forward Protocol完成120万美元种子轮和私募融资,AU21等参投:12月9日消息,Web 3.0基础设施开发商Forward Protocol完成120万美元种子轮和私募融资,Bitcoin.com、CVVC、AU21、X21、GDA Capital、MEXC、Stakez Capital、Magnus Capital、MarketAcross、Basics Capital、CRT Capital、Polygon Studios、Master Ventures、BlackDragon、Tokenova、Lotus Capital、NFT Technologies、Darkpool Capital、Octopus Capital、ZBS Capital、IBC Group、Polygon Syndicate 、Oracles Investment Group、Marathon Capital、Cuan Ventures、Ardura Capital、Utopian Capital、Polygon等参投。Forward Protocol愿景是为价值驱动型经济构建Web 3.0工具包。(Daily Coin)[2021/12/9 13:01:18]

RWA赛道的发展现状和案例

动态 | Rivet将为以太坊钱包MyEtherWallet提供隐私优先的节点服务:以太坊钱包MyEtherWallet(MEW)宣布与Rivet建立新的合作伙伴关系,以满足其区块链基础设施的需求。Rivet提供了一种隐私优先的节点服务,旨在快速、准确、可靠地连接以太坊区块链。(CryptoNinjas)[2019/11/22]

RWATokenization有助于扩大DeFi的市场规模,也有助于传统金融机构探索新的业务模式。头部的DeFi协议对RWATokenization有积极布局,一些传统金融机构对RWATokenization也很感兴趣。

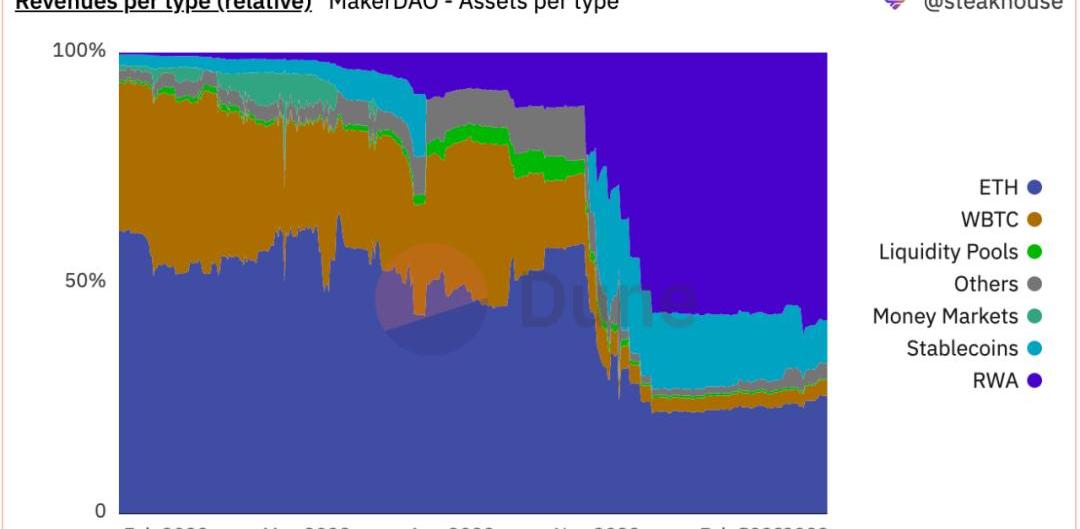

MakerDAO:RWA业务规模超过6.8亿美元,贡献超过58%的收入。

因为传统金融系统的收益率现在比DeFi协议的收益率高,例如美国国债的收益率约为3.5%,而头部DeFi抵押借贷协议的收益率约为2%,这给了DeFi协议获得可持续收入的机会。

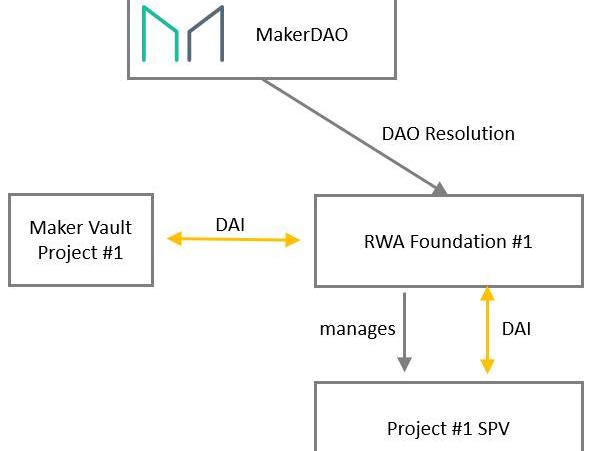

为了管理RWA业务,MakerDAO设立了RWAFoundation。根据抵押品类型的不同,可能设立不同的Foundation,而且每个SPV还可以根据业务需求选择最合适的管理辖区/法律结构。其基本架构如下:

动态 | 美国清洁能源公司Clearway Energy使用区块链进行可再生能源信贷交易测试:据彭博社6月30日消息,美国最大的清洁能源开发商之一Clearway Energy Group正在推出一个可再生能源信贷试点电子市场,因为越来越多的州正在推动太阳能和风能项目。该公司已与Power Ledger合作,Power Ledger开发了支持区块链的能源交易软件,以建立一个跟踪和交易所谓REC的系统。最初的测试阶段将包括一个发电量为1至5兆瓦的马萨诸塞州项目和一个至少20兆瓦的第二个中西部项目。据悉,计划是让Clearway测试几个月,然后在2020年初进行扩展。[2019/6/30]

MakerDAO针对RWA的链下资产,在抵押借贷的业务逻辑上有些调整。主要是清算部分不是通过链上公开拍卖执行清算,而是由第三方在链下强制执行。实现新功能的智能合约主要包括:

MyEtherWallet创始人:没有计划偿还钓鱼受害者:据cryptovest报道,MyEtherWallet的创始人Kosala Hemachandra指出,袭击发生并不是MyEtherWallet的错,也没有计划偿还受害者。[2018/5/3]

RwaLiquidationOracle:充当链下执行者的liquidation?beacon;RwaFlipper:?在注销的情况下充当虚拟清算模块;RwaUrn:?这有助于借入DAI,交付到指定账户;RwaOutputConduit和RwaInputConduit:支付和偿还DAI;RwaSpell:?部署并激活新的抵押品类型;RwaToken:?代表系统中的RWA抵押品;TellSpell:允许MakerDAO治理启动清算程序;CureSpell:允许MakerDAO治理取消清算程序;CullSpell:?允许MakerDAO治理注销正在清算的贷款。MakerDAO在他们认为必要时,通过tell调用RwaLiquidationOracle。这将开始倒计时,修复期结束后,预言机将开始报告该头寸正在清算中。如果触发清算的原因得到补救,则在补救之后MakerDAO治理可以通过调用Cure,恢复正常状态;如果MakerDAO治理已触发清算且补救期已过且未被调用时,链下执行者可以通过调用good来报告该头寸处于清算状态。如果在清算过程结束时头寸上仍有债务剩余,并且MakerDAO认为债务不会被清偿,它可以通过调用触发注销cull()。注销通过将系统的抵押品价值设置为零来进行,这将导致头寸通过bite()等进行链上清算。与现有抵押品类型的清算模块不同,专门的清算模块RwaFlipper不会尝试出售标的抵押品,而只是通过允许创建系统债务来标记系统资产负债表上的损失。

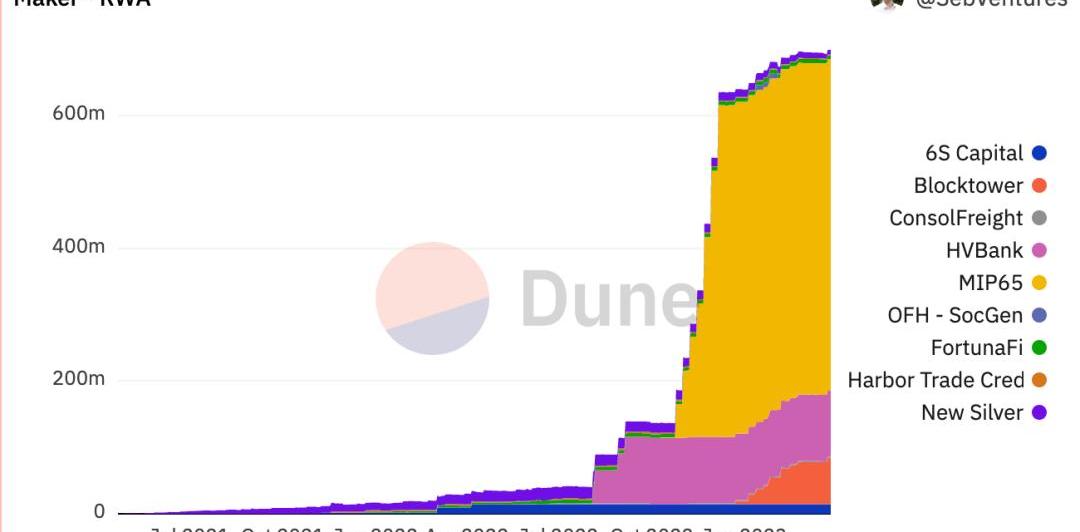

MakerDAO在采用RWA方面有很大进展。目前,MakerDAO拥有价值超过6.8亿美元的RWA支持的去中心化稳定币DAI。

MakerDAO在RWA方面,将其6.8亿美元的RWA拆解分析,有三个具体案例:

1、MakerDAO的大部分RWA抵押品是以由Monetalis管理的美国国债形式出现。这些资产为MakerDAO协议提供了闲置USDC抵押品的收益来源;2、MakerDAO还推出了一个由费城一家名为HuntingdonWalleyBank的商业银行提供价值1亿美元贷款支持的金库。HVB使用MakerDAO来支持其现有业务的增长以及围绕房地产和其他相关垂直领域的投资,并成为美国监管金融机构与去中心化数字货币之间的首个商业贷款的案例;3、在一个单独的金库中,法国兴业银行从MakerDAO借了700万美元,其头寸由价值4000万欧元的AAA级债券作为OFH代币的支持。

通过引入RWA作为抵押品,MakerDAO能够显著增加其协议收入。截至目前,MakerDAO的收入有超过58%来源于RWA业务。

Centrifuge:以NFT的形式将RWAs带入Crypto生态,TVL超1.7亿美元。Centrifuge是通过NFT的形式将现实世界资产带入Crypto生态系统。Centrifuge协议的dApp叫Tinlake,Tinlake的产品逻辑主要如下:

1、资产发起人使用Tinlake桥接现实世界的资产。该资产被转换为NFT,其中包括相关的法律文件;2、资产发起人可以使用代币化的现实世界资产NFT作为基础抵押品来创建资产池;3、创建池时,会创建两个Token——DROPToken和TINToken;4投资者可以根据个人风险偏好决定向哪个池提供资金,购买DROP或TINToken;5、DROPToken持有者有保证收益,由费用函数决定,每个池有固定利息,每秒复利;6、另一方面,TINToken持有者没有保证收益。他们收到基于池投资回报的可变收益率,这可能高于持有DROPToken的回报;7、TINToken持有人承担更高的风险,因为如果借款人违约,他们将承担第一笔损失。除了MakerDAO和Centrifuge外,还有一些DeFi协议和传统金融机构也在RWA方面有些探索:

RWA的机会和风险RWA的信任假设:由于Tokenization的RWA毕竟是在链下,无法通过智能合约强制执行清算处理,还依赖于传统金融机构的背书,这些RWA的信任属性可能永远无法与CryptoNativeAsset达到同等级别。同时,由于RWA信任假设的存在,完全无许可的DeFi协议也很难支持RWA,所以目前的RWATokenization的项目,在RWA资产的处理上,一般还是有中心化主体的作用和影响。RWA的潜在机会:STO(SecurityTokenOfferings)历来被视为RWA的有限实施。由于很多STO通常是仅在许可平台上可用的利基证券,因此它们的采用尚未达到与公链上的RWA相同的水平。目前的STO是区块链行业里为数不多被监管认可的资产代币化方案,STO在拥抱监管方面的发展路径,可能RWA也可以尝试探索。

加密社区期待已久的以太坊?Shapella升级终于完成。 比推终端数据显示,截至北京时间4月13日6:30AM,以太坊的交易价格为1,917美元,过去24小时波动率1.25%,在1,863.37.

不久前的3月29日,Gem宣布新通过了50000份GemV2测试申请。一两天前,还有人在Gem的Discord服务器询问GemV2测试资格的相关问题.

4月3日,Twitter将其图标更改为Meme代币Dogecoin(DOGE)上的符号。就在两天前,Twitter和特斯拉的首席执行官伊隆马斯克要求美国法官驳回投资者提起的价值2580亿美元的诉.

以太坊将于4月12日22:27:35UTC(北京时间约为:4月13日06:27:35),正式启动上海升级,区块高度为6209536。届时,ETH2.0将支持用户提取主网上质押的ETH和奖励.

DVT--以太坊主网的守护天使与Re-Staking、模块化公链相同,DVT是一种新发明的原语.

以太坊将在4月12日迎来“Shapella?升级”,之前锁定的验证者代币被解锁,将大大增加以太坊的流动性,最近几个月,流动性质押平台吸引了大量关注.