注:本文来自@0xShinChannn推特,MarsBit整理如下:

如何透过单一币种持仓就可以在@uniswap进行LP质押,赚取高效收益,并建立中性头寸策略?

@0xAlexEuler在Medium发布了详细的文章分享实际操作和回报方式,我进行了概括和中文翻译。

好久没找文章和推文翻译了,大家喜欢帖文请点赞转推评论支持,我们开始吧

我们先了解怎么从$ETH单币策略,在@Aaveaave抵押$ETH借入$USDC并在Uniswap提供流动性,达成市场中性的流动策略。

安全团队:The EgoVerse官方Discord已被入侵:金色财经报道,据CertiK监测,The EgoVerse官方表示其Discord已被入侵,用户不要点击任何链接、铸造或批准任何交易。[2022/9/18 7:03:44]

策略涉及几个步骤:

(i)先透过持仓的$ETH赚取Aave放贷收益

(ii)在Aava设置安全的健康系数,譬如1.6

(iii)将部分$ETH存入Aave借入$USDC,达到指定的健康系数。

(iv)将借入的USDC和剩余的ETH存入Uniswap赚取收益。

这个策略为什么值得关注?

它是一个具有有趣的一阶市场中性策略,与ETH/USDC价格波动无关。

Improbable首席执行官:Yuga Labs元宇宙Otherside已成功测试1.5万人同时交互:5月3日消息,据YugaLabs元宇宙Otherside背后的开发公司Improbable官方网站消息,该公司首席执行官Herman Narula表示:Otherside将颠覆人们的思想,同时颠覆数十年来关于游戏和开放平台的想法。

在Otherside的早期开发过程中,利用Improbable的M2技术已经成功地测试了超过15,000人同时在一个虚拟空间中进行交互。通过与YugaLabs合作,Improbable正在奠定元宇宙基础,从而为艺术、娱乐、游戏等领域的新体验打开大门。此前报道,Improbable旗下项目M2已完成1.5亿美元独立融资,a16z和软银愿景基金领投。[2022/5/3 2:47:09]

这意味着通过组合多空头策略,策略在单一资产上实现中性,使其几乎独立于价格波动。

数据:YugaLabs元宇宙项目Otherside铸造活动产生的gas费用已达5.25万ETH:5月1日消息,NFTGo数据显示,YugaLabs元宇宙项目Otherside地块NFT Otherdeed铸造活动产生的gas费用已达5.25万ETH,共有11,735用户参与铸造。[2022/5/1 2:43:16]

在Uniswap上持续获得高收益,同时维持不受价格波动影响的投资组合似乎是梦寐以求的。

然而,即使是精心设计的策略,Uniswap的无常损失仍然会影响投资组合的价值。

不过,作为二阶价格影响,IL在小幅价格波动时可以忽略不计。因此,尽管价格略有波动,您的投资组合仍然可以保持稳定。

实际操作是怎么样的?

为了便于形象化,我们先定下几个假设:

2gether遭黑客入侵损失140万美元,正努力赔偿用户:西班牙加密货币支付应用和信用卡发行商2gether承认,上周五(7月31日)黑客盗取140万美元,公司无法立即偿还受攻击影响的用户,并提出一个折衷方案。

2gether一直在努力寻找资金,但是与一家投资集团的谈判失败,未能找到资金向所有用户偿还被盗资金。“我们可以向您保证,如果我们能用自己的资金面对这一盗窃事件,我们会的。”2gether没有再拖延,主动向投资者偿还其原生代币2GT代币。2gether表示,用户将收到与被盗金额等量的2GT,发行价略低于0.06美元。该公司表示,随后将努力筹集资金,以偿还用户丢失的加密资产,但没有提供具体时间表。(CoinDesk)[2020/8/3]

?将1个ETH投入策略

?ETH/USDC价格固定为1

?Uniswap交易范围在0.56和1.8个ETH/USDC之间

?健康系数设定为1.2

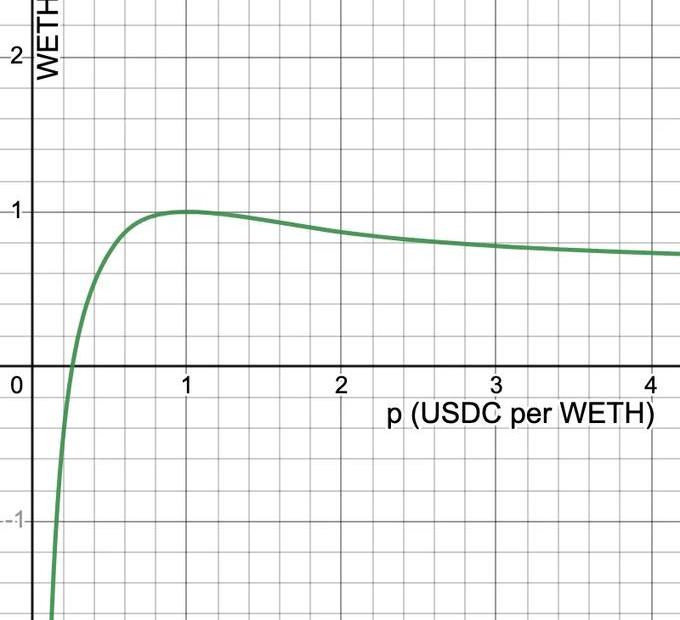

根据以上条件,投资组合与价格的关系说明如下:

值得注意的是,当价格=1时,随着价格变动,投资组合价值相对稳定。

然而,价格偏离1的程度越大,价值偏离的程度也越大,这是由于无常损失的出现。

有趣的是,投资组合价值的图形与典型的无常损失形态非常相似。

那么,我们如何使投资组合价值更稳定呢?

有两种方法:

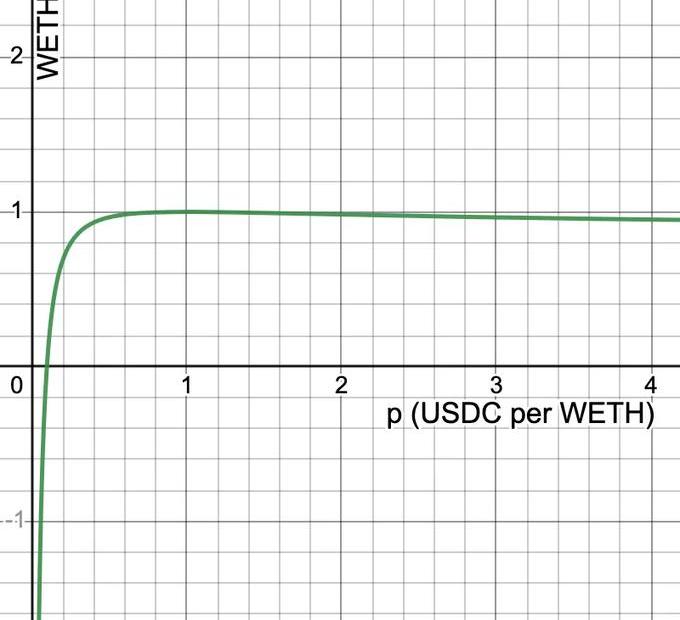

1.增加健康系数,从而限制对Uniswap的敞口

2.扩大Uniswap价格范围,从而限制Uniswap杠杆和无常损失

根据以上条件,投资组合与价格的关系说明如下:

在这种情况下,我们注意到投资组合价值对价格变化的敏感性要小得多。

这是Desmos链接,大家可以在其中尝试不同的参数:

https://www.desmos.com/calculator/i0tofbuhx2

这个策略如何提高UniswapLP的收益?

通过这种单一代币策略,您可以自由选择任何带有该代币的流动性池并寻找收益。

如果您幸运的话,甚至可以找到激励收益高达1000%的流动性池,这将大大提升您的投资组合。

例如,如果您的目标是获得ETH收益,可以从ETH/CRV池开始赚取手续费。

如果你发现ETH/wstETH池子提供更好的费用和激励,你可以转向该池。

继续重复以上步骤,跳转不同的流动性池,我们能够寻找最高的收益和激励。

这使您能够优化收益,充分利用投资。

单币中性头寸策略可以提供高收益,但需要注意以下的限制:

(i)要有效執行策略,两种代币都需要上线Aave

(ii)如果您决定切换到新的流动池,需要确保代币价格恢复到初始价格,否则会面临无常损失。

(iii)还需要考虑Aave的借贷利率,因为这些可能会影响策略的整体盈利能力。

结论

在Uniswap上使用高收益的单一代币策略是一种高效的收益方法,可以最大限度地提高收益并增加投资。

通过谨慎选择合适的流动性池并利用Aave上的借贷利率,您可以将无常损失降到最低,把收益达成最大化。

虽然需要注意一些问题,但潜在的回报使该策略非常有趣。

大家喜欢帖文的话,欢迎关注原作者@0xAlexEuler并且按赞他的文章:

https://medium.com/@alexeuler/a-high-yield-single-token-strategy-on-uniswap-8dbe6890955d

标签:CHAETHTERTHEX-CHAINeth学费Artery NetworkThe Moontography Project

A.市场观点 一、宏观流动性 货币流动性改善。美国政府正考虑扩表提供额外流动性,托底银行危机。美联储加息周期接近尾声,市场预期5月最后一次加息.

4月6日,ThemisPro华人社区线下活动在南山圆满落幕。本次线下活动由ThemisMatrixFoundationLtd.主办,Fil生态开发者协会协办.

此前,我们讨论了有关流动性质押项目可以在上海升级后实行的增长策略,那么对于一般质押类项目来说,是否可以复用呢?本篇,我们继续以该赛道代表性项目为例,探究其快速增长中选用的策略.

在ChatGPT时代,如何更好的使用AI工具,决定了我们的竞争力,这里汇总我分享过的AI生产力工具.

注:本文来自@youyouAllen推特,MarsBit整理如下:看了孟岩洋洋洒洒几千字,但没有一个清晰结论。我来讲讲web3与GPT的具体结合场景。这里本质上还是底层的区块链与GPT的结合.

前不久,数个顶级的MEV机器人遭到黑客攻击,黑客将MEV机器人的交易包拆解后,将部分交易替换从而盗走了MEV机器人的资金,损失约2500万美元,再度说明了「加密行业是技术人员和黑客的天堂」.