3月8日凌晨,去中心化捐赠平台Gitcoin于官推正式公布了其与指数协议?Index?Coop联合推出的流动性质押指数代币?GitcoinStaked?ETH?Index的详细信息,并在附带的官网文章中公开了?Index?Coop上的?gtcETH交易及铸造前端。

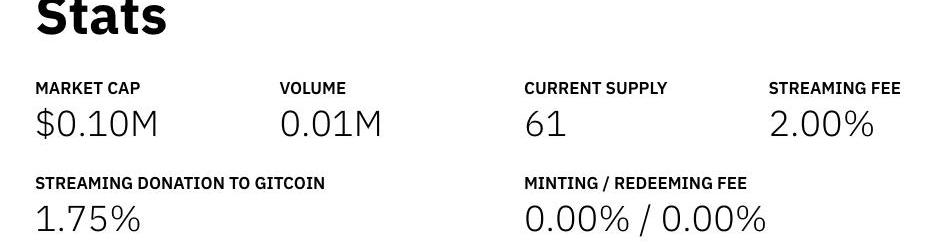

然而,截至发文的综合数据来看,市场对于?gtcETH所主打的“公益”叙事似乎并不太买账。截至发文,gtcETH的流通供应仅为61枚,流通总市值尚不足10万美元。

比特币ordinal NFT铸造量超过50万:金色财经报道,Dune数据显示,比特币ordinal在过去的两个月已经铸造了52.02万枚NFT,而在5周前铸造的NFT数量尚不到5万枚。[2023/3/19 13:13:33]

最“正确”的?LSD?产品

gtcETH是由Gitcoin和?Index?Coop联合推出的一款LSD指数代币,双方发行该代币的主要目的是为了探索一种全新的、行之有效的、具备可持续性的公共物品捐赠机制。

作为一个ERC-20标准的代币,gtcETH与我们所熟知的stETH、rETH等LSD代币有着诸多共同点,比如:

持有gtcETH意味着拥有对相应数量ETH的赎回权益;gtcETH的流通不受限制,可以解锁质押状态下ETH的流动性;持有gtcETH也可获得参与?PoS?的质押收益。然而,gtcETH与此类代币也有一定的区别,比如:

SEC主席:Coinbase、FTX、Binance和其他交易所都属于美国证券交易委员会的管辖范围:金色财经报道,Bitcoin Archive在社交媒体上称,美国证券交易委员会主席Gary Gensler表示,Coinbase、FTX、Binance和其他交易所都属于美国证券交易委员会的管辖范围。[2022/9/8 13:16:42]

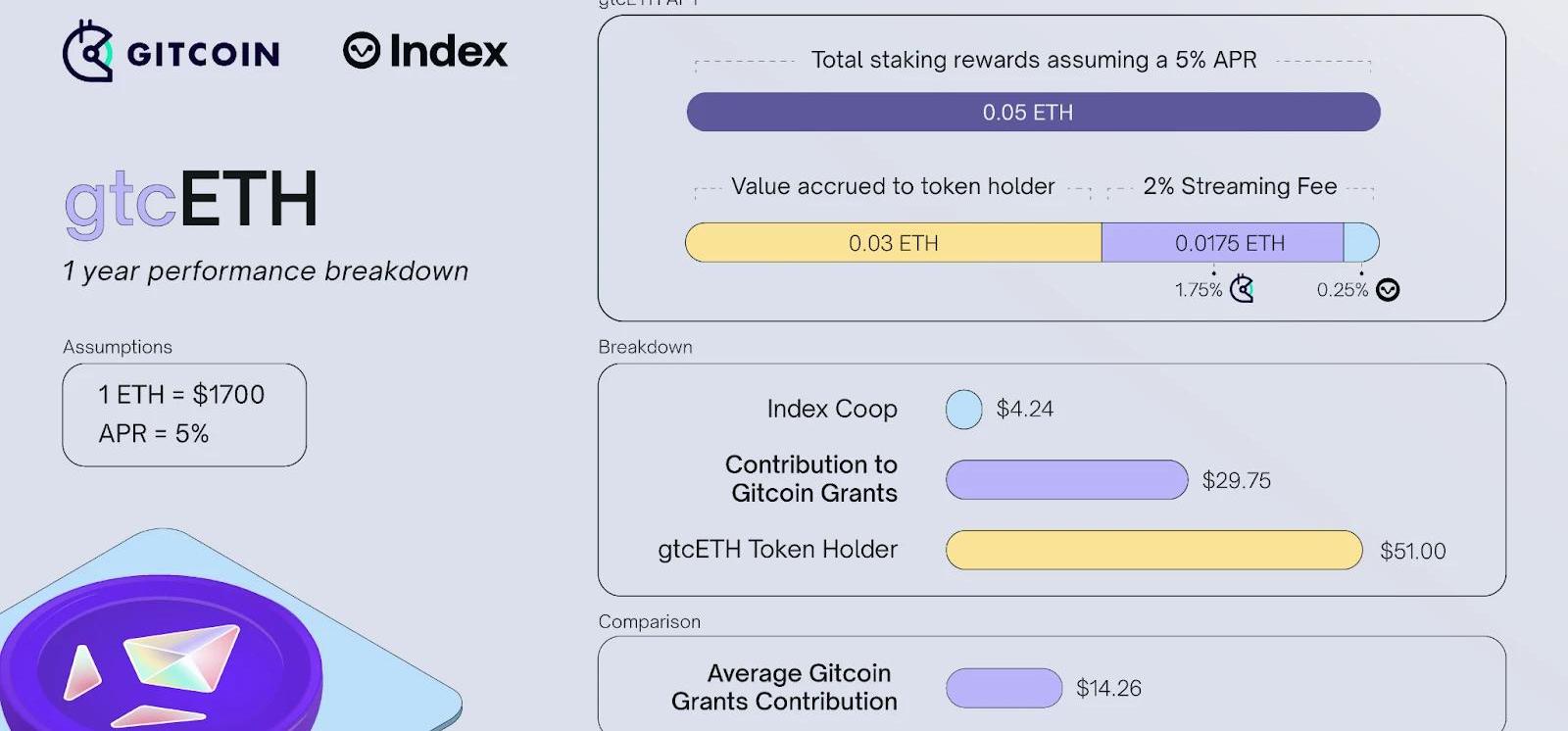

Gitcoin和?Index?Coop?本身并不直接提供质押服务,gtcETH的价值将由?stETH等一揽子由去中心化流动性质押项目发行的LSD代币组合所支撑;gtcETH会自动从质押收益中剥离一部分,用于公共物品捐赠。这一点正是gtcETH与所有LSD代币最大的不同点。在gtcETH的设计中,究竟该剥离出多少收益,取决于?streamingfee这一参数。当前,streamingfee?参数为2%?,具体由流向GitcoinGrants的1.75%以及流向?Index?Coop的0.25%组成。

PeckShield:XCarnival攻击者疑似返还1467枚ETH:6月27日消息,派盾(PeckShield)监测显示,XCarnival攻击者疑似已返还1467枚ETH。

今晨报道,XCarnival表示(在攻击者退还盗取资金的前提下)将给予攻击者(0xb7CBB4d43F1e08327A90B32A8417688C9D0B800a)1500枚ETH的赏金,并明确免除对此人的法律诉讼。[2022/6/27 1:33:54]

Gitcoin官方举了个例子,假设ETH稳定在1700美元,质押收益稳定在5%左右,那么一年下来1单位的ETH将可获得0.05ETH的质押收益。如果用户选择持有gtcETH,那么0.05ETH中的0.03ETH将归用户所有,剩余0.02%将被剥离,其中0.0175将流向GitcoinGrants用于捐增,剩余0.0025则将作为费用流向?Index?Coop。

摇滚乐队KISS主唱:没有出售任何加密资产,对未来充满信心:6月18日消息,摇滚乐队KISS乐队主唱Gene Simmons最近表示,自己是HODLer,对未来充满信心。自加密冬天开始以来,他没有出售持有的任何代币。

据Gene Simmons此前透露,其持有BTC、ETH、LTC、DOGE、XRP、ADA等14种加密货币。(Bitcoinist)[2022/6/18 4:36:40]

在该条件下,gtcETH内每?100万美元的TVL每年将为GitcoinGrants贡献约17500美元的资金,从而改善公共物品捐赠渠道较少、开发资金不足的问题。

反市场而行的路,能走通吗?

从?gtcETH的设计中不难看出,由于需要剥离一小半的质押收益,持有?gtcETH的被动收益率将永远低于普通的LSD代币,更别提其他添加了额外激励措施的衍生代币了。

根据?Index?Coop?所给的资料,gtcETH初期的支撑资产将由wstETH、rETH、sETH?2?等三种LSD代币组成,三者的比例分别约为30%?、?44%?、?26%?。

在将三种代币的实时收益率、费用情况以及组合比例加权计算后,gtcETH的实时收益率在扣除了2%的?streamingfee后将仅有约2.53%?,该收益水平在当前“卷到飞起”的LSD赛道实在有些不够看。逐利是资金的天性,因此就不难理解为什么?gtcETH的供应数据会如此“惨淡”了。

Odaily星球日报注:关于LSD赛道的收益率大战,可以参考阅读《LSD?暗藏七重收益,APR-War?终局为?TVL1?0X增长?》。不过,反市场而行的?gtcETH也并非没有自己的独特优势。

由于?gtcETH?天然的“正确”性,对于品牌、形象有着宣传需求的个人、项目和机构或许会考虑舍弃部分收益,利用gtcETH来支持公共物品的开发工作,从而换取一定社区声誉。

此外多少有些脑补的另一种可能是,gtcETH的属性决定了其持有者会持续不断地为公共事业作出贡献,因此在推特上也有部分用户认为gtcETH有潜力成为行业未来的一项空投标准。这条路子虽然投机色彩过浓,但如果能够刺激gtcETH的供应,从而扩大对公共事业的捐赠力度,也未尝不是一件好事。

综合来看,延续了Gitcoin基因的gtcETH在定位上就与常规LSD代币完全不同,将其强行列入LSD大战之内其实也不太合理。随着上海升级的临近,LSD正逐渐成为整个加密货币行业的主流叙事,在其他项目想方设法地抬高激励、抢占市场之余,我们很高兴能够看到gtcETH围绕着LSD做出方向截然不同的创新,甚至期望看到更多的项目走上类似的道路。

它或许不会带来什么财富效应,但却有望毗益整个行业。

此文来自于斯坦福区块链评论,深潮TechFlow为斯坦福区块链评论合作伙伴,独家获授权编译转载.

今天,受美国硅谷银行濒临倒闭影响,加密市场全线下跌,比特币跌破2万美元创近两月新低。有关最新行情分析,推荐阅读《比特币跌破?20000?美元,硅谷银行连累了加密市场?》.

主流媒体认为ETH未来定将超越BTC,ETH的社区强大的无法被击败的观点是我不能认可的。我指的不是那些所谓的新公链可以替代ETH,很多同学还是有疑问,我尝试用大白话把其中的结构理清楚,毋庸置疑的.

随着Silvergate的暴雷,很多加密公司需要寻找出路,风投们也正努力地推荐像SiliconValleyBank这样的接受加密的银行,将加密公司与新银行配对,但随着传统金融对加密的担忧越重.

注:本文来自@balajis推特,MarsBit整理如下:你怎么在网上拉响火灾警报?你怎么证明这不是虚惊一场?我正在设置BitSignal。100万美元的比特币提醒我们隐形金融危机.

代币治理委员会可以通过许多不同的方式将代币分配到社区和利益相关者手中,其中包括空投、流动性挖矿、拍卖或上述方法的不同组合.