当UST崩盘时,DeFi稳定币受到重创,但DAI、FRAX和LUSD依然坚挺。现在,GHO和crvUSD正准备加入这个领域,带来新的创新。以及,随着监管机构对BUSD的打击,DeFi稳定币也许会迎来新的牛市。

提问:你会持有哪种DeFi代币来逃避加密货币的波动,而不期望从中获得任何利息?

在我看来,这应该是DAI。

这是因为$DAI具有货币溢价——超出其价格的额外价值,这要归功于:

?现货流动性

?久经考验的美元挂钩

?支持许多DeFi协议

?在现实世界中的使用率不断增加

当前NFT市场情绪指数为32,等级为“Cool”:金色财经报道,据NFTGo数据显示,当前NFT市场情绪指数为32,等级为“Cool”。近24小时NFT市场买家地址数量为14,743个,卖家地址数量为14,922

个。近30天盈利地址数量为122,683个,亏损地址数量为389,461个。

注:NFT市场情绪指数是根据波动率、交易量、社交媒体和谷歌趋势计算得出。[2023/3/19 13:13:03]

相同的货币溢价适用于中心化稳定币。溢价取决于其采用情况、监管合规性、流动性和信任度。

现在,SEC对BUSD的指控正在打破BUSD的货币溢价,有利于USDC、USDT,但主要是针对DeFi稳定币。

你可以把这种溢价看作是美元对其他货币的溢价。它来自于储备货币地位、稳定、军事和经济实力以及金融市场。涉及各种因素,并且需要时间来赚取这种货币溢价。

以太坊网络当前已销毁257.93万枚ETH:金色财经报道,据Ultrasound数据显示,截止目前,以太坊网络总共销毁2,579,396.14枚ETH。其中,ETHtransfers销毁237815.62枚ETH,OpenSea销毁230049.74枚ETH,UniswapV2销毁135756.69枚。注:自以太坊伦敦升级引入EIP-1559后,以太坊网络会根据交易需求和区块大小动态调整每笔交易的BaseFee,而这部分的费用将直接燃烧销毁。[2022/8/10 12:14:18]

$UST的货币溢价很低——它没有被用作躲避加密货币波动的"蓄水池",而是作为一种风险资产,可以在Anchor上获得20%的APY。

话虽如此,像FRAX和LUSD这样的DeFi稳定币正在建立它们的货币溢价并赶上DAI。

数据:当前DeFi协议总锁仓量为2563.7亿美元:11月27日消息,据Defi Llama数据显示,目前DeFi协议总锁仓量2563.7亿美元,24小时减少4.89%。锁仓资产排名前五分别为Curve(202.4亿美元)、Maker DAO(179.1亿美元)、Convex Finance(153.6亿美元)、AAVE(144.7亿美元)、WBTC(137.6亿美元)。[2021/11/27 12:35:49]

看起来它们相互替代,但各自都有自己的目的。在监管机构允许的情况下,DAI已经将重点转移到从RWAs中获取收入。

然而,他的目标是一种由去中心化的、具有物理弹性的抵押品支持的无偏见的世界货币。

Liquity(LUSD)的使命是相同的:成为“能够抵抗各种审查制度的最去中心化的稳定币”。但是,它以最小的治理来实现这一目标,不受RWA的影响,只使用ETH作为抵押品,并且不放弃美元挂钩。

去中心化抵押借贷市场当前总借款量94.24亿美元:金色财经报道,DeBank数据显示,去中心化抵押借贷市场当前总借款量94.24亿美元。去中心化借贷市场是一个基于智能合约网络系统,加密货币持有者可以在这里将他们的链上资产/通证借给他人来获得利润,目前借款总量排名前三的DeFi协议分别是:

1、Compound:借款总量约40.38亿美元,占比42.85%;

2、Maker:借款总量约23.34亿美元,占比24.77%;

3、Venus:借款总量约19.91亿美元,占比21.13%。[2021/2/26 17:55:45]

由于其设计和不可变的智能合约,LUSD不会在市值上超过DAI。然而,对于那些担心中心化和审查风险的人来说,它可以作为一个利基稳定币,同时仍然保持与美元挂钩。

当前加密货币总市值约为2677.76亿美元:金色财经数据显示,全球加密货币总市值约为2677.76亿美元。加密货币市场中占比排名第一的是比特币,市值约为1733亿美元,当前市值占比为64.71%;以太坊排名第二,市值约为263亿美元,市值占比为9.81%;USDT排名第三,总市值约为94亿美元,市值占比为3.49%。[2020/6/14]

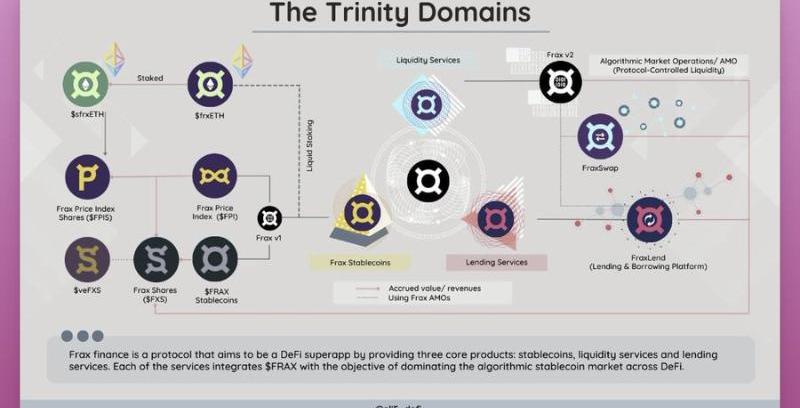

Frax的策略不同。

在接受Blockworks采访时,S.Kazemian表示,与美元挂钩的稳定币不会在规模上通过"假的或真正的去中心化"来逃避监管。他们甚至已经申请了美联储主账户,以尽可能地接近美联储。

美联储主账户将允许持有美元并直接与美联储进行交易,使FRAX成为最接近无风险美元的东西。

这将使FRAX能够放弃USDC抵押品并扩大到数千亿美元的市值。

但FRAX还没有到那一步,它没有DAI的货币溢价。目前,FRAX被用来在其设计巧妙的飞轮生态系统中榨取收益。

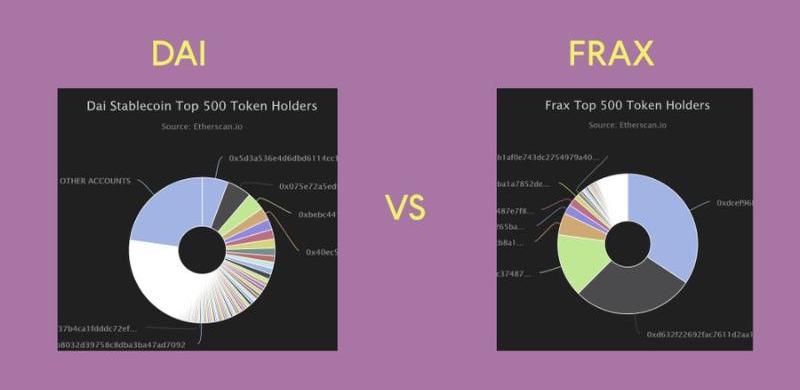

相比之下,DAI的大部分供应都放在钱包中,以避免市场波动并保值。

Frax的收益和效率最大化是其与众不同的因素。

Frax以FRAX为中心建立了整个"DeFi三位一体"的生态系统:

FraxswapFraxlendFraxferryfrxETH每一个功能都是为了加强FRAX的效用。

Synthetix的sUSD使用也很务实,与它自己的DeFi生态系统联系在一起。

Kwenta-交易所Lyra-期权Polynomial-结构性保险库Thales-二元期权sUSD的采用取决于其DeFi产品的增长,但其货币溢价很低。

有趣的是,Maker希望像Frax一样建立自己的DeFi生态系统。Maker正在构建一个借贷协议和一个合成LSD——EtherDAI——来为DAI创造更多的效用和需求。

我最初的想法是,SparkProtocol是Maker的明显竞争对手,也是$GHO的反击。但这并不意味着Maker和Aave在未来不应该合作。事实上,我认为合作是对两者最好结果。让我解释一下。

Frax所建立的一切都专注于增强FRAX稳定币的能力。同样地,Maker的新协议将有助于提高DAI的效用。对于Maker而言,DAI作为无偏见的世界货币是最终的动力,新的协议正在构建以实现这一目标。

然而,Aave的使命是不同的:它寻求成为第一大货币市场协议,而$GHO是实现该目标的一个工具。

简而言之:DAI是使命,Spark协议是工具。对Aave来说,货币市场是使命,$GHO是工具。

Venus的稳定币$VAI就是一个很好的例子。它是BNB链上一个成功的借贷协议,拥有8.55亿美元的TVL。

在其2.5亿美元的市值峰值时,$VAI比FRAX还要大--现在它的交易价格低于挂钩价格,24小时交易量仅为60K。

VAI不是Venus的优先考虑:借贷协议本身就是使命。不过,$VAI还是帮助Venus发展到了今天的地位。

无论如何,如果创始人真的是这么想的,那么所有的稳定币都可以共存,甚至支持彼此的发展。在Aave上提供DAI意味着该协议可以铸造更多的$GHO,并且$GHO也可以在Spark协议上得到支持。

同样的逻辑也适用于Curve的crvUSD。Curve是DeFi中现货流动性的支柱,而crvUSD将有助于使协议的资本效率更高。因此,crvUSD并不是对FRAX或DAI的威胁——它实际上可以增加所有DeFi稳定币的现货流动性。

因此,我看好他们,因为他们提供了独特的差异化。他们认识到监管很重要,但有不同的处理方法:

DAI和LUSD寻求使自己具有抗审查能力,而Frax正在尽可能地接近美联储。

虽然GHO和crvUSD可能看起来竞争加剧,但它们的重点是改进底层协议。他们都可以以自己独特的方式合作,相互加强联系。

此外,随着监管机构对我们的关注,现在比以往任何时候都更需要合作。

随着许多看涨的催化剂的出现,是时候探索Optimism生态系统了。以下是为什么Optimism可能是下一个热门L2以及介绍一些主要的生态系统催化剂。Optimism是第二受欢迎的以太坊L2.

5亿用户的音乐巨头Spotify开始测试tokengatedplaylist,这意味着:1.特定NFT社区用户.

简介 TokenomicsDAO和BNBChain合作开展了一项研究,旨在创建一个P2E经济的研究框架,帮助创业者了解如何有效地使用代币激励来维持健康的经济.

Nostr最近引起很多关注。获得了Twitter前CEOJackDorsey的支持,客户端Damus一度进入Applestore下载前十,注册用户据说已经超过一百万.

从1月9日开始,比特币从底部16941美元上方持续上涨,最高达到25320美元,截止目前比特币价格23000美元附近,累计涨幅约40.5%.

BTC和ETH出现黄金交叉,它们的看跌趋势开始消失一个月前,我们发布了一份报告,称比特币和以太坊市场触底。此后,BTC和ETH分别上涨了22%和17%.