2月9日,Coinbase联合创始人兼首席执行官BrianArmstrong发推表示,「我们听到传闻,称美国证券交易委员会希望在美国取消零售客户的加密资产质押服务,我希望情况并非如此,因为我认为如果允许这种情况发生,对美国来说将是一条可怕的道路」。

随后第二天,Kraken就宣布终止面向美国用户的加密资产质押服务,并支付3000万美元以了结SEC对其提供未注册证券的指控。由此一石激起千层浪,市场开始关注起ETH流动性质押赛道这个越来越重要的加密领域。

?01?

独大的Lido,落后的中心化机构

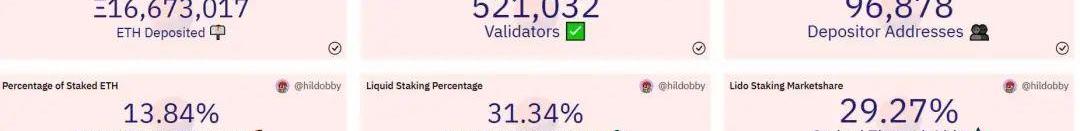

截至发文时,以太坊信标链质押总量已突破1650万枚ETH,占ETH总供应量近14%。

香港立法会议员:会继续沟通Coinbase,也欢迎全球其他虚拟资产交易所落户香港:金色财经报道,全国政协委员、香港特区立法会议员吴杰庄在社交媒体发文称,今天得悉Coinbase回应我的邀请。Web3行业是全球产业,在非美国司法管辖区布局,香港是一个很好的选择,因为香港的监管政策是全面和平衡的。我会继续沟通,也欢迎全球其他虚拟资产交易所落户香港。[2023/6/16 21:42:15]

来源:dune

与此同时,在已经质押的ETH中,按具体分布看,前八名ETH质押服务商占据了66%的市场份额,头部效应明显。

其中LidoFinance更是以约488万枚的数量一骑绝尘,市场份额占比近三成,相当于第二名至第五名之和。

香港Web3Hub生态基金正式启动,规模为1000万美元:4月14日消息,在“2023香港Web3嘉年华”分会场四《MetaEra x BitMart 专场:Metaverse的机遇在哪里》分论坛中,香港律政司副司长张国钧发表致辞,宣布启动香港Web3Hub生态基金,规模为1000万美元,将激励更多企业落户香港。结合区块链技能和人工智能提供便捷且具成本效益的安全平台,展望未来,香港要更好地发展一国两制的独特优势,以科技创新驱动香港高质量的发展,同时吸引海内外人才引入。

此前消息,香港财政司司长陈茂波将担任Web3Hub基金主席。[2023/4/14 14:04:03]

来源:dune

动态 | 香港公司推出区块链钻石交易平台:据Thestandard消息,香港初创企业AssetOnChain Technology推出首个全球区块链钻石交易平台。AssetOnChain Technology联合创始人兼首席执行官Rico Tang表示,钻石的价格和信息不透明。Tang希望该平台能得到广泛应用,目前该平台最低交易数量为1克拉,相当于1.5万美元(合11.7万港元)。[2018/11/14]

第二名至第五名就包括Coinbase、Kraken、Binance这三家中心化交易平台以及stakefish,都是中心化的质押服务机构,优势在于一键傻瓜式质押、无需至少32枚ETH,同时也会以中心化机构担保的形式赋予流动性。

但即便是紧随其后的Coinbase,12.42%的市场份额也不到Lido的一半,同时值得注意的是,数据显示Coinbase从去年10月开始似乎就暂时中止了质押ETH服务。

声音 | 香港财政司司长:在港发展的创新科技业务涵盖区块链等多方面:据文汇报消息,香港特区政府财政司司长陈茂波表示,在港发展的创新科技业务涵盖多方面,包括大数据、区块链、移动支付、网络安全、人工智能、程序交易等的应用研发。[2018/11/9]

此前Coinbase的2022年三季度营收报告显示,Coinbase的质押收入达6280万美元,约占净收入的11%左右,相比二季度的8.5%持续增长。

这也能说明质押服务对中心化交易平台在业务方面的重要性:在市场行情萎靡不振的大背景之下,质押可谓是比较稳定的主要收入来源之一。

而Kraken目前质押的以太坊数量约为123.37万枚,占以太坊总质押量的7.42%,仅次于Lido和Coinbase,但和币安、stakefish等其它中心化机构一样,市场份额也距LidoFinance的29%差距明显。

京东:如果入驻AICA的企业发币,将会终止合作:今日有自媒体消息,对京东孵化的区块链公司,京东方面表示:“京东将严格把控AI Catapult入驻企业的活动,如果入驻企业正在筹备发币,京东会终止和他们的全部合作,目前京东已经停止Nuggets的合作关系。”据了解,京东此前在2月低启动一个名为“AI Catapult Accelerator”的加速器项目,以释放出创业公司在区块链领域的变革潜力。[2018/4/13]

受美国证券交易委员会重拳出击的影响,可以预见的是,伴随着Kraken质押服务的中止,中心化机构中的ETH料将会继续流向LidoFinance。

总的来看,以LidoFinance为代表的去中心化ETH质押协议,不仅在当下相比中心化机构质押服务占据绝对的优势,在短期内因受SEC的监管影响,预计部分中心化机构中的质押ETH也会加速流出。

?02?

极不均衡的去中心化流动性质押

那在去中心化流动性质押协议内,LidoFinance一家独大之外,有没有其他值得关注的新趋势或项目?

几乎没有。

如果把去中心化ETH流动性质押数据单列出来,LidoFinance一家就占据了93.4%的市场份额。

而FraxFinance等连Lido的零头都不到,更关键的是,Lido的stETH在去年已经经过了ThreeArrowsCapital事件等多次恐慌和抛售潮,Curve上ETH/stETH的LP池、L2的拓展也都是明显的先发优势。

不过值得关注的是,FraxFinance推出的以太坊流动性质押产品frxETH增长速度极快——从2022年10月21日推出至今,frxETH从0增长到约9万枚,迅速跃居。

而这般突飞猛进的增长背后,离不开其近两个月来平均8%甚至一度达到16%以上高质押收益的推动:

这主要得益于Frax是CVX的最大持有者,因此可以利用巨额汇率影响Curve的奖励排放,从而实现Cruve上frxETH/ETH流动性池的高收益。

这也是Frax近四个月创造奇迹的关键,至于后续frxETH能否成为以太坊流动性质押赛道的异数,其它去中心化ETH流动性质押服务又能否借中心化机构受限的东风趁势而起,仍有待观察。

?03?

对以太坊质押影响几何?

目前尚不清楚美SEC是否会全面禁止中心化机构的加密资产质押服务,这其实也牵扯到SEC是否有执法权的问题——ETH是否是证券?

如果不是,那SEC也没有足够的管辖权来一家独断,立法、监管推进的进度不会那么快,像美国商品期货交易委员会等其他相关监管机构也都一直在寻求获取加密市场的执法权。

Coinbase首席法务官PaulGrewal就表示,根据《证券法》和Howey测试,Coinbase的质押服务不是证券,美SEC对Kraken的执法行动可能会对美国加密行业的发展造成严重损害。

其实GaryGensler领导下的SEC近年来确实在加密监管领域动作频频,但按历史经验来看,被SEC盯上之后,即便牵扯到证券属性,也并非无解:

2019年9月23日,SEC就与Block.one达成和解,Block.one同意通过支付2400万美元的民事罚款,来解决SEC对其进行未经注册的Token融资发行的指控,同时授予了其对未来业务的重要豁免权。

这也从另一个角度为一众陷入类似指控困境的项目提供了思路——态度积极,认罚过关。

而随着将于2023年3月进行的上海升级的临近,如果升级完成后顺利开启以太坊质押者撤回其质押ETH的步骤,那对整个行业来讲都会是长期利好。

在此基础上,如果未来美国证券交易委员会等监管机构真的严格限制中心化机构的流动性质押服务,那只会让去中心化质押赛道获得更大的质押份额:

毕竟公司作为实体好监管,协议就难说了,LidoFinance不太可能像Coinbase这样在美国注册的中心化实体一样遵守证券规则,使其能够抢夺Kraken等市场的机会,未来质押增加的很大一部分可能会转向Lido等流动性质押协议。

简介 区块链为安全的、去中心化的交易开辟了新的途径,为去中心化金融和数字身份服务等发展铺平了道路。然而,尽管取得了这些成就,一系列的限制条件持续阻碍着区块链和加密货币的更广泛采用.

需要哪些前期准备 下载?Xverse?钱包,我们后面会用它来存储NFT,因为它能够正确识别Ordinals协议的资产.

香港证监会于昨日?发布《虚拟资产交易平台指引》咨询文件,就虚拟资产交易在香港的进一步合法化向公众征求意见.

加密应用层是创新的温床,前沿的金融理念,复杂的协调机制和不断发展的商业模式都将成为现实。Decentralized应用程序(Dapps)从根本上改变了我们的交易方式.

美国金融顾问的资本分配决定对加密货币这样的新兴资产类别至关重要。金融顾问控制着超过20万亿美元的财富,约占美国所有财富的一半,在教育消费者和机构了解市场方面发挥着关键作用.

上一轮牛市期间,我由于贪婪损失了90%的净资产。一年半后,我的投资组合达到了历史最高。这里我分享加密投资者需要避免的五个陷阱.